Блог им. vds1234

💥 Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 3

- 28 мая 2023, 16:03

- |

Добрый день, друзья!

Продолжаем наше исследование о ставках дисконтирования на российском фондовом рынке.

Часть 1 – smart-lab.ru/blog/903001.php

Часть 2 – https://smart-lab.ru/blog/905219.php

Краткое содержание предыдущих частей.

Наша исследовательская группа поставила задачу рассчитать параметры моделей CAPM, WACC и ставку дисконтирования, базируясь исключительно на российской финансовой статистике.

Для этого мы определили доходность безрискового актива и премию за рыночный (корпоративный) риск для российского фондового рынка и подошли к расчёту коэффициента бета.

____________

Коэффициент β (бета)характеризует меру отраслевого и финансового риска, свойственного для анализируемой компании (отрасли) и отражает амплитуду колебаний её доходности относительно рынка в целом. Можно утверждать, что коэффициент βпоказывает, на сколько процентов изменятся котировки акций анализируемой компании при изменении рынка акций в целом на 1%.

Математически бета представляет собой коэффициент регрессии в корреляционном уравнении зависимости доходности анализируемых акций от доходности фондового индекса за исследуемый период.

Расчёт беты для публичной компании выполняется путём регрессионного анализа доходности её акций относительно фондового индекса. Для непубличной компании (акции которой не торгуются на фондовом рынке), бета определяется как средневзвешенная величина коэффициентов β сопоставимых компаний той же отрасли (вида деятельности).

Выбор расчётного периода для определения беты зависит от горизонта планирования: чем он больше, тем больше должна быть глубина ретроспективной статистики для проведения регрессионного анализа. Большинство исследователей сходится в том, что для долгосрочного планирования оптимальным является анализ данных за пять лет. При краткосрочном прогнозировании достаточно проанализировать статистику за 1-2 года.

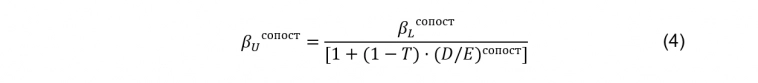

При этом у различных компаний отрасли может существенно отличаться долговая нагрузка (финансовый рычаг), что обуславливает различные финансовые риски компаний. Полученное в ходе регрессионного анализа значение коэффициента β учитывает фактические показатели финансового рычага сопоставимых компаний (так называемая «рычаговая» бета). Его необходимо «очистить» от фактора долговой нагрузки через формулу Р. Хамады и получить «безрычаговую» бету:

где βU сопост – безрычаговый коэффициент бета сопоставимых компаний;

βL сопост – рычаговый коэффициент бета сопоставимых компаний;

Т – ставка налога на прибыль, доля;

(D/E) сопост – отношение долга к собственному капиталу сопоставимых компаний.

Отношение долга к собственному капиталу (D/E) характеризует долговую нагрузку компании. В случае, когда бета определяется по нескольким сопоставимым компаниями, величина (D/E) сопост принимается как средняя величина.

При этом, в состав долга (D) следует включать только «платную» часть задолженности компании, по которой выплачиваются процентные платежи. В балансовом отчёте долг, как правило, отражается в составе кредитов и займов (краткосрочных и долгосрочных). И наоборот, в состав долга в данном случае не следует включать текущую кредиторскую задолженность и иные беспроцентные обязательства.

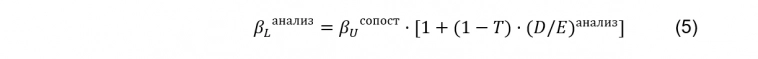

После расчёта безрычаговой беты необходимо оценить отношение долга к собственному капиталу анализируемой компании (D/E) анализ, после чего обратно пересчитать бету в рычаговую, используя новое значение долговой нагрузки:

где βLанализ– рычаговый коэффициент бета анализируемой компании;

βUсопост – безрычаговый коэффициент бета сопоставимых компаний;

Т – ставка налога на прибыль, доля;

(D/E) анализ – отношение долга к собственному капиталу анализируемой компании.

Отметим, что при расчёте беты отношение долга к собственному капиталу (D/E) анализопределяется в целом для компании (по её балансовому отчёту) и поэтому может не совпадать со структурой финансирования отдельного инвестиционного проекта (см. выражение (1)).

Продолжая наш пример, определим коэффициент β для некоторой непубличной российской компании чёрной металлургии. В силу того, что акции компании не обращаются на бирже, мы будет определять бету по сопоставимым публичным компаниям.

В качестве сопоставимых компаний принимаем Новолипецкий металлургический комбинат (НЛМК), Северсталь и Магнитогорский металлургический комбинат (ММК). Поскольку котировки акций, которые мы будем использовать для определения доходности указанных компаний, не отражают дивиденды, то для оценки доходности рынка в целом выбираем индекс Московской Биржи без учёта дивидендных выплат IMOEX (не путать с ранее использовавшимся индексом MCFTR, который учитывает дивидендные выплаты).

В нашем примере принят длительный горизонт планирования (10 лет), поэтому регрессионный анализ по сопоставимым компаниям проводим за 5 лет (с 2018 по 2022 гг.) с месячным шагом расчёта. Задача по расчёту коэффициентов β легко решается в любой статистической программе, а также при помощи стандартных электронных таблиц (функция «НАКЛОН»).

В результате проведённых расчётов получаем следующие значения коэффициентов для сопоставимых компаний (округлённо): НЛМК – 0,57; Северсталь – 0,49; ММК – 0,88. Среднее значение коэффициента β (при равных весах сопоставимых компаний) составляет 0,64.

Далее определяем долговую нагрузку сопоставимых компаний. Источником информации для этого является финансовая отчётность, размещённая на сайтах эмитентов. Рекомендуется использовать отчётность по стандартам МСФО, хотя при её отсутствии допустимо использовать и отчётность по РСБУ.

Среднее отношение долга к собственному капиталу на начало каждого календарного года из пяти отчётных лет составляет (округлённо): НЛМК – 0,48; Северсталь – 0,66; ММК – 0,15. Средняя долговая нагрузка по сопоставимым компаниям составляет 0,43.

Находим безрычаговую бету сопоставимых компаний: 0,48.

Предположим, что отношение долга к собственному капиталу (D/E) анализируемой компании составляет 0,74. Тогда рычаговая бета анализируемой компании составит 0,76. Полученное значение коэффициента β может быть использовано для расчёта стоимости собственного капитала.

👉 В практике инвестиционного анализа возможны ситуации, когда структура пассивов компании неизвестна, в силу чего оценка её долговой нагрузки (D/E) становится затруднительной. Это происходит в том случае, если компания не раскрывает свою финансовую отчётность, либо для реализации инвестиционного проекта создаётся новое предприятие, будущая структура капитала которого пока не определена.

В этом случае можно принять долговую нагрузку на уровне сопоставимых компаний. Тогда рычаговая бета анализируемой компании будет равна рычаговой бете сопоставимых компаний. Следовательно, в этом случае пересчёт рычаговой беты в безрычаговую и обратно не потребуется.

Расчёт коэффициента β сопоставимых компаний может осуществляться на базе отраслевых индексов Московской Биржи, которые отражают динамику котировок акций ведущих российских компаний, экономическая деятельность которых относится к соответствующим секторам народного хозяйства.

С одной стороны, такой подход (назовём его «отраслевой») имеет следствием некоторое снижение точности получаемых результатов. С другой стороны, существенно сокращается трудоёмкость проведения расчётов и сбора исходных данных (ведь тогда не требуется сбор информации о структуре капитала и расчёт долговой нагрузки каждой из сопоставимых компаний).

Отраслевой подход приобретает особую актуальность в настоящее время, когда многие публичные компании в силу геополитической напряжённости перестали публиковать свою финансовую отчётность. В этих условиях получение информации о структуре капитала сопоставимых компаний и пересчёт беты с учётом долговой нагрузки становится принципиально невозможным.

Отсюда следует, что в период моратория на публикацию финансовых отчётов единственно возможным вариантом определения коэффициента β становится регрессионный анализ соответствующего отраслевого индекса Московской Биржи.

В настоящее время Московская биржа ведёт статистику по 10 отраслевым индексам, которые охватывают основные сектора отечественной экономики (от транспорта до информационных технологий).

Так, в индекс металлов и добычи в настоящее время входит 13 крупнейших российских компаний черной и цветной металлургии, золотодобычи и др. Следовательно, отраслевые индексы обеспечивают бо́льшую репрезентативность выборки, что повышает точность статистики.

Отраслевые индексы Московской Биржи обладают ещё одним неоспоримым преимуществом: их расчёт ведётся с учётом дивидендных выплат, что позволяет проводить регрессионный анализ относительно индекса Московской Биржи полной доходности с учётом дивидендных выплат (MCFTR), который мы взяли за базу при оценке спрэда доходностей акций и гособлигаций. Это значительно увеличивает методическую согласованность элементов модели CAPM.

👉 Таким образом, если перед аналитиком не стоит задача формирования уникальной выборки сопоставимых компаний, либо анализируемая компания не характеризуется аномальной структурой пассивов, то определение коэффициента β вполне допустимо на базе регрессионного анализа соответствующего отраслевого индекса Московской Биржи.

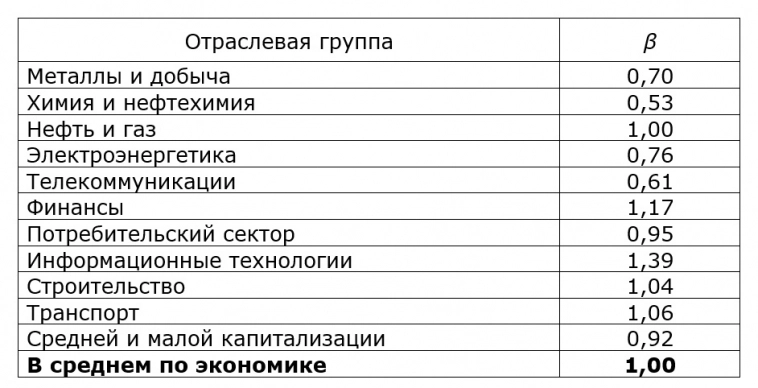

Результаты наших расчётов коэффициентов бета для отраслевых индексов Московской биржи за 2018-2022 гг. (за 5 лет с месячным шагом расчёта) представлены в нижеследующей таблице.

Наименьшее значение беты наблюдается у сектора «Химия и нефтехимия» (0,53), а наибольшее – у сектора «Информационные технологии» (1,39). У сектора «Нефть и газ» бета равна 1,00, что обусловлено высокой долей указанного сектора в российской экономике.

Значение коэффициента β отраслевого индекса при «отраслевом» подходе принимается в качестве рычаговой беты анализируемой компании.

В том случае, если по каким-либо причинам модель CAPM рассчитывается без отраслевой привязки (для российского рынка в целом), то следует принимать бету полного индекса Московской Биржи (MCFTR), которая по определению равна 1,00.

Теперь вернёмся к нашему примеру и рассчитаем по «отраслевой» схеме бету для металлургического предприятия. Находим в таблице сектор «Металлы и добыча» и определяем, что для него значение коэффициента β составляет 0,70.

✅ Никаких дополнительных расчётов не требуется. Быстро и эффективно! При этом «отраслевые» коэффициенты бета, рассчитанные нами, останутся актуальными как минимум до 2024 года.

Отметим, что полученное «отраслевое» значение беты очень близко к значению, рассчитанному по классическому алгоритму относительно сопоставимых компаний с учётом долговой нагрузки (0,76), что свидетельствует о корректности «отраслевого» подхода.

____________

Итак, нам удалось предложить и апробировать два способа расчёта коэффициентов β на основе отечественных активов.

В следующей части нашего исследования мы обсудим как на базе российской финансовой статистики рассчитать премии за страновой риск (С), за размер компании (S1) и за специфические риски (S2).

P. S. Я буду рад ответить на Ваши вопросы, конструктивную критику и комментарии.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

часть уже третья.....- значится три нобелевки..

всё просто не какого механизма хлоп на кнопку бай и всё

— бета это впервую очередь не корреляция с доходностью индекса, а степень риска… Далее см.п.1

1) Отношение долга

2) В случае отрицательного СК я бы приравнял его к нулю.

А какие есть варианты для расчёта беты компаний тех отраслей, где нет котировок сопоставимых публичных компаний? Например ОПК (оборонно-промышленный комплекс)