Избранное трейдера Евгений Савченко

Всегда давайте деньги в долг!

- 05 июня 2022, 12:00

- |

Брокер дает деньги в долг трейдеру. Кто в итоге в дамках? Конечно же брокер!

Рука дающего всегда сверху!

Запомните это!

Научитесь просто давать деньги в долг под залог имущества, и все у вас будет хорошо. И лишня квартира появится, и машина и все что хотите!

- комментировать

- ★1

- Комментарии ( 15 )

Почему не нужно давать денег в долг

- 05 июня 2022, 00:54

- |

В жизни однажды наступает момент, когда у тебя хотят занять денег. Если вы проходили эту ситуацию, то знаете, чем она обычно заканчивается, и не мне вам об этом рассказывать.

Если же вы молоды, то этот текст убережет вас от ошибок. Заведите себе правило на всю жизнь: «Не давать денег в долг». Почему?

Потому, что вы потеряете, и деньги, и того, кому их одолжите. Вы расстанетесь с друзьями, испортите отношения с родственниками. Уберегите себя и их от этой авантюры.

Человек, которому понадобились деньги в долг, скорее всего, финансово безграмотен. Если он не смог накопить и создать свой капитал, то почему вы рассчитываете, что он вернет вам ваши (для него чужие) деньги? Вы только усугубите его положение. Он получит новую дозу и поднимет ставки.

Спасайте друзей и близких, не давайте им денег! В конце концов, для этого есть кредиты в банках, пусть банки возьмут на себя всю тяжесть по возврату денег, у вас же сохранятся отношения, за это банк и берет больший процент.

( Читать дальше )

Разные классы акций в российских оффшорах

- 01 июня 2022, 10:34

- |

В настоящий момент реализация прав акционеров, владельцев акций российских компаний с оффшорной регистрацией, таких как TCSG, AGRO, VKCO, GLTR, YNDX, FIXP, MDMG, GEMC, HHRU и так далее затруднена в связи с невозможностью получать дивиденды. Ряд компаний готовит редомициляцию в российские оффшоры. При этом есть нюансы, связанные с тем, что в российском законодательстве нет разных классов голосующих обыкновенных акций, которые бы давали разное количество голосов. Так, непонятно было бы, как контролирующие акционеры например TCSG, YNDX, VKCO сохранили свои голоса при переезде в РФ. Об этом я подробнее писал в Нюансы редомициляции компании VK.

Так вот сейчас правительство подготовило поправки в режим САР (спец. администр. районов), одна из которых позволяет существование подобных классов акций.

Источник: https://www.kommersant.ru/doc/5379564

Анализируя компанию VK, я пришел к выводу, что «переезд» компании вообще практически невозможен, если не реализовать подобный механизм.

Лично мне, как акционеру AGRO и VKCO было бы гораздо спокойнее, если бы данные компании находились на родине, а не на Кипре.

Тем более, что AGRO вполне может выплатить дивиденды, но не делает этого только из-за своей иностранной юрисдикции.

Текущие тренды на рынках, в мире, в экономике

- 31 мая 2022, 12:33

- |

📈Сокращение глобального предложения нефти, рост цен на нефть

📈Ускорение глобальной инфляции

📈Укрепление рубля из-за масштабного профицита внешней торговли

📈Рост волатильности рубля из-за невозможности ЦБ проводить интервенции

📈Госкомпании продолжают исправно платить дивиденды

📈Быстрое снижение процентной ставки ЦБ

📈Перестройка российской логистики в направлении Турция-Азия

📉Нет признаков снижения конфронтации Россия-Украина

📉Отказ Европы от российского сырья

📉Замедление глобальной экономики, ужесточение монетарной политики ФРС/ЕЦБ

📉Постоянное нарастание антироссийских санкций

📉Рост госрегулирования, ручного управления, ограничения цен в России

📉Рост информационной закрытости российских эмитентов

📉Снижение объемов торгов на бирже, смещение оборотов в фьючерс USDRUB на срочке

📉Проблемы с оборудованием и обслуживанием оборудования у российских компаний

Жду ваших версий.

Недвижимость, спрос рухнул.

- 30 мая 2022, 22:38

- |

В эти выходные вообще один прикол за другим))

В субботу сходили на просмотр квартиры, не устроили документы. Пообщались с риелтором по поводу дисконта, она заявила что у них уже есть покупатель, который просит меньший дисконт.

Ну так нет, как говорится.

Сегодня, эта риелторша 2 раза позвонила, уговаривала купить объект, говорит что собственник согласен на скидку.

Короче фиг знает, объект вроде и нормальный, но смущает меня такой напор, там реально с документами проблемно.

В воскресенье звоню по объявлению, уточняю по документам — квартира под обременением ипотека, торг возможен. В принципе обычное дело, но тут продавец выдает, что сумма в договоре будет на 1 млн руб меньше.

Ппц рынок покупателя, спроса нет, не понятно на что рассчитывает продавец, предлагая такие условия.

( Читать дальше )

Судьба рынков и курс рубля

- 30 мая 2022, 17:51

- |

Сегодня курс доллара снова резко упал, что неудивительно — в системе избыток долларов, и банки не знают куда их размещать:

— Тиньков перестал брать валюту во вклады;

— свопы предполагают, что за размещение долларов банки доплачивают;

— сложно найти валютный актив (валюта от экспортеров — пассив на балансе банка).

Все логично: если ЦБ разрешает не продавать 50% валюты сразу, это же не означает, что она исчезает — наоборот, она копится, а спроса на нее нет (население не может валюту снять наличкой / бизнесу не нужен валютный кредит в больших масштабах / инвестировать валюту сложно куда-то). В крипту разве что?)

Такая ситуация, пока ЦБ не найдет из нее выход, является проблемой для доходов всех экспортеров, а значит и капитализации рынка акций России:

во-первых, доходы ниже прогнозов аналитиков (разве что в нефти стоимость Urals>$90 помогает и в газе похоже);

во-вторых, экспорт доминирует в рынке акций (а банки торгуются без существенного апсайда, и могут стать жертвой шортов с 1 июня).

( Читать дальше )

Кого же выпускали из валюты?

- 30 мая 2022, 13:49

- |

Конечно на вскидку тут появляется Газпром, буквально озолотивший от газодолларов. Впрочем и наши нефтяники тоже накопили стооолько валюты за три месяца СВО, которую им и девать некуда, что выходить «по 55» ну совсем тоскливо.

Получается что вся эта пляска вокруг вредности слабого рубля-пляска в интересах Газпрома и Роснефти и Ко.

Но не только. Теперь, когда экспортёры получили больше рублей со своей валютной выручки, то теперь курс можно «уронить» чтобы эти же экспортёры рассчитываясь в рублях со своими валютными кредиторами только на этой простой движухе по факту отдадут на 15% меньше, ибо селя-ви-рассчитываемся в рублях по курсу.

( Читать дальше )

Началась ли монетизация российской экономики?

- 30 мая 2022, 09:16

- |

В феврале-марте 2022 в России наблюдался аномальный прирост денежной массы M2 – 2.9 трлн руб, из которых 1.54 трлн в марте 2022. Это очень много. Чтобы сопоставить объем, в 2021 году за аналогичный период денежная масса выросла на 663 млрд, в 2020 рост составил 1.7 трлн, в 2019 рост на 420 млрд, в 2018 увеличение на 780 млрд, а в 2017 прирост на 538 млрд.

Почти 3 трлн в феврале-марте вполне сопоставимо с годовым приростом денежном массы в 2015-2017. Известно, что кредитование заморожено с марта 2022, тогда почему растет денежная масса в России?

Есть, как минимум три ключевых канала монетизации экономики, не считая кредитования.

Итак, за счет каких каналов монетизации будет расти денежная масса в России?

Первый канал насыщения — это девалютизация. Конверсионные операции по переводу валютных накоплений в рублевые, как из-за экономических соображений, так и принудительно.

Вы должны готовиться к тому, что российские банки откажутся от пролонгации валютных вкладов принудительно (из крупных банков Тинькофф первый об этом заявил) или косвенно через неприемлемые условия. Например, через обнуление ставок или даже взимание комиссии за обслуживание валютных счетов, что сделает ставки отрицательными. Это неизбежно, это вопрос времени!

( Читать дальше )

💵📉Что влияет на укрепление рубля?

- 26 мая 2022, 11:02

- |

С пиков марта рубль укрепился уже более, чем на 50% и пока не видно серьезных причин для изменения такой динамики. Давайте попробуем разобраться, какие факторы в данной ситуации играют в пользу укрепления нашей национальной валюты, а какие могут вызвать разворот.

📊Как и в любой рыночной ситуации нам надо оценить, что происходит со спросом на товар (в нашем случае на доллар), а что с предложением.

📈 Бюджетное правило до марта текущего года работало на стороне спроса на валюту. Пока у нас нефть торгуется выше уровня, который заложен в бюджете (сейчас это $44,2 за баррель), то все излишки рублевой ликвидности шли на покупку валюты, которая отправлялась в фонд народного благосостояния. Но из-за того, что почти половина ЗВРов ЦБ была заморожена, бюджетное правило на год решили приостановить.

📈 Импортеры, которые покупали валюту, чтобы приобрести и ввезти импортные товары в РФ тоже сейчас не в лучшем положении. Ряд крупных стран ограничили поставки техники и технологий к нам, логистические цепочки нарушены, есть ряд рисков попадания под санкции для зарубежных экспортеров, которые тоже сократили товарооборот с Россией.

( Читать дальше )

Кто формирует спрос на валюту?

- 26 мая 2022, 09:07

- |

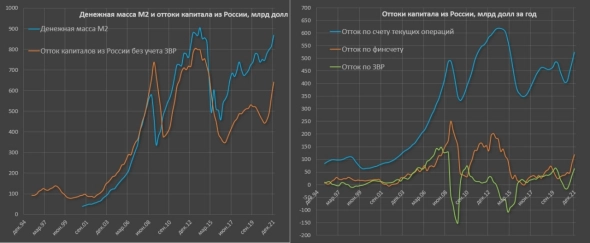

Финансовой основой под отток капитала являются экспортные доходы, валютный профицит, образованный притоками иностранного капитала, и денежная масса в долларовом выражении. С экспортными доходами все понятно.

Однако, существует чрезвычайно высокая корреляция между оттоками капитала и денежной массой, в том числе и по абсолютным показателям.

На графике слева показано сравнение денежной массы и оттока капитала без учета ЗВР, а справа расшифровка структуры оттока капитала. Счет текущих операций – импорт, переводы по инвестиционным доходам (дивиденды, проценты, репатриированная прибыль) и вторичные доходы (как правило, переводы мигрантов). Финсчет – вывод денег резидентов в пользу нерезидентов по прямым, портфельным и прочим инвестициям (дебиторка/кредиторка, денежно-кредитные операции, торговые кредиты и авансы)

Основой оттока капитала из России является не финсчет, которые балансировался около нуля долгое время, а счет текущих операций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал