Избранное трейдера Василий Олейник

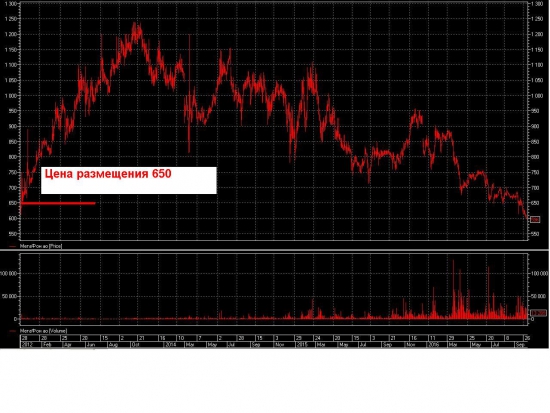

Мегафон – пора добавить бумагу в портфель!

- 05 октября 2016, 13:36

- |

1) Компания торгуется ниже цены размещения, при всём при этом ЧП МСФО

2011-43,383

2012-44,447

2013-51,77

2014-37

2015-39,216

Непрерывно держится в районе 40 млрд!

2) Текущая цена 596 руб, однако в 2014 году цена колебалась от 800 до 1150, а в 2015 от 750 до 1050 (примерно) а прибыль компании сопоставима с текущей

3) Компания стабильно выплачивает дивиденды около 64руб более 10% див. Доходности по текущим, единственный раз когда выплатили меньше это за 2014 год, однако это с лихвой компенсировали выплатами за 2015!

4) Закон Яровой, вокруг него много всякой информации всплывает, однако судя повсему

Пройдёт безболезненно для телекомов об этом даже президент говорил (http://smart-lab.ru/blog/348541.php) а его слово в нашей стране надёжней закона, потому что закон могут быстро переписать после его слова!

5) Скоро будут выплаты дивов по МТС и те кто купил их могут продать перед отсечкой, и переложится в мегафон так как у него могут быть промежуточные дивиденды

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 21 )

Нефть: ураганы

- 05 октября 2016, 11:41

- |

Вчерашняя статистика по запасам от API аргументируется аналитиками штормом Мэтью, который не дает танкерам разгрузиться… И оказывается около 100 танкеров, беременных нефтью, ждут в Атлантике, когда закончится шторм. Все так внезапно случилось не только для меня. Аналитики на Уолл-Стрит предполагали рост запасов на 1.5 млн. баррелей, а они снизились. Аналитики тоже ничего не знали про 100 танкеров. А теперь уже и 33 млн. баррелей не будут приняты в хранилища на Багамах! Это все еще

( Читать дальше )

Поправки в бюджете 2016 года

- 04 октября 2016, 19:29

- |

Поправки в бюджете 2016 года

Бюджет на 2016 г. был принят с дефицитом в 2,36 трлн рублей (3% ВВП). В него была заложена среднегодовая стоимость нефти Urals в $50 за баррель. Ожидаемые доходы казны при такой стоимости составляют 13,74 трлн руб., расходы — 16,1 триллиона. Но средняя цена нефти к данному моменту получается примерно $40 за баррель. Поэтому Министерство предложило увеличение расходов в номинальном выражении на 304 миллиарда рублей — до 16,403 триллиона рублей и сокращение номинальных доходов бюджета на 370 миллиардов рублей — до 13,369 триллиона рублей. По новому бюджетному плану на текущий год лишатся от запланированных к началу года расходов: Минэкономразвития 38%, Минтранс — 12%, Минпромторг и Минсельхоз — по 10%, Минздрав — 4,7%, Минобрнауки — 4,9%, Минэнерго- 3%.

А вот силовые ведомства Министерство решило не трогать. Поэтому Минфин предложил увеличить расходы в закрытой части на 680 млрд рублей, и одновременно сократить финансирование по открытым статьям на 374,5 млрд руб. по сравнению с действующим законом о федеральном бюджете. Таким образом, доля тайных финансовых потоков достигнет 22,3% от общих расходов. В прошлом году доля закрытых ассигнований равнялась 20%. Планировалось, что в 2016 г. она снизится до 18,5%. Засекреченных расходов больше всего в разделе «Национальная оборона». Это традиционно для всех стран. Минфин считает, что сейчас не время трогать расчеты военных.

Политические риски растут с каждым днем. А это в свою очередь оказывает негативное воздействие на частные инвестиции. Об этом в своем глобальном экономическом прогнозе говорит и международное рейтинговое агентство Fitch.

Так Fitch отмечает, что у Центробанков стран снизилась способность стимулировать рост экономики. Агентство ухудшило прогноз роста ВВП США в 2016 году, вместо ожидаемого роста в 1,8%, он достигнет только 1,4% .

А вот в Евросоюзе, агентство полагает, что пик роста пришелся на начало 2016 года. При этом прогнозы по поводу Великобритании и Японии, у агентства не изменились — в этих странах экономический рост будет «слабым».

В то же время экономика РФ, по прогнозам Fitch, стабилизируется. Fitch прогнозирует дефицит бюджета России в 2016 году на уровне 3,9% ВВП, в 2017 году — на уровне 2,8% ВВП. Этот прогноз выше официального прогноза Минфина, согласно которому дефицит бюджета составит 3,2-3,3% ВВП. В январе-августе дефицит равнялся 2,9% ВВП.

ФРС может начать выкуп акций с рынка, считают в J.P. Morgan

- 03 октября 2016, 15:08

- |

Во время последнего выступления главы Федерального Резерва Дженет Йелен в конгрессе США, ей был задан вопрос, обдумывал ли ФРС покупку акций компаний с рынка. На что был получен ответ: «Федрезерв не имеет права покупать акции. Мы можем приобретать только гособлигации Соединенных Штатов и ценные бумаги специальных агентств. Компромисс может быть найден в будущем…»

На следующий день, глава ФРС обмолвилась об этом еще раз, сказав, что идея выкупа акций с рынка может быть хорошей и над ней надо подумать.

В прошлую пятницу один из крупнейших инвестиционных банков Америки J.P. Morgan в своей еженедельной публикации выразил мнение, что Федрзерв действительно может переключиться на скупку акций. Сейчас количественное смягчение (QE) ассоциируется с долговыми ценными бумагами. По мнению банка, ограничения по QE довольно-таки искусственные. Сконцентрировавшись только на долговых ценных бумагах, мировые регуляторы сами зажали себя в рамки, поскольку выпуск госдолга повсеместно снижается. К примеру, в этом году Европейский центральный банк совместно с Банком Японии и Банком Англии выкупили порядка 75% всех долговых бумаг развитых стран.

( Читать дальше )

И вновь Deutsche Bank.

- 03 октября 2016, 14:10

- |

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

- Системный риск составляет $ 100 млрд

- Номинальная стоимость деривативов € 42 триллионов.

- Рыночная стоимость деривативов € 18 млрд

- Капитал банка € 67 млрд

- Активы банка € 1,6 трлн

- Плечо 25 к 1

- Штрафы € 12.47 млрд. ($ 14 млрд.)

- Ликвидность € 220 миллиардов ($247 млрд).

- Неликвидные активы € 32 млрд.

- Банковские служащие, «берущие материальный риск» (material risk takers, or M.R.T.s) 1,871

- Зарплаты M.R.T.s € 1,7 млрд.

- Капитализация: €16,2 млрд ($17.9 млрд на пятницу)

( Читать дальше )

Собираем консервативный портфель. Facebook.

- 03 октября 2016, 09:47

- |

Facebook, Inc.

Тиккер: FB

Текущая цена: $128

Цель: $135

• Торгуется на NASDAQ

• Капитализация: $376,06 млрд

• За месяц: +3,12%

• За квартал: +11,49%

• За полгода: +13,90%

• За год: +37,53%

• С начала года: +22,08%

Повод для роста акций Facebook

Facebook остаётся одной из самых стабильных акций на рынке США. Финансовые показатели постоянно лучше предварительных прогнозов, что положительно сказывается на тренде – цена акций Facebook уверенно растет. Отчёт компания представила 27 июля, импульс роста, заданный хорошими данными, сохраняется и акции продолжают дорожать даже на фоне «бокового» тренда на рынке и в отсутствие других сильных новостей.

7 сентября акции Facebook в очередной раз обновили абсолютный максимум – цена бумаг почти достигла $132. Коррекция на рынке, случившаяся после этого, даже не нарушила растущего тренда. Это хороший момент для покупки, так как после завершения локального снижения акции Facebook продолжат пользоваться спросом. Следующий квартальный отчет компания опубликует в начале ноября, есть все предпосылки к тому, что он вновь окажется сильным.

( Читать дальше )

армагедон на рынке свопов

- 30 сентября 2016, 12:16

- |

ставки свопов рубльдолл упали до 6%, а еврорубль выросли до 11%

клевещут, что на дойче массово закрывают линии амбанки

Причина сговорчивости Саудовской Аравии

- 29 сентября 2016, 11:46

- |

Дефицит бюджета в 2015 г. достиг 16% ВВП, что является худшим показателем среди 20 ведущих мировых экономик. Несмотря на меры жесткой экономии, дефицит сократится лишь до 13,5% в этом году.

Как вариант, выше перечисленное подтолкнуло Саудовскую Аравию на шаг вперед к соглашению о сокращение добычи, нефть то вернули в район 50. Теперь вопрос как ОПЕК будет следить за соблюдением квот и тд и тп..

( Читать дальше )

Deutsche Bank не повторит судьбу Lehman Brothers

- 27 сентября 2016, 15:06

- |

Акции крупнейшего немецкого банка Deutsche Bank упали до 20-летнего минимума. В 2007 году, до события финансового кризиса осени 2008 года, акции компании достигали стоимости 134 долларов за одну бумагу. Сейчас их стоимость уже 11,50 долларов за единицу. Это результат менеджмента банка, который явно выбрал не лучший вектор своего развития. С одной стороны, активы банка составляют 1,8 трлн. долларов. С другой стороны, банк продемонстрировал убыток за 2015 финансовый год в размере 6,793 млрд. долларов. Для такой финансовой компании – это практически крах. И это после прибыльного 2014 года в размере +1,663 млрд. долларов. Что произошло за последние года с немецким банком, что его результаты резко изменились?

Рис.1. Динамика акций компании Deutsche Bank.

В чём проблема?Ответ на данный вопрос, стоит искать в разрезе всей банковской системы Еврозоны. Период отрицательных процентных ставок в Еврозоне начался именно с лета 2015 года. Вторая половина прошлого года была ключевым «дном» в финансовых показателях компании. Стоит полагать, что именно отрицательные ставки ЕЦБ являются ключевой причиной убыточности банка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал