Избранное трейдера Aero

Диверсификация экспорта газа из России.

- 16 июля 2015, 13:43

- |

С учетом относительно недавней истории со свержением законного президента Украины Януковича нетрудно предположить, что кроме США в т.ч. ЕС (Германия) содействовала этому путчу в Киеве 2014 году с целью затруднения транзита российского газа через Украину. В этом есть своя логика: Германия и другие страны-лидеры ЕС были обеспокоены Украиной как в надежном партнере (вспомните 2009 год) по транзиту газа. Повысилась ли надежность Украины за прошедшее время с учетом старения газотранспортной системы и антироссийского президента и правительства? Сомневаюсь.

В отличие от проекта «Южный поток», который завершился неудачно и опирался на слабую страну-транзитера Болгарию, в Турции проект газопровода «Турецкий поток» будет завершен успешно. Газопровод «Турецкий поток», мощностью 63 миллиарда кубометров газа, является полной заменой предыдущего проекта «Южный поток». Причина в том, что Турция независимая стана. В проекте «Турецкий поток», около 14 млрд кубометров газа будет поставляться в Турцию, а оставшаяся часть на турецко-греческую границу для дальнейшего распределения среди европейских стран. Турция не является членом ЕС и газопровод «Турецкий поток» будет проложен до границы с Грецией и Греция возьмет на себя роль транзитной страны для дальнейшей доставки газа в другие страны ЕС. Имеет ли Германия цель получить весь российский газ под свой контроль, чтобы затем распределять его на все страны ЕС, при этом сохраняя свой контроль над еврозоной? Есть мнение, что да. В этом случае становится понятно, что Германия видит действия Греции как вызов для ЕС их власти и гегемонии. Германия и ЕС будут пытаться оказывать давление на Грецию и другие страны, которые принимают участие в проекте «Турецкой поток». У США также есть собственный интерес в препятствовании строительству двух газопроводов по собственным экономическим причинам — США хочет продавать сланцевый газ в ЕС. Проекты «Северный поток-2» и «Турецкий поток» находятся в прямой конкуренции. Это сбалансирует ситуацию с российскими поставками газа в ЕС, которая после 2019 года станет опасной после исчезновения Украины как страны-транзитера газа в ЕС. Такая диверсификация поставок газа станет ключом и откроет новые возможности для сотрудничества и с Президентом Белоруссии. Газопроводы «Северный поток-2» и «Турецкий поток» доставят газ в обход Украины. Это означает, что независимо от того, какая власть будет на Украине после 2019 года, украинцы смогут покупать газ для себя – по рыночным ценам и не смогут получать прибыль от статуса транзитера газа в ЕС.

( Читать дальше )

- комментировать

- 25 | ★1

- Комментарии ( 23 )

Что делать честным трейдерам? Новый налог.

- 26 мая 2015, 16:50

- |

пруф

top.rbc.ru/economics/26/05/2015/55645a989a79474ca5aa582a

Алгоритмы маркетмейкера. Часть 5

- 09 апреля 2015, 11:27

- |

Продолжаем разбирать численное решение уравнения Хамильтона-Якоби-Беллмана. В прошлой части мы составили выражение для оператора  , в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью

, в котором есть слагаемые, получить значение которых можно из реальных данных. Во-первых, что из себя представляют дифференциальные матрицы D1,D2. Это матрицы размерностью  , где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

, где, для D1(согласно определению в части 4) в ячейках [j,j] стоят -1, если fj<0 и 1 в остальных случаях, в ячейках [j,j+1] стоят 1, если fj<0 и 0 в остальных случаях, и в ячейках [j,j-1] стоят -1, если fj≥0 и 0 — в остальных случаях. Как составить матрицу D2, я думаю, вы догадаетесь сами, взглянув на ее определение в

( Читать дальше )

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

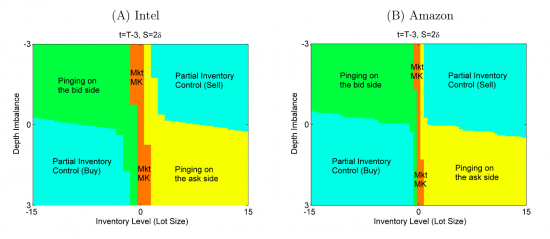

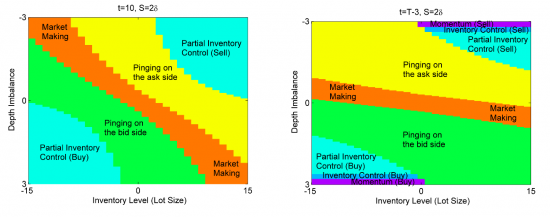

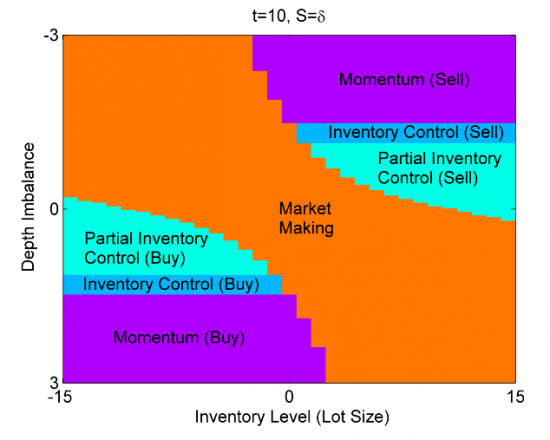

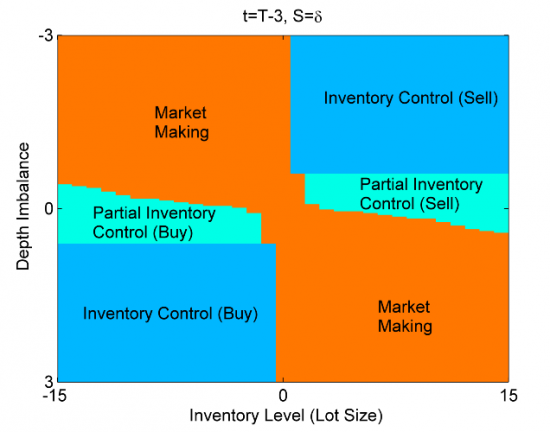

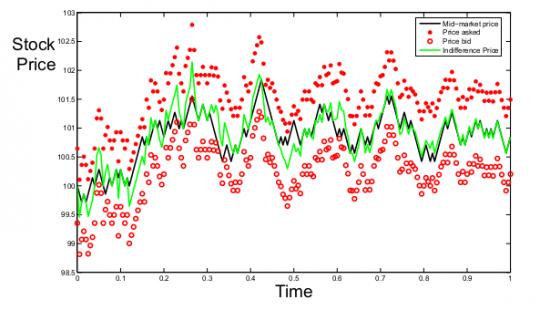

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

Алгоритмы маркетмейкера. Часть 3

- 02 апреля 2015, 09:46

- |

Продолжаем разбирать работу JIANGMIN XU «Optimal Strategies of High Frequency Traders». Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях θ, как достижение максимума следующего матожидания:

![Алгоритмы маркетмейкера. Часть 3 \max_{\theta^{mk},\theta^{tk}}\mathbb{E}_0[X_T-\gamma\int^T_0 Y^2_{t-}d[P,P]_t]](http://mathurl.com/pthr6jr.png) ,

,

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал