Избранное трейдера MrD

Рыночный профит - прогноз или паттерн?

- 26 января 2023, 00:44

- |

Сначала я потрачу пару ваших минут на объяснение, зачем я вообще публикую посты? Т.к. достали разные умники, которые пытаются найти скрытый смысл в моих действиях.

Все просто на самом деле.

Я тестирую текущую публику на предмет успешных трендов. Ну, т.е. если никто не понимает то, о чем я пишу, то это нормально. Если вдруг возникает дискуссия — значит, мне следует напрячься. Возможно, мои идеи перепридумал кто-то другой?

Так что лучше ничего не комментируйте — так мне точно будет спокойнее.

Хочу вернуться к изначальной теме про маркетную эквити.

Вводные — x(n) — это цены, d(n) = x(n) — x(n-1) — это приращение цены, n — это отсчет времени.

id(n)=сумма(d(n-i)*lambda(i)) — это линейный индикатор, k — это глубина такого индикатора (задействуем приращения цен от d(n-1) до d(n-k))

Ну т.е. если мы все лохи, трава зеленая, а деффки красивые, то прибыль ТС на баре определяется формулой — сумма от

d(n)*знак(id(n)) — тут id(n) задействует значения d(n-1),… d(n-k)

Для того, чтобы нарубить бабла, мы должны подобрать коэффициенты lambda так, чтобы получить максимум эквити

( Читать дальше )

- комментировать

- 4.8К | ★6

- Комментарии ( 80 )

Главная проблема алготрейдинга (по мотивам поста уважаемого Igor Chugunov)

- 13 января 2023, 00:01

- |

Доброй ночи, коллеги!

Сама тема сабжа всем понятна, известна, и продолжает оставаться болезненной.

Попробую и я вставить свои 4 копейки © Анекдот

Итак — в чем главная проблема алготрейдинга?

На мой взгляд ровно в одном — алготрейдеры не понимают, чем они торгуют.

Ну т.е. торгуют они активами.

Но как устроен ряд цен актива или ряд приращений цен актива — они не знают.

Дальше каждый рассуждает в меру своего образования и/или испорченности:

(спец по ТВиМС): Эта изломанная хня — очевидно реализация случайного процесса

(прикладной математик): Это кривая, но не гладкая. Ща я ее приближенно продифференцирую

(спец по распознаванию образов): Паттерны! Сколько паттернов! Ыыыыыыыы!

(простой человек): Цифры. Просто много цифр. Ща наваяем!

Никто из этих персонажей (кроме меня, наверное, и А.Г., но в рамках его жесткой модели) не задается простым вопросом:

«Какие характеристики цен (или приращений цен) актива вообще позволяют на нем заработать?»

Ну т.е. циферки — циферками, а что в них такого, на чем я могу заработать?

На эти вопросы есть простые ответы. К сожалению, они неверные… Варианты:

1. Цена актива всегда возвращается к скользящей средней (MA)

На самом деле (исходя из самой своей формулы) для широкого класса процессов сама скользящая средняя принудительно возвращается к цене актива.

Вердикт: не работает

Замечание: Существуют процессы, возвращающиеся к среднему (Орштейн-Уленбек?). Но цена актива — она не про это)

2. Цена актива всегда блуждает в пределах границ Боллинджера

На самом деле как раз наоборот — границы Боллинджера всегда приближаются к некоему варианту выборочного СКО. Ценовой процесс легко может пересекать эти границы, а возвращается обратно по единственной причине — границы под него подстраиваются (см. п. 1).

Вердикт: не работает

Замечание: Существуют (стационарные) процессы, когда Боллинджер работает. Но цена актива — она не про это)

3. Цена актива всегда отталкивается от уровня, а пробив его — остается за уровнем

На самом деле такой уровень всегда виден на истории.

Методика отработки такого уровня в реальном времени хромает.

Ну т.е. система, которая определяет такой уровень на основании 2, 3, 4,… ударов в уровень и последующего отскока хромает на долгосроке.

Идея покупать сразу после пробоя тоже легко моделируется — и… сливает ...

Вердикт: не работает

ВОПРОС:

Коллеги!

Как вы убеждаете себя, что идеи, заложенные в ваши алго, работают и способны дать прибыль в будущем?

Тесты — не обоснование от слова совсем.

Ну или поясните, почему система, приносившая прибыль на интервале, будет приносить ее в будущем?

Вангую — без понимания внутренних свойств цены актива такое объяснение просто невозможно.

С уважением

Два слова об алгопортфеле

- 08 января 2023, 11:42

- |

Метод оптимизации — МонтеКарло. 50 000 бросков. Критерий оптимизации единственный — отношение доходности к риску.

Результаты следующие.

Значимое отличие весов от 0 — 25 систем. Причем оставление 18 из них с наибольшими весами практически не ухудшает результат.

Процентные соотношения по торгуемому активу получились такие.

| Si | 30,4% |

| CNY | 25,7% |

| RTS | 19,6% |

| MXX | 11,3% |

| SBER | 10,0% |

| BR | 3,0% |

Почему некоторые посты уважаемого Artemunak - это шляпа?

- 27 декабря 2022, 02:28

- |

Доброй ночи, коллеги!

Один местный резидент, признавшийся, что в моменте слил 50 мио (что достойно — не сам факт, но токмо признание оного), решил немного полить меня своими влажными слюнями и обвинить меня в том, что я анализирую/торгую только 1 актив (какой?)

Я считаю, что такое поведение неспортивно и требую сатисфакции

1. Уважаемый Artemunak приводит пруф, где я анонсирую торговлю одним активом

2. Мы с уважаемым Artemunak устраиваем одновременный забег по «массажисткам»

Независимо от предъявленных доказательств, кто больше понравится «массажисткам» — тот и будет прав.

Что вы думаете по этому поводу, коллеги?

С уважением

Так ли важен для алготрейдера прогноз знака будущего приращения цены?

- 27 декабря 2022, 00:01

- |

Почти перестал читать СЛ.

Мои любимые модеры постоянно отправляют меня в бан. Даже не знаю, как реагировать на такое повышенное внимание. А, поскольку мой недавний топик выявил, что женщин-модераторов на СЛ нет, такое повышенное внимание меня реально напрягает...

Про рынок никто не пишет, к топикам про то, как я слил денег, присоединяться не хочу (не слил, а поднял).

Поэтому хочу опять написать про рыночную математику.

Ибо без нее (IMHO) рассчитывать на плюс в долгосроке по меньшей мере безрассудно.

Начнем с азов.

Допустим, что результат рыночной сделки (плюс или минус) — это разница цен покупки и продажи.

На самом деле это не очевидно (при работе лимитными ордерами это вообще не так), но такая модель достаточно проста для начала дискуссии. Уверен, с ней согласятся 99% участников community.

Далее

Допустим, у нас есть торговый индикатор. И этот индикатор линейный — это линейно-взвешенная комбинация предыдущих приращений цен.

( Читать дальше )

Ограничитель количества транзакций на чистом QLua

- 21 декабря 2022, 13:37

- |

Простой способ, когда вводятся ограничения на уровне каждого торгового робота, приводит к ситуациям, когда заявки отправляются медленно из-за этого ограничения, а свободная пропускная способность ещё есть. Для введения общего ограничения для всех роботов сразу нужно использовать какой-то общий ресурс. В качестве такого ресурса может выступать база данных, собственная dll или что-то ещё. Но чистый QLua не позволяет использовать базу данных без каких-либо внешних библиотек, а dll не всякий умеет писать. К счастью, существует реализация ограничителя на базе файловой системы с помощью чистого QLua.

Создаётся некая папка D:\throttle\, где работает ограничитель интенсивности. Во время работы QLua-скрипты формируют в этой папке столько файлов, сколько транзакций в секунду разрешено, например 10. При каждой попытке послать транзакцию скрипты, грубо говоря, конкурируют за эти файлы. Если ресурса хватило, то транзакция отправляется, если нет, то скрипт ждёт 10 мс и повторяет попытку заново.

( Читать дальше )

ЛЧИ 2022: Карлсончик, karpov72, Татарин и аукционы закрытия.

- 21 декабря 2022, 13:01

- |

Вот и закончился ЛЧИ, самое время подвести небольшие итоги и проанализировать поляну где ещё можно поднять деньжат, торгуя на Мосбирже.

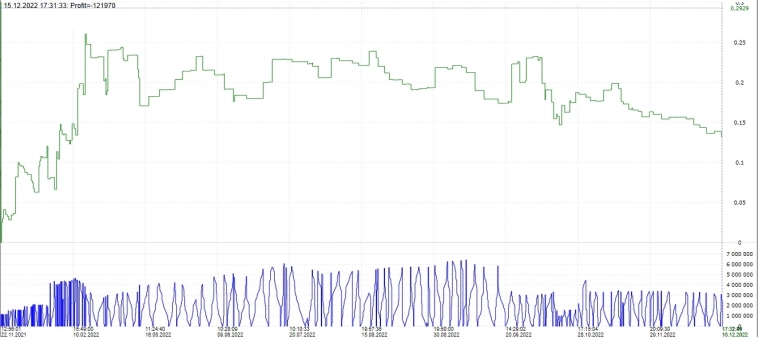

Я писал недавно пост про золотую эру опционных бабочек и своей эквити подтвердил, что тема рабочая, деньги там имеются:

Стратегия проста как две копейки: продаем волу, когда она вырастает, остальное время лежим в гамаке и плюем в потолок.

Когда волу продали, но она пошла ещё выше, то на горизонте начинают появляться лоси, но потом ветер меняется и лоси разворачиваются в профит. В общем ничего особенного, простенько, но со вкусом.

Напомню, что всего было 4210 участников и с этой простой стратегией удалось попасть в 10% лучших, т.е. тех, кто заработал во время конкурса больше 15% к депо:

( Читать дальше )

Чисто гипотетически (С) Comedy club - вопрос к уважаемому community

- 19 декабря 2022, 00:02

- |

Любая креативная деятельность имеет побочный выход.

Так вот и у меня в моих рыночных изысканиях наметился побочный выхлоп, и я не понимаю, как его использовать.

Если вкратце — я могу очень хорошо прогнозировать направление движения цены актива на срок 1 нед., 1 мес., 3 мес. (это максимум, уже на горизонте 6-12 мес. прогноз начнет разваливаться). Очень хорошо означает, что это лучший из возможных прогнозов, основанных только на предыдущих ценах.

Сразу нюансы:

1. Я прогнозирую только знак будущего приращения цены. И (в некотором смысле) умею доказывать, что точный прогноз будущего значения цены (не только знак, но и величина) на традиционных торгуемых активах невозможен. Но это совсем другая история.

2. Речь идет о прогнозе, основанном только на предыдущих ценах. Вполне возможно, что если в число анализируемых параметров включить экономические показатели и/или новости, то можно добиться лучшего результата. Однако, качество работы современных фондов не показывает важность учета сторонней информации для прогнозирования цен.

( Читать дальше )

Отрисовка эквити

- 15 декабря 2022, 22:49

- |

Добрый вечер уважаемые трейдеры. Статья ниже будет полезна для труалготрейдеров, которые самостоятельно пишут свои торговые программы.

Регулярно трейдеры, показывая эквити (например когда подводят итоги), выделяют на ней участки, не относящиеся к работе алгоритмов. «Вот тут я вывел, поэтому не обращайте внимание на это падение», «вот тут я довнёс...» и т.п. Бывает так, что алгоритм заходит не на весь объём и опять эквити выглядит искажённым или трейдер сам меняет объём алгорима.

Сталкиваясь с подобного рода проблемами, предлагается удивительно простое и эффективное решение. Для этого нужно эквити привести к объёму денежных средств используемых алгоритмом.

Другими словами: Эквити записывается на каждое изменение объёма денежных средств занятых алгоритмом. Обозначим эту последовательность Экв (i),

где Экв — запись прибыли, i — номер отсчёта.

Затем из эквити строится разность dЭкв(i).

( Читать дальше )

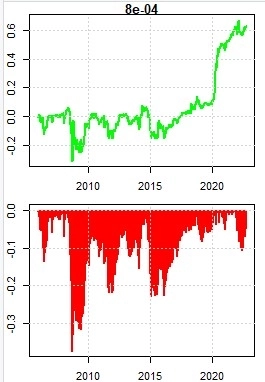

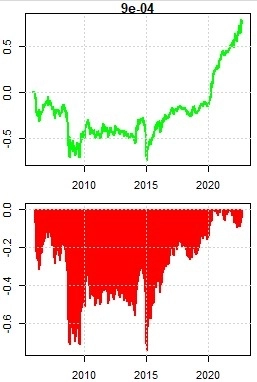

Десять сезонов алготрейдинга

- 15 декабря 2022, 17:21

- |

Цитата:

Простая сезонка на рос рынок, покупка ртс во вторник, продажа в четверг. Мой первый бот был таков с пачкой фильтров. Так или иначе с этого можно начинать и изучение статистических особенностей рынка даст вам возможность первого шага и лучшего понимания рынка.Сделаем бэктесты чуть шире. Первое число это день входа (вечером). Второе число — день выхода (утром).

Издержек нет. Изучаем только статистическое преимущество и есть ли оно. С издержками всё сильно плохо получается.

1-2:

1-3:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал