Избранное трейдера Displacer

Прогноз дивидендов МТС Банка за 2024 год.

- 08 февраля 2025, 21:05

- |

Добрый вечер! Комментарий по дивидендным ожиданиям от МТС Банка.

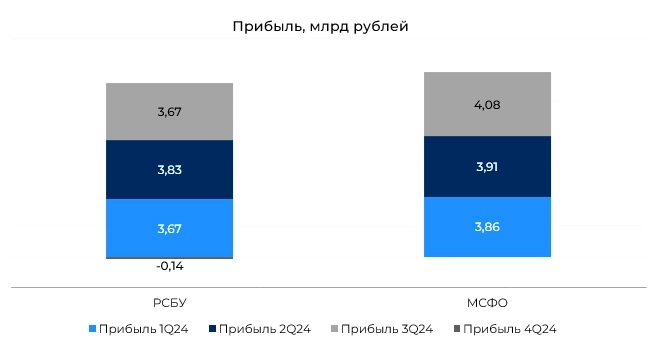

Центральный Банк на прошлой неделе раскрыл финансовые результаты российских банков. МТС Банк — одна из историй, где РСБУ относительно неплохо коррелирует с МСФО, но расхождения всё таки есть. Например, по итогам 9М24 результат по МСФО на 6% превышал цифры, которые мы наблюдали в отчётности по РСБУ.

Динамику прибыли (не МСФО) на месячных базисах визуализировал на графике ниже. МТС Банк продемонстрировал убытки в ноябре и декабре. Из опубликованной ЦБ 102 формы можно отметить повышенные в 4-м квартале операционные расходы, что может указывать на наличие one-off вещей. Но нельзя не отметить усиленное макропруденциальное давление на бизнес МТС-Банка, которое бьет одновременно по ROE и по достаточности капитала (за счёт повышенной плотности активов, взвешенных с учётом риска из-за надбавок).

( Читать дальше )

- комментировать

- 3.3К | ★1

- Комментарии ( 8 )

🏡 Недвижимость всегда растет. Резюмирующий пост перед отменой льготной ипотеки⛔️

- 24 июня 2024, 08:10

- |

Фиксируем мысли и факты, чтобы спустя пару месяцев сделать повторный срез рынка

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

---

Цены

Есть две проекции на цены жилой недвижимости:

— огромный пузырь в первичке, который надула льготная ипотека, и подхватила за собой вторичный рынок

— альтернативный взгляд: даже по графику выше среднегодовой рост цен около 16%. Это всего на пару процентов выше, чем недвижимость в среднем роста за 20 лет (~13%). Где тут пузырь?

За рост цен — инфляция, рост денежной массы

Против — оторванность цен от себестоимости в крупных городах, высокие ставки по ипотеке

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 59 )

Как я открыл счет в Freedom Finance Global. Первые впечатления

- 27 января 2024, 01:16

- |

Первое и самое главное оглашу свою цель и причину открытия счета:

Покупка активов только на KASE и AIX в тенге

Первым шагом было открытие счета в ЦифраБанке

Кстати, прикольный дизайн карты. Ну ладно, погнали дальше

Вторым шагом было открытие счета в Freedom Finance Global

Для этого потребовалось отправить

1) Фото загран паспорта

2) Распечатка чека оплаты ЖКХ

3) Паспорт для подтверждения прописки

Третий пункт — надо сделать селфи и заполнить экономический профиль (порядка 30 вопросов)

Пример вопросов:

( Читать дальше )

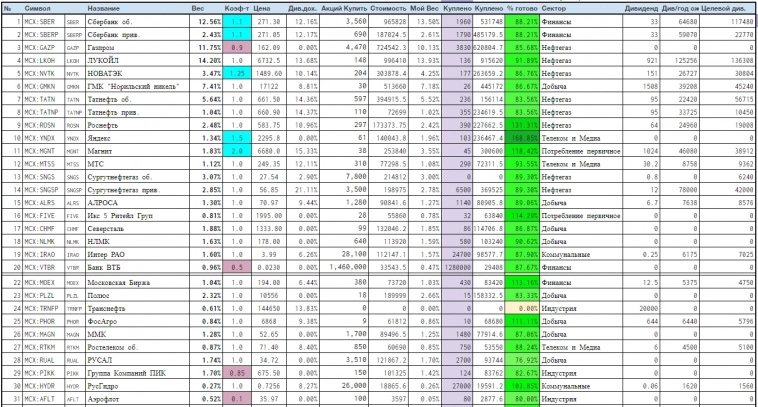

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

- комментировать

- 15.2К |

- Комментарии ( 35 )

Сколько стоит наш рынок ?

- 30 июля 2023, 19:16

- |

Как понять, дорого или дёшево стоит наш рынок? Как соотнести эту стоимость с показателями прошлых лет? Методики могут быть разными. Одной из них является оценка индекса MCFTR полной доходности Мосбиржи. Правда, более адекватно было бы отнести этот индекс к величине денежной массы RUM2 (которая, кстати, выросла за прошедший год). Предлагаю так и сделать.

По MCFTR/RUM2 мы вернулись на уровни 2018 года. Да-да, всего лишь 2018, хотя по индексу Мосбиржи уже на уровнях 2020 года. Вот так сказывается рост денежной массы за это время. Но коррекция с текущих уровней выглядит вполне логичной даже по MCFTR/RUM2, т.к. мы уперлись в мощный уровень сопротивления. А уж как оно будет — скоро увидим !)

P.S. Индексы полной доходности рассчитываются в дополнение к ценовым индексам и отражают изменение суммарной стоимости российских акций с учетом дивидендных выплат. Биржа рассчитывает индексы полной доходности «брутто» – без учета налогообложения и «нетто» – с учетом налогообложения.

( Читать дальше )

Обзор строительного рынка РФ

- 03 марта 2023, 13:18

- |

Я решил подобрать более профессинальный взгляд на рынок, что может быть очень полезным для инвесторов/трейдеров при принятии решения в отношении акций девелоперов, торгующихся на бирже, или в отношении своих инвестиций в недвижку.

Сразу оговорюсь, что больше информации вот на этом канале, в том числе и по вышеобозначенной тематике.

( Читать дальше )

Топ-10 лучших youtube каналов для инвесторов

- 01 марта 2023, 14:56

- |

Мой топ-10

ФинФак -ссылка. Один из лучших каналов по макроаналитики.

Вредный инвестор — ссылка. Фундаментальный анализ акций.

FinanceGramm — ссылка. Очень нравятся переводы разных видео с английского на русский, из последнего это видео про письмо акционерам Berkshire Hathaway.

Стонкс — ссылка. Хорошие веселые стримы, где обсуждаются акции и последние события.

Солодин Live — ссылка. В основном аналитика по иностранным компаниям.

Аленка Капитал — ссылка. Легендарные выпуски про стейки.

Роман Андреев — ссылка. Специалист по техническому анализу.

Oleg Kuzmichev — ссылка. Еженедельный обзор новостей.

Тимофей Мартынов — ссылка. Хорошие антикризисные обзоры.

БКС Live -ссылка. Интервью с компаниями.

Пишите в комментариях, кого еще стоит добавить в данный список.

Мой телеграм-канал

Есть ли пузырь на рынке недвижимости? Анализ рынка недвижимости Санкт-Петербурга

- 14 января 2023, 12:13

- |

Недавно я посмотрел интервью с Максимом Орешкиным Советником президента Российской Федерации.

Он ответил на вопрос касательно пузыря на рынке недвижимости.

Вот его дословный ответ:

В строительном секторе на уровне спроса пузыря нет. У нас соотношение зарплат к среднему ипотечному платежу на низком уровне. Жильё стало доступнее.

Мне стало интересно, а так ли это на самом деле и я решил это проверить на примере рынка жилья в Санкт-Петербурге.

Вводные:

- Среднестатистическая семья из 3 человек

- Средняя зарплата в городе СПб согласно официальным источникам.

- Средняя ставка по ипотеке.

- Стоимость квартиры в 54 квадрата – средняя площадь согласно данным нашего правительства для семьи из 3 человек.

- Стоимость жилья по годам.

- Первоначальный взнос 15% от суммы недвижимости.

Я решил посчитать 2 коэффициента.

( Читать дальше )

Психология системной торговли (Р.Андреев)

- 06 января 2023, 21:23

- |

Сейчас такое время, что никто не пишет о трейдинге, да что там пишет, никто даже и не думает о нём. Не до этой буржуазной забавы, в свете происходящих событий. То ли эмоциональное выгорание тому виной, то ли грянувшие морозы, но меня вдруг понесло в Ютуб, где я немедленно наткнулся на рыночного монстра, которого знают во всём мире. А точнее, наткнулся на выступление этого монстра на той самой конференции, с которой я и начал этот пост.

Роман Андреев, кто ж его не знает? Он же — памятник :-)

Да, это был РА, и его феерическое выступление. Послушав, я вдруг подумал: нахрена мне было читать сотню книг по трейдингу, когда этот РА всё нужное изложил за полчаса?

Это не реклама и не пиар (с самим РА я не знаком), но считаю, что лучше в сотый раз вспомнить интересные трейдерские бывалости, чем в тысячный раз обсуждать осточертевшую политику. Или мы находимся не на трейдерском ресурсе?

( Читать дальше )

Конец шоу Трумена

- 22 декабря 2022, 05:05

- |

Долго не писал пост. Думал. В том числе о том, а нужно ли сейчас писать все, что думаешь. Хе-хе. Но все-таки собрался с духом.

Много разных событий произошло. Со стороны кажется, что творится какой-то сюрреализм. Идет СВО, стреляют танки, летают баллистические ракеты. В то же время через границу вполне себе бегают посылки из штатов из их магазинов. А на днях один известный брокер конвертировал-таки застрявшие у меня АДР-ки Газпрома в локальные акции, причем именно обычным образом, то есть отправил их в BNY Mellon, через Euroclear, а там они как-то оформились в поручение Газпромбанку зачислить нормальные акции уже мне на счет. Я, честно, крайне удивился.

Статья будет немного сумбурной, как лоскутное одеяло. Но так надо. Так что же происходит-то? Я как я уже сказал в предыдущих постах, нам нужно полностью отказаться от восприятия реальности через привычный анализ деклараций политиков, уставов и целей международных организаций, международных договоров, учебников типа Economics и прочей мути. А сразу доставать «Капитал» Маркса, причем ту его графу, где сказано, что

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал