Избранное трейдера Носкивполосочку

что делают Белки дождавшись ИМПУЛЬСА?

- 20 октября 2017, 11:59

- |

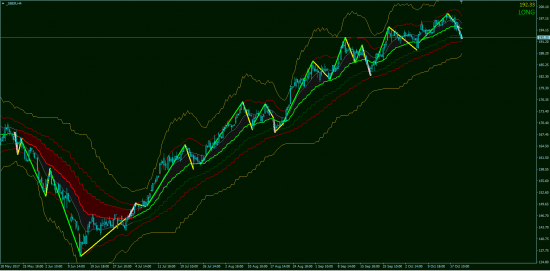

итак вот он пришел родимый, импульс, долгожданный ))

что теперь?

по порядку, то надо сразу сказать как я определяю импульс:

ЗЕЛЕНЫЙ — ТРЕНД

РОЗОВЫЙ — ИМПУЛЬС

ЖЕЛТЫЙ — ОТКАТ

непонятно да? с чего с какого перепугу..

но если наложить индикатор то все встает на свои места:

( Читать дальше )

- комментировать

- 84 | ★18

- Комментарии ( 43 )

чего ждут белки? - ИМПУЛЬС !

- 19 октября 2017, 17:11

- |

ПОЗДРАВЛЯЮ! Мы с вами дождались ИМПУЛЬСА!

а теперь я расскажу вам — почему ни в коем случае нельзя торговать ИМПУЛЬС.

я не возьму с вас деньги за эту лекцию )) ибо я не Ванютка с его рекламой себя любимого и своих курсов..

итак приветствуйте его величество ИМПУЛЬС!!!

( Читать дальше )

Русал: что происходит и что делать.

- 19 октября 2017, 12:18

- |

За последние две недели Русал упал на 20%. Что случилось?

На цену акций повлияли две новости:

1. Прохоров и Вексельберг продают 0,7% и 2,3% своих акций Русала. Цена продажи должна быть в диапазоне 5,4-5,55 гонконгских доллара за акцию (39,7-40,8 рубля).

2. Гленкор обменивает свой пакет Русала на акции En+. Пакет равен 8,75% и соответственно, Дерипаска будет контролировать 56,88% Русала через En+.

Что делать?

Даже при условии контрольного пакета Дерипаска не сможет единолично рулить Русалом так как Вексельберг и Прохоров по соглашению имеют право вето. Соответственно, никак навредить миноритариям компании Дерипаска не в состоянии. Таким образом все происходящее — это просто паника. Я увеличиваю на ней свой пакет. Это выгодно делать пока цена ниже нижней границы размещения Прохорова и Вексельберга. Но нужно следить за корпоративными новостями.

Sber-блог. "Вам ехать или шашечки?". Новости с собрания гаражного кооператива.

- 12 октября 2017, 14:30

- |

Нам, собственно, было ехать, поэтому Sber-блог с радостью извещает о досрочном выполнении лучшей торговой идеи 2017 г. в номинации Сбербанк, озвученной в декабре 2016 и марте 2017 г. Напомню для исключения голословности позиционные тезисы:

1. Solomon 15 декабря 2016, 13:33 Касательно 2017 года — я жду коррекцию до 145-155 руб. И далее снова рост. Если Вы планируете среднесрочные покупки/продажи с существенным лагом хода — лучше подождать следующего года.

2. 03 апреля 2017, 13:15 Solomon Для долгосрочников, мне кажется лучшей идеей по работе со Сбербанком на 17-й год были бы: шорт до 146 (155) (про коррекцию писалось в блоге в декабре) и далее лонг до 200 (228).

3.01 марта 2017, 11:13 Solomon Спрогнозировав уровни возможного падения, проведя линии с минимумов прошлого года, я предполагаю все же движение в рамках указанного первоначально канала, но при ухудшении ситуации с движением ближе к его низу. Здесь мои точки — 156, 151, 147. Не могу пока разделить мнения других снова Сбер по 100 руб. Не вижу этого графически. Собственно, в декабре 2016 я указывал вариант коррекции в январе-феврале на 145-155, что почти полностью уже и произошло, и что 2017 — год широких боковиков.

( Читать дальше )

Инвестиционная привлекательность Сбербанка

- 12 октября 2017, 11:17

- |

-------------

Честно говоря, глупо оценивать инвестиционную привлекательность «голубой фишки», у которой самый большой вес в индексе ММВБ и которая успешно конкурирует за звание компании с самой большой капитализацией на рынке. Но все-таки стало интересно, сколько «звезд» наберет Сбербанк по данной методике. А «звезд» Сбербанк набрал практически по-максимуму. :)

* * *

Инвестиционная привлекательность

Собственно, сам анализ. Для анализа использовался отчет МСФО за 6 месяцев 2016 года.

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

( Читать дальше )

Торговая система

- 08 октября 2017, 13:18

- |

Приветствую!

В данном посте распишу подробно свою торговую систему, без которой уровни которые я даю сильно теряют эффективность. Ссылку на данный пост я буду прикреплять в каждом своем посте с обзором дня, как дополнение к уровням и логике движения.

ТОЧКА ВХОДА

Вход всегда только от уровня. Цена уровня — это цена входа. Люфт может быть максимально 3-5 пунктов, в зависимости от ситуации, и при условии что все это помещается в размер стопа.

Предпочтительно работать от ключевых уровней или их спутников.

Классификация уровней

ключевые — это месячные, недельные, дневные и 4часовые уровни

остальные — 15мин уровни.

спутники — как правило это 15мин уровни, которые формируются сверху и снизу ключевых уровней, в связи с тем что, цена периодически пробивает этот ключевой уровень. И образуется так называемая

зона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал