Избранное трейдера Денис Лисин

"Дивидендная зарплата" снова выросла, ежемесячный пассивный доход превысил 24 000 рублей!

- 22 ноября 2023, 10:58

- |

Я постепенно реализую свои цели по созданию пассивного источника дохода и обретения финансовой независимости.

Вчера мой портфель перешагнул рубеж в 24 000 рублей среднего ежемесячного пассивного дохода в виде дивидендов.

Внизу скрин из приложения, где я веду учёт инвестиций, на котором видно, что портфель в месяц в среднем приносит 24 194 рубля в виде дивидендов. Это расчётная доходность на следующие 12 месяцев. Общие выплаты за год превысят 290 000 рублей.

( Читать дальше )

- комментировать

- 9.4К | ★11

- Комментарии ( 118 )

Проще, чем депозиты и облигации. Разбираем фонды денежного рынка

- 10 ноября 2023, 11:32

- |

В этом году большую популярность получили фонды денежного рынка. Еще их называют фондами ликвидности.

Как на них заработать?

Начнем с основного: доходность этого типа фондов сравнима с доходность депозитов и облигаций и близка к ключевой ставке ЦБ, поэтому чаще всего их используют для парковки свободного кэша на брокерских счетах.

Ориентироваться можно на доходность индекса RUSFAR (справедливая стоимость денег) (на сегодня — 14,58% ).

Сейчас доходность фондов даже выше доходности гособлигаций. Зачем морочиться с поиском выгодных облигаций или скакать из банка в банк в поиске лучших условий по депозиту? Поэтому в этом году в фонды денежного рынка резкий наплыв денег от инвесторов.

Как работают фонды денежного рынка

Если вкратце, то деньги, которые вы кладете в фонд, потом обращаются на денежном рынке, где банки дают друг другу в долг на короткий срок займы примерно под размер ключевой ставки ЦБ.

Какие фонды ликвидности есть:

БПИФ Ликвидность УК ВИМ — LQDT

( Читать дальше )

❗️Обзор короткой облигации с 11% эффект. доходностью + амортизацией❗️

- 07 августа 2023, 14:54

- |

АО «Башкирская содовая компания»

Параметры облигации:

Погашение - 10.07.2026

Номинал — 1000 рублей

Тип купона — постоянный

Текущая ставка купона — 10,6%

Периодичность выплаты - 4 раза в год

Текущая стоимость от номинала — 100%

Оферты — НЕТ

Амортизация — ДА

Погашение:

— 25% от номинала 10.10.2025

— 25% от номинала 09.01.2026

— 25% от номинала 10.04.2026

— 25% от номинала 10.07.2026

Эффективная доходность к погашению (реинвест купонов) — 11%

По параметрам видно, что облигация краткосрочная (до 3х лет) с постоянным купоном и амортизацией, торгуется по номиналу и выплачивает купон раз в квартал.

Облигации с амортизацией хороши, когда инвестор ожидает в будущем либо повышение ключевой ставки (амортизационные выплаты можно реинвестировать в облигации с бОльшей доходностью), либо снижение цен на акции (амортиз. выплаты можно реинвестировать в просевшие акции).

Итак, АО «Башкирская содовая компания» занимает первое место в России по производству кальцинированной и пищевой соды, а также является одним из лидеров по производству ПВХ, каустической соды и кабельных пластикатов. Компания является единственным производителем терефталоилхлорида, анодов с рутений-иридиевым покрытием, флокулянта полиэлектролита катионного (сложные слова 😄, но это нужные вещества, которые используются в различных областях)

( Читать дальше )

Что буду покупать в свой дивидендный портфель при следующем пополнении.

- 08 июля 2023, 11:33

- |

Почти половина лета прошла, а у нас такая вот пасмурная погода и +18 градусов всего сегодня:

Выходные, хотел купаться поехать, но придется заняться чем то другим...

С половиной лета почти прошёл и дивидендный сезон на российском фондовом рынке и все меньше остаётся интересных дивидендных бумаг для покупки в ближайшее время, которые обещают высокие выплаты своим инвесторам.

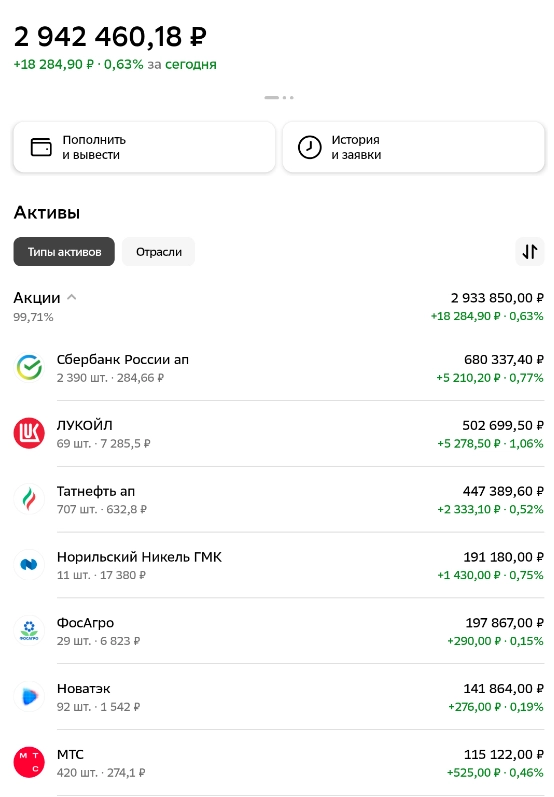

У меня через два дня будет зарплата и я уже думаю, какие акции покупать в свой портфель. Портфель выглядит на данный момент так:

( Читать дальше )

Портфель из ОФЗ и муниципальных облигаций с ежемесячным начислением купонов

- 16 июня 2023, 11:02

- |

В стратегии получения дивидендно-купонного дохода есть один минус — нерегулярные выплаты эмитентов. Дивиденды как правило компания платит один-два раза в год. Однако, используя такой инструмент как облигации, можно составить портфель с ежемесячными выплатами. В прошлый раз делал подборку из корпоративных облигаций. А сейчас посмотрим ОФЗ и муниципальные.

1. ОФЗ 26241

ISIN: SU26241RMFS8

Стоимость облигации+НКД: 953,14₽

Доходность к погашению: 10,64% (купоны 9,5%)

Дата погашения: 17.11.2032

2. ОФЗ 26221

ISIN: SU26221RMFS0

Стоимость облигации+НКД: 855,18₽

Доходность к погашению: 10,61% (купоны 7,7%)

Дата погашения: 23.03.2033

3. ОФЗ 26226

ISIN: SU26226RMFS9

Стоимость облигации+НКД: 994,91₽

Доходность к погашению: 8,8% (купоны 7,95%)

Дата погашения: 07.10.2026

4. ОФЗ 26229

ISIN: SU26229RMFS3

Стоимость облигации+НКД: 978,53₽

Доходность к погашению: 8,68% (купоны 7,15%)

Дата погашения: 12.11.2025

5. Ульяновская область 34005

ISIN: RU000A106607

Стоимость облигации+НКД: 1028₽

Доходность к погашению: 10,49% (купоны 10,6%)

( Читать дальше )

💼⚡️ Бонд недели

- 15 июня 2023, 19:32

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Балтийский лизинг – российская лизинговая компания с 30-летним стажем работы. Занимает 10 место по объему лизингового портфеля.

📌Как купить облигацию?

Облигации БалтЛизБП8 еще не торгуются, поэтому ISIN у бумаги нет.

🔸Сбор заявок на первичное размещение откроется 20 июня. Как подать заявку на покупку — уточните у своего брокера.

📌Почему мы уверены в этой компании?

Портфель Балтийского лизинга состоит на 80% из автомобильной и строительной техники, что обеспечивает ему повышенную ликвидность.

🔸Долговая нагрузка компании приемлемая, а рентабельность — высокая. В совокупности это обеспечивает комфортное кредитное качество.

🚀 Почему именно эта бумага?

Сейчас на рынке обращается 5 облигаций Балтийского лизинга с фиксированным купоном. Почему же мы выбрали именно будущий выпуск?

( Читать дальше )

Сделки с 5 июня по 14 июня. Сегежа в составе индекса Мосбиржи

- 14 июня 2023, 13:30

- |

На ИИС купил:

— 200 акций Сегежи по 5,21₽. Новость о том, что акции Сегежи будут включены в индекс Мосбиржи и РТС с 16 июня, рынок оценил позитивно. Буду докупать, т.к. средняя сейчас 7,14 ₽;

— 5 акций Татнефти по 478,7₽. С Татнефтью интересная история получилась. Покупал по разным ценам. Сейчас уже на двух счетах 33 акции. Обе в плюсе, еще и дивиденды скоро.

— 3 облигации ЛСР 001Р-08 (доходность к погашению без учета налога 11,9%, купоны 12,75%).

— 1 облигацию Софтлайн 002Р-01 (доходность к погашению 12,8% без учета налога, купоны 12,4%).

Сейчас после заседания ЦБ есть вероятность повышения ключевой ставки к концу года. Даже если поднимут до 8%, то в цены на корпоративные облигации изменяться несильно, а вот для рынка дивидендных акций это будет скорее минус. Пока стараюсь держать долю облигаций на ИИС не менее 35%.

На БС сделок не было.

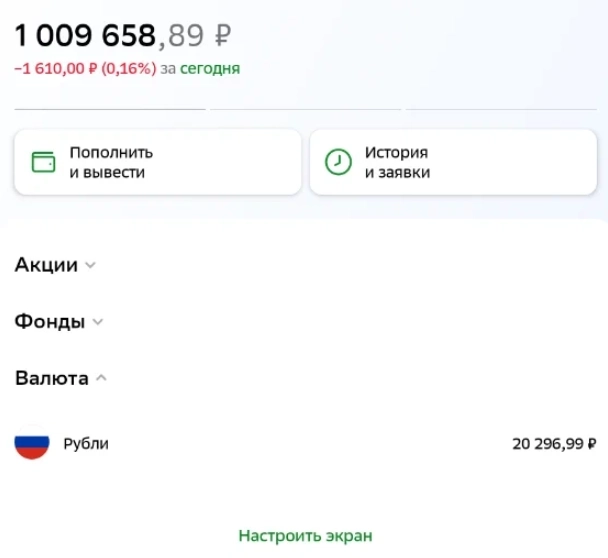

По традиции ниже представляю итоговый состав ИИС и брокерского счета после покупок.

ИИС

Брокерский счет

( Читать дальше )

8 российских компаний, которые в ближайшее время выплатят дивиденды больше 8% годовых

- 12 июня 2023, 10:27

- |

Дивидендный сезон на российском фондовом рынке продолжается. Скоро на счета поступят дивиденды Лукойла, которые по большей части классически будут реинвестированы. А есть куда реинвестировать? Ниже перечислю 8 компаний, которые будут выплачивать дивиденды в размере больше 8% годовых и могут быть интересны.

Стоимость акций указана на момент завершения торгов 9 июня.

1. Россети Ленэнерго

Распределительная сетевая компания, обеспечивающая электричеством Санкт-Петербург и Ленинградскую область.

Величина дивиденда — 18,8302 ₽ (8,76%) на акцию привилегированную

Стоимость акции привилегированной — 214,95 ₽

Последний день покупки — 23 июня

В 2022 г. были выплачены дивиденды 21,2238 ₽ (13%).

2. МТС

Всем известный сотовый оператор.

Величина дивиденда — 34,29 ₽ (10,43%)

Стоимость акции — 328,9 ₽

Последний день покупки — 27 июня

В 2022 г. были выплачены дивиденды 33,85 ₽ (12,3%).

3. Ставропольэнергосбыт

Компания, обеспечивающая электричеством Ставропольский край.

Величина дивиденда — 0,1695389 ₽ (8,56%) на акцию привилегированную

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 43-й купон по 3-му выпуску биржевых облигаций

- 08 июня 2023, 13:29

- |

8 июня 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 43-го купона на одну облигацию составил 11,1 руб., исходя из ставки купона 13,5% годовых.

Общая сумма выплат 43-го купона составила 4,44 млн руб. Выплата 44-го купона состоится 8 июля 2023 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

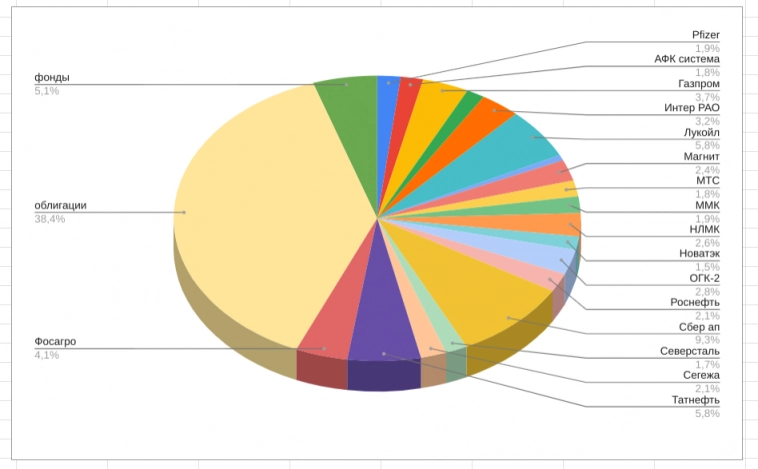

Наконец то, я стал миллионером!

- 25 мая 2023, 13:04

- |

Звучит, конечно, громко. Но суть в том, что сегодня мой брокерский счёт в СБЕРе превысил 1 000 000 рублей!

В данной статье подробно разберу свой портфель, покажу его состав и ту дивидендную доходность, которую он мне приносит.

Срок инвестирования

Свою первую сделки я совершил в феврале 2020 года, это значит, я инвестирую уже 3 года и 3 месяца. Когда началась СВО, ровно на год я сделал перерыв и не инвестировал. Таким образом, непосредственно пополнением брокерского счета и покупками акций я занимаюсь чуть больше 2х лет.

Доходность портфеля

Приложение СберИнвестор не позволяет объективно оценить и проанализировать результат своей инвестиционной деятельности, поэтому я веду учёт портфеля в одном из сторонних сервисов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал