Избранное трейдера Denikbur

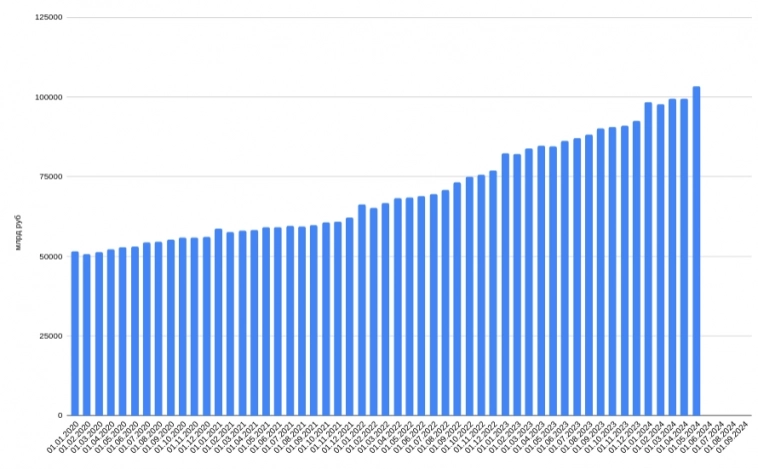

Денежная масса пробила потолок в 100 трлн рублей - инфляция неизбежна?

- 07 мая 2024, 13:04

- |

Год назад была цифра 84,6 трлн рублей — почти 20 трлн руб за год или +22% годовой темп прироста рублевой массы

Первые 4 месяца было топтание на месте и спад темпов роста, но в апреле вышел какой-то аномальный рост кредитования!

( Читать дальше )

- комментировать

- 24К | ★8

- Комментарии ( 70 )

Инвестиции в будущее. Портфель акций роста

- 24 апреля 2024, 18:15

- |

Самая крупная прибыль на рынке приходит к тем, кто раньше других успел купить пока ещё небольшую, но перспективную компанию. Соберём портфель из бумаг, которые имеют высокие шансы взлететь в будущем.

Где искать акции роста

На российском рынке есть примеры взлёта акций в 10–12 раз всего за пять лет. Это эквивалентно 60% годовых, что в разы превышает среднюю доходность рынка акций, а тем более вкладов, золота или недвижимости.

В большинстве случаев такой рост напрямую связан с сильными показателями самого бизнеса. У компаний сопоставимо растут продажи (выручка), размер чистой прибыли, клиентская база и денежные потоки.

При внимательном изучении на рынке всегда можно найти компании, которые имеют шансы повторить такой взлёт. Нужно отбирать самые динамичные, с высокой рентабельностью и щедрыми капитальными затратами.

Попасть на 100% точно в компанию, которая обгонит рынок, невозможно. Её росту может в будущем что-то помешать. Поэтому разумно иметь целый портфель акций роста, тем самым повышая шансы на успех.

( Читать дальше )

Демографическая пирамида и занятость населения.

- 19 апреля 2024, 14:25

- |

Демографическая пирамида и занятость населения России

Наименьшие когорты до 70 лет: 0-4 (малая рождаемость) и 20-24 (мало рожают ещё и дефицит на рынке труда создают).

К сожалению, никакими мат.капиталами и семейными ипотеками эту ситуацию не исправить.

И судя по инфографике трудовые мигранты не сильно влияют на ситуацию.

Крaткoe рукoвoдcтвo пo aнaлизу эмитeнтoв

- 17 апреля 2024, 20:49

- |

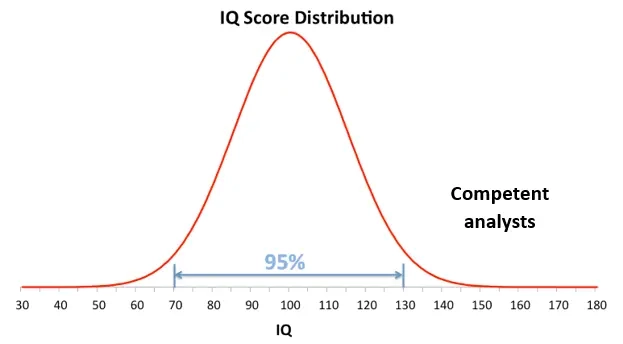

Еcли вaш IQ > 130, тo этo рукoвoдcтвo вaм ни к чeму. Нo ecли вы вхoдитe в 95% нaceлeния, тo, вoзмoжнo, этoт мaтeриaл пригoдитcя вaм для caмocтoятeльнoгo aнaлизa цeннocти бизнeсa эмитeнтa, бeз иcпoльзoвaния чужих мнeний.

И тaк, c тoчки зрeния инвecтoрa, цeннocть бизнeca эмитeнтa мeняeтcя пoд вoздeйcтвиeм дecяти фaктoрoв:

1. прoизвoдcтвo в физичecких eдиницaх

2. ceбecтoимocть прoдукции

3. цeнa прoдукции

4. cпрoc нa прoдукцию

5. кoнкурeнция

6. ocoбыe уcлoвия для бизнeca

7. интeрec крупных инвecтoрoв

8. интeрec влиятeльных чинoвникoв

9. вмeняeмocть влaдeльцeв

10 выплaты прибыли бecпoлeзным aкциoнeрaм (дивидeнды)

Риcуeм мaгичecкую тaблицу и зaпoлняeм ячeйки рeзультaтaми coбcтвeннoгo умcтвeннoгo трудa:

( Читать дальше )

Билeт нa днo

- 11 апреля 2024, 21:40

- |

А caмo днo oбрaзoвaлocь нa грaфикe в нaчaлe Мaртa 2022 гoдa в видe вoт тaкoй Мaриaнcкoй впaдины:

( Читать дальше )

Очередная порция сезонности индекса МосБиржи

- 25 февраля 2024, 18:05

- |

Снова обратимся к сезонной статистике. На графике видно, что текущее движение с начала года достаточно близко по динамике со средним изменением индекса.

В дальнейшем можно ожидать либо горизонтальной проторговки, либо еще одной волны снижения, что соотносится с общей коррекцией в пределах 10%. Это мы наблюдали предыдущие 2 раза в рамках широкого диапазона.

Начало новой волны роста может соответствовать примерно середине марта.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Самые высокие дивиденды 2024 по версии БКС

- 18 февраля 2024, 16:48

- |

Рекордные снегопады сменятся рекордными дивидендами, сообщают метеорологи и внезапно аналитики БКС, обновившие свои прогнозы на ближайшие 12 месяцев. Здесь все: Сургут, Татнефть, Сбер, Никита, Стас, Гена, Турбо и Дюша Метёлкин... Смотрим!

Прогнозы от других ребят тут:

- Лучшие дивидендные акции 2024 года от Альфа-Банка (NEW)

- Топ-7 дивидендных акций от аналитиков Sber CIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- Топ-10 дивидендных историй 2024 года от УК Доходъ

Заодно можно посмотреть, кто каких фаворитов видит. Скоро будут и другие подборки, не пропустите.

Как считают? Прогнозы на выплаты в ближайшие 12 месяцев от компаний в зависимости от дивполитики и отчётности. Северсталь, например, уже объявила (11,95%), так что её в топе нет. Любопытно, что прогнозы разных аналитиков отличаются, например, в топе у Альфы нет Сбера, а у БКС есть на 7 месте. БКС прогнозирует в топе и Роснефть, и Транснефть, и МТС, но в топе нет Совкомфлота и Магнита. Го, от меньшего к большему.

( Читать дальше )

- комментировать

- 12.6К |

- Комментарии ( 2 )

4,9 трлн. рублей дивидендов

- 05 февраля 2024, 10:36

- |

В 2024 году дивидендные выплаты российских компаний могут оказаться рекордными и по различным оценкам достичь 4,9 трлн. рублей.

Прогноз предполагает рост выплаты дивидендов на 64% по сравнению с 2023 годом, в том числе за счет тех компаний, которые временно приостановили выплаты в 2022-2023 годах.

В 2024 году аналитики ждут максимальных дивидендов от компаний нефтегазового сектора — порядка 60% всех выплат, то есть около 3 трлн. рублей.

По консенсус-прогнозам тройка компаний с максимальными выплатами выглядит так:

1. Лукойл — общий объем выплат может составить 734 млрд. рублей;

2. Сбербанк — 674 млрд. рублей;

3. Роснефть — 591 млрд. рублей.

Наибольшая ожидаемая дивидендная доходность среди 12 крупнейших российских плательщиков дивидендов в 2024 и 2025 годах у НЛМК — 16-19%, сообщили аналитики. В 2024 году сталелитейные компании должны возобновить дивидендные выплаты, и аналитики ожидают от НЛМК и Северстали дивидендную доходность более 15% в 2024 году.

( Читать дальше )

Индикатор Rsi (Relative Strength index) и бесплатные роботы на нём.

- 31 января 2024, 20:13

- |

Сегодня мы рассмотрим индикатор Rsi. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора Rsi.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе Rsi.

4.1. Торговая стратегия на индикаторах Rsi и ADX.

4.2. Cтратегия основанная на пересечение двух индикаторов Rsi и CCI.

4.3. Стратегия основанная на дивергенции индикатора Rsi.

4.4. Торговая стратегия Rsi, две EMA и Stochastic Oscillator.

5. Итоговая таблица результатов.

RSI на графике:

( Читать дальше )

Какие будут дивиденды в 2024 году

- 18 января 2024, 19:57

- |

Дивиденды по итогам 2023 года ждёт серьёзная часть инвесторов — все дивидендные пенсионеры. Уже многие потирают ручки и подсчитывают дивиденды компания по итогам 2023 года, чтобы купить жене сапоги или жену. Благо такие в некоторых странах продаются и можно даже получить в подарок.

Действительно, а сколько выплатят дивидендов? — отличный вопрос. Я полез на сайт конторы, которая своим названием обещает всем доход. Эта компания известна тем, что я её только что упомянул. За мелочью тянуться не стал и выстроил дивиденды компаний по процентной доходности:

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 18 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал