Избранное трейдера Look De

Календарь налоговых выплат в сентябре

- 09 сентября 2016, 22:42

- |

Агентство Bloomberg провело опрос JP Morgan, Промсвязьбанк, КБ Зенит, Уралсиб и Росбанк. По данным банков объем основных налоговых выплат в сентябре может составить около 1.26 трлн. рублей, что при текущем курсе соответствует $19.6 млрд.

до 15 сентября объем выплат по страховым взносам может составить 420 млрд. рублей

до 26 сентября объем выплат по НДС может составить 245 млрд. рублей

до 26 сентября объем выплат по акцизам может составить 104 млрд. рублей

до 26 сентября объем выплат по НДПИ может составить 260 млрд. рублей

до 28 сентября объем выплат по налогу на прибыль может составить 188 млрд. рублей

объем выплат экспортных пошлин на нефть и нефтепродукты может составить 177 млрд. рублей.

16 сентября состоится Совет директоров Банка России, который может снизить ключевую ставку.

21 сентября состоится заседание ФРС, который может ставку повысить.

forexpf

- комментировать

- 11 | ★3

- Комментарии ( 1 )

Промежуточные дивиденды. Роллман оправдывается.

- 04 сентября 2016, 21:44

- |

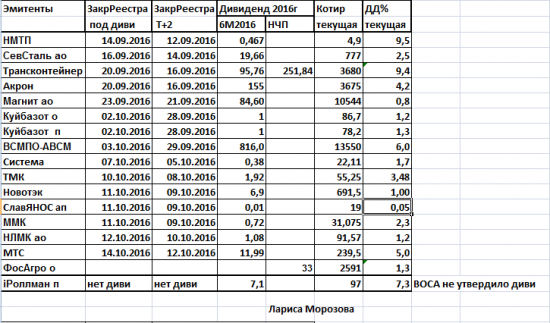

12 сентября первая отсечка в режиме Т+2 промежуточных дивидендов за 6 месяцев 2016 года. Отсекается НМТП с очень не плохой для промежуточных дивидендов ДД. Если учесть высокую вероятность выплат дивидендов ещё и по итогам года, дивитикер смотрится весьма и весьма прилично.

Таблица отсечек составлена согласно календарного графика по Т+2

Что же дивидендно интересного я увидела на прошедшей неделе?

Ну, во-первых грустный факт: ВОСА Роллман снова, уже второй раз, за 1 квартал и 6 месяцев 2016 года отказалось от выплаты промежуточных дивидендов по привилегированным акциям. СД рекомендовал выплату, а ВОСА дивиденды не утвердило.

На сайте компании появился оправдательно-обьясняющий документ. Цитирую:

Комментарии председателя Совета директоров, финансового директора ПАО «ГК «Роллман» О. С. Кривошеиной по итогам внеочередного общего собрания акционеров.

( Читать дальше )

+ 117% за 10 дней или сила фундаментального анализа.

- 01 сентября 2016, 23:28

- |

Наконец нашел время, чтобы поделиться одним своим успешным движением на Московской бирже. И особенно приятно, что в этом успехе сам лично принимал активное участие. Не в том плане, что манипулировал рынком — до этого конечно далеко, а в том плане, что брал выбранную акцию не с потолка, а с подачи фундаментального анализа.

Итак, исходные данные — Сделка 1.

Акция: iЧЗПСН ао Вход по цене: 1,1 Дата входа: 19.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Но это было еще — Сделка 2.

Акция: iЧЗПСН ао Вход по цене: 1,5 Дата входа: 20.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Итого,

Сделка 1 = +117% за 10 дней

Сделка 2 = +59% за 9 дней.

Ну и пожалуй опустим тот факт, что цена потом поднялась до 5 с лишним, и подождать то нужно было еще дней 7. Ну и вообще подстава конечно).

( Читать дальше )

Стоит ли ждать падения американского фондового рынка?

- 01 сентября 2016, 18:00

- |

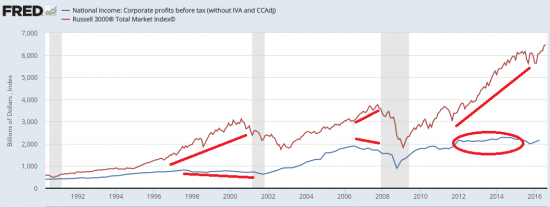

В Соединенных штатах подошел к концу сезон отчетностей — во втором квартале американские компании заработали на 4,2% больше, чем за первые три месяца. С середины 2014 года по конец 2015 года доходы компаний с каждым кварталом становились все меньше и меньше. Переломил тенденцию 2016 год, где уже 2 квартала подряд наблюдается рост чистой прибыли.

Аналитики причисляли сильный доллар к основным причинам снижения корпоративных доходов, но компании адаптировались к новым условиям и отчитались, превзойдя ожидания экспертов. Однако стоит отметить, что они до сих пор зарабатывают немногим меньше, чем в 2014 году.

Исторически сложилась закономерность, что прибыли корпораций начинали свое снижение на 1-2 года раньше фондовых рынков страны. Так и получилось в 2015 году, когда произошли 2 существенные коррекции.

Источник: fred.stlouisfed.org

( Читать дальше )

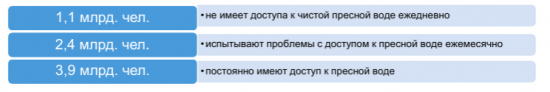

как заработать на жажде

- 01 сентября 2016, 17:08

- |

( Читать дальше )

Акции: «ФСК ЕЭС» плюс 200% за пол года. А вам слабо?

- 01 сентября 2016, 12:52

- |

После продолжительного забвения последних лет в акциях компаний энергетического сектора, наконец, началась “жизнь”. Оператор по управлению единой национальной электрической сети России, компания «ФСК ЕЭС» в 2016 году стала одним из лидеров по росту капитализации.

Причиной высокого интереса к акциям компании стала надежда на предполагаемый рост дивидендов, обусловленная рядом фундаментальных факторов. В 2015 году Минфин на фоне падения доходов бюджета обязал госкомпании направлять на дивиденды 50% прибыли.

В свою очередь, на волне кризисных явлений в экономике России компания была вынуждена сократить капитальные затраты и пересмотреть долгосрочные планы развития. Результаты этих действий позволили предприятию высвободить дополнительные средства и направить их на дивидендные выплаты, которые по итогам 2015 года составили 8.15%.

Также причиной роста акций компании стал чисто технический момент. После продолжительной коррекции вниз рынку было необходимо выпустить “пар” и на фоне восстановления цен на нефть, а также от притока ликвидности от ЦБ котировки двинулись вверх.

( Читать дальше )

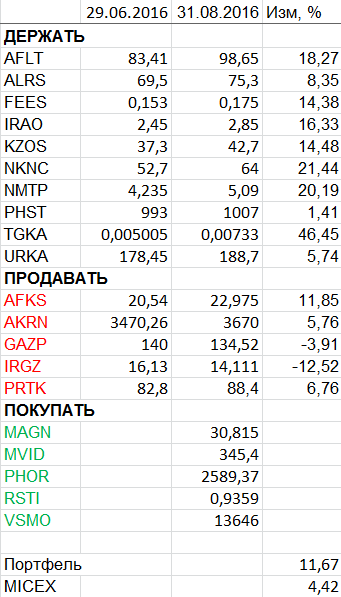

Пересмотр портфеля акций. Сентябрь 2016.

- 01 сентября 2016, 10:57

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

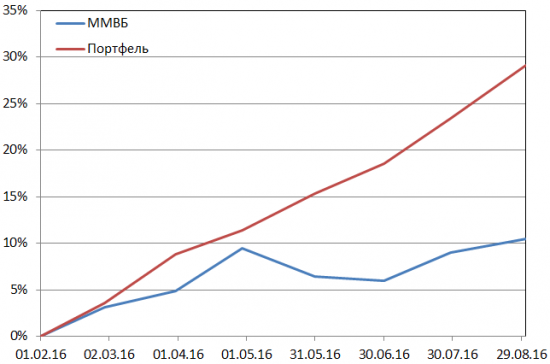

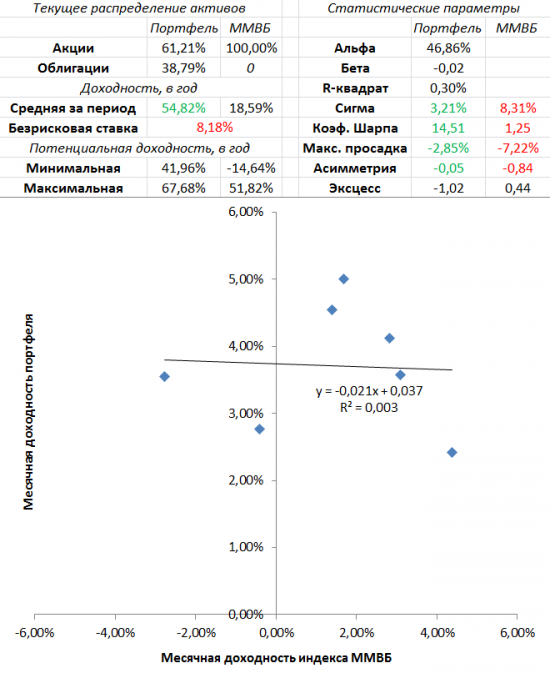

Статистика счета

Ниже представлено сравнение статистики счета и индекса ММВБ с 1 февраля 2016. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима. Значительная доля облигаций в портфеле связана с необходимостью снижения суммарного риска по всем счетам. В дальнейшем доля облигаций будет уменьшена.

Рубль!!!

- 31 августа 2016, 19:37

- |

Рубль накануне довольно существенно снизился и сегодня консолидируется вблизи достигнутых уровней по отношению к доллару. Динамика цен на нефть по-прежнему является ключевым драйвером для движений российской валюты.

По сорту Brent котировки торгуются сейчас ниже 48,5 долларов за баррель на фоне продолжающегося роста активных буровых в США и Канаде, а также существенного роста запасов дистиллятов в американских нефтехранилищах по данным API (+3 млн.) Более сильного снижения черного золота, на мой взгляд, не происходит лишь благодаря пусть маленькому, но все же существующему шансу заморозки добычи.

Между тем отдельно стоит отметить очередные хорошие данные по экономике США, опубликованные накануне. Индекс потребительского доверия неожиданно вырос в августе до 101,1 пункта при средних ожиданиях на уровне 97,2. Данный момент еще более увеличивает вероятность скорого повышения ставок в стране. Напомню, еще в прошедшую пятницу даже глава ФРС заявила о том, что «доводы в пользу повышения ставки стали более убедительными в последние месяцы».

( Читать дальше )

Как зашортить Аэрофлот? Видение брокера (Часть 2)

- 31 августа 2016, 13:49

- |

Продаем на Фсё!

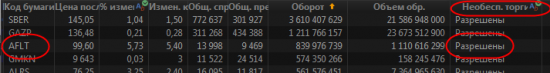

Итак возвращаемся к теме шортов Аэрофлота. Причины по которым мы приняли решение для среднесрочного шорта мы опускаем, есть причина, скажем так. А может нам приглянулся другой кандидат в падающий нож. С чего начнем?

Во-первых смотрим доступна ли бумага для необеспеченных торгов у нашего брокера. Как правило она будет доступна, вне зависимости от того, есть ли физически бумаги у брокера или их нет.

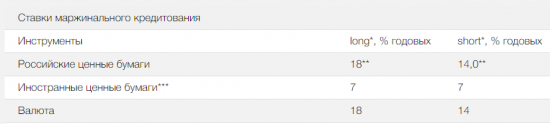

Во-вторых, сколько такой шорт стоит. Как мы все знаем, тарифы брокеров не всегда нас радуют своей демократичностью, но если деваться не куда, то и так сойдет. Как видим, шорты по бумагам и по валюте от 14 до 20% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал