Избранное трейдера Татьяна Перова

💡Дивидендный портфель. Акции РФ.

- 23 августа 2023, 17:38

- |

Дивидендный портфель – это портфель, который можно собрать для получения высоких дивидендов от компаний РФ в 2023 году. Почему именно дивидендный, а не портфель роста? Дивиденды – это чуть ли не самый мощный драйвер роста российского рынка.

🍏Татнефть прив.

Рост за месяц +18 процентов, за полгода + 80 процентов. При том что за это время можно было еще получить дивидендами 27 рублей ( или + 8 процентов, а с учетом реинвестирования еще больше). + В октябре будет еще одна выплата в 27 рублей.

Это к слову о том, что на этих ваших дивидендах далеко не уедешь… Компании которые платят дивиденды и повышают их, могут даже неплохо так расти.

( Читать дальше )

- комментировать

- 15.2К | ★4

- Комментарии ( 3 )

Что лучше покупать - выросшее или упавшее?

- 22 августа 2023, 14:01

- |

Так все-таки, в ленивой портфельной стратегии, как правильно — подкупать то, что упало, и продавать, что выросло, или наоборот? Можно и так, и так. Смотря что вы делаете. Дьявол в деталях.

Например, новичку действительно имеет смысл ребалансить портфель раз в год на классах активов, покупая упавшее, продавая выросшее. Марковиц, ассет алокейшен, вот это все. Это классика и целое направление этой классики, в России прежде всего вспоминаются адепты этого дела Сергей Спирин и Павел Комаровский. Худого не скажу, можно и так. Получается, что инвестор как бы играет контртрендовую систему на самом длинном, годовом таймфрейме. Вот именно на этом фрейме — трендовости нет. Может даже, легкая контрендовость. Если повезет, удастся купить актив в провале, и продать на стадии пузыря. Если не повезет, просто снизите риски, лишней копеечки не добавите, ну и ладно.

Да, важные пункты. Чаще, чем в раз в год, не суетиться. Ребаланс делается именно на классах активах, скажем: акции, облигации, золото. Не надо ребалансить «Сбербанк» с «Газпромом» каждый понедельник, это путь в никуда. Будете продавать лидера, покупать аутсайдера, убивая доходность и повышая риск.

( Читать дальше )

Взгляд аналитиков. Куда инвестировать сейчас

- 17 августа 2023, 17:16

- |

ЦБ работает над тем, чтобы стабилизировать курс рубля. В частности, регулятор поднял ключевую ставку до 12% годовых. Рассмотрим, какие компании от этого выиграют и куда стоит инвестировать сейчас.

Взгляд экономиста: что ждет рубль до конца года

ЦБ на прошлой неделе увеличил размер интервенций на валютном рынке до 2,3 млрд с 0,5 млрд рублей, отказавшись от зеркалирования операций покупки валюты в рамках бюджетного правила, на этой — резко повысил ставку на 350 б.п.

Следующим этапом поддержки может стать налоговый период в конце месяца, когда продажи валюты экспортерами способны временно укрепить позиции рубля.

Нельзя исключать использование дополнительных мер по стабилизации курса рубля, включая ужесточение валютного контроля.

Фундаментальные факторы не предвещают существенного улучшения позиций рубля: экспорт по-прежнему будет находиться под давлением.

Согласно нашим оценкам, повышение ставки на 350 б.п. приведет к укреплению рубля на 3–4%: если считать от 100 руб. за доллар, возможно, до 96–97 руб. за доллар. К концу года мы ожидаем некоторого роста экспортных доходов (за счет повышения экспортных цен), поэтому возможно укрепление до 93 руб. за доллар.

( Читать дальше )

Доходность акций компаний из индекса Мосбиржи за 10 лет

- 17 августа 2023, 08:49

- |

Считается что покупая акции на долгосрок (более 7 лет) можно получить доходность выше чем на среднесроке или краткосроке, а так ли это? Посмотрим как изменилась цена акций за последние 10 лет, а также величину начисленных дивидендов.

Рассмотрим акции топ-10 компаний из индекса Мосбиржи.

1. Лукойл

Вес в индексе: 13,93%

Стоимость акции на 17.08.2013: 1939 р.

Стоимость акции на 17.08.2023: 6094,5 р.

Изменение стоимости акции за 10 лет: +214%

Начислено дивидендов за 10 лет: 3423 р. (177%)

2. Газпром

Вес в индексе: 13,51 %

Стоимость акции на 17.08.2013: 131,72 р.

Стоимость акции на 17.08.2023: 174,14 р.

Изменение стоимости акции за 10 лет: +32%

Начислено дивидендов за 5 лет: 125,09 р. (72%)

3. Сбербанк

Вес в индексе: 11,86 %

Стоимость акции на 17.08.2013: 105 р.

Стоимость акции на 17.08.2023: 256,02 р.

Изменение стоимости акции за 10 лет: +144%

Начислено дивидендов за 5 лет: 95,67 р. (91%)

4. Норильский никель

Вес в индексе: 5,86%

Стоимость акции на 17.08.2013: 5200 р.

Стоимость акции на 17.08.2023: 15908 р.

Изменение стоимости акции за 10 лет: +206%

( Читать дальше )

Кто предупрежден.. Не забываем, скупаем и продаем.

- 13 августа 2023, 19:48

- |

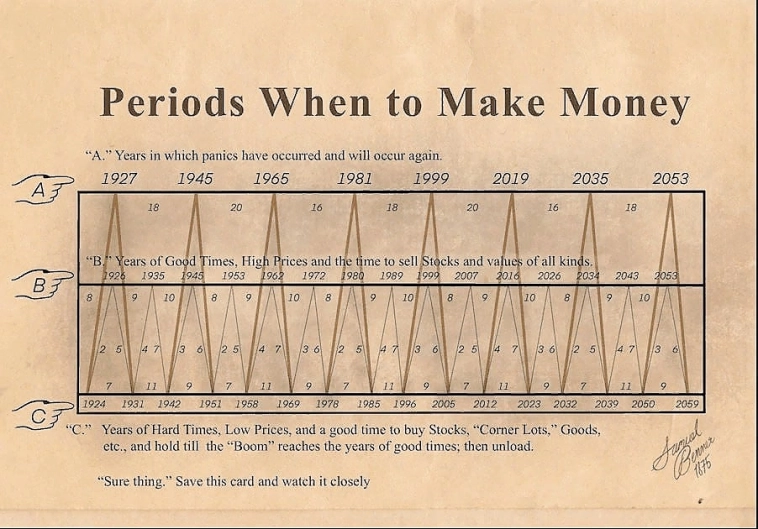

Точки:

А- Годы паники: время, когда рынок паникует, а поэтому иррационально покупает или продает акции. В итоге цена может как взлететь до небес, так и упасть наперекор любым ожиданиям.

B — Хорошие времена: золотой период для продажи акций и любых других активов. Цены на них достигли максимума.

C -Тяжелые времена: акции, товары и активы торгуются по самым низким ценам. А значит, их нужно покупать и держать до следующих хороших времен (которые обязательно наступят).

Источник:

incrypted.com/cikl-bennera-metrika-predskazyvaet-dvizheniya-rynka/

!

!Защитный ПУТ - страховка вашего портфеля от падения

- 03 августа 2023, 12:13

- |

Повышенная волатильность и турбулентность остаются неизменными спутниками практически всех финансовых и фондовых рынков.

Наверняка любителям акций будет полезно узнать, а может быть и воспользоваться советом, как можно застраховать свой портфель от риска неожиданного падения.

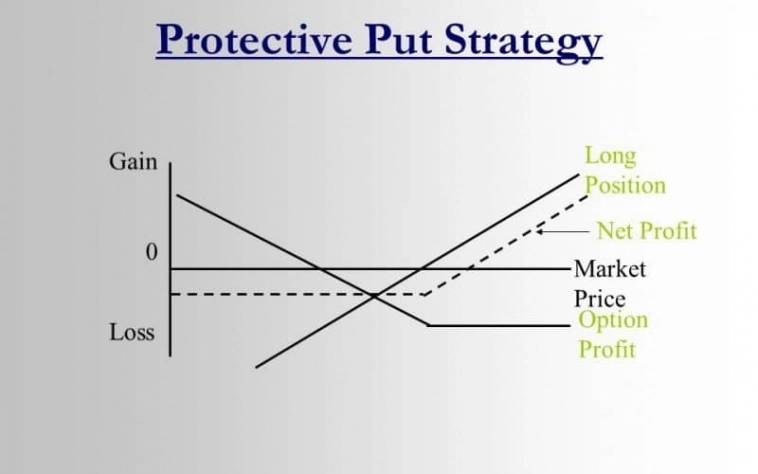

Если вы хотите ограничить риск при первом приобретении акций, все, что вам нужно, — это защитный пут. Стратегия защитного пута является важной темой в мире бизнеса и опционной стратегии. Риск неизбежен в современном деловом мире. Однако им можно управлять. Одной из обычно используемых стратегий управления рисками и опционов является защитный пут.

Что такое защитный пут?Защитный пут — это стратегия управления рисками, которую инвесторы используют для защиты от потери владения акциями или активами. Стратегия хеджирования требует, чтобы инвестор купил опцион пут за плату, называемую премией.

Кроме того, защитный пут — это стратегия управления рисками и опционов.( Читать дальше )

Сколько можно зарабатывать на уровнях

- 27 июля 2023, 22:42

- |

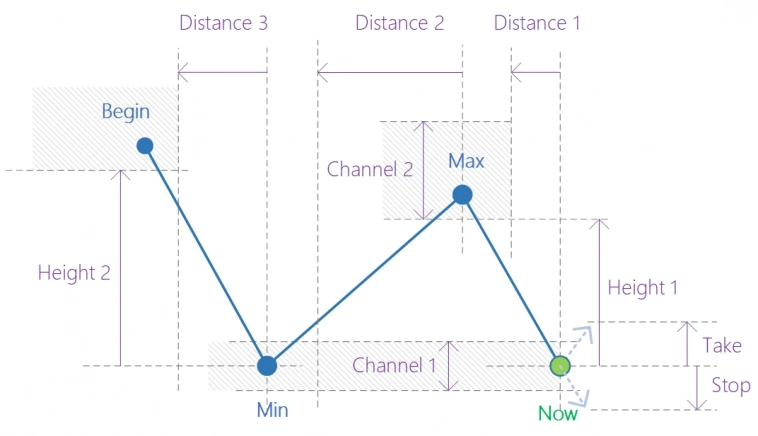

Для ответа на этот вопрос нужно обсчитать историю. А для этого нужна программа, умеющая видеть на графике предыдущий экстремум (максимум или минимум). Составить такую программу довольно просто. Главное в ней — оптимальная математическая модель с минимальным количеством переменных.

Например, чтобы увидеть предыдущий минимум, я обсчитывал модель с 4 ценовыми и 3 временными переменными:

К этому набору добавил еще 2 ценовые переменные — Take и Stop — и еще 1 логическую переменную, меняющую местами Take и Stop. При этом, Take и Stop не превышает 3% от ГО (на сишке это примерно 0.5% от цены контракта), чтобы не словить Big Fish и не обосраться от радости.

10 переменных = 10 вложенных циклов с расчетом прибыли при изменении любой переменной и сохранением результата.

После окончания циклов, результаты ранжируются в двух срезах — по прибыльности и по качеству эквити. Естественно, в расчете учитываются комиссии и среднестатистическое проскальзывание.

( Читать дальше )

Акции российских компаний с дивидендной доходностью больше 12% в 2024 году!

- 26 июля 2023, 22:07

- |

Смотреть в будущее могут не только лишь все, мало кто может это делать. ©

Но мы с вами попробуем. Пока все обсуждают нынешние дивидендные истории, давайте посмотрим, а какие компании могут щедро «озолотить» инвестора в 2024 году. Покупать акции и их копить, чтобы потом жить на дивиденды – дело хорошее, но на пути к этому, очень бы хотелось получать «плюшки» и желательно приличные. Кто-то тарит металлургов, Газпром, ВТБ боже упаси, в надежде на то, что когда-то они начнут платить, а я тут такой молодец, по дешевке их подбираю. Выбор каждого, вообще у нас тут на рынке каждый суслик агроном и считает, что вот он, точно инвестирует правильно. Вообще, считаю, что если ты не Греф и иже с ним, то инвесторы делятся на два типа:

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 14 )

Уже 3.5 года использую дивидендную стратегию инвестирования. Не разочаровался ли я в ней?

- 24 июля 2023, 07:55

- |

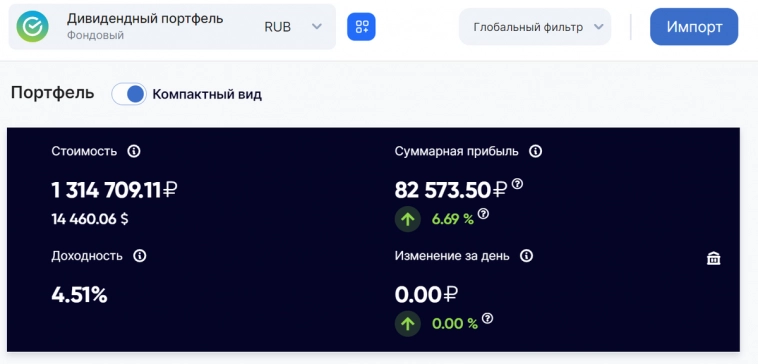

Я классический долгосрочный инвестор, инвестирую только в российский фондовый рынок (да, собственно, больше и некуда в текущей ситуации...). В своей инвестиционной деятельности я используя "дивидендную стратегию" уже 3.5 года и хочу высказать своё субъективное мнение о ней.

В данной статье на примере своего реально портфеля и его дивидендной доходности постараюсь показать вам насколько эффективен и прибылен применяемый мной подход.

Портфель в 1 300 000 рублей принёс мне уже больше 144 000 рублей дивидендов, а моя средняя ежемесячная «дивидендная зарплата» достигла 11 000 рублей!

СТРАТЕГИИ ИНВЕСТИРОВАНИЯ

Начну с того, что существует множество различных стратегий для создании капитала на фондовом рынке.

Навскидку могу перечислить следующие:

- Стоимостное инвестирование

- Купи и Держи (Buy and Hold)

- Дивидендная стратегия

- Усреднения денежной стоимости

- Индексная стратегия

Давайте немного пройдёмся по каждой из них:

( Читать дальше )

Правила управления портфелем (облигаций), которых мы придерживаемся

- 20 июля 2023, 07:42

- |

Управлять активами мы начали 4 года назад. В первую очередь на облигационном рынке. Срез последних результатов управления – здесь: t.me/probonds/9848. Все счета нашего ДУ – прибыльны. Постепенно сложился набор правил, которым и хотим поделиться.

1) Оперативка по рискам / управлению 2 раза в неделю. С такой частотой наша команда управления, аналитики и трейдинга (сейчас в ней 6 человек) собирается, чтобы «прочекать» портфели и стратегии. Каждый раз под собрание готовится справка (правильнее, переписывается предыдущая). Правило в том, чтобы выделять оценке инвестиций определенное и обязательное время.

2) Работа только с очевидными рисками (мониторинг и реакция). Избыток информации и предположения с фондовым рынком уживаются плохо. Если риск есть, он виден. И, во-первых, желательно не потерять его в массе ненужных деталей и логических построений. Во-вторых, не проигнорировать. Для нас это значит, избавиться от бумаги. Причем нам не будет обидно, если бумаги скинули, а риск не реализовался.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал