Блог им. Stanis

Защитный ПУТ - страховка вашего портфеля от падения

- 03 августа 2023, 12:13

- |

Повышенная волатильность и турбулентность остаются неизменными спутниками практически всех финансовых и фондовых рынков.

Наверняка любителям акций будет полезно узнать, а может быть и воспользоваться советом, как можно застраховать свой портфель от риска неожиданного падения.

Если вы хотите ограничить риск при первом приобретении акций, все, что вам нужно, — это защитный пут. Стратегия защитного пута является важной темой в мире бизнеса и опционной стратегии. Риск неизбежен в современном деловом мире. Однако им можно управлять. Одной из обычно используемых стратегий управления рисками и опционов является защитный пут.

Что такое защитный пут?Защитный пут — это стратегия управления рисками, которую инвесторы используют для защиты от потери владения акциями или активами. Стратегия хеджирования требует, чтобы инвестор купил опцион пут за плату, называемую премией.

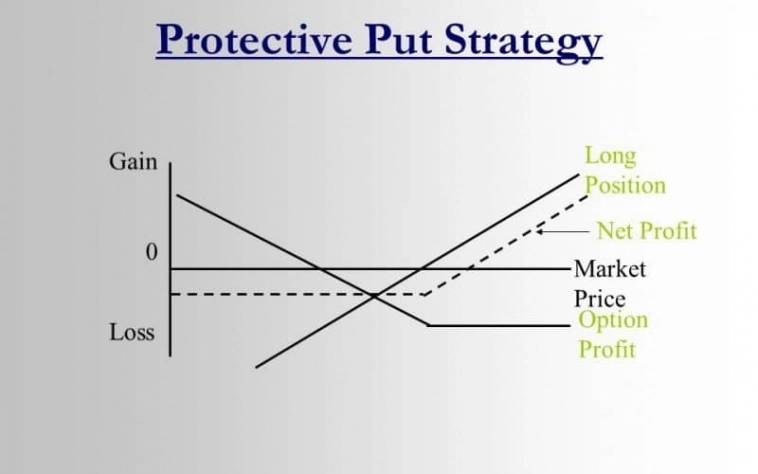

Кроме того, защитный пут — это стратегия управления рисками и опционов.Это влечет за собой удержание длинной позиции по базовому активу, такому как акции, и покупку опциона пут с ценой исполнения, равной или близкой к текущей цене акции (центральный страйк).

Стратегию защитного пут также называют синтетическим коллом.

По сути, защитная стратегия пут аналогична природе страхования.

Его основная цель — сузить потенциальные убытки, которые могут возникнуть в результате непредвиденного падения цены базового актива.

Однако принятие этой стратегии не накладывает бесконечных ограничений на потенциальную прибыль инвестора.

Прибыль от тактики определяется потенциалом роста базового актива.

С другой стороны, часть прибыли уменьшается на премию, уплаченную за пут.

Защитные опционы пут могут быть установлены на акции, валюты, сырьевые товары и индексы и дают защиту от падения.

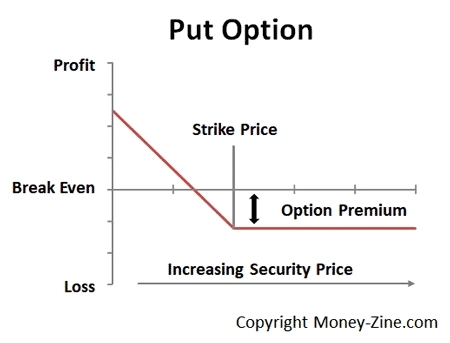

Покупка защитного опциона пут дает вам возможность продать акции, которыми вы уже владеете, по цене исполнения.

Защитные опционы пут полезны, когда у вас бычий прогноз, но вы хотите защитить стоимость акций в своем портфеле в случае спада.

Кроме того, это поможет вам сохранить свое спокойствие и нервы.

Действительно, защитные путы часто используются как вариант стоп-приказов. Проблема со стоп-приказами заключается в том, что они иногда срабатывают, когда вы не хотите, чтобы они срабатывали. Однако, когда они действительно нужны, они вообще не работают. Например, если цена акции колеблется, но на самом деле не падает, стоп-приказ может вывести вас из позиции раньше.

Если это произойдет, вы, очевидно, не будете слишком счастливы, если акции восстановятся.

Или, если в одночасье произойдет крупное новостное событие, и цена акций значительно упадет на открытии, вы можете не выйти по стоп-цене. Вместо этого вы выйдете по следующей доступной рыночной цене, которая может быть намного ниже.

Если вы покупаете защитный пут, у вас есть полный контроль над тем, когда вы используете свой опцион, и цена, которую вы получите за свои акции, является запланированной.

Однако эти преимущества имеют свою цену.

В то время как стоп-ордер является бесплатным, вам придется заплатить, чтобы купить пут.

Так что было бы полезно, если бы акции выросли хотя бы только для того, чтобы покрыть премию, уплаченную за опцион пут.

Теперь давайте кратко обсудим защитный пут с покрытым коллом.

Защитный пут с покрытым колломОба они являются торговыми опционами, так что можно простить, когда новички путают защитный пут с опционом

ПОКРЫТЫЙ КОЛЛ.

Как упоминалось ранее, важно показать вам разницу между ними.

Стратегия:

Покрытый колл — это базовая стратегия торговли опционами, обычно используемая инвесторами для защиты своих крупных пакетов акций.

Это стратегия, в которой трейдеры владеют акциями компании и продают опционы OTM Call компании в аналогичной пропорции.

Есть еще стратегия Protective Call.

Является стратегией хеджирования.

В этой стратегии трейдер закрывает позицию по базовому активу (продает акции или фьючерсы) и покупает опцион колл , чтобы покрыть рост цены базового актива.

Когда использовать

Стратегия защитного опциона Call применяется, когда инвесторы смотрят на рынок с медвежьей точки зрения и хотят продать акции, чтобы извлечь из этого выгоду. С другой стороны, покрытый колл-опцион хорошо работает, когда инвесторы придерживаются умеренно оптимистичного взгляда на рынок и ожидают умеренного роста ценовых вложений в будущем.

ОСОБЕННОСТИ

Для защитного опциона пут максимальный убыток ограничен премией, уплаченной за покупку опциона колл. Это происходит, когда цена базового актива ниже цены исполнения опциона колл.

Однако для покрываемых коллов максимальная потеря не ограничена. Это зависит от того, насколько упадет цена базового актива. Убыток возникает, когда цена базового актива падает ниже цены покупки базового актива.

ВАЖНО!

Максимальная прибыль не ограничена в стратегии защитного пута.

Прибыль зависит от цены продажи базового актива.

В то время как для покрытых коллов инвесторы получают только премию за продажу колла.

Максимальная прибыль возникает, когда цена покупки базового актива превышает цену исполнения опциона колл.

Преимущество защитного пута заключается в том, что он сводит к минимуму риск при открытии короткой позиции, сохраняя при этом ограниченный потенциал прибыли.

Однако его недостатком является то, что премия, уплаченная за опцион колл, может уменьшать вашу прибыль.

Пример защитного путаПредположим, вы владеете 1000 акций, каждая из которых оценивается в 1000 рублей. Полагая, что цена ваших акций будет расти в будущем. Однако вы хотите застраховаться от риска неожиданного снижения цены. Следовательно, вы решаете купить один защитный пут-контракт ( если один пут-контракт содержит 1000 акций, по практике FORTS объем может быть меньше — 100, 10 акций) с ценой исполнения 1000 рублей. Премия защитного пута составляет 50 рублей.

Выплата по защитному путу зависит от будущей цены акций компании. Следующие сценарии обязательно произойдут:

Сценарий 1: Цена акции выше 1050.

Если цена акции превысит 1050 рублей, вы получите нереализованную прибыль. Прибыль может быть рассчитана как текущая цена акции – 1050 руб. (включая первоначальную цену акции плюс премию пут). Пут не будет исполнен.

Сценарий 2: Цена акций от 1000 до 1050.

В этом случае цена акций останется прежней или немного вырастет. Тем не менее, вы все равно потеряете деньги или в лучшем случае достигнете точки безубыточности. Небольшой убыток вызван премией, которую вы заплатили за контракт пут. Как и в предыдущем сценарии, пут не будет исполнен.

Сценарий 3: Цена акции ниже 1000.

В этом случае вы воспользуетесь защитным опционом пут, чтобы ограничить убытки. После исполнения опциона пут вы продаете свои 1000 акций по цене 1000 долларов. Таким образом, ваш убыток будет ограничен премией, уплаченной за защитный пут.

Заключение

Таким образом, защитная стратегия пут должна быть полностью понята и принята инвесторами.

Кроме того, защитный пут и покрытый колл — это не одно и то же.

И это следует иметь в виду.

На FORTS торгуются ликвидные фьючерсы и опционы на индекс РТС (валютный) и менее ликвидные на индекс Мосбиржи (рублевый).

Если у вас портфель состоит из многих акций, то лучше использовать для хеджирования опционы на индекс РТС или индекс Мосбиржи с нужным коэффициентом и эквивалентной оценкой.

теги блога Stanis

- срочный рынок

- bitcoin

- CNYRUB

- ethereum

- eurrub

- EURUSD

- FORTS

- IMOEX

- quik

- RGBI

- Si

- акции

- арбитраж

- аэрофлот

- банки

- БРИКС

- брокеры

- бюджет

- валютные опционы

- валютные фьючерсы

- вечные фьючерсы

- вечный фьючерс

- волатильность

- вопрос

- ВТБ

- втб брокер

- выбор брокера

- газпром

- гарантийное обеспечение

- геополитика

- ГО

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- золото

- иис

- Индекс МБ

- инфляция

- инфляция в России

- инфоцыгане

- календарные спрэды

- календарь инвестора

- керри-трейд

- Китай

- Ключевая ставка ЦБ РФ

- коллатеральные фьючерсы

- криптовалюта

- лчи 2021

- ЛЧИ 2023

- маржируемые опционы

- Минфин

- Московская Биржа

- налогообложение на рынке ценных бумаг

- натуральный газ

- нефть

- Новости

- облигации

- обучение опционам

- опционы

- опционы волатильность

- опционы на SI

- опционы на доллар

- опционы на золото

- открытие брокер

- ОФЗ

- оффтоп

- парный трейдинг

- пифы

- политсрач

- премиальные опционы

- природный газ

- самолет

- санкции

- санкции сша

- сахар

- сбербанк

- СВО

- синтетика

- смартлаб

- СПб Биржа

- спрэды

- статистика

- стрэддл

- США

- тарифы брокеров

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- фандинг

- форекс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- хеджирование

- ЦБ РФ

- экономика

- экономика России

- юань

А чем защитный шорт индекса хуже защитного пута?

С уважением

шорт индекса (фьюч) при росте ограничивает вашу прибыль.

покупка пута ограничивает рост только на сумму премии.

то есть при росте портфеля на 10-15% вы не получите ВСЕЙ прибыли.

это сценарий 1 (cм. пост)

думаю, не все у нас мелкие спекулянты, тупо исполняющие «сигналы от Романа Андреева».

крупным и обычным инвесторам важно защитить свои активы.

просто хитрые инвестсоветники не афишируют такие методы.

убедился, что многие линейщики даже не слышали ни о чем подобном…

а вы его фанат, нет?

дошел до жены… и дальше остановился.

на всякий случай — я натуральный гетеросексуал, но не блондин)))

вы уж там сами разбирайтесь с Ромой, кто у вас муж или жена…

вам, коллега, виднее )))

не съезжайте с темы, будьте любезны.

— Мужчина, а вы не боитесь покойников?

— А чего нас бояться?

вам надо завести рубрику «Байки от BR» )))

имхо, будет более популярной чем посты про опционы…

все может быть.

вы и я не скрываем своих настоящих имен, и даже отчеств.)))

а он прячется под псевдонимом популярнейшего хита Фредди Меркури!

в первопрестольной памятников немало, но многие уже не те.

даже ленина на октябрьской площади хотят убрать ( за то, что создал СССР и 14 новых государств).

но культовым людям виртуальные памятники давно уже есть )))

Пользуйтесь и наглядно изучайте профиль доходности защитного ПУТА на интересующих вас БА и по реальным рыночным ценам.

или по фьючерсам, если они вам ближе пока )))

толком еще не было времени поизучать, но хоть ГО нормально считает?

печально, если это так (((

шило на мыло поменяли...

на мой вопрос об интерактиве по портфелю для постоянной привязки и переоценки ответили — может будет что-то.

на сегодня этого нет.

значит, остается квиковский модуль, который тоже стал кривоватый по сравнению с прежними версиями (((

тоже нормальный вариант )))

мои купленные ранее ПУТЫ на Си по Р95000… Р97500 сегодня автоматически должны исполниться.

то есть из портфеля КУПЛЕННЫХ фьючей соответствующее количество будет продано по цене указанных страйков.

с большой долей вероятности)))

вот зачем нужны защитные ПУТЫ и по фьючерсам.

да, может, не все знают.

на FORTS покупатель опциона в день экспирации имеет право отказаться от АВТОМАТИЧЕСКОГО исполнения опционов в деньгах.

Иногда это имеет смысл.

Это еще одно преимущество для покупателей коллов и путов, если есть желание не затрагивать портфель БА ( ожидание дивидендов, дата отсечки, крупный лот, связь с другими активами и т.д.)

в этом случае ваша ранее уплаченная премия, как страховой полис, полностью сгорает.

1.Звонок брокеру (голосовое поручение)

2. Отказ от автоматической экспирации через Квик

Например, в Твой брокер (Уралсиб) только через квик, а в ПСБ только по телефону.

Лучше эти нюансы выяснить заранее.

Дополню, при хедже фьючей защитным путом, еще и ГО высвобождается)

И еще дополню, не обязательно защитный пут должен быть возле центрального страйка, можно и в районе нетерпимости убытков/боли/маржинкола покупать, там они еще и дешевле.

Еще дополню, можно более дальние покупать, это дешевле по тетте, но ГО не уменьшает и по сути календарка получается, чуть сложнее конструкция выходит.

спасибо!

чувствуется, вы в теме.

описал стандартный вариант для понимания.

а индивидуальные нюансы это уже личный тюнинг стратегии.

если будет более активная обратная связь от СЛ, опишу еще одну весьма эффективную и любимую свою стратегию в виде простых рекомендаций...

не пропадайте!

очень мало комментов по опционике (((

"… и тихо офигевают от прикосновения к элитарной области трейдинга. :)"

офигевать это не наш метод!

срочно скачайте Силантьев -Логика опционной торговли, читайте АЗЫ… и вперед, к терминалу!

Давно, еще во времена моей трейдерской юности, на Новом Арбате рядом с Домом книги был книжный магазин «Мир денег». Там можно было купить что угодно по финансам. С тех пор у меня книги Коноли и Чекулаева. Как опционщик Вы должны их знать. Они могут заменить труд Силантьева?

да, все эти книги читал.

но лично мне именно «Логика...» заменила их.

в конце есть отличный справочник по стратегиям.

Странно что вы не нашли саму книгу.

Я тоже предпочитаю на бумаге читать.

в крайнем случае скачайте бесплатную версию на флешку и в любой «Копирке» распечатайте.

цена вопросе 400х10= 4000 руб. ( если по 10 руб за страницу, как в у нас на принтере в торговом центре, иногда пользуюсь).

а так может быть еще и меньше за объем.

имхо, она того стоит.

или распечатайте только СПРАВОЧНИК, если вы и так знаете азы.

Но до этого еще приложу усилий, чтобы бумажную книгу найти.

Имхо, в столице у вас все есть )))

Даже то, чего нет у нас в замкадье.

Авито вам в помощь!

Щас как спрошу!

Купили кол. Базовый актив растёт, а опцион не очень. В день выхода сильных новостей опцион начинает усиленно дорожать, весь день вплоть до выхода этой новости. А на новости — потихоньку сдуваться в цене. Всё, ведь волатильность кончилась. Как зафиксировать прибыль по подорожавшему опциону до того, как он начал дешеветь? Поставить на продажу в стакан? А там нема желающих его взять.

Щас как отвечу )))

«Как зафиксировать прибыль по подорожавшему опциону до того, как он начал дешеветь? Поставить на продажу в стакан? А там нема желающих его взять.»

1. Купить пут.

2. Продать более дальний колл и построить спрэд.

3. Продать фьючерс.

4. Закрыть синтетикой.

5. Поставить в стакан по цене пониже ТЦ — я заберу или иные желающие )))

PS — сегодня экспирация неделек, поэтому отвлекаюсь.

мои купленные ПУТЫ Р95000… Р97500 должны исполниться все до одного.

вероятность этого события стремится к 100%.

Потеряешь остаток премии, но, как правило, эти убытки ниже, чем если будешь через стакан реализовывать.

так точно.

иногда этим пользуюсь, совет дельный.

так поведайте всю правду о подводных камнях.

лучше на конкретном или гипотетическом примере для российского рынка.

разберем ваш кейс подробнее.

раз «уплочено», я пас)))

без шуток.

Спот — доллары США.

Куплено 1000$ по 95000.

Куплен декабрь Р95000 за 5000 ( дельта в моменте 0.57, но пока больше ничего не делаем).

Имеем +БА+Р = защитный ПУТ.

Мой прогноз — или уйдем до 100...110 вверх, или упадем до 80...85.

Критикуйте!

Если женщина просит...)))

Р95000 декабрь

IV 22%

дельта 0,57

ТЦ 4800

ГО 4915

Премия 5000 ( аск), по ней и купили тейкерской заявкой

Депозит 50000 руб. (минимальная сумма, рекомендуемая для неквалов, сейчас стало строго)

Итак, предполагаем, что до 31 декабря с.г. биржа будет работать в штатном режиме.

Это же все-таки не казино)))

пока прошлое опустим...

думаем о будущем и о страховке с помощью защитного пута наших 1000$

«при падении пут может подешеветь)))»

это не особенно важно.

происки волы никто не отменял.

важнее его страйк как гарантия цены продажи.

критикуйте дальше.

все запрошенные вами параметры даны...

для крупных валютных сумм и фондовых портфелей это отличный страховой полис за умеренную цену!

именно купил и забыл, чтобы спать спокойно.

а вы рассуждаете с точки зрения матерого, но не крупного спекулянта — улыбка, календарь,огромное плечо и т.д.

тогда премию в 5000 можно отбить продажей С105000… С110000, если есть такая цель.

или продажей путов поглубже Р55000… Р75000.

есть и еще «военные хитрости».

я-то думал вы действительно нашли «подводные камни», а вы мне про «цимус».

забыли 24.02.23 и график доллара со свечой под 120-180 и панику на рынке?

а сейчас рванет не дай Бог АЭС или медведев со своим ТЯО, это будет новый армагеддон (((

а «цимус» ( улыбнуло

надеюсь, согласитесь, что психология и цели у хеджеров и спекулянтов не совпадают.

а 25 декабря чисто технически или чуть пораньше хеджеру нужно либо выйти в рублевый кэш, либо пролонгировать «защитный пут» в коридоре 90-100.

если у вас валюты на 10-50 млн $, это уже нетривиальная задача.

и биржевые стаканы не помогут.

нужно обращаться в опционные дески Реника, Сбера, ВТБ.

то есть в закрытый клуб, где вам прокотируют на внебирже нужный объем и заведут его в ОИ через МБ.

вот как-то так.

PS — подсказываю вам «подводный камень», на который обычно не обращают внимания.

На ЦС дельта 0,5.

Для полного хеджа нужно иметь 2 пута.

«За правду уплочено с собственного депозита))) потому делиться не особенно то и хочется»

Если есть еще чем делиться, пишите в личку.

В долгу не останусь)))

«Страховой полис за 4 процента это отлично? а продлевать надо каждый квартал, итого 15-16% вы подарите рынку.»

это отлично! просто супер-отлично!!!

мы же разобрали только первый шаг.

купили страховой полис от падения.

на целых 5 месяцев.

теперь второй шаг.

есть еще zero-cost hedging, нулевой или бесплатный хедж.

слышали о таком?

продаем коллы, например, С100000 на июнь по 5000.

+5000-5000=0.

Через 4, вернее 5 месяцев делаем роллинг на следующий период.

Идея понятна?

Нужны 2 пута, тоже нормально с тем же результатом выполним бесплатный хедж.

Хотя есть формулы хеджа по расчету требуемого коэффициента.

Вы скажете — в июне неликвид.

Ответ простой — смотря для кого.

В стакане индикативно продал пару контрактов по ТЦ.

Но это на копейки, согласен.

Есть «закрытый клуб», голосовой деск крупняка — ВТБ, Реник, Сбер и др.

На бирже это называется «провайдеры больших объемов».

наверное, видели в квике или на сайте биржи.

вам прокотируют в принципе любой нужный объем.

это их бизнес, их хлеб.

а они, как внебиржевые ММ, перекрываются в свою очередь через форварда, банки, инобиржи и т.д.

там своя кухня.

кстати, объемы сделок на ВНЕбирже в 5-6 раз выше, чем на у нас на фортсе по опционам.

частично принимал участие как-то в валютном хедже для Росстраха.

поэтому пишу о том, что знаю сам.

и есть еще третий шаг, как снизить стоимость хеджа или даже сделать его положительным!

ведь опционика не стоит на месте, но это уже другая история...

PS — если я вас в чем-то убедил, хорошо.

если нет, то будем и дальше «продавать актив дороже, чем купили».

без словоблудия, как вы пишете.

отлично!

нормальный диалог с компетентным человеком.

в заключение пару комментов еще.

для больших денег хедж заканчивается, как правило, с покупкой пута.

это связано с особенностями налогообложения и бухучета.

затраты на хедж сразу учитываются по МСФО в финансовом планировании на будущее и никакие лишние движения не приветствуются.

но мы же с вами «вольные каменщики», спекулянты и спрэдеры.

у нас задача заработать даже на квазихедже.

и построить его с положительным МО и рассчитанным доходом.

вместо БА можем использовать синтетику и замутить любые комбинации на свой вкус.

нам же не надо доказывать, где хедж, где спекуляция, что такое ВФ — квазиспот или квазифьюч и как его сальдировать для налоговой базы.

свобода творчества позволяет нам творить чудеса на опционном поле.

в этом наше преимущество

спасибо за ваши комменты!

имхо, спрэды лучшее, что есть в опционах.

просто многие этого не понимают и не видят.

удачи и профита!

«ну так продав колл вы превращаете позицию в обратный медвежий спред»

+БА+Р/-С = обратный медвежий спрэд!

или

+ВФ +Р/-С !!!

Однако, он же очень хорош, тысяча чертей!

PS — про фандинг отдельная песня!

вы абсолютно правы, но рассуждаете как спекулянт.

но прочтите выше весь коммент от Сергея Сергеевича

«Еще дополню, можно более дальние покупать, это дешевле по тетте, но ГО не уменьшает и по сути календарка получается, чуть сложнее конструкция выходит.»

а почему опционы такие дорогие сейчас, например, на Сбер?

ответ простой — вола гуляет очень сильно.

как уменьшить стоимость хеджа для Сбера — варианты есть.

через кросс-хедж индексами РТС или МБ, zero-cost hedging и иные «хитрости».

но это уже другая история…

В вашем примере спот доллар и купленный опцион - не защитный пут, а классический купленный стредл, когда вы ждете сильного движения все равно куда. Зачем лишние термины придумывать?

термин не я придумал, а рынок.

и уже давно.

обратили внимание на верхний график Protective Put Strategy?

купленный стрэддл это +С+P.

а у нас +БА+P.

причем БА мы не собираемся продавать.

«когда вы ждете сильного движения все равно куда.»

неверно.

мы ждем движения вверх, но опасаемся резкого падения.

читайте внимательно пост

«Защитные опционы пут полезны, когда у вас бычий прогноз, но вы хотите защитить стоимость акций в своем портфеле в случае спада.

Кроме того, это поможет вам сохранить свое спокойствие и нервы.»

Короче, у нас есть актив и нужна страховка.

Об этом и речь.

спасибо за коммент!

по российской практике, из моего опыта, как только наши люди видят существенный плюс по хеджу, они тут же фиксируют его как спекулянты!

и никакой хедж им больше не нужен.

это особенности нашего менталитета.

как ЮЛ, так и ФЛ.

долгосрочные хеджевые операции им противопоказаны, выражаясь медицинским языком.

а ликвидность надо улучшать, поэтому продолжаем агитировать и просвещать всех желающих влиться в ряды опционщиков.

Допустим получаем немного евро, и есть необходимость продавать минимум половину на регулярные расходы.

Фьючерсы в шорт я давно исключил, т.к. есть риск не получить перевод (а такое сейчас уже происходило).

Остаются опционы. На днях купил путы на евро по Р96000 по 530 руб на 21 сентября — получается, что они прикрывают 2 месяца потенциального поступления валюты. Думал о путах на декабрь, но сейчас премия слишком дорогая. А курс может уйти и на 110-120, но и упасть может на 90. Даже если уйдет на 90, то премия просто не покроет разницу, а деньги на ГО будут заморожены впустую. Получается, что страховка путами есть смысл только на ближайший квартальный?

Чтобы Вы еще могли посоветовать?

с евро беда (((

стало оно неликвидом.

его я просто вычеркнул из своего списка.

по идее вы правильно делаете, если у вас небольшие объемы.

можно еще посмотреть график доллар/евро относительно корреляции.

и на их опционы ( для кросс-курса).

но скажу честно, не изучал в деталях евро.

есть еще Вечный Евро, он часто расходится по цене с квартальным.

сравните его график с квартальным.

но если фьючи вы не применяете для хеджа, остаются только опционы.

Stanis, спасибо за ответ! Я уже применял и опционы на фьючерс доллара. Думаю, не обязательно именно на евро зацикливаться.

Просто я получается наугад действую — курс доллара (евро) сильно вырос, значит покупаю немного путов на доллар, еще вырос — докупаю путы.

да, есть такая стратегия.

трейдинг только от покупки коллов или путов, но по тренду, в расчете на его продолжение или разворот.

максимальные риски ограничены суммой премий.

лучше все-таки поизучайте теорию — Силантьев, Логика опционной торговли — подкрепляя ее практикой.

или ознакомьтесь с«матрицей Такоева» — динамически управляемый купленный стрэддл.

при текущей высокой волатильности работает отлично.

все в яндексе легко найти.

удачи!

Да, 4-5%, если это классический хедж.

но есть zero-cost hedging.

почитайте выше диалог с Мерилин, именно это она и делает.

и успешно, уверен.

есть и еще способы, как купленный пут компенсировать.

PS - если у нас есть БА и мы опасаемся его падения, что мешает перекрыться, например, по валютным фьючам самыми дальними фьючами?

Для начала хотя бы.

Как понять в какой времени при росте БА его нужно корректировать?

вы, наверное, так и не поняли до конца, что такое покрытый колл и обратный медвежий спрэд.

не буду подсказывать, раз вы уверены, что

"… он даёт неограниченный убыток при росте цены БА."

лучше в калькуляторе ( есть на сайте бирже) постройте графики и внимательно изучите их — ТБУ, зона прибыльности/убытков и т.д.

или прочтите еще раз в яндексе или посмотрите в ютубе ролики по стратегиям.

PS — глядя на их графики, я лично использую логику светофора -, зеленый,желтый, красный!

Обратный спред

Стратегии обратных спредов используются для минимизации убытков, когда цена базового актива находится в определенном диапазоне и получения максимальной прибыли при выходе из него.

При ожидании роста цены используют комбинацию опционов обратный бычий спред (Short Put + Long Call), при ожидании падения - обратный медвежий спред (Short Call + Long Put). Реализация напоминает синтетический фьючерс, однако у опционов разные страйки.