Избранное трейдера Данковский

S&P500 падает как в худшие времена

- 24 декабря 2018, 23:31

- |

Этот декабрь может стать худшим за 90 лет!

В пунктах падение максимальное за всю историю SPX

Почти октябрь 1987!:) Тогда S&P500 за месяц упал почти на 22%

Классно!:)

Как быстро рынок перешел от эйфории к панике.

И кто ж мог подумать 2-3 месяца назад, что так будет?;-)

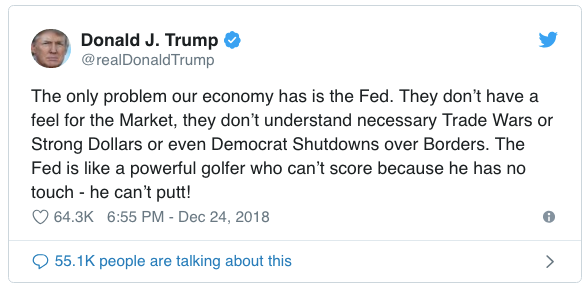

Трамп во всем винит ФРС:

S&P500=2351. Я иду лонг 1/2 позы.

Поза без плечей естественно

- комментировать

- 7.6К | ★5

- Комментарии ( 98 )

Волшебный SD или как понять, что климат на рынке меняется?

- 19 декабря 2018, 18:55

- |

Всем нам известно, что ситуация на фондовом рынке может быть стабильной, а может быть абсолютно непредсказуемой. Зачастую, инвестор (или спекулянт, называйте как хотите) попадает в «ловушку всевластия»: считает, что его стратегия всегда, при любых обстоятельствах может сделать рынок свои рабом и заставить его приносить денежки… Наверное это одна из основных причин, почему 95 % «стратегов» на рынке ценных бумаг торгуют в убыток.

Я не кичусь тем, что могу предсказать поведение рынка (тогда чем же я буду отличаться от остального стада?), однако, есть некоторые системы, которые позволяют оценить наличие изменений в климате рынка.

Одна из таких систем (на примере американского рынка) – изучение движения индекса S&P500 и стандартного отклонения: того самого волшебного SD.

Для начала, простыми словами, определим, что такое стандартное отклонение.

Стандартное отклонение – это величина, которая показывает, на сколько фактическое значение какой-либо величины отличается от ее наиболее вероятного, высчитанного математически, значения (математического ожидания). Иными словами, если система всегда выдает результат, равный 2, стандартное отклонение будет равно 0. Когда система «отклонится» от своего мат ожидания и станет равна 3 в одном из случаев, стандартное отклонение изменится.

( Читать дальше )

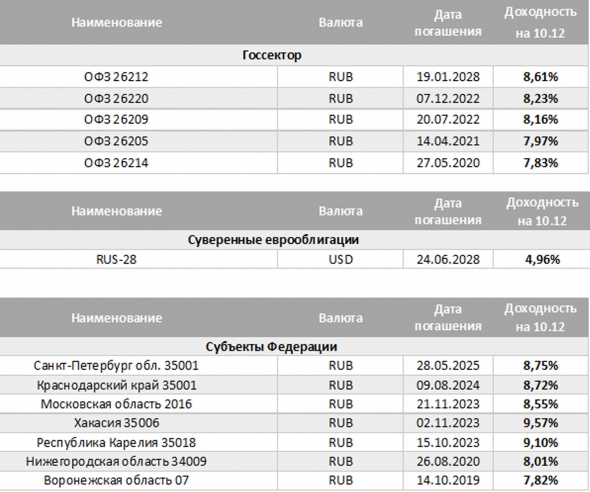

Краткий обзор доходностей облигационного рынка России

- 11 декабря 2018, 19:12

- |

В представленных ниже таблицах мы еженедельно приводим доходности ряда наиболее ликвидных выпусков. Обязательно условие: облигации должны торговаться на Московской бирже. Этим определяется, в частности, весьма короткий список долларовых бумаг; их пока немного именно на биржевых торгах.

Начнем с госсектора. Отрадно отметить, что 9-е доходности ушли в прошлое. Мало того, 2-летки дают уже явно ниже 8%, и им нужно упасть на 1-1,5% в цене, чтобы вновь оказаться по доходности выше 8%. Рынок стабилизируется. Нерезиденты, увлекшиеся в 2016-2017 и первой половине текущего года в игру carry trade, с рынка ушли. Без навеса продаж рынок стал постепенно отжиматься от не вполне справедливых значений. Если ожидаемые многими значения ключевой ставки будут в рамках 7-8%, то покупка или удержание в портфеле «длинных» ОФЗ выглядит оправданной. Потенциал прироста стоимости тела, скажем, у ОФЗ 26216 – хотя бы 5-6%.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 0 )

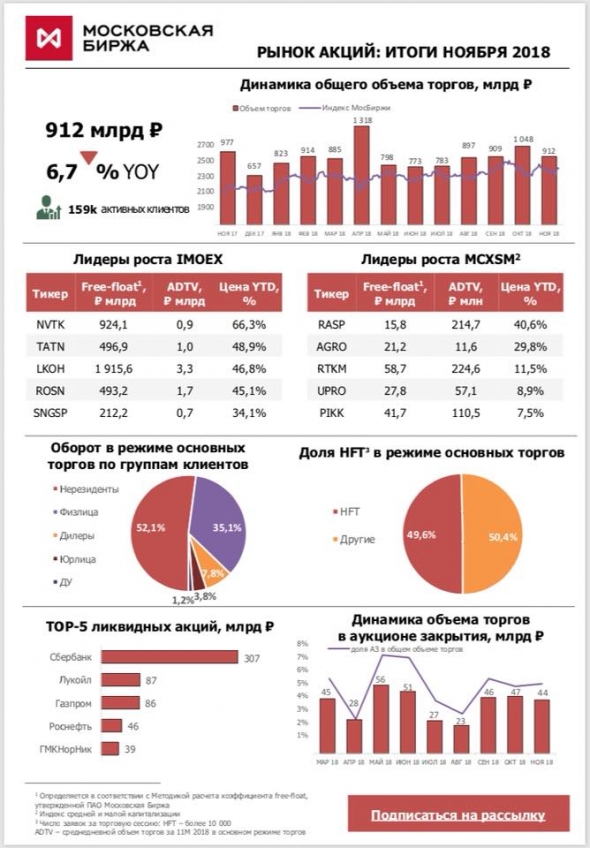

Московская биржа видит рост объемов на рынке акций и другие позитивные тренды

- 07 декабря 2018, 11:32

- |

Ноябрь на рынке акций отметился несколькими ключевыми событиями:

1) в 2018 году совокупный объём торгов акций и фондов превысил 10 трлн. руб. Впервые с 2014 года

2) более 170K новых счетов было зарегистрировано, это более 8K/день или 1000 счетов в час за время онлайн/рейсовой регистрации на бирже

3) более 110K новых уникальных клиентов — абсолютный рекорд

4) 67,7% зарегистрированных на бирже счётов физ.лиц были открыты путём дистанционного заключения договора с брокером/банком

5) впервые за последние несколько лет была запущена федеральная реклама по инвестиционным продуктам, включая телевизор. Спасибо за это команде #TCS и Alexander Emeshev

6) Международная федерация бирж #WFE выпустила отличное исследование по рынкам развивающихся стран, где одно из Case Study посвящено Московской бирже (спасибо Maria Kharlashkina и ее команде) ссылка в комментарии.

Смертельный крест

- 06 декабря 2018, 23:05

- |

Смертельный крест на американском рынке состоялся:

Будьте осторожны, Василий в лонгах!

Всем успехов в торгах.

Лимитные ордера в стакане и как на этом заработать.

- 06 декабря 2018, 21:22

- |

Лимитные ордера в стакане – что это и зачем нужно? Как извлечь из этого максимальную выгоду? Хотелось бы разобрать подробно эти вопросы.

Те, кто торгуют по стакану и постоянно следят за объемами, наверное, наблюдали, что как только цена в стакане подходит к лимитному объему, то объем отрабатывает три варианта:

1) Исполняется по рынку, и мы видим, как на индикаторе объемов (volume) происходит прирост объема на данном баре, тем самым игрок провел сделку по рынку.

2) Объем в стакане просто исчезает, и мы не видим его исполнения по рынку: могу предположить, что крупный игрок по каким-то условиям передумал войти в сделку.

3) И последний вариант – когда объем уходит от цены на несколько пунктов и не дает этим самым исполниться. Вот этот вопрос меня заинтересовал больше всех. Могу предположить, что таким образом Маркет-мейкер исполняет свои обязательства перед биржей в рамках договора

( Читать дальше )

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

Взгляд Григория Кемайкина на 2019 год

- 04 декабря 2018, 16:27

- |

https://vk.com/doc1162849_484438588

- Продал Распад к-й держал 3 года на новостях об отсутствии дивидендов. Не ждет дивидендов по итогам 2018, думает, что Распад купит вместо них «Сибуглемет». Мечтает взять Распад в мае по 100 руб.

- Покупал АФК Систему по 9-12 руб. Не ждет дивидендов по итогам 2018, но ждет полной выплаты по итогам 2019. Риск — санкции против Евтушенкова. Акции по 8,5 нравятся сейчас. Ждет утроения в течение 3-5 лет.

- Покупал Русал 35-36 руб под идею включения в MSCI в мае 2018

- В сентябре сдавал Русал по 28-29 и переложился в En+

- Вышел из ВТБ, переложился в Сбер

- Вера в Русгидро, ниже 0,5 не ждет

- Не верит в Фосагро. Список Белоусова, неэффективный капекс, возможно падение цен на удобрения. Держу, но уралкалий нравится больше.

- ТГК-1 нравится, будет наращивать при цене ниже 0,009. Ждет что ГЭХ начнет платить 50% дивиденды по мере снижения капекса.

- БСПБ — участвует в байбеках

- ЛСР — ждет дивиденды 78 руб на акцию

- Рискованный венчур — облигации ФиансАвиа — 8% от номинала

- Мечел-преф. Если повезет и все будет хорошо, дивиденды 2024 будут равны текущей стоимости. Пока ждет дивидендов 12-15 руб.

- Есть риск, что ТГК-2 купит Квадру.

- MRKV, KRKNP, LSNGP — дивиденды могут быть 12-15%, но предпочитаю те, которые заплатят много в будущем: ENPL, HYDR, AFKS, TGKA, GAZP.

- Жду Русгидро и ТГК-1 в 2019 на 50% выше текущих, чтобы их продать там.

- На паническом сливе хочу докупить Сбер, Газпром, АФК и Распад

- Хочется купить, но чуть дешевле: MOEX,AGRO,AFLT,RTKMP,NMTP,TRNFP,MGNT.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал