Избранное трейдера Игорь Димов

Обзор по Российскому рынку 15.01.2022

- 15 января 2022, 22:19

- |

Политические события, нагнетаемые западом, как обычно влияют и на нашу валюту по большей части. Ничего не помогает нашему рублю, ни нефть, ни газ, ни металлы. Но скоро наступит очередное дно, где можно будет обменять валюту на акции или облигации. Эти периоды достаточно частые на нашем рынке, это можно увидеть по соотношениям наших акций к доллару. Если соотношение падает, выгодней держать доллары, если растет, выгодней держать в рублевом активе. Посмотрим некоторые основные.

Сбербанк в долларах зажало в коридоре уже 6 лет 2.5$ — 5$, при чем эти цены были и в 2011 году и ранее. То есть, то, что сбер рисует в рублях никто ничего не заработал, если его просто держали. Дивидендами не отбили даже инфляцию за последние 10 лет. Стратегия простая, пришло на 2.5$ — обменял доллары на сбер, пришло на 5 — продал сбер, купил бакс. Ну а при настоящей политической обстановке может до 2.1 провалят, тогда можно взять и даже помечтать о 10$ за сбер, но это вряд ли поможет).

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 13 )

ММК на хорошем отчете растет в среднем на 20% за 3 недели до публикации.

- 15 января 2022, 14:24

- |

В ожидании позитивного фин. результата лучше ожиданий и лучше предыдущего квартала, дает высокую вероятность ралли за 21-23 дня до публикации фин. отчета за 4-й квартал 2021 года 2-го февраля, как это было ранее показано на картинке, где в среднем потенциал роста 20% от минимумов.

https://www.tradingview.com/chart/MAGN/aKrQiU8f-Forecast-of-financial-results-for-Q4-21-an-upside-of-20/

Обвал на российском рынке продолжается - новые минимумы по акциям

- 14 января 2022, 17:24

- |

📉ЦИАН -6% — новый исторический минимум🏆

📉Детский Мир -4,6% — новый минимум за 14 месяцев

📉X5 -5% — новый минимум за 20 мес

📉FixPrice -7% — новый исторический минимум🏆

📉EMC -1,6% — новый минимум за полгода

📉Магнит -7% — новый минимум за 7 мес

📉М.Видео -4,2% — новый минимум за 1,5 года

📉НМТП -1,2% — новый за 3 года

📉Обувь России -2% — новый исторический минимум🏆

📉MOEX — 4,8% — новый минимум за 14 мес

📉OZON -6% - новый исторический минимум🏆

📉PLZL -2% — новый минимум за 1,5 года

📉POGR -3,6% — новый исторический минимум🏆

📉RENI -4% — новый исторический минимум🏆

📉RTKMP -4.2% — новый минимум за 19 месяцев

📉SBER -6,6% — новый минимум за 13 месяцев

📉TCSG -8,2% — новый минимум за 1,5 года

📉VKCO -11% - новый исторический минимум🏆

📉YNDX -3,5% — новый минимум за 1,5 года

Особенно фантастичен пример VK. Народ бедный покупает его думая, что вот-вот отскочит, а он еще и со своих низов умудряется падать быстрее всех:)

Сбер и коррекции

- 14 января 2022, 15:30

- |

На графике показаны коррекции в Сбере и сколько времени требовалось, что бы цена вернулась к уровням до коррекции.

Например при коррекции 2013 — 2014 года, акции обвалились на 57% (115.55 — 47-15) Время на возвращение цены к уровню 115.55 — 343 дня ()

Возьмем последнюю «ковидную» коррекцию акции обвалились на 37% с 270 до 173. Время на восстановление 272 дня.

Текущая коррекция сопоставима по падению с «ковидной» (она кстати пока еще и не закончена) предполагаю, что цена опуститься к уровню ema200 (245-240).

Так вот если принять что коррекции по интенсивности и глубине у нас равны, то и время выхода из них приблизительно должно быть равно.

Следовательно к началу ноября 2022 мы снова сможем увидеть цену на уровне 387.

Больше идей в канале

https://t.me/Pitchfork_on_stock

Почему срочно утром купил на ИИС FXTB, а не просто $ (отвечаю на вопрос)

- 14 января 2022, 15:29

- |

C утра, на ИИС были ОФЗ 52001 (>99%, T+1) и VTBM (<1%, T+2, покупал на сдачу от покупки 52001).

См. на ОФЗ 52001: с октября — боковик.

А покупал с ноября: на youtube и в телеге показывал.

И купил, и продал ОФЗ 52001 примерно одинаково.

Небольшой плюс на росте номинала о=и на НКД (итого, около 10% годовых).

В Сбере на валютной секции при дневном обороте до 100млн.р.,

комиссия, не зависимо от тарифа по брокерскому обслуживанию, 0,2%.

Я про ИИС: на ИИС сумма во много раз меньше 100 млн.р.

Если у Вас оборот за день на валютной секции

от 100 млн.р., комиссия Сбера на валютной секции 0,01%.

При повышении ставок от ФРС (вероятно, в марте), по US Treasures будет хоть какая-то доходность.

Сейчас доха только 0,05%.

Доха, например, 1% годовых, совсем не интересует — хотел срочно уйти от рубля.

Налога на ИИС нет — это уже крепкий аргумент.

Продам таким же способом, как и купил: нажму на кнопку «продать», когда буду считать, что геополитика успокаиватся.

( Читать дальше )

Почему сегодня на ИИС продал все ОФЗ 52001, VTBM и купил TXTB.

- 14 января 2022, 14:25

- |

ИИС.

Продал все ОФЗ 52001 (по 99,85% и выше) и все VTBM, купил FXTB,

в среднем, по 772р..

Теперь на ИИС — только FXTB

(короче, USD и всё).

Т.е. и купил ОФЗ 52001, и продал по курсовой стоимости примерно одинаково,

плюс на НКД и росте номинала.

Покупать акции буду, когда медвежий тренд по РТС развернётся (вероятно, не скоро).

Логика операции следующая:

1. уход от политических рисков,

2. личное мнение: usd/rub входит в новый коридор 74 — 82,

3. тренд по индексу РТС считаю медвежьим (падение в н/вр более 20% с максимума в 1933, который был 26 10 2021г.),

4. для борьбы с инфляцией, чтобы разгрузить баланс,

ФРС придётся поднять ставки, чтобы US Treasures стали привлекательными,

5. когда посчитаю, что ЦБ РФ закончит цикл поднятия ставок, начну осторожно покупать длинные ОФЗ 26230, 26238

(возможно, временно, среднесрочно, ОФЗ станут привлекательнее акций:

дальше, по ходу, по контексту

станет виднее).

Мнение сегодня утром рассказал на youtube.

Высказал только своё личное мнение.

Рекомендаций не даю:

будущее не известно.

Поэтому каждый

оценивает ситуацию и

принимает решения

сам!

( Читать дальше )

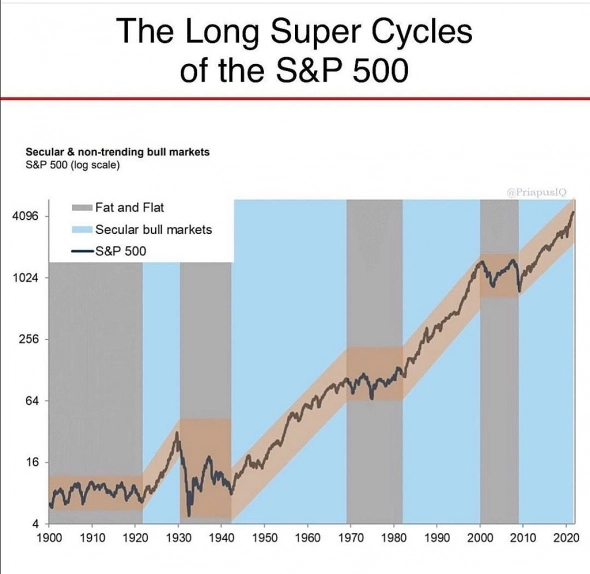

Супер циклы S&P500

- 14 января 2022, 09:12

- |

Как думаете, нынешние инвесторы (особенно индексные) готовы к 10 годам стагнации своего Портфеля?

В 21 веке правда время ускорилось, поэтому цикл роста и цикл стагнации (как и нахождение в кризисе) в теории должно быть короче.

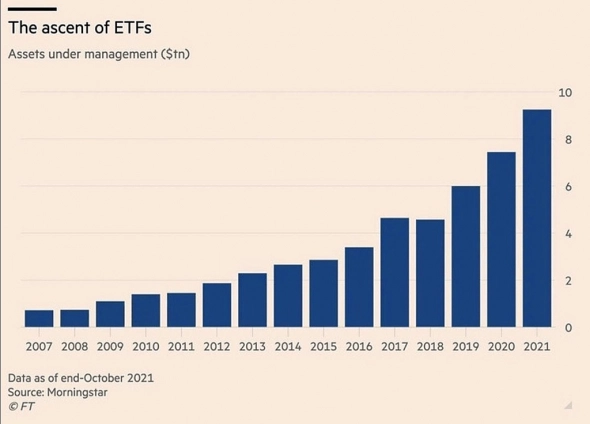

К тому же с 2008 года произошла Революция индексного (пассивного) инвестирования, такое ощущение, что весь напечатанный баланс ФРС ушёл туда 😁.

( Читать дальше )

Усреднение ценности и другие методы набора позиции для инвестора

- 13 января 2022, 13:51

- |

На днях выходит книга Майкла Эдлесона «Усреднение ценности», в которой автор рассказывает о «простой и надежной стратегии повышения доходности инвестиций на фондовом рынке». По крайней мере так написано на обложке.

Признаюсь, я до этого вообще не знал про такой метод. Думаю я не один такой, поэтому сначала немного википедии:

Усреднение ценности (VA), представляет собой метод добавления в инвестиционный портфель, который, как утверждается, обеспечивает большую отдачу, чем другие методы, такие как усреднение цены (СA). С помощью этого метода инвесторы добавляют (или выводят) свои портфели таким образом, чтобы баланс портфеля достиг заранее определенного месячного или квартального целевого показателя, независимо от колебаний рынка. Например, инвестор может пожелать иметь инвестиции в размере 3600 долларов США за 36 месяцев. Используя VA, инвестор будет стремиться к общей инвестиционной стоимости в размере 100 долларов США в начале первого месяца, 200 долларов США в начале второго месяца и так далее. Вложив 100 долларов в начале первого месяца, инвестиции могут стоить 101 доллар в конце этого месяца. В этом случае инвестор инвестирует еще 99 долларов, чтобы достичь цели второго месяца в 200 долларов. Если в конце первого месяца инвестиции составят 205 долларов, инвестор выводит 5 долларов. Идея VA заключается в том, что в периоды спада рынка вклад инвестора увеличивается, в то время как в периоды подъема рынка вклад инвестора уменьшается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал