Избранное трейдера Игорь Димов

Последняя неделя для S&P500, Долгожданная большая коррекция на рынке! КРИЗИС 2019

- 08 марта 2019, 12:46

- |

По моим прогнозам коррекция должна была начаться 15 февраля, но 100% сигнал получил только что 8 Марта

Основа прогнозов фундаментальный анализ, но что больше всего удивляет в Новостях тишина гробовая! Мы находимся ну прямо на краю обрыва и уже катимся и никаких особых новостей.

В общем пока будем валится вниз, а когда разворот вверх будет видно по сигналам (надеюсь где то в июле) но это не факт. Ведь и сейчас я ошибся почти на месяц.

Я короче все в Доллары, и чисто чтоб быть в плюсе Шорт по Apple. Компания хоть и хорошая но так переоценена, думаю будет падать веселее всех))

Хотите жить, все в доллары)

- комментировать

- 1.3К | ★2

- Комментарии ( 2 )

Парадокс акций и облигаций

- 08 марта 2019, 10:20

- |

Поговорим о риске. Не будем углубляться в трейдинг. Возьмем самый простой риск применительно к самому пассивному инвестированию.

Некоторые слова многозначны. В академической традиции под риском в инвестировании обычно имеют ввиду волатильность актива. Акция сегодня по 1000, через месяц 900, через два 1200, через три – поживем-увидим. А банк тем временем начисляет свой процент.

Мне ближе иное значение. Волатильность неприятна, но не фатальна, к тому же бывает положительный риск. Упало на 30% за месяц – это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?

Давайте не путаться, к счастью, в русском языке много слов. Пусть волатильность будет волатильностью, а под риском будем понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша. Если портфель акций проседает на 10%, не беда. Сегодня просело – завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали

( Читать дальше )

Люди, которые имеют дело с акциями и играют на бирже, хуже психопатов

- 08 марта 2019, 06:17

- |

исследование

В исследовании приняли участие 27 профессиональных трейдеров, работающих на различные швейцарские банки или хедж-фонды, а также контрольная группа из 24 обычных людей. Сначала все добровольцы прошли тест на психопатию, а затем им предложили поиграть с компьютером в известную психологическую игру «дилемма заключенного»: игрок в каждом раунде должен выбрать между двумя вариантами поведения — попыткой кооперации и эгоистичным решением. При этом первый вариант более безопасен и подразумевает доверие к партнеру, а второй — более рискован, но в случае успеха приносит и большую выгоду. По окончании эксперимента ученые сравнили полученные результаты с итогами аналогичного исследования, в котором приняли участие 24 пациента немецких клиник с диагнозом «психопатия», подразумевающем, в частности, неспособность к эмпатии и безответственность.

( Читать дальше )

11 инвестиционных уроков из ежегодных писем Уоррена Баффетта акционерам

- 08 марта 2019, 05:53

- |

Каждый год миллиардер Уоррен Баффетт пишет открытые письма акционерам своей компании Berkshire Hathaway. Этой традиции 40 лет, а в письмах

много интересного. Вот уроки, которые можно из них извлечь.

1. Покупайте акции компаний, которые будут приносить прибыль как минимум 10 лет

Когда люди покупают акции компаний, они одержимы их стоимостью и постоянно проверяют её. По мнению Баффетта, к покупке ценных бумаг нужно относиться как к приобретению бизнеса. «Если вы не хотите владеть акциями в течение 10 лет, даже не думайте покупать их хотя бы на 10 минут», — говорится в письме 1996 года.

Миллиардер призывает сосредоточиться не на цене бумаг, а на поиске компании, которая производит отличные продукты, имеет явные конкурентные преимущества и может обеспечивать вам стабильную прибыль в долгосрочной перспективе.

( Читать дальше )

Посоветуйте брокера для активного интрадея фьючерсами. Нужен единый счет, возможность бесплатно использовать ОФЗ и акции под ГО. Крайне гуманную брокерскую комиссию.

- 07 марта 2019, 23:38

- |

- ответить

- 1.5К |

- Ответы ( 48 )

Торговые идеи от Сбербанка CIB

- 07 марта 2019, 21:59

- |

Сбербанк CIB начал практику публикации своих самых сильных среднесрочных торговых идей в одном докладе. 20 февраля банк выпустил первый такой отчет. Среди акций, которые покрываются командой Сбербанка CIB, аналитики выделили Лукоил, Северсталь, Яндекс, Халык Банк и VEON. Поскольку только первые 3 компании доступны на Московской бирже я напишу только о них.

Лукоил

Благодоря развитию месторождений с налоговыми льготами, реализации соглашений о разделе продукции в Узбекистане и хорошей маржинальности нефтеперерабатывающего сегмента, Лукоил должен генерировать $9-10 млрд свободного денежного потока в год в 2019-21 гг. Текущая рыночная капитализация компании составляет $64 млрд, то есть, доходность свободного денежного потока будет составлять 14%-16%. Это лучший прогноз в отрасли. Радуют и возврат денежных средств акционерам. Сбербанк CIB прогнозирует, что програма buyback в 2019-21 гг будет составлять около $3 млрд в год, что в совокупности с дивидендами приведет к $7 млрд дохода акционеров в год. Аналитики видят потенциал прироста стоимости акций на 28.6% от вчерашней котировки (06.03.19). Главные риски такого оптимистичного прогноза – это как всегда цена нефти и курс рубля (При построении прогнозов средняя цена Urals полагалась на уровне $64/баррель, а USD/RUB на уровне 66 в 2019 году).

( Читать дальше )

Торговые Идеи: Формируем Инвестиционный Портфель

- 07 марта 2019, 16:11

- |

02:20 — Про Кризис: Ждать ли серьёзного кризиса или нет?

12:20 — Про Американские Акции: Технический анализ и фундаментальный анализ акций компаний Micron ( MU ), KEMET ( KEM ), Medtronic ( MDT ).

27:00 — Дивидендные Аристократы: Технический анализ и фундаментальный анализ акций компаний Target ( TGT ), Abbvie ( ABBV ).

46:48 — Про Российские Акции: Технический анализ и фундаментальный анализ акций компаний Лукойл ( LKOH ), а также обзор акций, которые входят в модельный инвестиционный портфель (Аэрофлот, Русгидро, ВТБ, Сбербанк, МТС и др.)

58:45 — Про Мосбиржу: Технический анализ и фундаментальный анализ акций компании MOEX.

01:02:12 — Про хайтек США: Технический анализ и фундаментальный анализ акций компаний Square ( SQ ), Gilead ( GILD ), Intel ( INTC ), Teva, CVS, Paypal ( PYPL ).

( Читать дальше )

Письмо от брокера о выгоде долгосрочного инвестирования + мои мысли

- 07 марта 2019, 11:47

- |

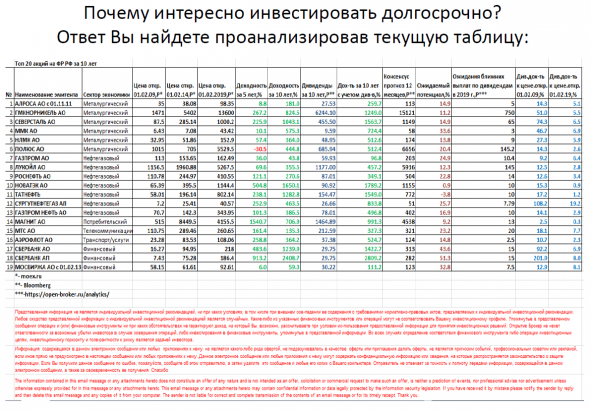

Просмотрев данную информацию возникает вопрос почему для своих объяснений и 1000%-х доходностей всегда используется период послекризисного восстановления, когда цены были ниже плинтуса?

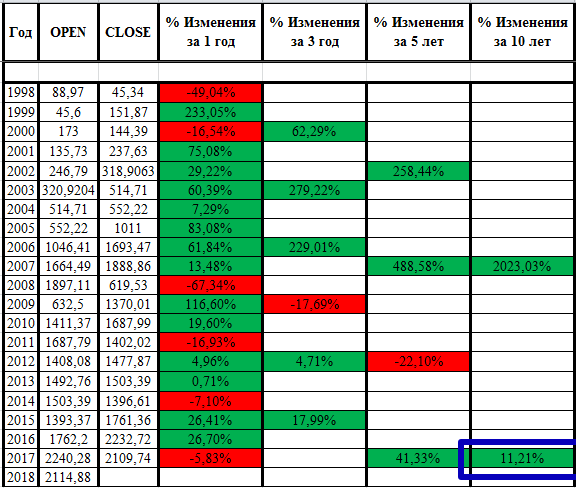

Выводил недавно табличку с движениями индекса ммвб с 1998 г, из которой видно, что смещение 10-го цикла начала инвестирования в всего на 1 год назад в корне меняет картину.

( Читать дальше )

Мысли по интрадею

- 07 марта 2019, 10:30

- |

Добрый день, листая ленту каждый день вижу «торговые идеи», которые живо обсуждают. Я понимаю сезон отчетности. Вышла отчетность, обновили dcf-модели, выпустили флеш ноуты, обновили прайс таргеты. Но большинство времени рынок находится в безыдейном флэте, где сделки делать – только радовать брокера и биржу. Где грань между торговой идеей и одержимостью наркомана долбить сделки?

Спекулянты часто делают ошибку – на опережение играют повышение волатильности. Но по моей практике лучше дождаться этой самой волатильности без позиции, чтобы с холодной головой отыграть ее и не встретить в контр тренде.

Трейдеру необходимо тренировать волю «терпеть прибыль» и ждать сделку. Это важнее, чем умение быстро по рынку сносить ордера.

К чему я это все? К тому что типичные ошибки — сделки от скуки, сделки каждый день.

Я очень рад, если у Вас получается зарабатывать каждый день, но мой опыт и те данные, которые я вижу говорят об обратном.

Пенсионный портфель

- 06 марта 2019, 22:02

- |

Решил заняться формированием пенсионного портфеля самостоятельно, общая концепция.

Хочу рассмотреть вариант 350 000 – 500 000 тысяч рублей в год, для объективного взгляда в текущих возможностях под налоговый вычет.

Ориентир 15 – 25 – 35 лет.

С чего начать если нет больших денег.

Спекуляции и игры на колебаниях не рассматриваются. Принцип купил и держи, появилась возможность купить дешевле докупай, но только под дивидендную доходность. Принцип пассивных длинных денег.

Какие акции выбрать или с чего можно получить сложный процент реинвестирования на Российском фондовом рынке.

Хочу сохранить свои деньги от спекулянтов, которые всегда рядом и не против на тебе заработать или на комиссии с твоего счета, оборота, уйти частично от налогообложения.

Сохраняю свои деньги и не кормлю кроликов на кухне, они плодятся сейчас быстро и их шкурки нечего не стоят, но они очень дорого обходятся.

Рассматриваю акционерные компании под дивидендную доходность из которой будит складываться сложный процент при реинвестировании. Так же не будим забывать своевременно пополнять счет свежими деньгами, которые мы получаем за свою честную работу. Ведь мы же не олигархи, иначе зачем нам это.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал