Избранное трейдера Дмитрий, Тольятти

Сбербанк, это 1 апрельская шутка или развод?

- 01 апреля 2019, 11:10

- |

Добрый день! Те кто торгует через Сбер знают, что в период с 14.1.19 по 31.3.2019 у них была акция — 0 комиссии по сделкам с акциями и фьючами (по остальным инструментам не знаю, не торгую), а с 1 апреля 2019 произошло снижение комиссии по сравнению с тарифами действовавшими до 14.1.2019. Так вот, сегодня мне при сделке на сумму свыше 1 млн.руб. на фондовой секции, сумма комиссии, которая отображается в Таблице Состояние счета составила 0.30% вместо 0.035 (выросла в 8,5 раз), т.е. меня перевели с тарифа Самостоятельный на Инвестиционный. При формировании Отчета по всем сделкам клиента за период (1.4.2019) комиссия 0. Написал запрос, жду ответа! Интересно у всех так?!

- комментировать

- 3.7К | ★1

- Комментарии ( 28 )

Как инвестировать в облигации?

- 29 марта 2019, 10:22

- |

Нет ничего плохого в том, чтобы быть «ничего — незнающим» инвестором, если Вы это осознаёте. Проблема — это когда Вы «ничего — незнающий» инвестор, а думаете, что что-то знаете.

У. Баффет

Когда мы делаем первые шаги на рынке ценных бумаг, мы начинаем находить инструменты, которые были бы нам наиболее понятны, «ближе» к традиционным инструментам, например, как вклад в банке. По вкладу понятна процентная ставка, гарантия от АСВ и прочее, но зачастую страдает доходность, поэтому мы приходим к такому финансовому инструменту, как облигация.

1. Что такое облигация?

Облигация – это договор займа, в котором одна сторона, «Заёмщик» (Эмитент), занимает деньги под определенный процент у другой стороны, «Кредитора» (Инвестор) и гарантирует, что вернет эти деньги к концу срока договора. Эмитентом может стать не каждый, а вот инвестором может быть любой человек, у кого открыт брокерский счет с доступом на Биржу и имеет хотя бы 1 000 рублей для покупки одной облигации.

( Читать дальше )

Недвижимые мифы

- 29 марта 2019, 06:40

- |

МИФ № 1 Недвижимость — идеальная инвестиция;

МИФ № 2 Ипотека — замечательное средство для приобретения жилья;

МИФ № 3 Рента квартиры — шикарный бизнес.

Россия, Красноярский край, г. Красноярск на дворе 2019 год

Среднестатистический Сибиряк решил приобрести квартирку 57 квадратных метров. В среднем 1 квадратный метр обойдется в 53 000 р.

Общая стоимость такой квартиры – 3 021 000 р. (45 622$)

Вернемся в прошлое, например в 2014 год, до начала известных событий, когда 1$ стоил 35,98 р. Данная квартира бы стоила 83 963$

Резюме: За четыре года, в долларовом эквиваленте квартира упала в цене на 54,3%

Пойдем далее… Как среднестатистическому Сибиряку купить эту квартиру? Конечно же ипотека!

Первоначальный капитал – 454 000 р.

Ипотека – 2 567 000 р.

Условия ипотеки 9,5%, срок – 20 лет.

Ежемесячный платеж — 23 928 р.

( Читать дальше )

Советы столетнего хирурга. Ф.Углов. Рецензия

- 22 марта 2019, 09:46

- |

Ф. Г. Углов занесён в Книгу рекордов Гиннесса.

Выдающийся хирург, учёный и педагог.

Одним из первых в стране успешно выполнил множество сложнейших операций.

Очень светлый и достойный человек

( Читать дальше )

Несколько фактов об инвестировании, которые стоило бы знать каждому

- 17 марта 2019, 23:52

- |

На ZeroHedge выложили хорошую подборку фактов об истории американского фондового рынка. Я перевел самое важное из этой подборки, то что стоило бы знать и помнить каждому начинающему инвестору (да и спекулянту тоже). Прочтите, оно того стоит. И помните — вещи не всегда такие, какими они нам кажутся…

- Начиная с 1916 года Доу покорял новые максимумы в течение менее чем 5% всех торговых дней. Но это не помешало ему вырасти на 25 568% за все это время. -В 95% торгового времени, когда ваш портфель находится в акциях вы теряете. Чем меньше вы будете смотреть на графики — тем лучше.

- Доу находился на 40% и ниже от своих максимумов чаще, чем в пределах 2%-го отклонения от них (20,6% торговых дней против 18,4% торговых дней). —No pain no gain («Без боли нет прибыли»).

- За 10 лет, начиная с 1970 года, Доу вырос на 38 пунктов. -Смотри выше.

- На минимумах рынка в 2009 году американские акции находились там же, где они были в 1996 году. -Акции находятся в долгосрочном росте. Очень долгосрочном. Обычно. Ну хотя бы иногда.

( Читать дальше )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 53 )

Хотел купить доллар

- 16 марта 2019, 18:13

- |

Откатились хорошо. Но впереди были два дня выходных и оплата комиссии за покупку ТОМ за лонг у брокера открытия 13,5% годовых. Меня это останавливало. Не хочется кормить лишний раз брокерню.

У меня очень простая система работы на валютном рынке. Доллар растет, продавай через каждые 40-60 копеек его роста. Доллар падает- покупай через те же 40-60 копеек! И так я делаю уже лет восемь-десять. Только надо быть упрямым и посидеть в боковике иногда. Хотя и тут можно разбавлять позу .

Конечно, есть у меня небольшой резерв и в случае его резкого скачка вверх на 70-80. У меня там болтается продажа.

Но внутри для на валютном рынке у меня всегда настроена две позиции: продажа на 1-2 % выше текущей цены и та же покупка на 1-2% ниже. Кстати, эти всегда постоянные позиции у меня сработали, когда несколько лет назад кто-то из одного казанского банка нажал не ту кнопку на валютном рынке. Сначала я откупил шип на падении и потом продал на шипе возрастания.

( Читать дальше )

Как определить уровень благосостояния?

- 15 марта 2019, 13:57

- |

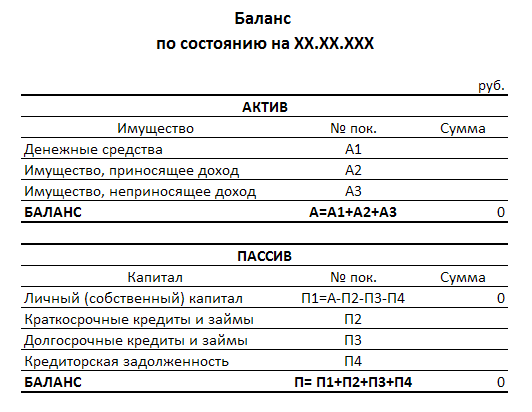

Бухгалтерский баланс — инструмент оценки финансового состояния

Для оценки финансового состояния любого субъекта экономики используется бухгалтерский баланс. Он состоит из двух частей — актива и пассива. Итоги их равны. Ниже я привожу схему его формирования, скачать файл можно по ссылке.

В активе отражается принадлежащее Вам имущество, с учетом доли во владении, например, Вы совместно с супругой купили квартиру, если это баланс семьи, то доля 100 %, а если Ваш, то только 50 %.

В актив включаем исключительно имущество с длительным сроком использования, а также всевозможные виды инвестиций. Имущество, которое потребляется внутри 1-2 лет, включать не стоит, потому что его правильно отнести просто к потреблению, то есть оставить в составе расходов.

( Читать дальше )

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

- комментировать

- 16.3К |

- Комментарии ( 13 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал