Избранное трейдера consar

Прогноз на 2022 год от Змея

- 30 декабря 2021, 12:49

- |

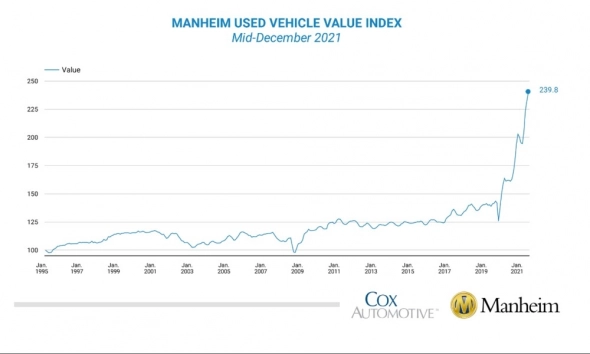

Рисунок 1 — индекс цен на подержанные автомобили в США.

Но в России и других странах периферии инфляция окажется выше. Сегодня она бьёт, в основном, по товарам, тогда как услуги пока ещё находятся в стороне. Чем больше доля товаров в потребительской корзине, тем выше, при прочих равных условиях, получается и инфляция. Больше того, если Европа и другие богатые страны всё ещё могут питать иллюзии, что повышение цен вдруг остановится и в итоге им не потребуется никакого увеличения зарплат и пособий, то Россия уже вынуждена увеличивать их. Вкупе с новыми ковидными ограничениями и резко возросшими рисками для всего малого и среднего бизнеса, это условия для идеального инфляционного шторма.

( Читать дальше )

- комментировать

- 9.5К | ★34

- Комментарии ( 21 )

Quik топ лайфхаков о которых я не сразу узнал. Часть 2

- 07 декабря 2021, 11:12

- |

Первая часть smart-lab.ru/blog/744930.php многим понравилась, поэтому решил написать вторую, где соберу вообще все хитрости и настройки, которые вспомню.

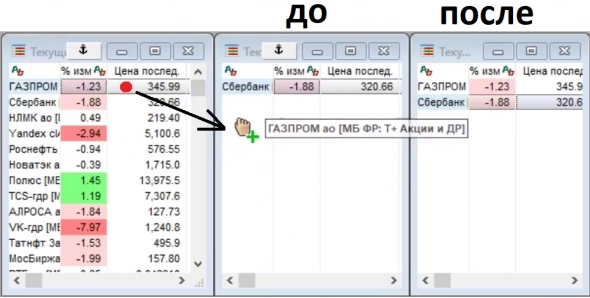

- Копирование строк из одной таблицы в другую простым перетаскиванием (к примеру, на строчке «газпром» зажать ЛКМ и потащить во вторую таблицу)

- Удаление строк и столбцов (на строчке «газпром» зажать ЛКМ и потащить за пределы таблицы. Чтобы удалить столбец зажать ЛКМ в заголовке потащить за пределы таблицы.

( Читать дальше )

- комментировать

- 20.9К |

- Комментарии ( 63 )

Quik топ лайфхаков о которых я не сразу узнал

- 03 декабря 2021, 12:05

- |

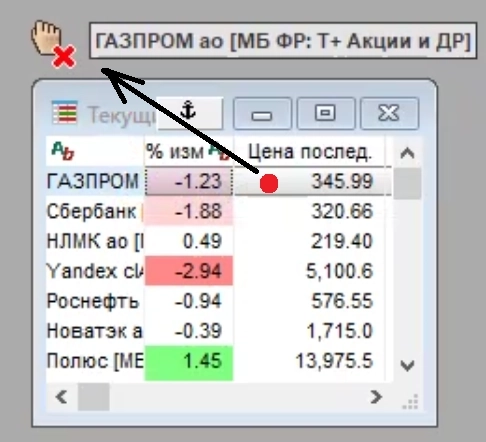

Здесь я очень кратко расскажу о секретах торгового терминала, которые мне очень полезны.

Вот топ незаменимых настроек для торговли в Quik:

- Для наглядности использую цветовые настройки таблиц (в заголовке нажать ПКМ и выбрать форматирование)

- Отображение на графике уровней позиции, заявок, стоп-заявок на покупку и продажу, а также сделок. Заявки можно вводить прям на графике и легко менять цену просто двигая уровень мышью вверх или вниз.

( Читать дальше )

Новые исторические минимумы по российским акциям сегодня

- 22 ноября 2021, 16:51

- |

FLOT — исторический минимум

MTSS — минимум за 19 месяцев

FEES — минимум за 19 месяцев

LSRG — минимум за 16 месяцев

AFKS — минимум за 12,5 месяцев

RTKMP - минимум за 12,5 месяцев

MOEX — минимум за 12 месяцев

AFLT — минимум за 6,5 месяцев

FIVE — минимум за 5 месяцев

TRNFP — минимум за 5 месяцев

NVTK — минимум за 4 месяца

NMTP - минимум за 4 месяца

VTBR — минимум за 3,5 месяца

SBER - минимум за 3,5 месяца

RASP — минимум за 3 месяца

IRAO — минимум за 3 месяца

RSTI — минимум за 3 месяца

GAZP — минимум за 2,5 месяца

TATN — минимум 2 месяца

AGRO — минимум за 1,5 месяца

Индекс S&P500 сегодня достиг исторического максимума.

Новички, добро пожаловать на РФР!

Как инвестор может законно экономить на налогах

- 08 ноября 2021, 17:49

- |

При этом в Налоговом кодексе предусмотрены различные вычеты и льготы, которые позволяют платить меньше налогов. Расскажем, как они устроены, но сначала кратко разберем, как работает налогообложение инвестиционного дохода.

Как доход от инвестиций облагается налогом

В инвестициях есть несколько видов дохода. Это возможность заработать на сделках, то есть на разнице цен, по которым купили и продали, а также купоны от облигаций и дивиденды от акций и фондов.Доход от сделок. Это основной источник инвестиционного дохода для многих инвесторов и трейдеров.

В Налоговом кодексе это называется положительный финансовый результат: доход от продажи минус расходы на покупку, включая комиссии брокера и биржи. Инвесторы часто называют это прибылью. Далее будем называть это так же, чтобы не смешивать с доходом от продажи.

( Читать дальше )

Законные способы кинуть держателей облигаций, без банкротства организации. Или о том, как я чуть было не потерял 1 миллион рублей.

- 31 октября 2021, 00:54

- |

В данном посте я не только попытаюсь рассказать о том КАК КИДАЮТ владельцев облигаций, но и проведу краткий ликбез, на что нужно обращать внимание при их покупке. Так что если лекбез вам не интересен, сразу ищите выделенное жирным шрифтом. Поверьте, далеко не все знают о том, о чем я вам расскажу.

В последние несколько лет все больше и больше людей несет свои деньги на фондовый рынок. Причин этому много …, и они всем известны. Государство всячески стимулирует это процесс, давай возможность гражданам получать налоговый вычет по ИИС. Многие несут свои деньги на биржу в надежде получить «свои» 52 тыс. руб. от государства (13% от 400 тыс. руб.), плюс получить дополнительный доход, не рискуя своими деньгами.

Возможно ли это? ДА, ВОЗМОЖНО!!! Так думают многие, когда открывают ИИС – можно купить облигации!!! Ведь по облигации предполагают БЕЗУСЛОВНЫЙ возврат денежных средств. Так думают многие…

НО ОНИ ОШИБАЮТСЯ. И речь идет вовсе не о банкротстве предприятия, облигации которого вы купили.

( Читать дальше )

Сворачивание "QE" на примере 2013г-2014гг

- 24 сентября 2021, 19:08

- |

В среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

( Читать дальше )

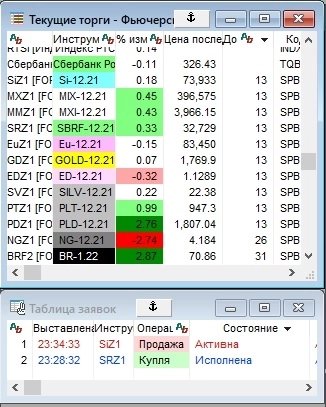

Торговая система.

- 15 сентября 2021, 21:32

- |

Истина же заключается в том, что рабочую систему, позволяющую масштабировать прибыль вам ни кто ни когда не продаст, ни за какие деньги.

Я вот тоже долго искал комфортную ТС на срочном рынке.

В итоге остановился на шорте фьюча лесенкой под наличный бакс (евро).

Что имеем.

1. 10 лотов наличного евро, купленных по 70 руб в 20 году.

2. 10 лотов фьючерса евро/рубля продаваемых лесенкой со спредом 2 руб.

3. Фикс прибыли от 2000 руб.

4. Ежедневно выплачиваемое контанго по фьючерсу, в среднем 1200-1500 пунктов каждые 3 месяца.

5. ГО 10 тыс руб и ОФЗ.

Риски

1. Уход курса выше 95 руб — тупо закрою срочку наличным евро.

2. Проблемы с брокером, отсутствие времени - тупо закрою срочку наличным евро.

Итоги за год -

по наличному евро — 160 тыс руб прибыли

по срочке 170 тыс прибыли.

Общая доходность, с учетом размещенных ден средств (10 лотов евро) 750 тыс руб, около 45%.

( Читать дальше )

Как я решил проблему с налогами у иностранного брокера?

- 07 сентября 2021, 18:04

- |

Я сходил в налоговую, где инспектор мне объяснил, что надо каждую сделку из отчета брокера внести в журнал, пересчитать на рубли и посчитать налог.

Сказать что я был шокирован — ничего не сказать, потому что в моем брокерском отчете только за 2020 год было пару десятков тысяч сделок😁

Добрый инспектор сказала: ну ничего, посидите денька 3 и заполните. Нам и по 500 листов сдавали отчеты.

К счастью, проблема решилась гораздо гораздо проще. Из недр смартлаба вышел святой человек — Виктор Бавин, который сказал, что их бухгалтеры сотнями такие налоговые отчеты заполняют и предложил помощь.

Что было дальше?

Я отправил Виктору брокерские отчеты за 3 года. Его бухгалтеры за 1 день посчитали мне налоги. Суммарно кстати получилось за 2020 год около 750 страниц😁

Далее я дал им логин/пароль от своего кабинета налогоплательщика и они автоматом занесли все данные туда.

Мне осталось лишь уплатить налог. Налоговая выставила счета, и я оплатил их со счета ИП, поскольку лично мне так было удобнее.

Кстати на прошлой неделе я получил очередное письмо счастья. Теперь просят явиться в налоговую и объяснить, почему я не уплатил налог вовремя.

Что им отвечать кстати? Кто знает?

В общем, кто хочет быстро и без гемора заполнить отчет для налоговой и подать его удаленно через кабинет, велкам ту Виктор Бавин.

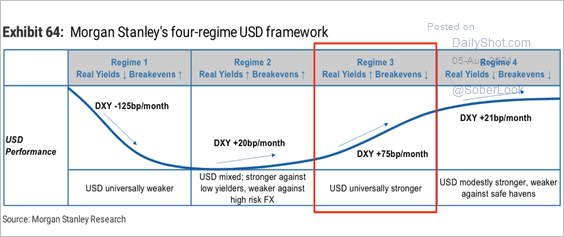

Четыре “режима” существования доллара, и почему происходит его рост сейчас

- 21 августа 2021, 13:22

- |

Вчера на трансляции, посвященной Global Macro в инвестиционном клубе Modern Rentier, осталась не раскрыта одна очень интересная тема, и я решил осветить ее тут. Речь о долларе и так называемых режимах его существования от Morgan Stenley:

- Рост ожиданий инфляции + снижение реальных процентных ставок = падение доллара

- Рост ожиданий инфляции + рост реальных процентных ставок = флет с позитивным уклоном

- Рост реальных процентных ставок + падение ожиданий инфляции = рост доллара

- Падение реальных процентных ставок + падение ожиданий инфляции = умеренный рост доллара

Третий вариант, это то, что мы наблюдаем прямо сейчас. Мы видим, как долгосрочные ожидания по инфляции падают (не путать с текущей инфляцией), номинальные ставки стоят во флете, а значит, реальные ставки растут. И если посмотреть на динамику доллара последние пару месяцев, мы видим фактическое подтверждение этого концепта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал