Избранное трейдера Reggy

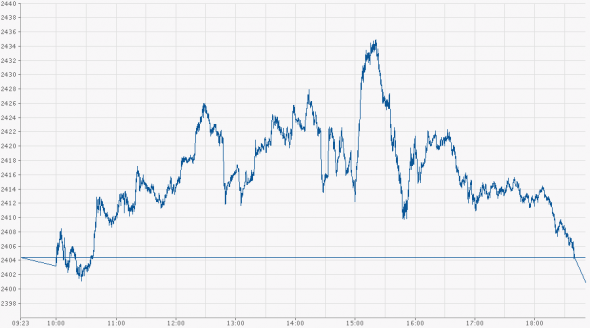

"Землетрясение" на экспирации

- 21 сентября 2018, 00:21

- |

1. С чем связана повышенная волатильность и объёмы в дни экспирации производных финансовых инструментов?

2. Всегда ли они проходят так, как сегодня?

3. Каков механизм этой повышенной подвижности вверх-вниз на больших объёмах?

Буду благодарен, если кто-нибудь объяснит.

- комментировать

- 4.5К | ★9

- Комментарии ( 57 )

Где легче майнить идеи?

- 19 сентября 2018, 15:29

- |

Кто-нибудь обращал внимание на подобную закономерность? — В смысле она вообще есть? — Далее о самой возможной закономерности.

Есть такое понятие ниша. Эта штука работает везде — в бизнесе, в трейдинге, где угодно — универсальное понятие. После появления крипты, наприме, через какое-то время сформировалась ниша или группа ниш — там лежало бабло — много бабла, мало конкуренции, как результат низкие усилия на то чтобы взять бабло. Это основной принцип ниш — именно такая связь между объемом лежащего бабла, конкуренцией и легкостью получения бабла в пределах ниши.

В трейдинге ниши есть, например, при майнинге идей. В финансовых рынках миллион разных закоулков, нюансов, деталей, способов анализа, методов и подходов, миллион инструментов и т.д. И я почти уверен, что здесь эта тема с нишами так же работает. И вот интересно, кто-то на себе это замечал? — что если вдруг выходишь на нехоженую тропу, то возможности, неэффективности гроздьями вдоль дороги валяются и все сплошь рабочие. Есть такое? — Или закономерности и неэффективности размазаны ровным слоем? — Или все-таки стоит поощрять себя активно включать креативное мышление и пытаться найти те самые нехоженые тропы, нежели выдаивать что-то что уже давно лишено жизненных соков?

В явном виде я такую связь не замечал, но умозрительно мне кажется, что она должна быть.

Не у вас есть мозг, а у мозга есть вы! - в любой ситуации начинайте "плясать от печки"

- 19 сентября 2018, 12:58

- |

8 часов вы находились в бессознательном состоянии. Вы спали.

Из оставшихся 16 часов половину, те ещё 8 часов, ваш мозг находился в состоянии «блуждания» — был занят «интеллектуальной жвачкой»: гонял по кругу дела и делишки, мысли и мыслишки. Ваш профит от такого «блуждания» — ноль. Да, ученые утверждают — до 50% времени бодрствования современного человека «сливается» мозгом «в помойку». Нам не нужно заниматься «вопросами выживания» — ваш мозг может позволить себе «затупить» часок-другой и так раз 5-6 за день.

Оставшиеся 8 часов ваш мозг потратил на обеспечение активной фазы вашей жизнедеятельности (в пассивной он участвует без перерывов, выходных и отпусков). Из этих 8 сколько часов, а то и минут, потрачено вашим мозгом на то, чтобы вы что-то сделали хорошо, а то и отлично?! Подумайте над этим. Думать вообще полезно. Какое это имеет отношение к трейдингу? Да непосредственное!

( Читать дальше )

Интервью председателя совета директоров "Открытие Брокер" Сергея Лукьянова журналу "Вестник НАУФОР"

- 19 сентября 2018, 11:00

- |

Уважаемые смартлабовцы!

Предлагаем вам ознакомиться со свежим интервью, которое дал журналу «Вестник НАУФОР» Сергей Лукьянов, вице-президент банка «Открытие» и председатель совета директоров «Открытие Брокер» и УК «Открытие». Он рассказал о философии и планах развития направления «Управление благосостоянием» (Wealth Investment Management) группы «Открытие», развитии продуктовой линейки и принципах работы с клиентами.

ПЕРЕД БЫСТРЫМ СТАРТОМ

— Сергей, заявлено, что в Группе «Открытие» будет развиваться направление Wealth and Invest Management. Почему именно это направление и как именно оно будет развиваться?

— Направление Wealth and InvestManagement (WIM) — это не что-то новое, это скорее эволюция инвестиционных направлений группы. Приходит момент, когда появляется осознание того, что все инвестиционные направления должны двигаться в одну сторону, единым целым, конкурируя прежде всего с рынком, а не между собой. Наша команда появилась в «Открытии» именно для того, чтобы объединить разрозненные направления группы, создав единую фабрику по инвестиционным продуктам для розничных клиентов и платформу для институциональных инвесторов. Единого правила построения такой структуры не существует, — как раз потому, что это эволюция внутри группы. Если проанализировать деятельность крупных групп, имеющих направление «Управление благосостоянием», то станет очевидно, что каждая вырабатывала свой формат деятельности эволюционно, исторически. Это костюм, который каждый игрок шил по своим индивидуальным меркам. Поэтому костюмы получились разные. Выбирается то, что подходит для объединения — и получается единая фабрика. Причем где-то она может обладать своей региональной сетью, специализирующейся на инвестиционных продуктах, а где-то включает даже прайвит банкинг как составную часть WIM.

( Читать дальше )

ГО под фьючерсные календарные спреды

- 19 сентября 2018, 10:29

- |

2. Новая Система управления рисками:

- Сниженное ГО по календарным спредам: Для уровня брокерской фирмы разрешен выбор правила для иерархии счетов (нетто/полунетто) и риск-меры по инструментам (нетто и полунетто)

В презентации fs.moex.com/files/16876 есть пример нового расчета ГО для спредов в режиме

( Читать дальше )

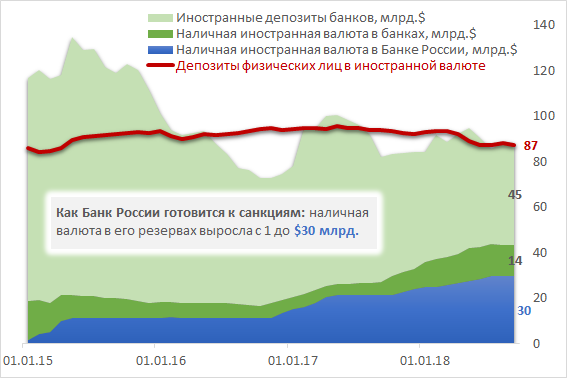

Как Банк России закупился наличной иностранной валютой

- 19 сентября 2018, 10:25

- |

Как Банк России и Минфин готовы к серьезным санкциям можно увидеть из Обзоров банковского сектора, центрального банка и кредитных организаций. Удивительным выглядит мощный рост НАЛИЧНОЙ иностранной валюты в составе золото-валютных резервов с 1 до 30 млрд. USD за 3.5 года. Вряд ли Банк России запасается валютой для вкладчиков госбанков, которые могут быть отключены от расчетов в USD. Скорее всего это единственно возможный способ защиты ЗВР от санкций. При этом вложения в долговые ценные бумаги, хоть и постепенно сокращались в доле, все еще составляют больше половины ЗВР (никаких серьезных распродаж US treasuries не было, как можно было подумать по данным из США).

Объем денежных остатков Минфина на счетах в банках и Банке России позволяет просто забыть о размещении ОФЗ на очень длительное время. >4 трлн. хватит на 3 года, а если изменить бюджетное правило, то в принципе госдолг можно не размещать. Всё это грустно, потому что ситуация не особо напрягает Минфин и у него нет никаких стимулов что-то менять в ущербной для долгосрочного развития российской финансовой системе.

( Читать дальше )

Торговать или жить жизнь? Сидеть у монитора или жить жизнь? Стресс от трейда или радость общения с детьми и женой?

- 18 сентября 2018, 18:57

- |

Во-первых, я избавился от прогнозирования. Вообще. Оставил в работе только сигнал и понятие фрактальности (есть сигнал? работаем его в сторону «старшего» тренда или вообще «без оглядки на тренд).

Во-вторых, кристализовал подход на краткосроке — с индикациями основанными на рыночных данных. Использую в работе три краткосрочные ТСки, в которых быстрая прикидка по диапазону, направлению и точкам входа-выхода дает возможность без прогноза опять же заскочить и выскочить.

В-третьих, задолбавшись работать по пункту 2. выведен алгоритм поиска точек входа без индикаций. Алгоритм на продолжение импульса от покупок или продаж крупных ребят. Тест алгоритма дал интересные результаты которые можно разделить на три составные части:

( Читать дальше )

Как легко оправдать P/E Яндекса = 42 ?

- 18 сентября 2018, 16:16

- |

Заходим в фундаментал: smart-lab.ru/q/shares_fundamental

Там тыкаем LTM, чтобы построить таблицу по данным за 12 мес. Далее сортируем все по P/E, отбрасываем шлак и получаем:

Яндекс! P/E=42

Бежим на страничку с фудаменталом Яндекса. Смотрим...

Убираем для начала из Капы 97 ярдов кэша. Получаем EV = 609 млрд руб. Его-то нам и надо будет доказать.

Сейчас я используя науку постараюсь оправдать эту стоимость. Берем ставку дисконтирования бизнеса Яндекса в 10%. Почему так низко? Потому что контора монополист, у нее много кэша. Ну а страновой риск этот коэффициент полностью учитывает.

Смотрим ЧэПэшку: https://smart-lab.ru/q/YNDX/f/y/MSFO/net_income/

Ага, чето не растет. А выручка что же? Выручка космос!

С 2011 до 2017 выручка выросла с 20 млрд до 94, темпы ее роста падают

https://smart-lab.ru/q/YNDX/f/y/MSFO/revenue/

CAGR=24%. Ну допустим и прибыль будет расти на 24% в течение следующих 5 лет.

Дальше предположим что прибыль замедлится и 10 лет будет расти на 10% в год, а потом и вовсе встанет.

Посчитаем будущую прибыль и приведём её к текущему моменту по формуле DCF используя три разные ставки:

( Читать дальше )

Мозг расставляет ловушки: ловушка толпы

- 18 сентября 2018, 13:49

- |

Для простого эксперимента ученые брали с десяток человек, из которых лишь один не посвящался в суть происходящего. Людям нужно было по очереди назвать самую короткую и самую длинную из трех разных линий на школьной доске. Все участники по условию эксперимента называли линии с точностью до наоборот: длинную называли короткой, а короткую — длинной. Когда очередь к окончанию доходила до единственного несведущего человека, то и он самую длинную линию называл самой короткой, а самую короткую — самой длинной. Эксперимент много раз повторяли с разными людьми — результат был неизменным: не посвященный в суть эксперимента человек соглашался «с толпой». Мало того, непосвященные готовы были аргументированно доказать «свою правоту»!

Так уж устроены наш мозг: мы склонны попадать под очарование толпы и верить большинству. Кроме того, наш мозг способен находить «доказательства» тому, во что это большинство верит. Глупость? Но, такова реальность!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал