Избранное трейдера Bondik

Основы стратегии работы по тренду

- 27 ноября 2015, 14:54

- |

Торговля по тренду уже давно стала классикой на рынке, большинство стратегий трейдинга в обязательном порядке учитывают направление движения курса, а некоторые построены исключительно только на нем.

Трендовая стратегия подразумевает открытие всех сделок в сторону движения существующей тенденции, то есть при росте открываются сделки только на покупку, а при падении только на продажу.

Основными задачами использования данного варианта торговли являются – определение направления тренда на выбранном тайм фрейме и расчет величины коррекции и мест ее появления. Эти два показателя и будут служить основой любой из трендовых стратегий.

К сожалению никто не может быть полностью уверен в текущем направлении тренда, можно только предполагать, куда двинется цена в ближайшее время, кроме этого при расчетах направления на рабочем тайм фрейме всегда следует учитывать и более длительный временной промежуток.

И так все по порядку.

1. Определяем направление тренда – сделать это можно несколькими способами:

( Читать дальше )

- комментировать

- 41 | ★28

- Комментарии ( 8 )

Создание оповещений на платформе TradingView на инструментах рисования

- 15 ноября 2015, 16:26

- |

Продолжая тему создания оповещений на платформе TradingView, в данном посте мы расскажем, как создавать оповещения для инструментов рисования на графике (для лучей, линий и так далее). Подобные оповещения будут держать вас в курсе движений цен, когда вы не имеете возможность смотреть на график. Оповещения сохраняются на сервере TradingView, поэтому остаются в силе после закрытия окна с графиком.

Рассмотрим, как создавать такие оповещения на графиках TradingView.

Для начала, следует нанести на график инструмент рисования, например, горизонтальный луч. Чтобы его выбрать, кликните по нему и нажмите на кнопку создания оповещения на панели управления этим инструментом (появляется отдельно на графике).

В открывшемся диалоговом окне есть возможность задать основные условия появления оповещения, а также его параметры. Особое внимание стоит уделить именно условиям, так как именно они должны отражать искомое вами событие в будущем, то, о котором вы хотите получить оповещение.

( Читать дальше )

Уроки из покера в трейдинге

- 28 октября 2015, 17:21

- |

Что можно взять из покера в трейдинг:

0. Попробовать поиграть на демке. Вначале я сливал в покере даже на демке. Слил наверно 2-3 депозита прежде чем вышел на положительное мат. ожидание. Точно так же в трейдинге лучше поторговать на демке, пока не начнешь стабильно зарабатывать. Обкатывать нужно систему на демке.

1. Ограничение рисков через вывод средств. В покере многие игроки после того, как заработают много, часть фишек сбрасывают и обменивают на деньги. И продолжают играть на то, что у них было в начале. Это делается для того, чтобы идти ва-банк с меньшей суммой, если что. Кроме этого, таким образом прибыль сохраняется и соблазн увеличивать риски меньше. В трейдинге ты даешь прибыли расти, но когда прибыль откатывается, лучше закрыться. Прибыль лучше выводить, чтобы не было соблазна зайти большим объемом во время системной просадки.

2. Определение размера позиции и риска в зависимости от силы сигнала. В покере тем сильнее рискуешь и делаешь тем более высокие ставки, чем лучше у тебя рука. Силу руки ты интуитивно оцениваешь. Относительная сила руки зависит от ситуации. Если у тебя на префлопе пара тузов или одномастные туз и король, это очень сильная рука. Но если все сделали чек и на флопе у тебя лучшая пара, то эта рука будет сильнейшей. Соответственно, ты делаешь высокую ставку. Точно так же в трейдинге есть разные по силе сигналы. Если сигнал сильный, нужно заходить большим объемом и ставить более высокий риск на стоп-лосс. Если же сигнал слабый, то риск и стоп должны быть небольшие.

( Читать дальше )

Рынок vs модель

- 27 октября 2015, 00:56

- |

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

Самый лучший роман из всего что когда-либо читал

- 18 октября 2015, 11:02

- |

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.Книга про архитектора, который всегда делал только то, что считал нужным. Его выгнали из университета за свободомыслие, его никто не хотел брать на работу, профессиональное сообщество насмехалось над ним, потому что он строил особенные дома, которые выбивались из общепринятых догм. Он сидел в офисе неделями напротив телефона, читал книги и ждал, что позвонит какой-то клиент.

Я ни разу не читал ничего такого, чтобы могло меня так заставить восхищаться величием личностей, описанных в книге.

Кроме того, в книге описана совершенно красивая любовная история.

Читая книгу, просто нельзя не восхититься интеллектом самой писательницы — Айн Рэнд.

Книга вдохновляет, дает пинка, мотивирует, меняет сознание. Перечитывать ее тоже стоит, чтобы напоминать себе, что ты создан для чего-то большего, чем просто сидеть круглыми днями за компом

Как потестить систему в Экселе. Пошагово. Часть 2

- 28 сентября 2015, 15:26

- |

Поскольку предыдущую часть мы завершили на том, как задавать условия и цену для открытия/закрытия позиций, то в начале этой части рассмотрим две распространённые ошибки, допускаемые при тестировании систем: открытие позиции внутри гэпа и заглядывание в будущее.

( Читать дальше )

Кризис в России станет самым большим в мире, если Нассим Талеб увидел самые большие перспективы для инвестирования именно в российскую экономику

- 12 сентября 2015, 23:12

- |

Очень поразительно, почему большой патриотический подъем и поддержку вызвало мнение Нассима Талеба на лекции «Лебединое озеро» в Московской школе управления «Сколково», что Россия является лучшей страной для инвестирования, чем Саудовская Аравия и Россия не развалится на части, если столкнется с адом опять, вот почему Нассим Талеб предпочитает инвестировать в Россию, а не в Саудовскую Аравию.

Непонятно, почему многие в этих словах увидели поддержку России, а не насмешку над русским народом, ведь, если посмотреть внимательно на личность и финансовую деятельность Талеба, то можно ясно и однозначно увидеть, что под инвестированием Талеб понимает не инвестирование в строительство заводов, дорог, школ, домов и сельхозугодий, а- исключительно финансовые спекуляции в очень крупном масштабе. Фонд Нассима Талеба если куда-то вкладывает деньги, то вкладывает их только в кризисы, где забирает намного больше, чем вкладывает, разоряя других в крупном масштабе, несмотря на их трудности, поэтому можно понять слова Нассима Талеба только таким образом, что русские — самые терпеливые люди на свете, терпеливее даже закаленных песками арабов Аравийской пустыни, которые могут не захотеть быть терпилами и вдруг отказаться от обязательств фонду Нассима Талеба, а русские, в его понимании готовы опять пройти через ад и он поэтому готов вложить в Россию средства, так как вероятность возврата их с процентами гораздо больше. Почему все радуются этим словам Талеба и гордятся, еще и лекцию назвав «Лебединое озеро», не понимая что в этом озере они лягушки, которые лебеди Талеба из его фонда в США и используют по назначению?

Надо понимать, что Нассиб Талеб — не инвестор и даже не спекулянт, это- крупнейший мировой финансовый падальщик и если он делает в какую-то сторону комплименты, то вывод один- этот господин почуял новую добычу, то есть- новый крупный финансовый кризис и его слова не привлекут, а — отгонят нормальных инвесторов из России, все его книги выражают по сути одну главную мысль: «Не делай деньги на производсве и торговле, а- найди возможность забрать большие деньги у того, у кого внезапно возникли большие трудности» и здесь он почуял

эту возможность в России и практически прямым текстом говорит это русским слушателям и все хлопают от радости ему в ответ, не понимая истинную цель Талеба.

Кто был этот деятель в Сколково, кто на российские деньги пригласил этого финансового падальщика, который своими словами обозначил явную перспективу финансового кризиса, понизив российские инвестиционные перспективы для нормальные инвесторов? Я понимаю, если бы эти слова сказал Элон Маск, но Талеб — не тот персонаж, которого можно связать с перспективами экономического роста, тем более, что уже пару недель многие западные СМИ пишут о том, что фонд Талеба заработал больше миллиарда на недавнем падении акций в августе 2015 года, больше других фондов.

И почему в зале на лекции не нашлось нормального русского, который бы указал Талебу, что он плохо знает русскую историю и хотя бы напомнил слова Бисмарка о том, что «договор с русскими не стоит и бумаги на которой он написан, так как русские всегда приходят за своими деньгами, несмотря ни на какие договора»?

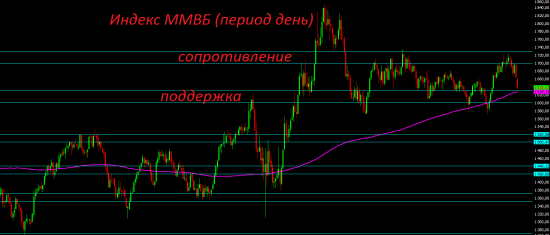

Чисто технически уровни отработаны.

- 24 августа 2015, 12:51

- |

Чисто технически пока все уровни сегодня отработаны. Паника на рынках сегодня носит уже также технический характер ибо новых новостей за последние дни не поступало. Маржинколы обычно признак финальной раздачи. У нас тоже по FRTS была планка и повышение ГО, после чего большинство плечевиков вытряхнуло с рынка. Утром давал рекомендацию покупать на планке на отметке 72100, сами зашли без плечей, ждём закрытие. Стоп пока 2%. Про цель на РТС на отметке 730 пунктов писал последние три месяца, сегодня её достигли. Если вдруг закроем неделю ниже 700 по РТС, то будет ускорение до 600. Пока говорить о развороте явно рано, но технический отскок от уровня может быть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал