Избранное трейдера Николай | КВАЛЫ

конец эпохи

- 14 июня 2024, 22:56

- |

Что имею сказать по результатам промышленной эксплуатации:

1) «алгоритмы со временем перестают работать». Наверное перестают. Этот-же перестал потому как фьюча по доллару больше нет. Но алгоритмически он впахивал до последнего дня. Как и второй, который был построен на другом индикаторе. Единственная проблема с которой мне пришлось столкнуться, это выбор размера позиции. На всём протяжении использования ее приходилось уменьшать т.к. просадки со вренем росли вместе с волатильностью. Собственно исключительно беспощадное урезание размера позиции (на старте она составляла безумные 70% от депо при ГО 1200р) это позволило выскочить в начале 22го с сухими штанами.

( Читать дальше )

- комментировать

- 11.7К | ★13

- Комментарии ( 17 )

Книга про Джима Саймонса, но не про его стратегию

- 11 июня 2024, 13:14

- |

Общее впечатление от книги среднее. Долгая история про Джима и его команду. Много личных подробностей, мало конкретики по стратегии. Из книги вы узнаете больше про друзей и семью Джима, чем о его стратегии.

В чём особенность Джима?

Джим умел находить учёных и убеждать их присоединиться к фонду. Саймонс применял уникальный метод, при помощи которого талантливые исследователи привлекались к деятельности, и подход к управлению, используемый в его подразделении. Сотрудники, большинство из которых имели докторскую степень, получали работу за свой интеллект, творческие способности и амбициозность, а не за специальные знания или образование. Предполагалось, что исследователи смогут самостоятельно ставить рабочие задачи и проявят достаточную смекалку, чтобы их решить.

Вывод: Чтобы привлекать учёных надо быть самому учёным и хорошо знать человеческую мотивацию.

Какова была торговая стратегия?

Джим накапливал данные, чтобы прогнозировать движение цен на коротком промежутке времени и зарабатывать на повторяющихся паттернах. Программа искала такие паттерн, распределеяла покупки между брокерами и хеджировала через арбитражные сделки. В основе стратегии были цепи Маркова и возврат к среднему.

( Читать дальше )

Гайд по алгоритмической торговле от OsEngine

- 31 мая 2024, 21:03

- |

Обновляемый сборник статей, касающийся различных подходов к алгоритмической торговле и программирования роботов на Os Engine. Всё в одном месте. Сборник сборников.

Часть 1. OsEngine. Знакомство с программой и окружением.

0. Рекомендуемый вход для новичка.

1. Скринеры акций. Стартовый набор роботов.

1. Знакомство.

1. Системные требования. Текст. Видео.

2. Знакомство с Os Engine. Скачивание и Запуск терминала. Текст. Видео.

3. Зачем нужны спец-терминалы для алготрейдинга? Текст. Видео.

4. Сервер приёма крашей в OsEngine. Текст. Видео.

5. Поддержка OsEngine по направлению MOEX. Текст. Видео.

6. Поддержка OsEngine по направлению крипты.

7. Поддержка OsEngine по направлению международной торговли.

8. Почему Os Engine написан на С# (си шарп) Текст. Видео.

9. Профконнекторы для MOEX. Сертификаты.

10. Обновление движка для OsEngine. Переехали на .NET 9 Текст. Видео.

2. Базовые интерфейсы.

1. Главное меню. Текст. Видео.

2. Os Data 2.0. Текст. Видео.

( Читать дальше )

- комментировать

- 48.5К |

- Комментарии ( 0 )

Строим торговую систему в ТСлаб с нуля. Часть 1

- 18 сентября 2023, 12:43

- |

Дисклеймер:

Это не обучалка, это просто статья, которую я пишу в процессе своих изысканий) Я тут внезапно начал вести диалоги с подписчиками в чате и с удивлением для себя узнал, что имеет смысл постоянно подчеркивать, что наличие стратегии/торговой системы (это не обязательно робот, это может быть просто свод правил и техник) – это очень важно. Задача этого лонгрида показать, что торговля может быть более спокойной, без эмоциональных качель, что прибыль и риски можно прогнозировать хотя бы примерно.

Лонгридище

Для построения успешной торговой системы нам нужно получить максимально возможный «перевес» на каждом из этапов построения:

1) Выбор подхода: тренд или контртренд. Торговля по системе должна подходить нам психологически. Никто не хочет испытывать дискомфорт от торговли, нам нужно спокойствие. Подходящая психологически система даст нам больше шансов не влезать в ее работу со своим сиюминутным тревожным анализом и меньше сомневаться в ее действиях. Этот пункт стоит первым, потому что его стоит определить еще до того, как вы начали строить ТС.

( Читать дальше )

Механизм обслуживания трендовых портфелей роботов. В избранное #2

- 27 октября 2022, 20:25

- |

Сборник статей и видео в которых я рассказываю об обслуживании портфель роботов, которые торгую сам.

Это — про трендовую, неспешную торговлю. Торговлю в которую можно загрузить очень много денег.

Здесь Вы найдёте инструкции по полному циклу тестирования, использования и поддержки трендовых стратегий.

Сами стратегии можно взять от сюда: smart-lab.ru/blog/849558.php

Логика построения торговых стратегий

1 Точки входа. smart-lab.ru/blog/770108.php

2 Точки выхода. smart-lab.ru/blog/771155.php

3 Фильтры. Какие бывают и какими пользуемся smart-lab.ru/blog/tradesignals/791903.php

Логика поиска робастности. Тестирование и оптимизация

1 Классические бэк тесты smart-lab.ru/blog/792251.php

2 Walk-Forwards smart-lab.ru/blog/792716.php

2.1 Дополнение на ютуб, о рабастности

3 Риски в алго. Что не следует делать smart-lab.ru/blog/793379.php

4 О равномерном распределении объёмов между стратегиями smart-lab.ru/blog/793617.php

( Читать дальше )

Наша торговля. Часть 7. Помни о рисках

- 15 апреля 2022, 13:53

- |

Я сам лично когда руками начинаю торговать – уже через несколько дней или недель перехожу в режим «щас отыграюсь». Как и большинство со СмартЛаба. Что неизбежно приводит к торговле плечами… И сливу.

Собственно. Именно это когда-то и привело меня в алготрейдинг.

В это сложно поверить, но имея на руках роботов, я, да и многие другие, точно также начинают баловаться с плечами.

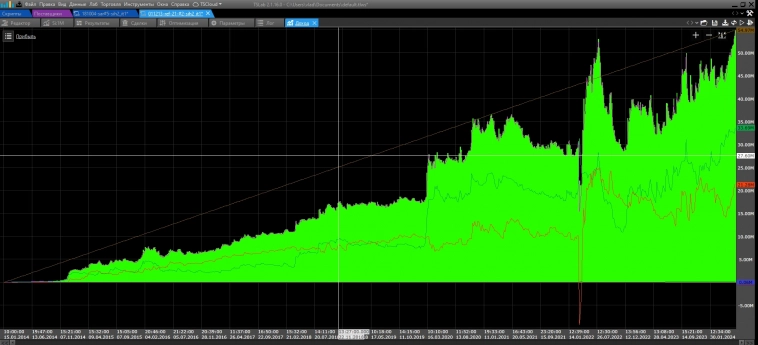

Ведь глядя вот на такое эквити, так и хочется его включить 10тым плечом:

Но делать этого не следует.

Почему и как определить оптимальное плечо для входа, можно посмотрев вот это видео:

( Читать дальше )

Полезные уроки из «стратегии черепах»

- 05 января 2022, 18:44

- |

Наверное, найдется не так много трейдеров, кто никогда на слышал про «стратегию черепах». В сети можно найти много информации с детализированным описанием этой ТС и каждый сам для себя может решить, брать ее на вооружение или нет. Однако, самое интересное на мой взгляд, заключается не в самой стратегии, а в том, как и для кого она была разработана!

Итак, стратегия родилась в споре между знаменитым инвестором Ричардом Денисом и другим известным трейдером — Вильямом Экхартом. Ричард утверждал, что можно обучить успешному трейдингу любого человека, если снабдить его четким алгоритмом действий и натренировать на правильное принятие решений, в то время как Вильям утверждал обратное. В результате, Ричард доказал свою правоту тем, что набрал группу учеников, никогда ранее не сталкивавшихся с трейдингом и добился того, что каждый из них смог заработать внушительную сумму на биржевых торгах. Стратегия, разработанная для этой группы людей и была названа «черепашьей», так как спор был заключен на черепашьей ферме. По сути, главный вывод который можно сделать из этого эксперимента —

( Читать дальше )

RENKO Reversal в МТ5. Наконец-то!

- 20 октября 2021, 07:07

- |

Когда-то давно я уже писал о нестандартных нарезках графиков, в частности о РЕНКО. Беда была в том, что в МТ5 таких нарезок не было. Есть много различных поделок на этот счет, но они все через колено — то с обновлением в реале проблемы, то сделаны через индикаторы.

В своё время наш товарищ вроде сделал рабочие скрипты, которые мы немедленно опубликовали, но, к сожалению, как оказалось, проблемы победить не смогли.

И вот спустя огромное кол-во человеко-часов упорной работы мы смогли сделать работающую «синтетику». Сегодня я выношу на публику скрипт графиков РЕНКО для МТ5. Качать можно совершенно бесплатно по ссылке: https://www.mql5.com/ru/market/product/73335

( Читать дальше )

Пересечение скользящих средних + трейлинг стоп

- 19 октября 2021, 17:28

- |

— Простое пересечение скользящих стредних на 49 тикерах (https://smart-lab.ru/blog/730110.php)

— Пересечение + стоп в процентах от входа (https://smart-lab.ru/blog/730616.php). Стало только хуже.

— Пересечение + стоп на основе ATR (https://smart-lab.ru/blog/731254.php) Тоже стало хуже.

Тут та же стратегия + трейлинг стоп в процентах. Трейлинг стоп работает очень просто: если цена движется вверх, то стоп подтягивается на величину заданного процента. Если цена движется вниз, то стоп стоит на месте. Напомню, моя цель понять как точка выхода влияет на доходность стратегии. Все остальные условия неизменные. В идеале нужно увеличить доходность, при этом уменьшив просадку.

Рассмотрел четыре варианта трейлинг стопа: 1, 3, 5 и 10%.

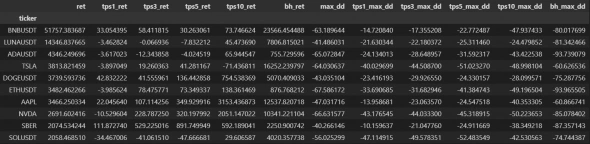

Топ 10 по доходности изначальной стратегии со всем вариантами трейлинг стопа

ret, max_dd — доходность и просадка простого пересечения скользящих средних

tps1...10_ret, tps1...10_max_dd — доходность и просадка разных процентов трейлин стопа

( Читать дальше )

Проблема трендовых алгоритмов - большие движения

- 30 октября 2020, 12:20

- |

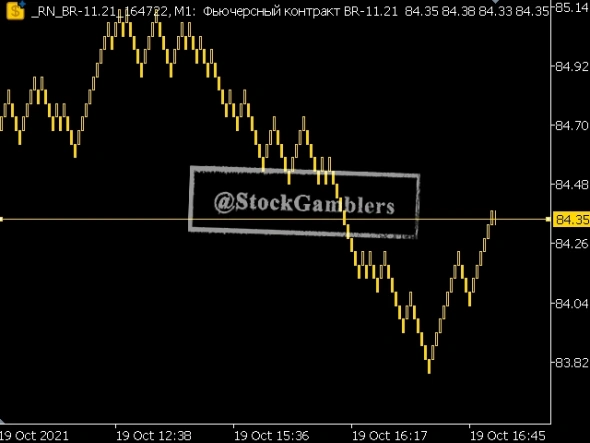

В картинке как раз пример — вначале графика боковик, череда убытком, далее сильное движение, зафиксировались — не перевернулись, и только через 3000пунктов зашортили. Пример только для примера — не суть в том что именно в этом месте была экспирация и тд — абстрагируйтесь))

Мы не знаем:

1 когда начался и начался ли в принципе тренд

2 направление тренда

3 величину отката прежде чем продолжится тренд и продолжится ли он после отката

4 размер начального стопа.

Поэтому либо мы будем всегда/почти всегда в рынке, и если движение случится то мы будем вместе с рынком двигаться, либо часть трендов будем пропускать или запрыгивать в уже движущийся поезд, теряя либо часть либо всю возможную прибыль, в зависимости от того на какой станции зашли и вышли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал