Избранное трейдера Dendro

"Грааль" без подарочной упаковки

- 25 февраля 2016, 11:44

- |

Вопросы на засыпку:

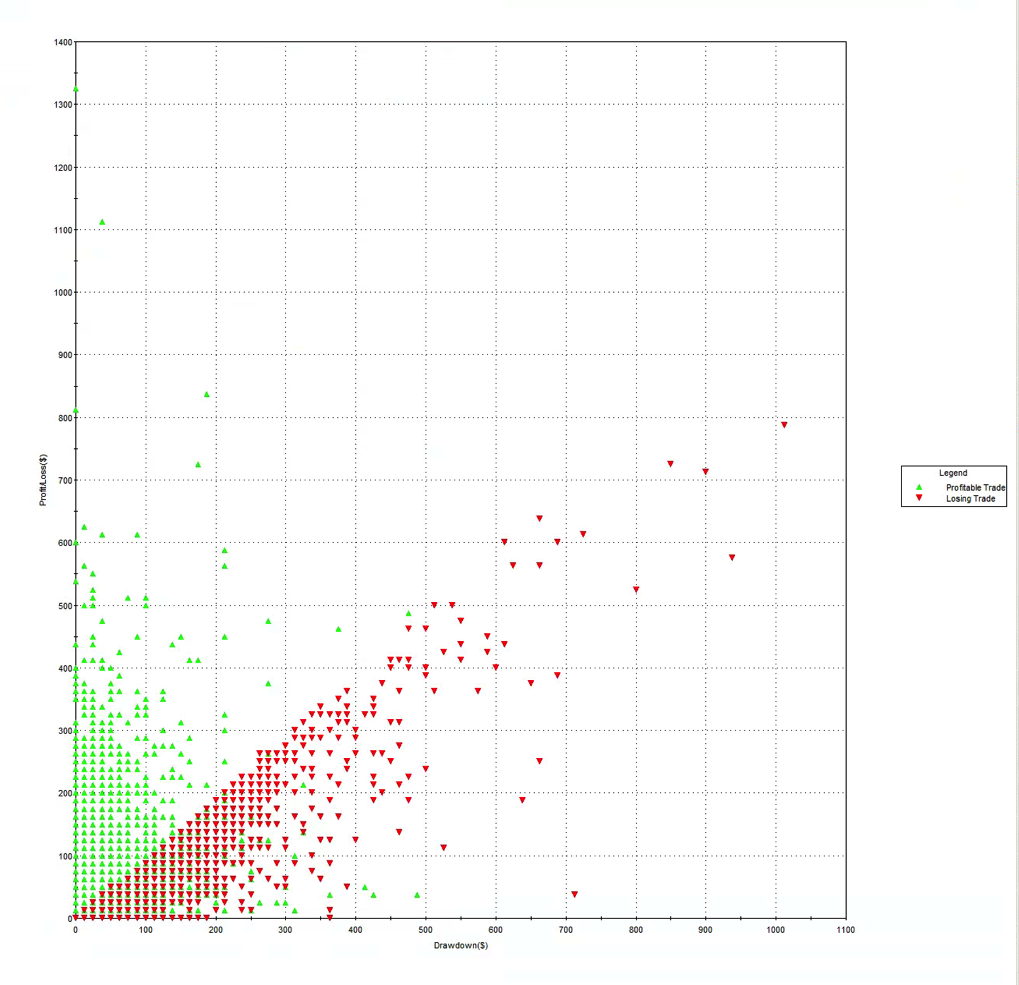

Есть ли здесь подгонка?

Стоит ли торговать такую систему?

Какими способами можно поднять профит-фактор и среднюю сделку?

- комментировать

- ★51

- Комментарии ( 36 )

SWT-метод: формализованная торговая тактика (робот).

- 23 февраля 2016, 17:01

- |

Советники SWT-метода в общем случае не предназначены для автономного использования. Каждый из них имеет ограниченный интервал условий применения. Корректная работа требует постоянной оценки ситуации и выбора для каждого момента времени необходимого типа советника.

Представьте себе, что торговый робот — это туповатый, но дисциплинированный исполнитель, которого вы наняли на работу и поставили следить за рынком и выполнять ваши указания. Т.е. вы должны четко понимать, чего вы хотите от рынка и от робота и что он (робот) должен делать.

Перед включением советника необходимо:

— выбрать инструменты для автоматической торговли;

— определить тип и направление торгуемого тренда для каждого из выбранных инструментов;

— выбрать тип и корректно настроить параметры советника;

— строго соблюдать риски торговли.

Т.е. использование советника возможно только в том случае, если человек полностью ориентируется и глубоко разбирается в основах SWT-метода и может грамотно рассчитывать и контролировать риски торговли.

Стоит ошибиться в выборе торгуемого тренда и типа советника, неправильно настроить параметры и превысить разумные риски, как негативный результат гарантирован.

Основным рабочим советником является SWT_Local — советник для торговли локального тренда или тренда недельного цикла.

Советники SWT_I-Day и SWT_Daily предназначены для уточнения точек входа в рынок или выхода из рынка на коррекциях и в зонах предполагаемого окончания и разворота локального тренда.

Советники SWT_Short и SWT_Medium — для удержания в рынке на длительный период перспективных позиций, открытых советником SWT_Local.

Торговый алгоритм предельно прост. Робот определяет направление тренда и торгует в этом направлении, открывая сделки на покупку или на продажу по торговым сигналам.

1. Направление тренда.

Для примера рассмотрим робот, торгующий локальный тренд — волна четвертого уровня графика М15 (бирюзовая гистограмма). Индикатором направления тренда тренда служит индикатор направления движения волны четвертого уровня (см. рис.1).

Робот покупает при восходящем тренде и восходящей коррекции, продает при нисходящем тренде и нисходящей коррекции.

При смене направления торговли позиции противоположного направления закрываются.

Рис.1. Направление тренда и направление совершения сделок.

( Читать дальше )

Чему я научился у западных хедж-фонд менеджеров :)

- 23 февраля 2016, 09:37

- |

Есть одно отличное правило у управляющих активами:

“Когда волатильность на рынке высокая, мы торгуем краткосрочные сделки внутри дня. Когда волатильность низкая, мы торгуем портфель в среднесрок.”

В итоге я вывел для себя правило: торговать внутри дня только в периоды высокой волатильности на рынке. Есть несколько способов подсчета волатильности. В основном все пользуются формулой рассчета по опционам, либо смотрят индекс волатильности по конкретному активу. Но не у всех активов есть график индекса волатильности или соответствующий рынок опционов. Поэтому я для себя вывел простой способ подсчета. Запрограммировал его в индикатор, и теперь в верхнем левом углу он мне каждое утро сообщает, есть смысл торговать сегодня или можно заняться другими делами.

В периоды низкой волатильности сделки тоже есть, и даже иногда отличные с шикарным соотношением риск — прибыль. Но на длинной дистанции все равно большое количество убыточных сделок и сделок с низким потенциалам сводит всю

( Читать дальше )

О нефть, как много в этом звуке...

- 22 февраля 2016, 12:31

- |

16 фактов о нефти

grimnir74.livejournal.com/2790432.htmlВсе, что вы хотели узнать о нефти, но боялись спросить

О нефть, как много в этом звуке

Для сердца русского слилось

Как много в нем отозвалось....

А знаете ли вы, что из нефти производятся не только бензин и керосин но и: DVD и CD диски, телефоны и компьютеры, танки и самолеты, губная помада и туалетная вода, зубная паста и стиральный порошок, антисептики и лекарства… И это далеко не полный список!

А теперь подробнее об этих и других событиях и фактах.

1. Слово нефть означает — «нечто исторгаемое (землею)»

( Читать дальше )

Как обезопаситься от взлома брокерского счета

- 22 февраля 2016, 09:54

- |

Как правило люди используют свой единственный сотовый и email в таких целях.

Я параноик и меня насторожила эта ситуация. Завел себе новый номер мобильного и новый email, которые ни одна живая душа не знает. Я сам их не помню :) Даже оператора и домен почты никто не знает. Профит? Кто какие приемы что бы себя обезопасить?

Рабочая схема по уводу денег с кредитных карт Сбербанка через Билайн. Мошенничество.

- 21 февраля 2016, 23:48

- |

Столкнулся на этой неделе с неприятной ситуацией. У моей жены с кредитной карты увели деньги. Разобрался как это делается. Пишу, чтобы предупредить, о дырах в Сбербанке и Билайне. Случайные эти дыры для увода денег клиентов или нет, решать вам.

Итак, схема мошенничества, работающая до сих пор:

1.Мошенники собирают на Авито объявления с номерами Билайн (почему именно с Билайн будет написано позже). Затем массово рассылают жертвам СМС с текстом, где обращаются по имени, взятому на Авито и словами «предлагаю обмен с доплатой. Вот фото: netint.ru/ru3». Среди пользователей умных смартфонов, очень много совсем не смарт пользователей, поэтому куча людей, не моргнув нажнет на ссылку. Еще бы, он же на авито разместил объяву, и кто то его имя знает, обмен предлагает. После чего гаснет экран и устанавливается на телефон вирусная программа, которая получает доступ к скрытной рассылке СМС и скрывает СМС от определенных номеров, в частности от Сбербанка и Билайн. Наличие на телефоне программы «Мобильный банк» не требуется. Всё, телефон жертвы заряжен. Теперь наступает этап настроек в личном кабинете Сбербанка.

( Читать дальше )

Определение факторов прибыльности стратегии

- 21 февраля 2016, 11:48

- |

Статья из блога www.jonathankinlay.com поможет лучше понять работу вашей торговой стратегии и повысить ее производительность в будущем.

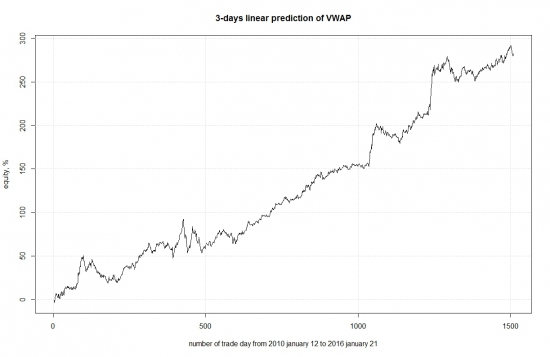

Построение прибыльной стратегии только половина успеха, трейдеру еще необходимо понимание так называемой альфы стратегии и риска. Это значит, что нужно определить факторы, обуславливающие прибыльность алгоритма и, в идеале, создать модель так, что их относительный вклад может быть вычислен. Более продвинутый путь — это конструирование мета-модели, которая будет предсказывать прибыльность и давать рекомендации, каким образом должна торговать стратегия в следующий период.

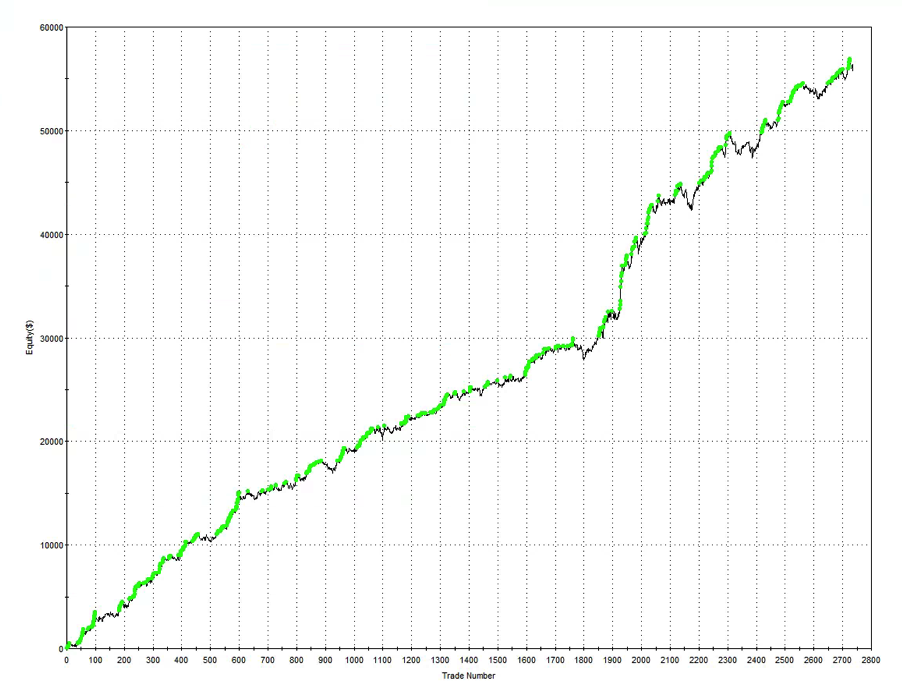

Производительность стратегии

Давайте посмотрим, как это работает на практике. В нашем случае будем использовать следующую внутридневную стратегию на фьючерсах E-mini:

Общая производительность стратегии довольна высока. Среднемесячная прибыль за период с апреля по октябрь 2015 года почти 8 000 долларов на контракт, за вычетом комиссии, со стандартным отклонением всего 5 500 долларов. Годовой коэффициент Шарпа около 5.0. На платформе с хорошим исполнением стратегия может масштабироваться до 10-15 контрактов, с годовой прибылью от 1 до 1.5 миллионов долларов.

( Читать дальше )

Падение доходов (!) или интересная наука статистика

- 18 февраля 2016, 18:24

- |

В 90-х годах прошлого века у меня в университете был курс статистики, и преподаватель начал вводную лекцию с не помню чьего афоризма: «Есть ложь, есть наглая ложь, а есть статистика». И популярно объяснил, почему он его считает жизненным.

Отчего вспомнил? Сегодня снова наткнулся на соседнем сайте по трейдингу на критику Д.Медведева про 600% и рутрекер.

На СМ тоже были «умные» тролли, которые предъявляли претензии к расчету процентов нашим премьером, а еще к сайту www.xe.com из-за цифр cайта для моего поста по курсу доллара.

Обучающий пост про статистику — всем: все и сразу.

N.B.: в дискуссию с теоретиками и студентами вступать не намерен, т.к. это аксиомы статистики. Кто не согласен с законами математики и физики (отличными от статистики :-) ), тот идет в далекое эротическое путешествие, вместе с баном. Шутка.

Просто возьмите и почитайте хороший курс статистики: Statistics и

( Читать дальше )

Все, что вы хотели знать о Майкле Бьюрри

- 17 февраля 2016, 22:23

- |

Перепост из моего чудесного блога

kazai.wordpress.com/2016/02/01/%D0%BC%D0%B0%D0%B9%D0%BA%D0%BB-%D0%B1%D1%8C%D1%8E%D1%80%D1%80%D0%B8/

После кинчика The Big Short аж стало интересно, что за дядька этот Майкл Бьюрри.

Ну во-первых, он настоящий. Основатель хедж фонда Scion Capital LLC, которым он управлял с 2000 до 2008 года, а затем прикрыл, начав заниматься инвестициями на свои собственные средства. Как мы уже знаем, был одним из первых, кто почувствовал кризис ипотечных займов мягким местом.

Бьюрри. Начало.

Бьюрри родился в 1971. Получил степень бакалавра в University of California, Los Angeles (UCLA) по экономике, а также проходил подготовку для поступления в медицинское учебное заведение. Закончил аспирантуру в Vanderbilt University School of Medicine и работал в ординатуре в неврологическом отделении в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал