SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Astronomer

АЛГОРИТМ

- 27 февраля 2012, 15:49

- |

В последнее время очень большое количество людей жалуются на большие потери и отсутствие дисциплины.И так что делать.Есть только одно спасение четкий алгоритм который каждый должен себе составить в зависимости от стиля торговли.Что должно там быть----Все для того что бы траидер не думал.

Само слово «алгоритм» происходит от имени персидского учёного Абу Абдуллах Мухаммеда ибн Муса аль-Хорезми (алгоритм — аль-Хорезми).Набор инструкций, описывающих порядок действий исполнителя для достижения результата решения задачи за конечное время.

Для наглядного пособия выставлю пару алгоритмов.Это не панацея ето просто наглядные примеры.Каждый должен сделать под себя

Алгоритм дает возможность не думать----Что есть смерть для многих {практически всех} траидеров.Он уберет у Вас шанс стать емоциально зависимым

ПЕРЕСТАНЬТЕ ЧИТАТь КНИГИ О ПСИХОЛОГИИ ОНИ ВСЕ РАВНО НИЧЕГО НЕ ДАДУТ

gyazo.com/5e6d22fa22e2ea8e3985fef8aeb35f3d

gyazo.com/38f072ce44cc9c5f103a4cf1d6749826

gyazo.com/cd2b1783fb12016311f74067793fb640

Само слово «алгоритм» происходит от имени персидского учёного Абу Абдуллах Мухаммеда ибн Муса аль-Хорезми (алгоритм — аль-Хорезми).Набор инструкций, описывающих порядок действий исполнителя для достижения результата решения задачи за конечное время.

Для наглядного пособия выставлю пару алгоритмов.Это не панацея ето просто наглядные примеры.Каждый должен сделать под себя

Алгоритм дает возможность не думать----Что есть смерть для многих {практически всех} траидеров.Он уберет у Вас шанс стать емоциально зависимым

ПЕРЕСТАНЬТЕ ЧИТАТь КНИГИ О ПСИХОЛОГИИ ОНИ ВСЕ РАВНО НИЧЕГО НЕ ДАДУТ

gyazo.com/5e6d22fa22e2ea8e3985fef8aeb35f3d

gyazo.com/38f072ce44cc9c5f103a4cf1d6749826

gyazo.com/cd2b1783fb12016311f74067793fb640

- комментировать

- 145 | ★105

- Комментарии ( 144 )

Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

Итак, в прошлом посте http://smart-lab.ru/blog/37582.php я предложил систему расчета лимитов при тоговле опционами.

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

Почему РИ так популярен относительно фьюча на ММВБ?

- 26 января 2012, 16:17

- |

Интересно, а чем успех фьючерса на индекс РТС и почему фьючерс на индекс ММВБ в сотни раз менее ликвиден?

Какие недостатки РИ?

1. Трудность в расчетах. Вы никогда не сможете в уме рассчитать свою маржу. Обязательно необходимо лезть на сайт РТС и скачивать курс USD/RUB к дневному или вечернему клирингу. Согласить, это не удобно. Обязательно нужно иметь калькулятор, что также вносить трудности. Допустим скачок фьюча от 150 тыс пунктов к 155 тыс при одном контракте не принесет 5 тыс рублей, а лишь 5 тыс пунктов * 2% от курса рубля. Кроме того доход при переходе от 150 к 155 сегодня не равен доходу при ином курсе. Например, при курсе 30.5 это будет стоить 3050 рублей на 1 контракт, а при курсе 32.5 уже 3250 рублей, хотя в обоих случаях движение одинаковое (от 150 к 155), но доход различный. И помимо этого сложность в расчетах дохода при переносе позиции, например вошли при одном курсе, а вышли при другом. Формула в пределах дневной сессии проста, а при переносе поз сложнее.

2. Валютный риск. Вставая в позицию по РИ, вы автоматически встаете в позицию по Si, т.е. двойной риск (изменение индекса + изменение курса). Чтобы снять этот риск при лонг РИ нужен лонг Si, а при шорте РИ соответственно шорт Si. Получится псевдо индекс ММВБ ))) Но учитывая, что лоты разного объема, то полностью снять риск не получится, кроме того будет двойная комиссия и сложности с одновременным входом и выходом. Вручную невозможно, надо писать робота.

Фьюч на индекс ММВБ этого лишен и поэтому удобен

( Читать дальше )

Какие недостатки РИ?

1. Трудность в расчетах. Вы никогда не сможете в уме рассчитать свою маржу. Обязательно необходимо лезть на сайт РТС и скачивать курс USD/RUB к дневному или вечернему клирингу. Согласить, это не удобно. Обязательно нужно иметь калькулятор, что также вносить трудности. Допустим скачок фьюча от 150 тыс пунктов к 155 тыс при одном контракте не принесет 5 тыс рублей, а лишь 5 тыс пунктов * 2% от курса рубля. Кроме того доход при переходе от 150 к 155 сегодня не равен доходу при ином курсе. Например, при курсе 30.5 это будет стоить 3050 рублей на 1 контракт, а при курсе 32.5 уже 3250 рублей, хотя в обоих случаях движение одинаковое (от 150 к 155), но доход различный. И помимо этого сложность в расчетах дохода при переносе позиции, например вошли при одном курсе, а вышли при другом. Формула в пределах дневной сессии проста, а при переносе поз сложнее.

2. Валютный риск. Вставая в позицию по РИ, вы автоматически встаете в позицию по Si, т.е. двойной риск (изменение индекса + изменение курса). Чтобы снять этот риск при лонг РИ нужен лонг Si, а при шорте РИ соответственно шорт Si. Получится псевдо индекс ММВБ ))) Но учитывая, что лоты разного объема, то полностью снять риск не получится, кроме того будет двойная комиссия и сложности с одновременным входом и выходом. Вручную невозможно, надо писать робота.

Фьюч на индекс ММВБ этого лишен и поэтому удобен

( Читать дальше )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

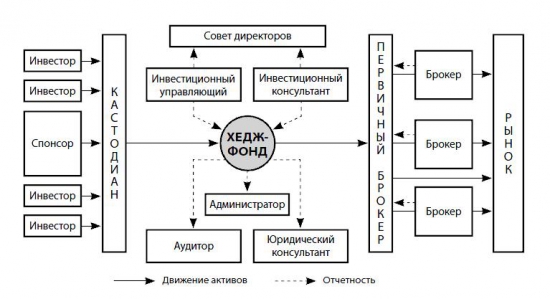

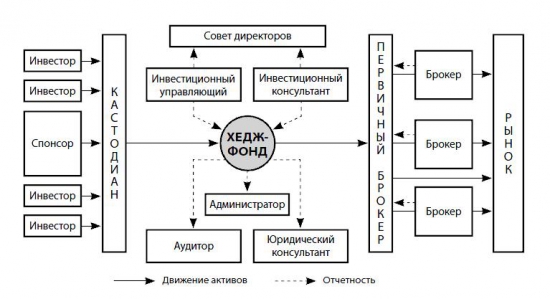

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

Сколько % может и должен зарабатывать хороший трейдер?

- 08 января 2012, 14:25

- |

По мотивам этого топика: http://smart-lab.ru/blog/mtrading/32204.php

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Огромное количество книг по трейдингу!!!

- 02 ноября 2011, 18:53

- |

В наличии есть архив с большим количеством книг по трейдингу!

Весь архив лежит здесь:

files.mail.ru/HUCDQ2

Также было бы хорошо услышать отзывы, если вы уже что-то читали!

Список книг:

( Читать дальше )

Весь архив лежит здесь:

files.mail.ru/HUCDQ2

Также было бы хорошо услышать отзывы, если вы уже что-то читали!

Список книг:

( Читать дальше )

Жадность рождает бедность

- 06 октября 2011, 01:29

- |

ну вот и я решил написать сюда что-то полезное. буду описывать день 5 октября, буду писать с реальными цифрами и эмоциями.итак, накануне поимев отличную прибыль я как обычно лёг спать очень позно, ведь по сути на неделю уже был создан отличный задел и отдохнуть хотелось. проснулся в 12 часов, нехотя подполз к компу, рынок уже вовсю торгуется, прошлую вечеру не торговал, закрыл только хедж по SI ну вообщем день заново. и как то пошло всё сразу-пихаю сотку на скальп во все поля, идёт, иногда огребаю люлей, но быстро возвращаю, прошёл клир, рынок огонь, продолжаю.в нашем чате поцоны чёто жалуются на рынок, а мне нра-работать то дают. и тут главное не зазнаться, надо помнить что в любой момент рынок может поменяться и то что дали могут забрать. тут обычно тайминг не подводит-если до 12:30 дали много и обильно, то после этого рубежа обыно начинают забирать потихоньку и надо либо снижать сайз и активность, либо ждать 15:30. набил 43к а впереди в 16:15 прогноз по занятости, настроение эйфория небольшая к профиту уже привык и тут звучит первый звонок-на стате в 16:15 нас начинают жесточайше контрить, попал рублей на 500, фигня, ещё повезло что вышел вовремя-не обратил внимания, но расскорелляция налицо. по таймингу пролёт- проснулся только в 12 и рынок то норм, а тут ещё несколько часов. решил сделать перерыв и уладить дела.

( Читать дальше )

( Читать дальше )

Принцип управления прибылью

- 02 сентября 2011, 19:31

- |

Приветствую Всех!

На этом ресурсе Я новенький, решил сделать первую запись в своем блоге.

И так, решил поделиться с Вами своим принципом управления прибылью!

Так вот, путем проб и ошибок, Я пришел к выводу (вывод мой и для меня, его Я никому не навязываю), что у торгового счета в равной степени как и у любого графика цены есть уровни поддержек и сопротивлений! они скорее психологические чем какие либо еще!.. (изначально может показаться бредом, или как минимум смешным), но…..

Определив для себя «рабочую сумму» для торговли в 500 000,00 руб. и начав торговать на срочном рынке (около года назад) Я был сильно удивлен когда доходя до диапазона в 750 000,00 – 850 000,00 руб.руб. (сопротивление «психологическое») Я с таким же успехом начинал сливаться к исходным 500 000,00 руб. (или же сливаллся до 300 000,00 руб. это и есть поддержка по счету, «психологическая»), прибавить еще 50 000,00 руб. ну никак!!! СТУПР!!! При этом я считал свою прибыль процентами, собственно как и все трейдеры мира сего! ;)

( Читать дальше )

На этом ресурсе Я новенький, решил сделать первую запись в своем блоге.

И так, решил поделиться с Вами своим принципом управления прибылью!

Так вот, путем проб и ошибок, Я пришел к выводу (вывод мой и для меня, его Я никому не навязываю), что у торгового счета в равной степени как и у любого графика цены есть уровни поддержек и сопротивлений! они скорее психологические чем какие либо еще!.. (изначально может показаться бредом, или как минимум смешным), но…..

Определив для себя «рабочую сумму» для торговли в 500 000,00 руб. и начав торговать на срочном рынке (около года назад) Я был сильно удивлен когда доходя до диапазона в 750 000,00 – 850 000,00 руб.руб. (сопротивление «психологическое») Я с таким же успехом начинал сливаться к исходным 500 000,00 руб. (или же сливаллся до 300 000,00 руб. это и есть поддержка по счету, «психологическая»), прибавить еще 50 000,00 руб. ну никак!!! СТУПР!!! При этом я считал свою прибыль процентами, собственно как и все трейдеры мира сего! ;)

( Читать дальше )

Книги, которые я прочитал за последние 1-2 года

- 29 августа 2011, 10:06

- |

- Миямото Мусаси «Книга пяти колец» (есть интересные моменты)

- Сунь Цзы «Искусство войны» (есть интересные моменты)

- Джон Котлер «Лидерство Мацуситы» (не очень понравилось)

- Стивен Шапиро «Жизнь без целей» (не понравилось)

- Алекс Паттакос «Пленники собственных мыслей» (не понравилось)

- Айн Рэнд «Атлант расправил плечи» (очень понравилось)

- Куртис Фейс «Путь Черепах. Из дилетантов в легендарные трейдеры» (понравилось)

- Майкл Ковел «Черепахи-трейдеры. Легендарная история, ее уроки и результаты» (понравилось)

- Нассим Талеб «Черный Лебедь» (очень понравилось)

- Нассим Талеб «Одураченные случайностью» (очень понравилось)

- Айн Рэнд. «Источник» (понравилось)

- Кочергин «Мужик с топором» (понравилось)

- Кочергин «Как закалялась сталь» (понравилось)

- Клейсон «Самый богатый человек в Вавилоне» (понравилось)

- «Чичваркин Е…гении. Если из 100 раз тебя посылают 99» (понравилось)

- Лефевр «Воспоминания биржевого спекулянта» (понравилось)

- Ливермор. «Жизнь и смерть величайшего биржевого спекулянта» (понравилось)

- Ричард Брэнсон «К черту все бери и делай» (понравилось)

- Швагер «Маги рынка» (первая часть не очень понравилась)

- Швагер «Новые маги рынка» (понравилось)

- Эл Райс, Джек Траут «22 непреложных закона маркетинга» (понравилось)

- «Война за таланты» Э. Майклз, Х. Хэндфилд-Джонс, Э. Экселрод (Понравилось, но нудно)

- «Теряя невинность» Ричард Брэнсон. (Прочитал треть – не очень понравилось)

- Ливермор «Как торговать акциями» (не очень понравилось)

- Ван Тарп – много книг (большая часть понравилось)

- Дисциплинированный трейдер. Марк Даглас. (понравилось)

- Кохен. Страх, Алчность и Паника на фондовых рынках. (не понравилось)

- «Первоклассный сервис как конкурентное преимущество» Джон Шоул. (как то примитивно, но есть интересные моменты)

- «100 тайн самых богатых и знаменитых или как становятся миллиардерами» И. Добротворский (Частично понравилось)

- Ли Куан Ю «Сингапурская история. 1965-2000 гг. Из третьего мира — в первый» (Очень понравилось)

- Коппел. «Быки медведи и миллионеры» (три раза начинал читать, не нравится)

- «Монах, который продал свою Феррари» (очень понравилось)

- Много книг Брайна Трэйси (понравилось)

Чему должно быть равно X*k - Y*n = ? :)

- 06 февраля 2011, 23:16

- |

«…Есть формула M = X*k – Y*n

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал