Избранное трейдера Аслан Шебзухов

Дивы обогнали цену акций

- 20 декабря 2025, 22:30

- |

В поддержку дивидендной стратегии хочу разобрать пост Романа Вотинцева: t.me/c/1890043274/3208.

Здесь Роман проанализировал дивидендную выплату 11 компаний, выплаты которых превысили стоимость акций самих копании.

Лидером списка стали:

🥇I место — НКНХ и Банк Санкт-Петербург, здесь потребовалось всего 5 лет владения этими компаниями;

🥈II место — ЛенЭнерго (6 лет);

🥉III место — КазаньОргСинтез и Фосагро (8 лет).

Буду рад вашим комментариям, лайк, подписка! ❤️

Канал Романа:

t.me/nesyshki

Мой канал:

t.me/profit_fm

- комментировать

- 22.5К | ★8

- Комментарии ( 25 )

Мой дивидендный портфель (108 месяцев инвестирования)

- 16 декабря 2025, 08:38

- |

Мой инвестиционный дивидендный портфель по состоянию на 15.12.2025.

Лукойл 7,54% ср. 5560р

Татнефть-п 6,54% ср. 518р

Сбербанк 6,04% ср. 224р

Сбербанк-п 5,98% ср. 219р

Роснефть 5,06% ср. 436р

Газпром 4,86% ср. 196р

Норникель 4,63% ср. 150р

Газпром нефть 4,51% ср. 445р

Новатэк 4,39% ср. 1145р

Транснефть-п 3,91% ср. 1267р

ФосАгро 3,69% ср. 5860р

Сургутнефтегаз-п 3,60% ср. 38р

Россети ЛенЭн-п 3,14% ср. 127р

Северсталь 3,10% ср. 1117р

МТС 2,92% ср. 269р

Яндекс 2,72% ср. 3799р

Россети ЦП 2,59% ср. 0,266р

Ростелеком-п 1,91% ср. 62,9р

Т-технологии 1,91% ср. 2669р

НЛМК 1,91% ср. 163,8р

Мосбиржа 1,90% ср. 104,05р

Банк СПБ 1,89% ср. 361р

ММК 1,79% ср. 41,9р

Россети Волга 1,78% ср. 0,091р

Башнефть-п 1,77% ср. 1263р

Алроса 1,71% ср. 66,88р

Аэрофлот 1,23% ср. 70,12р

Распадская 0,92% ср. 183р

Россети 0,77% ср. 0,14р

ВТБ 0,73% ср. 162р

Хэдантер 0,58% ср. 3197р

( Читать дальше )

Китайская компания DeepSeek выпустила редкое предупреждение о надвигающемся «апокалипсисе рабочих мест» из-за использования искусственного интеллекта

- 14 ноября 2025, 16:11

- |

«Это потрясет общество до глубины души», — заявил Дели собравшимся на отраслевой конференции, спонсируемой государством, в прошлую пятницу. Он призвал компании, занимающиеся разработкой ИИ, выступить в роли «информаторов», предупреждая общественность о грядущих масштабных потерях работы. Дели охарактеризовал текущий период как «медовый месяц» — краткий период, в течение которого ИИ повышает производительность, не заменяя слишком много работников, однако предупредил, что по его окончании массовые потери рабочих мест начнут ускоряться. Он добавил: « Технологические компании должны, как минимум, играть роль защитников человечества, защищая его безопасность, а затем помогая перестраивать общественный порядок».

«Это потрясет общество до глубины души», — заявил Дели собравшимся на отраслевой конференции, спонсируемой государством, в прошлую пятницу. Он призвал компании, занимающиеся разработкой ИИ, выступить в роли «информаторов», предупреждая общественность о грядущих масштабных потерях работы. Дели охарактеризовал текущий период как «медовый месяц» — краткий период, в течение которого ИИ повышает производительность, не заменяя слишком много работников, однако предупредил, что по его окончании массовые потери рабочих мест начнут ускоряться. Он добавил: « Технологические компании должны, как минимум, играть роль защитников человечества, защищая его безопасность, а затем помогая перестраивать общественный порядок».( Читать дальше )

- комментировать

- 25.1К |

- Комментарии ( 19 )

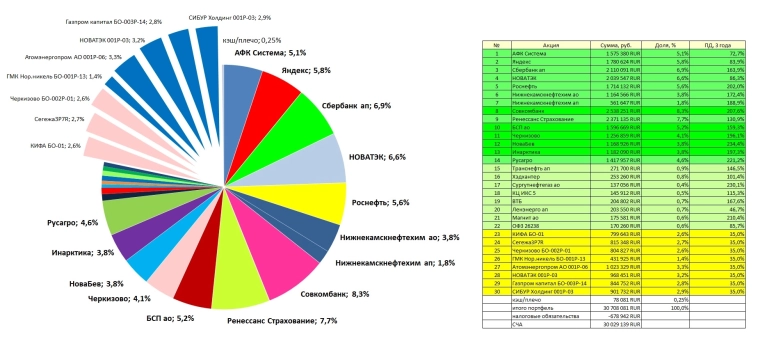

Дно. Апатия. Тошнит - 2

- 26 сентября 2025, 11:46

- |

Падение счета продолжается, уже -2.5М за сентябрь минус, Совкомбанк и Рени страдают.

( Читать дальше )

💰 Какой капитал нужен, чтобы получать дивидендный доход 100 тысяч рублей в месяц?

- 16 сентября 2025, 08:30

- |

Как дела, дивидендные котлетеры и туземунщики? Специалисты из Банки РУ посчитали, сколько нужно вложить в акции для того, чтобы не работать и получать сотку. Либо работать и получать её — всё зависит лишь от желаний инвестора.

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход, а также активно пользуюсь депозитами. Размер моего портфеля уже более 8 млн рублей, и останавливаться я не собираюсь. Пассивный доход приближается к 80 000 в месяц.

Чтобы не пропустить новые посты, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов, покупки, состав портфеля и много другого крутого контента.

Смотрите также:

- Топ-6 лучших дивидендных акций от Сбера

- Топ-12 дивидендных акций на ближайшие 12 месяцев от аналитиков БКС

- Топ-5 надёжных акций для любителей дивидендов и туземуна

- Стоит ли покупать акции Сбера под пассивный доход?

- Стоит ли покупать акции Роснефти под пассивный доход?

( Читать дальше )

- комментировать

- 56.3К |

- Комментарии ( 63 )

Что купить под пассивный доход в августе?

- 07 августа 2025, 09:00

- |

Привет, инвесторы! Как человек с ограниченными возможностями, хоть и финансовыми, я привык заранее планировать покупки. Дисциплины мне не занимать! И раз взялся, значит надо. Июль позади, в августе жду вторую зарплатную «вакцину» в свой портфель, а пока изучаю варианты покупок. Это будет моя вторая закупка, и я уже готов.

👋 Представлюсь

Меня зовут Александр, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Мой портфель

( Читать дальше )

🍎Пассивный доход недели 9 000 рублей

- 26 июля 2025, 13:06

- |

Отличная неделя, с внушительным пассивным доходом в 9 000 рублей. Так бы каждую неделю, но не в этом году.

Эту неделю сделали дивиденды, причем основные компании выплачивают дивиденды только один раз в год, поэтому по МТС, Россетям и Московской бирже деньги получили, порадовались, реинвестировали и забыли о них до следующего лета.

Кстати, читал о теории, что после летней дивидендной отсечки бумаги зачастую выгоднее продать и купить их на локальном дне ближе к новому году. Теория интересная, но воплощать её в жизнь я конечно же не буду.

Вторая часть пассивного дохода носит условно постоянный характер — это купоны по облигациям, которые выплачиваются на ежемесячной основе. В этот отчетный период попали выплаты и по бумагам Свердловской области — по ним купоны выплачиваются раз в три месяца. Также по ним произошла амортизация номинала. Доходность по бумагам не самая высокая, но свою защитную функцию они выполняют.

🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.

( Читать дальше )

- комментировать

- 16.9К |

- Комментарии ( 8 )

⭐️Похоже, это была лучшая конференция Smart-Lab. Почему?

- 01 июля 2025, 08:33

- |

36-ая по счету конференция Smart-Lab отшумела в самый длинный день 2025 года и завершилась под залп салюта Алых парусов. Гости конференции могли впитать в себя инвест-вайб и совместить это с ярким событием города. А счастливчики могли еще покататься на двухэтажном автобусе с Тимофеем по биржевым местам Питера

✍️Только факты, как мы любим:

🔹>2000 гостей конференции – одно из самых масштабных инвест.мероприятий года

🔹>50 эмитентов, выступающих в отдельных залах. Это нон-стоп информации из первых рук и возможность задать прямой ответ эмитенту

(мы, например, узнали что пересчета доходностей к офертам не будет 😮)

🔹топовые спикеры: Тимофей, Элвис, Максим Орловский, и много других лучших излучших в своем деле. Видел, как на выступлении Максима многие лезли в инвест.приложение и что-то покупали

🔹8 тематических залов. Впервые появился облигационный

🔹доступно: на старте цены были от 5790 и можно было получить еще скидку 20% (например, по нашему промокоду)

🔹всё в одном месте: конфа, кофебрейк, обед – можно не покидать территорию гостиницы

( Читать дальше )

Дефолты делают рынок ВДО справедливее

- 30 июня 2025, 06:48

- |

Доходности более низких и более высоких рейтингов наконец разошлись.

На диаграмме видно, как они были близки исторически. И что наступает новый этап жизни рынка.

Потому что дефолтов в осязаемом количестве не было. И они наступили. В строгой зависимости количества от кредитного рейтинга.

И потому облигации с более высокими рейтингами предугадывают траекторию ключевой ставки и идут вниз. Диаграмма ограничена историей доходности для рейтинга A+, выше мы не используем в собственных сделках. На уровнях AA и AAA доходности еще ниже и намного.

Тогда как для сегментов BB и особенно B 2 недели назад наступило жаркое время. Дефолтные новости оттеснили ожидания смягчения ДКП.

И теперь разница в доходности между B- и A+ 1,6 раза. 36% против 22%.

То, что покрытие риска доходностью становится более адекватным, нельзя не приветствовать.

Но не забываем, что и привлекать новые деньги, независимо от предполагаемого снижения КС низкорейтинговым эмитентам стало сложнее. Денег должны давать меньше и дороже. Потому что обоснованно страшно. А дорогие деньги, как мы видим уже сейчас – предсказуемый путь к сложностям и новым страхам. Проблема курицы и яйца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал