SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Artemunak

Как Я давал деньги в д.у. Александру Муханчикову

- 03 июля 2013, 16:44

- |

Всем привет! Недавний бравый пост Александра об успехах с подвиг меня рассказать вам о том, как Я давал деньги ему в д.у.

Мы встретились в конце января этого года. Я сразу сообщил, что настроен серьезно подойти к спекуляциям и отнестись к этой деятельности как к бизнесу. Что готов активно рисковать и вкладывать деньги. Что хочу сделать с ним совместный бизнес. Остановились на первоначальной сумме в 5млн.руб. с риском в 25%. В случае положительного итога работы Я мог бы значительно увеличить сумму инвестиций, а также предложил выступить компаньоном и привлекать дополнительные деньги со стороны.

Для меня базовой валютой является доллар, а торги проходят в рублях, поэтому в самом начале доллар был переведен в рубли и мы зафиксировали его курс, чтобы Александр мог рассчитать позицию для хеджа. Из его сильных сторон мне запомнилось – торговля исключительно с помощью роботизированной системы, и – торговля с помощью привода к квику, он объяснял, что те сделки, которые будет совершать на своем счету, будут через привод дублироваться на моем инвесторском счету. Сказано – сделано, Я открыл счет в кратчайшие сроки.

( Читать дальше )

Мы встретились в конце января этого года. Я сразу сообщил, что настроен серьезно подойти к спекуляциям и отнестись к этой деятельности как к бизнесу. Что готов активно рисковать и вкладывать деньги. Что хочу сделать с ним совместный бизнес. Остановились на первоначальной сумме в 5млн.руб. с риском в 25%. В случае положительного итога работы Я мог бы значительно увеличить сумму инвестиций, а также предложил выступить компаньоном и привлекать дополнительные деньги со стороны.

Для меня базовой валютой является доллар, а торги проходят в рублях, поэтому в самом начале доллар был переведен в рубли и мы зафиксировали его курс, чтобы Александр мог рассчитать позицию для хеджа. Из его сильных сторон мне запомнилось – торговля исключительно с помощью роботизированной системы, и – торговля с помощью привода к квику, он объяснял, что те сделки, которые будет совершать на своем счету, будут через привод дублироваться на моем инвесторском счету. Сказано – сделано, Я открыл счет в кратчайшие сроки.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 205 )

1-й год

- 20 июня 2013, 07:31

- |

Сразу замечу, на рынок выделил % ~ 10 от всего, что имею, но не могу похвастаться, что заработал сам всё что имею, а всё что заработал как раз и профрал. =(

Сразу замечу, на рынок выделил % ~ 10 от всего, что имею, но не могу похвастаться, что заработал сам всё что имею, а всё что заработал как раз и профрал. =(Примерно год назад открыл свой 1-й приличный брокерский счёт.

До этого пару лет гонял по 500 баксов через форекс-ДЦ. Перед тем как открыл большой счёт, показалось, что появилась стабильность (полгода профит равномерный). Ну и ещё были внебиржевые спекуляции (с недвигой и валютой без плеча), которые оказались самыми удачными.

Как я слил

Итак, открыл счёт. В начале лета 2012 года я сделал 65% за 2 месяца. Это был пик. Дальше тихо и ужасно начались потери (с момента регистрации на смартлабе). Ближе к осени я познакомился с новым для себя инструментом – фьючерсы на VIX на площадке CBOE. Втянулся. Начал торговать на реале и сразу засадил кучу денег (взял слишком большой риск, не увидел рынок). К зиме я слил почти 100%. Довносил многократно. Зимой было плохо. К весне слил почти 200% от стартовой суммы. Основные потери — фьюч ES, золото и конечно VX.Причина: безрассудное поведение. Сливал быстро, каждый раз это происходило лавинообразно. Небольшая потеря > досада > попытка срочно отыграться и уже полная потеря контроля (тильт). Затем: самобичевание > тоска > страх удержания позиции… Зимой было реально плохо (даже вспоминать не хочу).

( Читать дальше )

«Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам.

- 20 июня 2013, 00:25

- |

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема. Хотя они имеют стабильный доход и в их будущем не приходится сомневаться, но для меня они очень «дорогие», и самое главное — они и дальше дорожают!!! Парадокс или норма???

( Читать дальше )

Di-trader к вопросу о достаточности собственных средств начинающего трейдера

- 17 июня 2013, 11:31

- |

В своих недавних мемуарных заметках я писал об истории своего управления с октября 1998-го года и приводил доходности на своем личном счете, прямо указав начальную сумму в октябре 1998-го года — 41000 руб… У меня не сохранились суммы в деньгах на конец каждого из годов (я вел только %), а в архиве до октября 2007 есть только документы о суммах выводов средств со счета.

В контексте заголовка показателен мой счет в октябре 1998-мае 2004, так как с него не выводись средства и не вводились из-за запрета на доввод для сотрудников компании, действовавшем с января 1999 до января 2003. В 2003-м из-за резкого увеличения клиентских средств под управлением мне было не до собственного счета и потому я не воспользовался отменой этого запрета вплоть до своего ухода из компании в мае 2004-го. Что получается, если исходить из сохраненных мной цифр доходности

Период Доходность Сумма на конец года после вычета НДФЛ НДФЛ

октябрь-декабрь 1998 90.20% 66 887.40р. ~30%

1999 308.30% 169 994.33р. ~50%

2000 56.60% 237 346.08р. ~30%

2001 32.50% 304 455.68р. 13%

2002 60.40% 464 441.06р. 13%

2003 93.10% 840 624.38р. 13%

январь-май 2004 10.30% 915 952.73р. 13%

У меня в домашнем архиве лежит поручение на вывод средств в размере 923856.23 руб., датированное 31 мая 2004-го. Расхождение в несколько тысяч, вероятней всего, связано с моими приблизительными оценками НДФЛ в 1998-2000 годах. Дело в том, что в те годы в налогооблагаемую базу включались только прибыльные сделки (убыточные не снижали ее) и действовала прогрессивная шкала, которая для меня составила 20% от этой «базы» в 1998-м и 2000-м и 30% в 1999-м (для реальных доходов за вычетом убытков я бы попал на 12% и 20%, соответственно, но таковы были законы).

( Читать дальше )

В контексте заголовка показателен мой счет в октябре 1998-мае 2004, так как с него не выводись средства и не вводились из-за запрета на доввод для сотрудников компании, действовавшем с января 1999 до января 2003. В 2003-м из-за резкого увеличения клиентских средств под управлением мне было не до собственного счета и потому я не воспользовался отменой этого запрета вплоть до своего ухода из компании в мае 2004-го. Что получается, если исходить из сохраненных мной цифр доходности

Период Доходность Сумма на конец года после вычета НДФЛ НДФЛ

октябрь-декабрь 1998 90.20% 66 887.40р. ~30%

1999 308.30% 169 994.33р. ~50%

2000 56.60% 237 346.08р. ~30%

2001 32.50% 304 455.68р. 13%

2002 60.40% 464 441.06р. 13%

2003 93.10% 840 624.38р. 13%

январь-май 2004 10.30% 915 952.73р. 13%

У меня в домашнем архиве лежит поручение на вывод средств в размере 923856.23 руб., датированное 31 мая 2004-го. Расхождение в несколько тысяч, вероятней всего, связано с моими приблизительными оценками НДФЛ в 1998-2000 годах. Дело в том, что в те годы в налогооблагаемую базу включались только прибыльные сделки (убыточные не снижали ее) и действовала прогрессивная шкала, которая для меня составила 20% от этой «базы» в 1998-м и 2000-м и 30% в 1999-м (для реальных доходов за вычетом убытков я бы попал на 12% и 20%, соответственно, но таковы были законы).

( Читать дальше )

Два года на рынке. Трейдинг – не мое

- 31 мая 2013, 10:07

- |

Сегодня ровно два года, как я начал торговать. Если не считать первые два месяца, когда я просто пытался интуитивно угадать направление цены, слив при этом почти весь депозит, то все это время мой трейдинг заключался в работах над созданием механической торговой системы. Тесты, проверки, анализ, роботы, тесты, проверки, анализ, роботы… И если год назад, когда я писал свой отчет «Год на рынке», я был воодушевлен и дальше вести поиски в этом направлении, то сейчас я потерял к этой работе интерес.

( Читать дальше )

( Читать дальше )

Исследование. Построение простой торговой системы для спекулянта.

- 30 мая 2013, 13:45

- |

Краткие выводы для интрадей торговли:

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

Как на трендовом рынке увидеть и поймать тренды? И какие ловушки ждут самого ловца трендов?

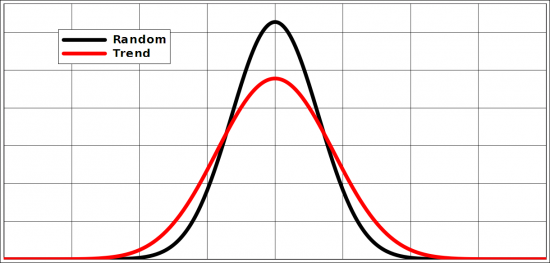

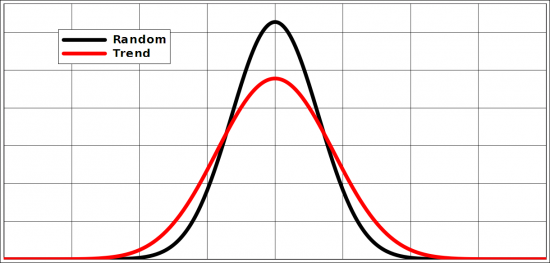

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

2.5 года торговли ботом

- 28 мая 2013, 22:41

- |

Прочитал пост smart-lab.ru/blog/121566.php, жизненно, решил тоже поделиться.

Торгую ботом около 2.5 лет большой пакет стратегий на RI и GZ таймфреймы 5, 15, 60. Бот в виде Quik + самописная программа + MySQL. Поскольку это требует скромных ресурсов, то все отлично работает на виртуальном сервере (покупаю за 400р/мес). Скорости от бота не требуется. Алгоритм отлажен так чтобы не требовать контроля.

Сумма сейчас 3 ляма из них 1.5 честнозаработанных. За первые 1.5 года напилил больше 100%. Затем, где-то в мае прошлого года рынок испортился и эквити ушла в горизонталь. Сейчас есть позывы к нормализации рынка, но лето может все испортить. С другой стороны есть новые данные с рынка и на них уже готовы новые стратегии, которые не плохо работали бы если бы да кабы. Будем посмотреть.

Стратегии непосредственно руками не разрабатываю, использую самописный тестер на исторических данных и генетический алгоритм для поиска стратегий. Оптимизатор выбирает несколько правил из набора доступных, а также подбирает параметры каждого правила. Набор доступных правил кодирую сам по мотивам всяких статей и собственным соображениям. Сигналы на вход и выход есть комбинация правил. Плюс также есть варианты выхода по времени и Stop Loss, параметры эти и еще более другие подбираются алгоритмом. В общем руками стратегии не ковыряю, смотрю только эквити из тестера. Иногда смотрю какие правила и какие парамеры используются. Оптимизирую на старых данных, кусок самых свежих использую для отбраковки переоптимизированных. Естественнос стремлюсь уменшать число параметров, так что в последнее время ограничиваюсь двумя правилами, что дает информационную емкость перебираемого пространства 30-40 бит.

( Читать дальше )

Торгую ботом около 2.5 лет большой пакет стратегий на RI и GZ таймфреймы 5, 15, 60. Бот в виде Quik + самописная программа + MySQL. Поскольку это требует скромных ресурсов, то все отлично работает на виртуальном сервере (покупаю за 400р/мес). Скорости от бота не требуется. Алгоритм отлажен так чтобы не требовать контроля.

Сумма сейчас 3 ляма из них 1.5 честнозаработанных. За первые 1.5 года напилил больше 100%. Затем, где-то в мае прошлого года рынок испортился и эквити ушла в горизонталь. Сейчас есть позывы к нормализации рынка, но лето может все испортить. С другой стороны есть новые данные с рынка и на них уже готовы новые стратегии, которые не плохо работали бы если бы да кабы. Будем посмотреть.

Стратегии непосредственно руками не разрабатываю, использую самописный тестер на исторических данных и генетический алгоритм для поиска стратегий. Оптимизатор выбирает несколько правил из набора доступных, а также подбирает параметры каждого правила. Набор доступных правил кодирую сам по мотивам всяких статей и собственным соображениям. Сигналы на вход и выход есть комбинация правил. Плюс также есть варианты выхода по времени и Stop Loss, параметры эти и еще более другие подбираются алгоритмом. В общем руками стратегии не ковыряю, смотрю только эквити из тестера. Иногда смотрю какие правила и какие парамеры используются. Оптимизирую на старых данных, кусок самых свежих использую для отбраковки переоптимизированных. Естественнос стремлюсь уменшать число параметров, так что в последнее время ограничиваюсь двумя правилами, что дает информационную емкость перебираемого пространства 30-40 бит.

( Читать дальше )

Безубыток

- 23 мая 2013, 15:31

- |

Из ранних записей, но согласен с ними и по сей день.

Знаете, я раньше всегда считал безубыток полезной вещью, мол, вместо убытка получаешь ноль. Это же здорово.

Но так ли он хорош как кажется? Давайте разберемся.

Мы заключаем сделку и устанавливаем стоп-лосс в определенное место, до которого, по нашему мнению, цена не дойдет. То есть мы изначально выбираем стратегически важное место, исходя из рисунка графика, волатильности и т.д. Цена проходит некоторое расстояние и мы переносим стоп-лосс в безубыток. Что это означает? Это означает, что мы перенесли стоп-лосс из объективно-стратегического места в субъективно-стратегическое (не потерять денег). Попросту говоря мы перенесли стоп-лосс хрен знает куда, лишь бы сохранить вложенные деньги.

Вполне возможно, что цена развернется и мы не потеряем денег, но … одна сделка не имеет никакого значения!

Какое вообще рынку дело до того, где мы установили стоп-лосс? Разве, перенося стоп-лосс в безубыток, мы не действуем в угоду своему ЭГО, желающему быть правым в каждой сделке? Перенос в безубыток прежде всего дает нам психологический комфорт. Но разве психологический комфорт – это то, что нужно для успешной торговли? Любые психологически-комфортные подходы заведомо убыточные и уж наверняка не серьезно прибыльные.

( Читать дальше )

Знаете, я раньше всегда считал безубыток полезной вещью, мол, вместо убытка получаешь ноль. Это же здорово.

Но так ли он хорош как кажется? Давайте разберемся.

Мы заключаем сделку и устанавливаем стоп-лосс в определенное место, до которого, по нашему мнению, цена не дойдет. То есть мы изначально выбираем стратегически важное место, исходя из рисунка графика, волатильности и т.д. Цена проходит некоторое расстояние и мы переносим стоп-лосс в безубыток. Что это означает? Это означает, что мы перенесли стоп-лосс из объективно-стратегического места в субъективно-стратегическое (не потерять денег). Попросту говоря мы перенесли стоп-лосс хрен знает куда, лишь бы сохранить вложенные деньги.

Вполне возможно, что цена развернется и мы не потеряем денег, но … одна сделка не имеет никакого значения!

Какое вообще рынку дело до того, где мы установили стоп-лосс? Разве, перенося стоп-лосс в безубыток, мы не действуем в угоду своему ЭГО, желающему быть правым в каждой сделке? Перенос в безубыток прежде всего дает нам психологический комфорт. Но разве психологический комфорт – это то, что нужно для успешной торговли? Любые психологически-комфортные подходы заведомо убыточные и уж наверняка не серьезно прибыльные.

( Читать дальше )

Самообразование. Самопознание.

- 19 мая 2013, 16:16

- |

Пост про ВО наталкнул на кое-какие размышления, делюсь.

Представте человека, котрый никогда не видел огня. И вот он спрашивает: каков он — огонь. Каким бы образованным человеком вы не были… вы не сможете передать вопрошающему своё знание. Человеческий язык несовершенен, он не может передать истины, он может служить для поверхностного и, что самое главное, субъективного описания.

Как познать жизнь? Как стать Человеком и воспользоваться по максимуму, по-настоящему царским подарком природы, — мышлением?

( Читать дальше )

Представте человека, котрый никогда не видел огня. И вот он спрашивает: каков он — огонь. Каким бы образованным человеком вы не были… вы не сможете передать вопрошающему своё знание. Человеческий язык несовершенен, он не может передать истины, он может служить для поверхностного и, что самое главное, субъективного описания.

Как познать жизнь? Как стать Человеком и воспользоваться по максимуму, по-настоящему царским подарком природы, — мышлением?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал