SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера siva

Максимальный риск на сделку. Математическое обоснование.

- 11 ноября 2012, 23:06

- |

Тут у товарища d_d возник вопрос, какой мастью капитала максимально можно рисковать в сделке, с математическим обоснованием. По-моему эти выкладки были у Шарпа в инвестициях, но я Вам и так расскажу из тервера. Для простоты будем считать, что наши сделки живут в нормальном распределении. Соответственно, чтобы сделать отсечку нереальных серий примем, что все значения будут лежать в областе 3х сигм т.е. 99,7% всех результатов. Положим точкой не возврата нашего счета -37,5% (подсмотрел в правилах западных хеджфондов). Вопрос — какая подряд серия убыточных сделок может возникнуть при нормальном распределении? Для простоты возьмем паритет прибыльных и убыточных сделок — 50/50, а зарабатываете Вы на том, что средняя прибыльная сделка больше средней убыточной. Вероятность х убытков подряд в пределах трех сигм не должна превышать 0,003 а равна она 0,5^x. Соответственно х=ln(0,003)/ln(0,5)=8,4 Далее мы понимаем, что серия убыточных сделок — это еще не максимальный дродаун, а что после серии может возникнуть следующая серия. Тут будет ряд, но для простоты можно просто умножить на 1,5. Получается, что максимальный дродаун будет составлять размер 13 подряд убыточных сделок. Т.к. мы решили (опираясь на опыт западных хедж фондов) что максимальный дродаун может быть не более 37,5% и это равно 13 убыткам. Соответственно убыток не должен быть больше 37,5/13=2,8%. И это при вероятности убытка 50%, если вероятность больше — можно подсчитать подставив вероятность из своей статистики. Так же хочу отметить, что в расчетах размер прибыльной сделки совершенно не важен.

- комментировать

- 922 | ★78

- Комментарии ( 60 )

Вся правда о рынке...

- 05 ноября 2012, 01:24

- |

Благодарю true_flipper за отличную цитату. Не могу не перепостить, посколку всё — в самую точку.

Автор блога Crossing Wallstreet делится тем, чему он научился за годы в бизнесе. Не все понимают по английски, стоит перевести я считаю, это надо прочесть всем. Не скажу что я лично подо всем подпишусь, но может это потому что я еще молод и не расстался со всеми иллюзиями:) За перевод не пинайте, я по-русски местами хуже, чем по английски изъясняюсь, всегда были с ним проблемы в школе:)

The Federal Reserve isn’t nearly as powerful as is commonly believed.

Федеральный резерв и близко не так могущественен, как принято считать.

There isn’t a person or group of people in charge of the market.

Не существует человека или группы лиц, определяющих движения рынка (кукла нет).

( Читать дальше )

Автор блога Crossing Wallstreet делится тем, чему он научился за годы в бизнесе. Не все понимают по английски, стоит перевести я считаю, это надо прочесть всем. Не скажу что я лично подо всем подпишусь, но может это потому что я еще молод и не расстался со всеми иллюзиями:) За перевод не пинайте, я по-русски местами хуже, чем по английски изъясняюсь, всегда были с ним проблемы в школе:)

The Federal Reserve isn’t nearly as powerful as is commonly believed.

Федеральный резерв и близко не так могущественен, как принято считать.

There isn’t a person or group of people in charge of the market.

Не существует человека или группы лиц, определяющих движения рынка (кукла нет).

( Читать дальше )

История первая. Откровения трейдера

- 25 октября 2012, 19:14

- |

История первая. Откровения трейдера

Этот раздел историй хотелось бы начать с увлекательного отрывка из книги Вадима Арсеньева «Руководство по российскому рынку капитала» (издательство "Альпина").

Далекие 90-е, много воды утекло с тех пор, но этот захватывающий рассказ трейдера одной из инвестиционных компаний как нельзя лучше передает ту атмосферу, которая царила в период становления рынка.

Этот безумный, безумный, безумный рынок!

Заманчивые прогнозы, шорты и воздух

( Читать дальше )

Этот раздел историй хотелось бы начать с увлекательного отрывка из книги Вадима Арсеньева «Руководство по российскому рынку капитала» (издательство "Альпина").

Далекие 90-е, много воды утекло с тех пор, но этот захватывающий рассказ трейдера одной из инвестиционных компаний как нельзя лучше передает ту атмосферу, которая царила в период становления рынка.

Этот безумный, безумный, безумный рынок!

Заманчивые прогнозы, шорты и воздух

( Читать дальше )

Страйковая волатильность

- 24 октября 2012, 22:09

- |

Отдавая долг опционному детству, в котором покупал стреддлы на SPX/Y, получился вот такой анализ US Equity на 19.10.2012 :

( Читать дальше )

- Посчитан АТR базового актива(БА) с параметром 30 на дневках для оценки волатильности.

- Вычислен шаг страйка опционов для ближней месячной серии.

- Делим 1 на 2 — получаем страйковую волатильность (ATR / Strike).

- Зная текущую цену БА, 1 и 2 — получаем страйки ОТМ слева и справа.

- Вычисляем цены для стреддлов: покупки для АТМ и продаж слева и справа ОТМ.

- Вычисляем наценку как отношение цены продажи стреддлов ОТМ слева/справа к цене покупки стреддла АТМ

- Минимальную из 6 определяем как PriceMarkUpMin, максимальную как PriceMarkUpMax.

- Группируем результаты

- Win – цена продажи обоих стреддлов ОТМ дороже цены покупки стреддла АТМ

- Half – цена продажи одного стреддла ОТМ дороже цены покупки стреддла АТМ, второго — дешевле

( Читать дальше )

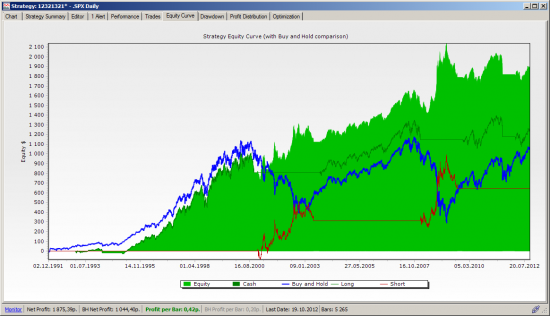

Долгосрочный грааль, 85% прибыльных сделок, PF > 10

- 22 октября 2012, 01:20

- |

Тест на SP500 показывает очень устойчивые результаты.

Даже не знаю кем бы я был, если бы не поделился исходным кодом сего грааля, и даже плюсы не нужны, просто так забирайте:

Код для WealthLab:

http://pastebin.com/wnfnLWSX

Пользуйтесь на здоровье, ваша алгобабушка.

Реклама в моих постах будет висеть до следующей пятницы:

Курс Wealth-lab + прикладное программирование:

http://ya-marsel.livejournal.com/344042.html

Robot_aspirant в действии (ЛЧИ 2012)

- 16 октября 2012, 17:31

- |

Воодушевляет, побольше бы таких видео.

Интереснее всего мне было посмотреть на софт, который был создан для этого робота.

Тем временем, мы продолжаем работать над сделками конкурса ЛЧИ 2012, увеличена скорость скролла(гораздо удобнее) — www.tradeimage.net. Если у вас есть какие-то проблемы, обновите свой браузер и почистите кэш для нашего сайта.

Интереснее всего мне было посмотреть на софт, который был создан для этого робота.

Тем временем, мы продолжаем работать над сделками конкурса ЛЧИ 2012, увеличена скорость скролла(гораздо удобнее) — www.tradeimage.net. Если у вас есть какие-то проблемы, обновите свой браузер и почистите кэш для нашего сайта.

Среда статистического программирования R

- 16 октября 2012, 14:11

- |

Среда статистического программирования Rможет быть превосходно использована для анализа биржевых данных. Фактически, с ее помощью можно решить абсолютно любые аналитические проблемы, связанные с количественными методами. Причем, в отличие от таких разработок как Matlab, Statisticaи т.д., среда

( Читать дальше )

( Читать дальше )

СЕКТОРА. КОРРЕЛЯЦИИ. КАК ОПРЕДЕЛИТЬ ВЕДУЩЕГО И ВЕДОМОГО. АРБИТРАЖ.

- 01 октября 2012, 10:58

- |

Однако тема оказалась не простой, как в начале казалось… Сам-то я не думаю много, когда смотрю на акцию, просто беру и решаю для себя, главная она сегодня в секторе или нет, отстает ли или идет первая. Если все пошло, а она стоит, что делать, брать в направлении движения всего сектора или против. В общем, пришлось поразбираться и разложить на части свое понимание этого вопроса и найти кучу интересных картинок для вас))). (Оригинал статьи находится по адресу http://superscalper.ru/new/sektora-arbitrazh.html)

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Ветхозаветный повод подрасти

- 28 сентября 2012, 10:54

- |

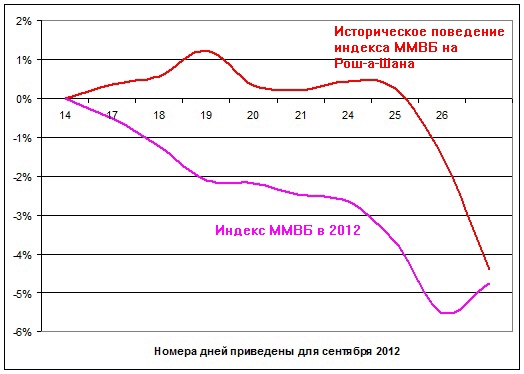

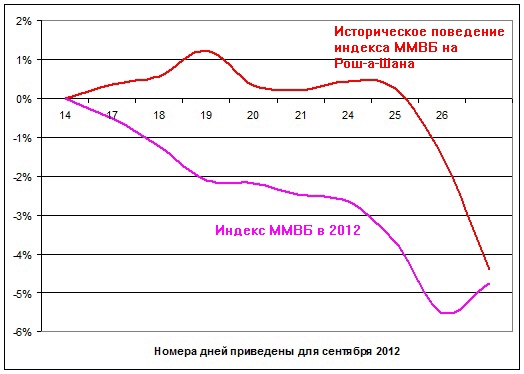

Старинная биржевая поговорка удивительным образом снова сработала в этом году. Она звучит как «продавай на Рош-а-Шана, покупай на Йом-Кипур». В ней упомянуты еврейские национальные праздники, в десятидневном промежутке между которыми биржевые активы якобы зачастую теряют в цене.

Исследование графика индекса ММВБ за многолетний период показало, что это именно так. За двенадцать последних лет среднее падение рынка в указанный период составило -5%. Любопытно, что в этом году падение рынка составило точно такую величину.

В этом ключе было бы весьма интересно узнать, а насколько права поговорка в своей второй части «покупай на Йом-Кипур». Проведем аналогичное исследование. Возьмем десять торговых дней подряд после данного праздника и найдем среднюю величину для каждого дня за последние двенадцать лет. Получается, что спустя десять дней после праздника индекс ММВБ в среднем растет примерно на +5% и возвращает себе все утраченные ранее позиции.

( Читать дальше )

Исследование графика индекса ММВБ за многолетний период показало, что это именно так. За двенадцать последних лет среднее падение рынка в указанный период составило -5%. Любопытно, что в этом году падение рынка составило точно такую величину.

В этом ключе было бы весьма интересно узнать, а насколько права поговорка в своей второй части «покупай на Йом-Кипур». Проведем аналогичное исследование. Возьмем десять торговых дней подряд после данного праздника и найдем среднюю величину для каждого дня за последние двенадцать лет. Получается, что спустя десять дней после праздника индекс ММВБ в среднем растет примерно на +5% и возвращает себе все утраченные ранее позиции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал