Избранное трейдера Андрей

Ответ на вопрос - можно ли сделать х10+ за полтора месяца с минимальным риском

- 13 февраля 2023, 22:35

- |

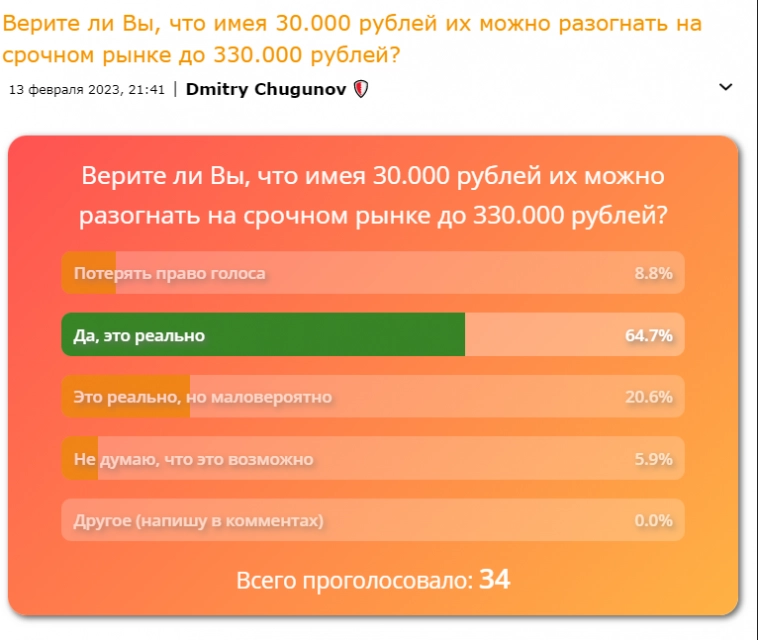

Видел вопрос в ленте — Верите ли вы в разгон депозита на срочке??

2/3 верят и правильно делают....

отвечу набором ссылок, на кейс 7 летней давности… даже не верится, что столько времени прошло...

Отрабатывали стратегию роста валюты, мотивировочная часть тут:

первичным посылом было вот это

smart-lab.ru/blog/295768.php

smart-lab.ru/blog/295267.php

потом мы уточняли и корректировали цифры с ЦБ

но Силуанов тогда проговорился, что до 85 руб/$ Минфин вмешиваться не будет...

на фоне этой идеи начали пампить доллар

притом я влез в это только в начале декабря 2015,

smart-lab.ru/blog/295023.php

а народ, близкий к телу несколько раньше

smart-lab.ru/blog/295023.php#comment4841016

в середине декабря 142 млн подняли на инсайде по долл Смешкин с Бессоновым через Ronin (брокер), осуждены…

( Читать дальше )

- комментировать

- 6.5К | ★14

- Комментарии ( 60 )

Как ведёт себя экономика во время крупной заварушки по Рей Далио

- 05 февраля 2023, 13:12

- |

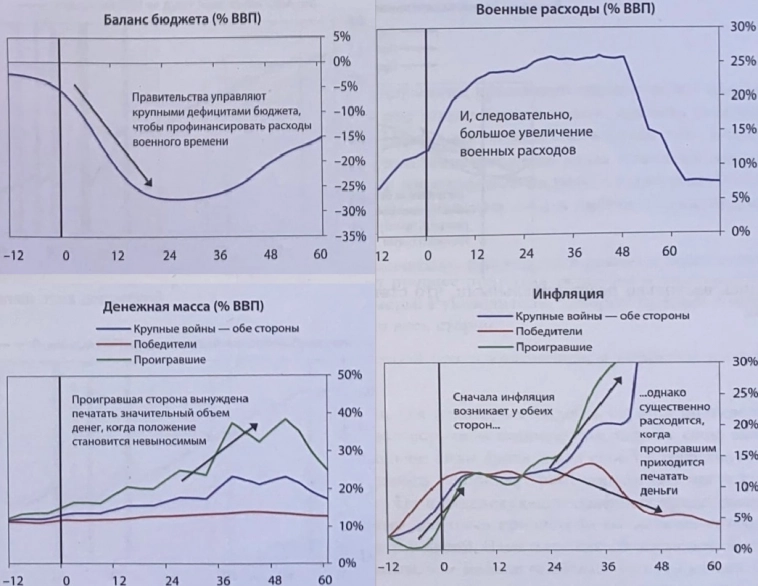

Начал читать книгу Рея Далио – «Большие долговые кризисы» и на 73 странице наткнулся на параграф о том, как ведёт себя экономика во время крупной заварушки.

Хочу остановиться на основных моментах:

1. Доля государственных расходов сильно растёт, а доля частного сектора также сильно падает

Частный бизнес в условиях высокой неопределенности предпочитает сокращать инвестиции, а доля государства (в том числе за счет роста инвестиций в ВПК) начинает расти.

2. Растут расходы => Растёт дефицит бюджета => Растёт денежная масса М2 => Растёт инфляция

( Читать дальше )

Вычет НДФЛ при покупке жилья увеличат до 3 млн.

- 18 января 2023, 14:11

- |

И вот в конце 2022 г. в Госдуму направлены два законопроекта с поправками в НК РФ в части НДФЛ при покупке и продаже жилья.

Согласно первому законопроекту:

- С 2 до 3 млн руб. вырастет имущественный вычет в размере расходов на покупку недвижимости или ее строительство, то есть вернуть можно будет до 390 тыс. руб. НДФЛ. Причем данный лимит будет применяться в отношении каждого объекта имущества, указанного в подп. 3 п. 1 ст. 220 НК. Это значит, что вернуть будет возможно по 390 тыс. руб. в отношении жилого дома, квартиры и земельного участка отдельно.

- С 3 до 4 млн руб. увеличится вычет по ипотечным процентам, то есть сумма к возврату будет до 520 тыс. руб. налога.

( Читать дальше )

- комментировать

- 34.1К |

- Комментарии ( 26 )

Мои любимые ссылки

- 17 января 2023, 18:36

- |

1. Беру тут графики GOLD,BRent, NGAS, мазут, серебро, иногда сахар и др. Делаю склеенные фьючерсы из них.

www.barchart.com/futures/quotes/QAG23/interactive-chart

Все контракты нефти BRENT ICE c 1989г по 2023г

https://www.barchart.com/futures/quotes/CB*0/historical-prices?viewName=main&orderBy=contractExpirationDate&orderDir=asc&page=all

2. Экспорт фьючерсов за 20хх года мосбиржи

www.finam.ru/profile/mosbirzha-fyuchersy/eu-12-20-euz0_euz0/export/

3. динамика цен на вторичный/первичный рынок недвижимости по фактическим сделкам

sberindex.ru/ru?partition=7

4. 100 летний график GOLD

www.macrotrends.net/1333/historical-gold-prices-100-year-chart

( Читать дальше )

Почему не начали в 2014 году? (часть 2)

- 08 января 2023, 01:00

- |

Продолжаем ответ на вопрос из заголовка.

Первая часть - Почему не начали в 2014 году?.

...

Почему не начали войну против Украины-НАТО в 2014 году? (часть 2)

Армия и флот

Российская армия образца начала 2014 года была намного слабее чем образца 2022-го года. Не было танков Т-72Б3М (сейчас они массовые), Т-90М (сейчас они массовые), не было БМД-4М (сейчас они массовые), было намного меньше Краснополей, было совсем чуть-чуть Искандеров (24 ПУ в 2014 против 160 ПУ в 2022), Калибров (3 корабля-носителя и 24 ракеты в залпе в 2014 против 46 кораблей-носителей и 528 ракет в залпе в 2022). У наших летчиков не было колоссального сирийского опыта, да и современных самолётов/вертолётов Су-30, С-35С, Су-34, Ми-28Н, Ка-52 было в разы меньше. Почти не было ракет Х-101 (приняли на вооружение в 2013), почти не было Х-59МК2, не было Х-31АД, Х-32, Изд.305 и многих других вооружений, которые сейчас массово применяются против укропов. В 2014 еще мало было С-400 (всего 12 дивизионов против 60+ сейчас), было намного меньше Панцирей и Торов, не было Бук-М3 и С-350. Спутниковая группировка была гораздо скромнее. В начале 2014 у России было совсем мало БПЛА (несколько сотен), а к началу 2022 — уже более 3000 разведывательных и ударных беспилотников.

( Читать дальше )

Почему не начали в 2014 году? (часть 1)

- 08 января 2023, 00:00

- |

Мы отстали от передовых стран на 50-100 лет. Мы должны пробежать это расстояние в 10 лет. Либо мы сделаем это, либо нас сомнут. (из выступления И.В.Сталина 4 февраля 1931 года)

Воистину, велик был Иосиф Виссарионович. Но я сейчас не об этом.

Начиная с 2014 года мне не давал покоя вопрос:

— Почему мы не задушили эту укронацистскую гадину в зародыше?

Ведь могли мы уже тогда, сразу после Дебальцево, покончить с этим укронацизмом, раз и навсегда? Могли. Но не стали этого делать. Вместо этого пошли на подписание всех этих Минских соглашений.

Зачем?

Этот вопрос повис в воздухе на целых 8 лет. Все эти годы Донбасс истекал кровью, а мы в ответ «выражали озабоченность». Все эти годы укрорейх безжалостно убивал русских, а мы уныло твердили о незыблемости Минских соглашений. Восемь лет меня выворачивало наизнанку от всей этой непонятки. Бессильная злоба охватывала меня, и моя рука непроизвольно тянулась к той кнопке, которая запустит тактическое ЯО по Мелкобритании (этот Остров негодяев уже давно стоило бы отправить на дно морское). Хорошо, что я — не президент, иначе уже давно было бы «весь мир в труху».

( Читать дальше )

Что ты такое, 2022?

- 29 декабря 2022, 19:47

- |

Стоит заметить что было в 2022 году в плане системных изменений, перевернувших не только нашу жизнь, но и понимания как устроены мировые процессы, как работают правила на тему что возможно, а что нет. Стоит вспомнить каким был год, чтобы его оставить позади.

У меня получилось 12 событий, о которых будет заметка максимально кратко или тезисно.

Итак список фантастики за 2022.

1) СВО, которое вылилось в:

— полный промах всех публичных прогнозов

— экономическая война, шквал санкций

— фактический отказ РФ на интеграцию в то, что называется западным миром

— топ кризис для РФ за пару десятков лет

— минус развитие глобализации для всего мира, конкуренция государств обострилась

2) Заморозка активов ЦБ по оценкам за 300 млрд долларов

— из главного: впервые морозится такая огромная сумма

— доверие к евро/доллару в плане резервов для государств пошатнулось

— полагаю что их разморозят со временем, т.к. оттяпав такое, доверие к евро/доллару будет утрачено навсегда

( Читать дальше )

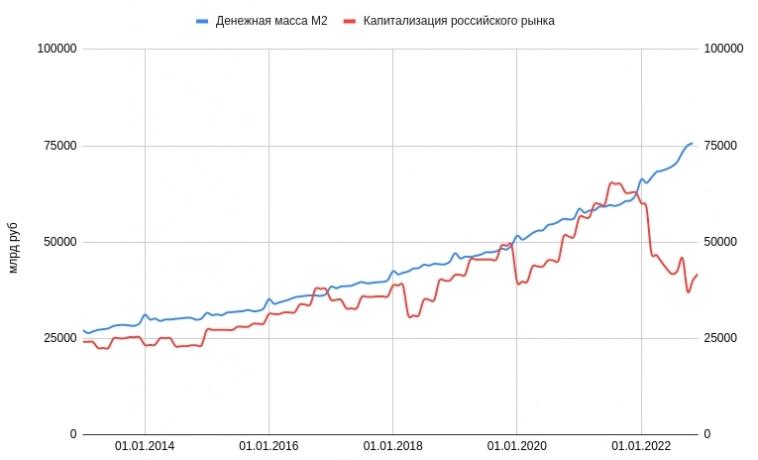

Денежная масса и капитализация, ноябрь

- 02 декабря 2022, 16:53

- |

Замедление на 75 трлн, за месяц прибавилось всего 600 млрд рублей.

Мобилизационный гэп скорее всего прочувствовался — кредитов стали брать меньше, да и банки менее охотно их выдавали (это денежная масса на 1 ноября, т.е. попал мобилизационный октябрь)

( Читать дальше )

ТС «Самый ленивый кот» +2363%

- 30 октября 2022, 18:43

- |

В последнем топике, где я поделился стабильным долгосрочным опытом слива депозита, мне начали предлагать не сливать депозит. Например:

Вот, что мне ещё посоветовали:

✅ не усредняться,

✅ ставить стопы,

✅ не покупать дорого и не продавать дёшево,

✅ покупать дёшево продавать дорого,

✅ покупать на коррекциях в восходящем тренде,

✅ не использовать плечи,

✅ не торговать в шорт,

✅ не использовать сложные стратегии,

✅ использовать простые стратегии,

✅ не тратить на хрень самое важное в жизни — это время.

Решил проверить, не обманывают ли меня.

Для реализации советов: «покупать дёшево продавать дорого», «покупать на коррекциях в восходящем тренде» воспользовался RSI с параметром 14 по умолчанию на месячном графике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал