Избранное трейдера Андрей Новиков

ЦБ опубликовал данные по М2.

- 31 августа 2024, 08:50

- |

Исходя из этого можно сделать вывод, что тренд на снижение длинных ОФЗ перешёл в боковичок и можно пытаться спекулировать от нижней границы коридора. Но это не инвестиционная идея, а частное мнение в слух инвестора, который свою квалификацию получил за объемы, а не по результатам тестирования знаний.)

Что касается акций, то пока из денежных показателей, тренд на снижение продолжится.

Я писал раннее, что покупка лесенкой дело непрофессиональное, из за чего попал на критику. Кроме математический расчетов, против этого еще и психология. Когда ценой решения является сумма всего вашего капитала, то тогда к принятию какого либо решения вы подходите более основательно и взвешенно.

А когда это к примеру 5%, то возникает в порывах жадности, желание попытаться купить дно, на падающем тренде, вызванном не информационным шумом, а макроэкономическими факторами. А такие тренды быстро не заканчиваются, и боковик на дне может быть долгим, да и пока не понятно, где вообще это дно, по мне еще падать.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 22 )

Ключевую ставку могут поднять до 22%, инфляция не снижается, рубль слабеет, недвижка не дешевеет, дивиденды, облигации и другие новости. Субботний инвестдайджест

- 31 августа 2024, 08:01

- |

ЦБ снова кошмарит сограждан, пока только словесно, да и то лишь в худшем сценарии. Ну, как говорится, готовься к худшему, надейся на лучшее. То ли обвал, то ли крах рынка то ли уже случился, то ли ещё впереди. Худший август за 25 лет для акций заканчивается, впереди худший за 25 лет сентябрь. Начинается осенний дивидендный сезон, но и он не внушает оптимизма, ещё немного про крипту, облигации, недвижимость — всё как обычно под чашечку ароматного кофе вашему вниманию в этом полном оптимизма посте.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Доллар в шоке от происходящего

Доллар не понимает, что вообще происходит, поэтому не растёт. Курс за неделю немного снизился с 91,49 до 90,65 руб. за доллар (курс ЦБ 91,18). С китайцем наоборот. Юань 11,83 → 12,04 (ЦБ 12,01).

Можно посмотреть на свежие бонды ФосАгро в юанях. Не верите в сильный рубль? Вот ещё долларовые облигации Русала, Полюса и Новатэка, юаневые облигации ГТЛК, Акрона и Русала.

( Читать дальше )

А, самое главное то и пропустили...

- 31 августа 2024, 00:08

- |

Банк России допустил вероятность глобального финансового кризиса. На сайте ЦБ опубликовали новый проект «Основные направления единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов».В документе говорится, что Центробанк допускает в вышеуказанном периоде несколько прогнозных сценариев. Это базовый, дезинфляционный, проинфляционный и рисковый, который повлечет глобальный финансовый кризис.

Банк России допустил вероятность глобального финансового кризиса. На сайте ЦБ опубликовали новый проект «Основные направления единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов».В документе говорится, что Центробанк допускает в вышеуказанном периоде несколько прогнозных сценариев. Это базовый, дезинфляционный, проинфляционный и рисковый, который повлечет глобальный финансовый кризис.

( Читать дальше )

ЮГК ОБВАЛ

- 30 августа 2024, 23:07

- |

( Читать дальше )

Мой главный вывод за 15 лет на рынке. Как пережить спад

- 30 августа 2024, 16:41

- |

Так сложилось, что мой выпуск из института пришелся на конец нулевых, когда «кризис» 2008 года не затронул в России почти никого, кроме выпускников ВУЗов. Получилась интересная ситуация: подрабатывая на дневном, мои однокурсники зарабатывали уже на третьем курсе 1-1,5-2 тысячи долларов (Евросеть/официант/автосалон — для примера, лично я жил далеко и не имел свободного времени на совмещение работы с учебой).

По логике вещей, выпускник на полном рабочем дне должен получать больше. Но нет. Изучая спрос на рынке труда после выпуска, я с удивлением выяснил, что выпускнику работодатели желают предложить от 200 (это не шутка, это мое реальное собеседование в Москве в то время) до 800 долларов, а также печенье, кипяток, бонусы аж до 10% от чистой прибыли по результатам личных продаж холодными звонками чего-нибудь даром никому не нужного. Ну и перспективы карьерного роста ближе к наступлению развитого коммунизма.

Конгтивный диссонанс порвал меня на лоскуты. А как же все эти «без бумажки ты — букашка», «ты только учись, сынок», «вот диплом получишь — тогда и свое мнение будешь высказывать»?

( Читать дальше )

Можно ли переиграть фондовый рынок?

- 30 августа 2024, 09:40

- |

Споры по этому вопросу не утихают — одни ученые доказывают, что переиграть рынок невозможно, а другие регулярно его обыгрывают. При этом первые получают Нобелевские премии, а вторые зарабатывают миллиарды долларов.

Тут все упирается в эффективность рынка — если вся информация уже заложена в цену, то переиграть его просто не получится. Например, какая-то компания опубликовала отчет — миллионы инвесторов его мгновенно оценивают и выставляют справедливую цену.

Именно так и происходит на крупных рынках, где крутятся гигантские деньги и работает большое количество профессионалов. По факту они соперничают друг с другом — у них есть сложные модели, куда можно внести свежие данные и получить точную оценку.

Но даже там бывают исключения — некоторые умудряются год за годом обыгрывать рынок и своих конкурентов. Взять, к примеру, знаменитый фонд Medallion – с 1988 по 2018 год его доходность превысила доходность рынка в тысячу раз! Да что там рынок — этот фонд в двести раз опередил самого Баффета.

( Читать дальше )

Нашёл перспективную дивидендную акцию, которую собираюсь купить при следующем пополнении брокерского счета

- 30 августа 2024, 09:05

- |

Я постоянно нахожусь в поиске привлекательных и перспективных дивидендных бумаг, так как использую дивидендную стратегию в инвестировании, и в этой статье расскажу об одном интересном эмитенте, который обещает щедрые дивиденды и имеет хороший потенциал по росту котировок своих акций.

Осенний-зимний дивидендный сезон

Приближается очередной дивидендный сезон, который длится с середины сентября и до января следующего года. Если мы посмотрим на дивидендный календарь, то увидим немало компаний, которые ужа дали рекомендации по выплатам:

У меня до очередной покупки акций около 10 дней, я инвестирую дважды в месяц с аванса и зарплаты, но уже сейчас начинаю составлять для себя список фаворитов для будущей покупки и один эмитент в моём списке есть — это Газпром нефть!

Давайте посмотрим на движение котировок акций этой компании, финансовый отчет и дивиденды, чтобы было понятно, почему я собираюсь инвестировать в акции Газпром нефти.

Газпром нефть

( Читать дальше )

Почему сегодня купил Газпром (на 12% портфеля)

- 29 августа 2024, 22:07

- |

ГАЗПРОМ

Купил на основной счёт и на ИИС

12% портфеля,

как в индексе Мосбиржи.

Обратите внимание на объёмы в Газпроме.

Рост уже 2 мес. на растущем объёме.

ЭТО УЖЕ МОЖНО СЧИТАТЬ СРЕДНЕСРОЧНЫМ ТРЕНДОМ !

Среднесрочная покупка.

Если Газпром снова пойдёт на 390, то.. .

Знаете,

в 2023г купил Совкомфлот,

бумага выросла в портфеле в 3 раза

(вес на момент продажи был около 15% портфеля)

в 1 кв. 2024г продал Совкомфлот

(писал об этом и на smart-lab, и на своих каналах).

Возможно,

с Газпромом будет похожая история.

На сегодня — такие мысли.

В зеркале заднего вида (отчётность, нет дивидендов, убытки,... ) кошмар и ужас.

Но тренд с июня растёт.

Газпром

по дневным

Думаю, Газпром может сделать иксы

(2 раза был выше 360р., КАК ЗНАТЬ, МОЖНО И В 3 РАЗ).

Не логично, что Газпром стоит дешевле, чем Газпромнефть.

По отчётности выгодно держать, например, Мосбиржу и Транснефть пр.

Но в августе, Мосбиржа и Транснефть пр. (не смотря на хорошую отчётность) падают, а Газпром растёт.

Убеждён, что, кроме отчётности, важен тренд.

( Читать дальше )

Предупреждали как могли: как нам удалось не вляпаться на обвале российского рынка акций?

- 29 августа 2024, 18:18

- |

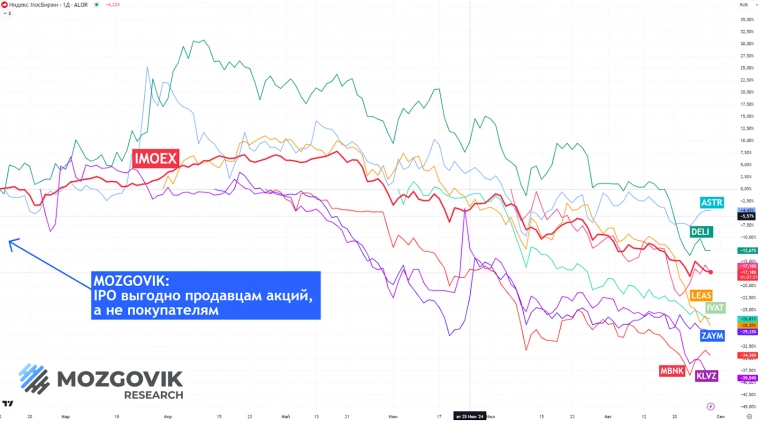

Как известно, на бычьем рынке все умные, а когда наступает отлив, сразу становится понятно, кто плавал без штанов. Надеюсь, читатели аналитики @MozgovikResearch могли заметить положительную разницу между нашей аналитикой и конкурентами.

Вот так наши тезисы из стратегии выглядят на графике:

Большинство из этих заметок можно найти в премиум-разделе смартлаба с тегом «стратегия»: https://smart-lab.ru/allpremium/?tag%5B%5D=%D1%81%D1%82%D1%80%D0%B0%D1%82%D0%B5%D0%B3%D0%B8%D1%8F

Давайте я приведу основное содержание этих тезисов.

28 января: IPO является выгодной сделкой для продавцов, а не для покупателей. Только три компании из 25 IPO до 2023 года стали реально удачными инвестициями для инвесторов.

📉11 апреля: У меня только 29% в акциях. Зачем держать акции, которые достигли справедливых цен. Напоминание о том, что в прошлом коррекции 25% случались раз в 9 месяцев. Есть серьезный риск, что процентная ставка дальше пойдет вверх, идею покупки ОФЗ26238 считаю опасной.

_

📉23 апреля: Не забываем про высокие ставки! Ставки травмируют закредитованные компании, поэтому лучше от них держаться подальше.

( Читать дальше )

Топ-6 вымирающих регионов России

- 29 августа 2024, 11:42

- |

В Топ-6 — все из Нечерноземья, из великорусского ядра. За это время население там сократилось почти на треть-четверть. (далее идут также регионы из великорусского ядра — Ивановская область (-25,8%), Рязанская (-25,2%) и т. п.). Великорусский Хинтерланд пустеет. Меня ещё интересует, глядя на депопуляцию Ленинградской области, почему там в своё время не создали вокруг Петербурга (Ленинграда) города-спутники, как в Подмосковье? Запихивали приезжавших в сам город, а не в пригороды? Вокруг Москвы ведь сложилась целая цепь таких городов-спутников с населением 100 тыс.+ — Химки, Красногорск, Мытищи, Долгопрудный, Люберцы, Реутов, Одинцово и т. д.? И Московская область, в отличие от ЛО, сегодня растёт по численности населения. У знатоков истории Питера наверняка есть ответ на этот вопрос.

Журналист Павел Пряников (https://t.me/tolk_tolk/21162) о вымирающийх регионах РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал