SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alexey

Лудотрейдинг репорт. Доказательство лудомании. Феерические выводы из статы.

- 30 июня 2014, 09:14

- |

Последние два дня были очень убыточны. Причина: бессистемная торговля + эмоциональные решения.

Зато есть чем вас порадовать! За всю неделю было потеряно 55 тыр. И это самая убыточная неделя с января.

Возьмем последние три дня.

Суммарно было просрано: 1600 пунктов фьючерса РТС (49 сделок) + комиссия.

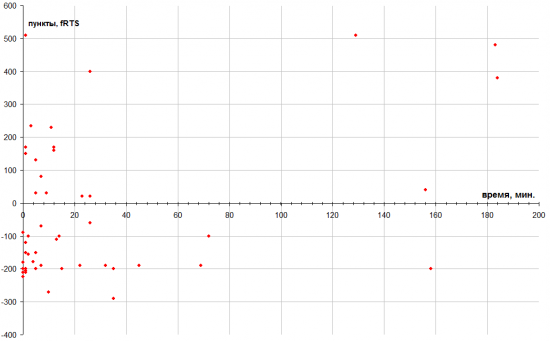

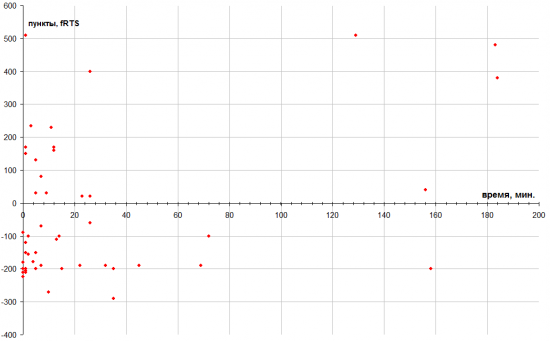

Построим график следующей зависимости:

Пункты прибыли или убытка по фьючерсу РТС в зависимости от того, сколько времени выжидания предшествовало входу в сделку.

Получим интересную картинку

Феноменальный вывод (t — время выжидания):

Но еще более феноменальный вывод состоит в следующем:

Совершаем сделки с временем выжидания > 120 минут:)))

После убыточной сделки стоп-торги на 10 минут.

Вот так капитализируется терпение в трейдинге.

Зато есть чем вас порадовать! За всю неделю было потеряно 55 тыр. И это самая убыточная неделя с января.

Возьмем последние три дня.

Суммарно было просрано: 1600 пунктов фьючерса РТС (49 сделок) + комиссия.

Построим график следующей зависимости:

Пункты прибыли или убытка по фьючерсу РТС в зависимости от того, сколько времени выжидания предшествовало входу в сделку.

Получим интересную картинку

Феноменальный вывод (t — время выжидания):

- 900 пунктов было просрано с t < 1 минуты

- 1800 пунктов было просрано с t < 2 минут

- 3100 пунктов было просрано с t< 10 минут

- 830 пунктов было заработано с t < 1 минуты

- 830 пунктов было заработано с t < 2 минут

- 1335 пунктов было заработано с t < 10 минут

- итого: суммарный итог в сделках с временем выжидания меньше 10 минут = -1765 пунктов

Но еще более феноменальный вывод состоит в следующем:

- суммарный убыток в сделках с временем ожидания > 120 минут = -200 пунктов

- суммарный профит в сделках с времнеем ожидания > 120 минут = 1410 пунктов

- суммарный итог в сделках с временем выжидания более 120 минут = 1210 пунктов

Совершаем сделки с временем выжидания > 120 минут:)))

После убыточной сделки стоп-торги на 10 минут.

Вот так капитализируется терпение в трейдинге.

- комментировать

- ★6

- Комментарии ( 40 )

Подробный рассказ, для тех кто просил. Покупка квартиры в Испании.

- 23 июня 2014, 17:31

- |

Вступление:

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

В чем разница между золотыми и бриллиантовыми каратами и тройской унцией?

- 23 июня 2014, 14:00

- |

Вы, без сомнения, читали бесчисленные статьи о цене золота, выраженной в «х долларов за унцию», у вас есть золотое кольцо или еще какое-нибудь украшение из золота или вы покупали/планируете купить кольцо с бриллиантом, но понимаете ли вы на самом деле, что именно вы покупаете? Какая разница между одной тройской унцией золота и одной (обычной) унцией? Чем отличается 18- и 10-каратное золото? Какая разница между бриллиантом в 0,75 и 1 карат? Позвольте мне объяснить.

Определение «карата»

Этот термин используется для описания единицы измерения содержания золота (то есть % золотого содержания) в ювелирном изделии, монете или слитке согласно приведенной ниже таблице.

Золото часто комбинируют с «присадочными металлами», такими как серебро, палладий, платина, никель и даже медь, чтобы уменьшить мягкость чистых 24 каратов. Золото, включающее часть серебра, платины или палладия, называется «белым» и будет иметь большее число каратов, в то время как присутствие никеля ведет к несколько меньшему показателю каратов. Медь используется для увеличения износостойкости золота и придания ему золотисто-розового оттенка. В некоторых странах «карат» (karat) и «карат» (carat) используются практически как взаимозаменяемые, хотя, строго говоря, правильные значения даны в этой статье, где «carat» относится к весу драгоценного камня (см. ниже). Когда говорят о весе изделия из золота, серебра или других драгоценных металлов, то для его обозначения используют тройские унции, как ниже, килограммы или метрические тонны.

Считается, что золото 100-процентной чистоты имеет 24 карата, так что если что-то сделано из 24-каратного золота, то это будет металл без примесей, не зависимо от размера изделия… Золото – это сравнительно мягкий металл, и высокопробное золото легко подвергается порче, так что как таковой 24-каратный металл обычно предназначен для демонстрационных или церемониальных целей, как, например, на этой фотографии, изображающей меня и «мою» 100-килограммовую монету «канадский кленовый лист» из чистого золота (99,99999%), которая сейчас стоит свыше $4 500 000! (100 кг х 32,1507466 тройских унций х $1400 за тройскую унцию).

( Читать дальше )

Определение «карата»

Этот термин используется для описания единицы измерения содержания золота (то есть % золотого содержания) в ювелирном изделии, монете или слитке согласно приведенной ниже таблице.

Золото часто комбинируют с «присадочными металлами», такими как серебро, палладий, платина, никель и даже медь, чтобы уменьшить мягкость чистых 24 каратов. Золото, включающее часть серебра, платины или палладия, называется «белым» и будет иметь большее число каратов, в то время как присутствие никеля ведет к несколько меньшему показателю каратов. Медь используется для увеличения износостойкости золота и придания ему золотисто-розового оттенка. В некоторых странах «карат» (karat) и «карат» (carat) используются практически как взаимозаменяемые, хотя, строго говоря, правильные значения даны в этой статье, где «carat» относится к весу драгоценного камня (см. ниже). Когда говорят о весе изделия из золота, серебра или других драгоценных металлов, то для его обозначения используют тройские унции, как ниже, килограммы или метрические тонны.

Считается, что золото 100-процентной чистоты имеет 24 карата, так что если что-то сделано из 24-каратного золота, то это будет металл без примесей, не зависимо от размера изделия… Золото – это сравнительно мягкий металл, и высокопробное золото легко подвергается порче, так что как таковой 24-каратный металл обычно предназначен для демонстрационных или церемониальных целей, как, например, на этой фотографии, изображающей меня и «мою» 100-килограммовую монету «канадский кленовый лист» из чистого золота (99,99999%), которая сейчас стоит свыше $4 500 000! (100 кг х 32,1507466 тройских унций х $1400 за тройскую унцию).

( Читать дальше )

Единственное, что вы можете контролировать, это свои убытки!

- 23 июня 2014, 11:50

- |

Аксиома трейдинга № 4

Единственное, что вы можете контролировать на рынке это свои убытки!

Все! Больше вы ничего на рынке не контролируете, только ту сумму которую вы готовы рынку отдать. Очень много трейдеров слышали или читали это, но не многие задумывались над этими словами. Вроде все понятно, но почему же это для многих людей так сложно исполнить.

Не секрет откуда берутся деньги у тех кто постоянно зарабатывает — они отнимаются у тех кто их сливает! Все очень просто.

Так вот, вам просто необходимо, перед тем как вы откроете позицию, решить сколько вы готовы отдать рынку если ошиблись с направлением цены. Решить и принять этот минус (об принятии убытков мы поговорим позднее), поставить стоп лосс (лось) и все, не в коем случае его не отодвигать от цены только к цене.

«Лосей» надо резать пока они маленькие и безобидные! Если вы добавляетесь к убыточной позиции это называется кормить «лося». Если вы оставляете убыточную позицию на ночь это называется спать с «лосем». Если вы дали своему «лосю» вырасти до больших размеров, то у вас не хватит решимости его убить, ведь убить его такого большого это все равно что признать, что ты черт и дебил, что не убил его раньше. Чем больше «лось» тем меньше у тебя сил, ты парализован, не адекватно оцениваешь ситуацию, не понятно что происходит вообще, потеют ладони, сердце готово вырваться наружу, всё раздражает, работать не возможно! И единственное, что еще не дает сойти с ума это госпожа Надежда. Вы надеетесь, что вот с минуты на минуту рынок пойдет в вашу сторону и все образуется, ведь рынок просто должен развернуться (напомню, что рынок никому и ничего не должен)! И тут мало вариантов развития событий или вы сливаете полностью депозит или принимаете огромного «лося». Потом, когда туман рассеивается, думаешь, блин я же знал, что лосей надо резать пока они совсем маленькие, знал, но...

( Читать дальше )

Единственное, что вы можете контролировать на рынке это свои убытки!

Все! Больше вы ничего на рынке не контролируете, только ту сумму которую вы готовы рынку отдать. Очень много трейдеров слышали или читали это, но не многие задумывались над этими словами. Вроде все понятно, но почему же это для многих людей так сложно исполнить.

Не секрет откуда берутся деньги у тех кто постоянно зарабатывает — они отнимаются у тех кто их сливает! Все очень просто.

Так вот, вам просто необходимо, перед тем как вы откроете позицию, решить сколько вы готовы отдать рынку если ошиблись с направлением цены. Решить и принять этот минус (об принятии убытков мы поговорим позднее), поставить стоп лосс (лось) и все, не в коем случае его не отодвигать от цены только к цене.

«Лосей» надо резать пока они маленькие и безобидные! Если вы добавляетесь к убыточной позиции это называется кормить «лося». Если вы оставляете убыточную позицию на ночь это называется спать с «лосем». Если вы дали своему «лосю» вырасти до больших размеров, то у вас не хватит решимости его убить, ведь убить его такого большого это все равно что признать, что ты черт и дебил, что не убил его раньше. Чем больше «лось» тем меньше у тебя сил, ты парализован, не адекватно оцениваешь ситуацию, не понятно что происходит вообще, потеют ладони, сердце готово вырваться наружу, всё раздражает, работать не возможно! И единственное, что еще не дает сойти с ума это госпожа Надежда. Вы надеетесь, что вот с минуты на минуту рынок пойдет в вашу сторону и все образуется, ведь рынок просто должен развернуться (напомню, что рынок никому и ничего не должен)! И тут мало вариантов развития событий или вы сливаете полностью депозит или принимаете огромного «лося». Потом, когда туман рассеивается, думаешь, блин я же знал, что лосей надо резать пока они совсем маленькие, знал, но...

( Читать дальше )

Убойная шпаргалка.Как распоряжаться своими деньгами

- 19 июня 2014, 14:58

- |

Полностью здесь: http://www.e-xecutive.ru/finance/financialplan/1923185/?utm_source=newsletter_exe&utm_term=&utm_medium=overview&utm_content=20140619&utm_campaign=daily_stat

Я значительно сокращу из уважения к оригиналу (посетите ссылку, если интересно) и читателям смартлаба (Время-деньги) :)

Джеймс не говорит ничего нового, но повторение умных мыслей тоже полезно :)

======

Недавний пост Джеймса Алтачера о том, как следует распоряжаться заработанными деньгами (и что надо делать, чтобы появились деньги для инвестирования) вызвал живое обсуждение в сети. E-xecutive.ru публикует перевод мыслей предпринимателя.

За всю историю капитализма нынешнее время — самое тяжелое для вложения денег. Люди разоряются, теряют работу. Короче говоря, люди боятся. И неопределенность будет только возрастать.

( Читать дальше )

Я значительно сокращу из уважения к оригиналу (посетите ссылку, если интересно) и читателям смартлаба (Время-деньги) :)

Джеймс не говорит ничего нового, но повторение умных мыслей тоже полезно :)

======

Недавний пост Джеймса Алтачера о том, как следует распоряжаться заработанными деньгами (и что надо делать, чтобы появились деньги для инвестирования) вызвал живое обсуждение в сети. E-xecutive.ru публикует перевод мыслей предпринимателя.

За всю историю капитализма нынешнее время — самое тяжелое для вложения денег. Люди разоряются, теряют работу. Короче говоря, люди боятся. И неопределенность будет только возрастать.

( Читать дальше )

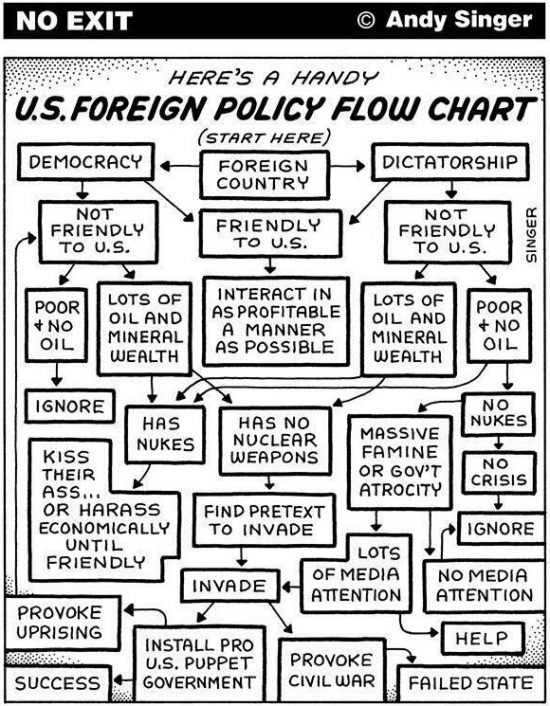

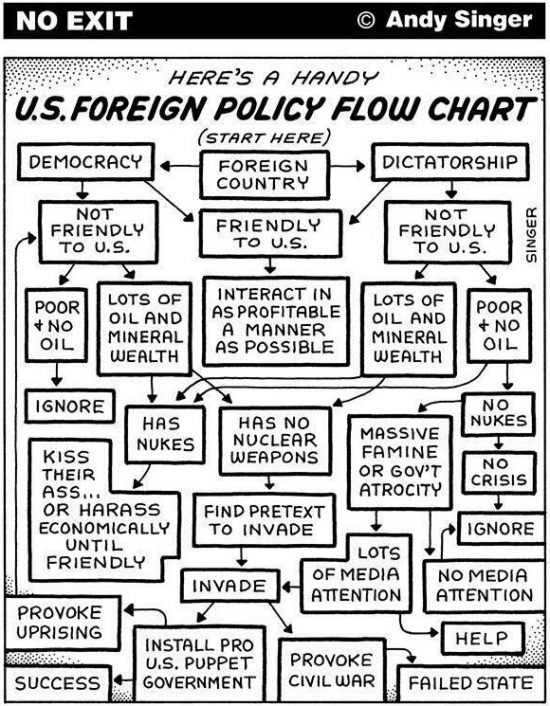

Инфографика американской внешней политики

- 19 июня 2014, 10:19

- |

Первый вопрос — ты дружественен к США или нет? Если да — давай дружить с финансовой пользой для Штатов. Если не дружественен — то надо посмотреть, есть у тебя нефть или нет. Если нефть есть, да еще и ядерное оружие есть — будем пытаться дружить или прессовать экономическими санкциями, пока не подружимся на выгодных для Штатов условиях. Если нефти нет, да и оружия нет — в полный игнор (ты нам не интересен, приятель). Если есть нефть, нет ядерного оружия и есть негатив в сторону Америки — будем искать повод для вторжения — вторгнемся — установим свой проамериканский марионеточный режим…

РАЗНИЦА МЕЖДУ БОГАТЫМИ И БЕДНЫМИ

- 17 июня 2014, 17:24

- |

После проведения ряда соц.опросов выяснилось, что богатых объединяет ряд общих привычек, которые помогают продвигаться к успеху!

Значит ли это, что если я завтра встану в 6 утра, в метро послушаю аудиокнигу и пройду мимо забегаловки с фастфудом, то на моем счету магическим образом появится десяток тысяч рублей, а то и долларов? Вряд ли. Но вот что интересно:

84% богачей верят, что правильные привычки приводят к успеху.

А среди бедняков таких лишь 9%!

Может, первые просто догадались попробовать, а вторые нет?

Интрадей на сайзе, быть или не быть?

- 11 июня 2014, 11:58

- |

Не о том спорим, господа. Все же просто рассчитывается. Надо понимать, что рынок имеет ликвидность, которая выражается в проскальзовании на операцию после решения ее совершить. Для стоп-лимит заявок — это просто: проскальзование закладывается в лимит-цену. Для лимитированных заявок с сайзом его тоже надо закладывать. Почему? Потому что при большом объеме возможна ситуация, когда цена заявки была, но Ваша заявка не прошла или прошла частично. В этом случае Вам надо ее исполнять «по стакану» на сайз и Вы получите то же проскальзование, что и при стоп-лимите.

Как определить это проскальзование? Только опытным путем. Мой опыт показывает, что «стакан» для этого не показатель. Сколько раз я убеждался, что стоп-лимит заявка срабатывает, когда в пределах проскальзования в «стакане» нет и 30% объема, посланного в рынок.

Лично я для себя вывел такую гипотезу: если Ваша заявка сносит часть «стакана» и встает с отрывом от других заявок, то находится куча желающих Вам «залить». Эта гипотеза косвенно подверждается тем, что мои заявки на 500000 акций Сбера (сейчас 50000 контрактов) в 2008-2011 разбивались на 30 и более операций, из которых пара была крупная на 100-150 тыс. акций, а остальные «мелочевка» и все операции проходили в пределах 1-2 секунд, если судить по времени операции в квике.

( Читать дальше )

Как определить это проскальзование? Только опытным путем. Мой опыт показывает, что «стакан» для этого не показатель. Сколько раз я убеждался, что стоп-лимит заявка срабатывает, когда в пределах проскальзования в «стакане» нет и 30% объема, посланного в рынок.

Лично я для себя вывел такую гипотезу: если Ваша заявка сносит часть «стакана» и встает с отрывом от других заявок, то находится куча желающих Вам «залить». Эта гипотеза косвенно подверждается тем, что мои заявки на 500000 акций Сбера (сейчас 50000 контрактов) в 2008-2011 разбивались на 30 и более операций, из которых пара была крупная на 100-150 тыс. акций, а остальные «мелочевка» и все операции проходили в пределах 1-2 секунд, если судить по времени операции в квике.

( Читать дальше )

Финамовщина или Как правильно писать аналитику по рынку?

- 11 июня 2014, 11:40

- |

Я тут по делам смартлаба вынужден читать каждый пост, написанный на нем. И лично мне не нравится, что на смартлабе много туфтовой бессмысленный и размноженной по всем ресурсам финансовой журналистики в духе ленты финама: http://www.finam.ru/analysis/nslent/

Я бы даже термин такой ввел "финамовщина"

Какими свойствами обладает финамовщина?

Как же выглядит на мой взгляд нормальная аналитика?

Любой аналитический материал должен основываться на оригинальной идее (или ряде идей). Чтобы найти идею, необходимо:

Но это еще не все! Дело в том, что важно и представление труда! Обычно, даже толковый аналитик, который потратил массу времени на труд, городит 50-страничный отчет, который показывает всем: «смотрите сколько я работал!» При этом клиенту п***ю сколько ты работал, у клиента времени в обрез, чтобы читать простыни. Поэтому идеальное представление выглядит так:

Вот это то, что я считаю идеальной аналитикой. Правда, трудозатраты на одну такую заметку очень и очень немалы и часто такие вещи не попишешь.

А еще конечно неплох формат Zerohedge. Тайлер Дарден берет идею, вставляет график и ничего лишнего. Ну вот например:

http://www.zerohedge.com/news/2014-06-10/us-riskier-europe-first-time-2010-bofa-admits-good-news-bad-news

Поэтому некоторые наши финансовые пиарщики новострились переводить зирохеджевские идеи и фигачить в блоги. В этом кстати нет ничего плохого, суть идей же при этом не теряется:)

p.s. специально никого конкретно не упоминаю, ни в плохом ни в хорошем контексте, выводы делайте сами.

Я бы даже термин такой ввел "финамовщина"

Какими свойствами обладает финамовщина?

- с таким же успехом текст мог бы написать робот

- отсутствие какой-либо оригинальности, перечисление цифр с рынков и новостей

- отсутствие какой-либо добавленной автором стоимости

Как же выглядит на мой взгляд нормальная аналитика?

Любой аналитический материал должен основываться на оригинальной идее (или ряде идей). Чтобы найти идею, необходимо:

- изучить большой поток выходящих за день новостей

- изучить рыночные движения за день

- изучить мнения интересных стратегов и экономистов

- или просто родить идею из цифр и фактов:)

Но это еще не все! Дело в том, что важно и представление труда! Обычно, даже толковый аналитик, который потратил массу времени на труд, городит 50-страничный отчет, который показывает всем: «смотрите сколько я работал!» При этом клиенту п***ю сколько ты работал, у клиента времени в обрез, чтобы читать простыни. Поэтому идеальное представление выглядит так:

- информативная картинка (с графиками, диаграммами или таблицами)

- основные выводы тезисами

- а потом уже остальная простыня

Вот это то, что я считаю идеальной аналитикой. Правда, трудозатраты на одну такую заметку очень и очень немалы и часто такие вещи не попишешь.

А еще конечно неплох формат Zerohedge. Тайлер Дарден берет идею, вставляет график и ничего лишнего. Ну вот например:

http://www.zerohedge.com/news/2014-06-10/us-riskier-europe-first-time-2010-bofa-admits-good-news-bad-news

Поэтому некоторые наши финансовые пиарщики новострились переводить зирохеджевские идеи и фигачить в блоги. В этом кстати нет ничего плохого, суть идей же при этом не теряется:)

p.s. специально никого конкретно не упоминаю, ни в плохом ни в хорошем контексте, выводы делайте сами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал