Избранное трейдера Alex64

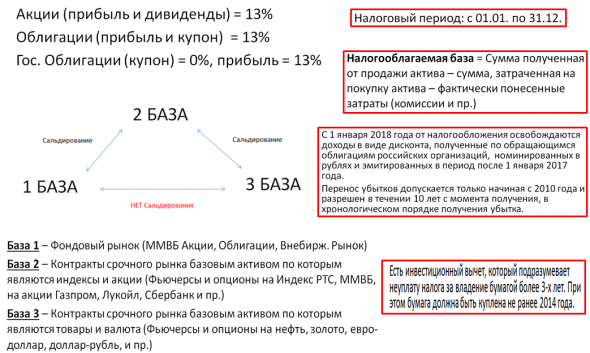

Инвестграм#18. Налоги в одной картинке.

- 04 декабря 2018, 11:30

- |

- комментировать

- 4.9К | ★27

- Комментарии ( 13 )

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- 34.2К |

- Комментарии ( 99 )

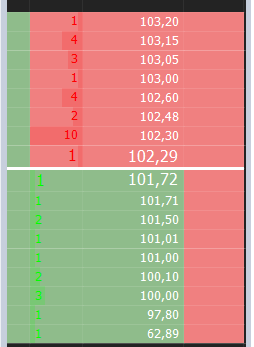

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

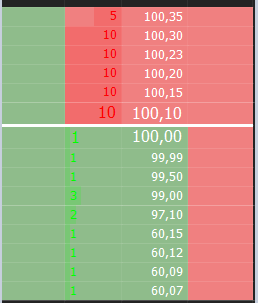

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

Конференция Смарт Лаба - интересное

- 08 октября 2018, 23:48

- |

Решил написать свое видение конференции Смарт Лаба. Я сам инвестор и мне в первую очередь также были интересны инвесторы среди выступающих.

В целом все понравилось, фокуса на инвесторах не было, были разные точки подходы, много трейдерских точек зрения.

Думаю со временем выложат записи выступлений (видел видеокамеру), но пока не выложили, напишу сначала свое мнение по списку:

11:00 начало конференции, круглый стол с брокерами

Ничего особенно интересного, много разговоров про то, куда движется биржа:

1) Тренд на упрощение (все развивают простые и понятные продукты, ориентированные на новичков/людей без опыта)

2) Финам сказал, что они видят бум автоследования

3) Людям меньше интересны деривативы и больше акции

4) Все прогнозируют значительный рост клиентской базы

12:00 Николай Корженевский (алго)

У него свой хедж фонд, под управлением 50+ млн долл, +12,9% в долл за 2017 год (после вычета всех комиссий)

( Читать дальше )

15 курсов по финансам и инвестированию

- 11 сентября 2018, 19:55

- |

Каждому приходится зарабатывать деньги на жизнь и откладывать на будущее. Чтобы не остаться без накоплений, нужно знать о возможностях и рисках финансовых рынков.

Изучить их можно во многих российских и зарубежных университетах. Но это требует времени и денег. Для тех, кто не готов тратить много ресурсов, есть онлайн-курсы. Подготовили подборку курсов, которые помогут разобраться в основах финансов и инвестиций.

Получить высшее финансовое образование в мировых вузах тоже можно онлайн. Поиск вариантов на DistanceLearningPortal

#интересное В конце статьи — несколько вариантов для тех, кто уже знаком с темой и любит математику, программирование и искусственный интеллект

1. Курс «Финансовые рынки и институты»

Будет интересен тем, кто ищет вводный курс по финансовым рынкам.

( Читать дальше )

- комментировать

- 29.2К |

- Комментарии ( 27 )

Инвестграм#1. Новый формат статей! Простая арифметика инвестиций.

- 17 августа 2018, 13:24

- |

Доброго времени суток, коллеги.

Еще раз хотел поблагодарить Вас за интерес к моим статьям! Много положительных комментариев, плюсов и сохранений записей.

Некоторые подписчики даже направляют вопросы в ЛС по предыдущим статьям.

Для эксперимента я хотел бы создать авторскую рубрику, в которой буду писать статьи об инвестициях, основам фондового рынка, а также размещать обзоры компаний для инвестирования.

Надеюсь, зайдет.

Коллеги, я прекрасно отдаю себе отчет, что многие пользователи Смартлаба имеют огромный багаж знаний, но есть также и те, кто только начинает делать шаги в инвестициях. Поверьте мне… я бы не делал того, что делаю, если бы это было бессмысленно ;)

Поддержите мою идею, буду признателен ))

Рубрику создаю для того, чтобы было легче искать записи. Все посты будут пронумерованы. Статьи можно будет также искать по ключевым словам:

( Читать дальше )

Подход в инвестициях. Статья о том, как я инвестирую.

- 15 августа 2018, 12:18

- |

Доброго времени суток, коллеги!

Сегодня подготовлен материал, который показывает и доказывает на примере моего портфеля, что стабильное инвестирование примерно равными долями и реинвестирование полученных дивидендов/купонов дает возможность иметь большую доходность, а также нивелировать временные падения активов.

Что я подразумеваю под инвестированием равными долями и реинвестированием?

Все достаточно просто, важно выбрать для себя комфортную сумму денежных, которую Вы готовы инвестировать ежемесячно. Я приобретаю бумаги равномерно. Докупаю падающие бумаги, держу растущие. В целом у меня подход такой… Не продавать. Я поставил себе цель – инвестировать 18 лет (на совершеннолетие ребенка) и посмотреть, что будет. Инвестирую 10% от дохода не от основной деятельности. Поэтому готов рисковать деньгами и в целом считаю так, что как будто я просто недополучаю эти деньги. Следовательно, я не сильно беспокоюсь инвестировать на такой длительный срок.

Разумеется, что в нашей жизни могут произойти разные события, перевороты в стране, кризисы и т.д. Ничего страшного… есть вероятность иметь достойную сумму в будущем… (нужно же проверить теорию Баффета о долгосрочном инвестировании) нежели просто тратить эти деньги сегодня. Если не получится, я не сильно расстроюсь. А если получится, то надеюсь можно будет смело писать книги… =)

( Читать дальше )

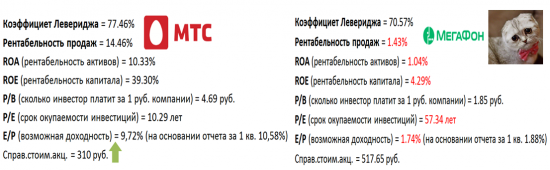

МТС VS Мегафон! Краткий обзор компаний.

- 04 июля 2018, 13:45

- |

Доброго времени суток, коллеги!

Настало время решить кто же лучше :) МТС или Мегафон. У меня нет ни той, ни другой бумаги в портфеле. Честно, не очень люблю данный сектор. Не вижу в нем стабильного будущего. Я уверен, что многие думают иначе. Но… я инвестирую в то, что понимаю.

Поехали.

МТС — одна из трех крупнейших компаний, которая предоставляет телекоммуникационные услуги.

Мегафон — аналогична МТС, но стоит отметить, что она также владеет Mail.ru.

Сравним компании по основным мультипликаторам (отчет МСФО за 2017 год)

На основании данных явный лидер — МТС.

Обратите внимание на ROE МТС! 39 копеек на 1 рубль капитала! Каждый рубль капитала принес компании 39 копеек! Не плохой результат, не так ли? У Мегафона все гораздо скуднее… Также посмотрим на результат P/B у МТС. Последние 5 лет он был в среднем 3-4. Компания переоценена рынком, но в то же время это допустимо, компания показывает не плохие результаты. Да, возможно не такие стабильные, как хотелось бы, НО. Бизнес генерирует прибыль, выручка у компании растет. Также следует отметить, что компании стабильно платит дивиденды. За прошедшие 5 лет дивидендная доходность была 10% (значение усреднено). У Мегафона порядка 7%. За 2017 Мегафон дивиденды платить не будет.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

Как купить облигации на первичке

- 31 мая 2018, 12:30

- |

Грузовичкоф был размещен за 1 день, в тот же день продавали в стакане по 100% от номинала, потом по 100,5%, потом ниже 101% редко опускались котировки, в основном по 101,8-102% на продажу стоят выше 102%

Дядя Денер вчера-позавчера в принципе не маленькие объемы прошли по 100% от номинала, сейчас уже котировка 100,1%

Я зашел по 100, докупаться по 100,1% уже жаба душит, да и не хочу больше (купон всего 14%) и выпуск вроде уже размещен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал