Избранное трейдера Чикало Александр

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

- комментировать

- 993 | ★74

- Комментарии ( 19 )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

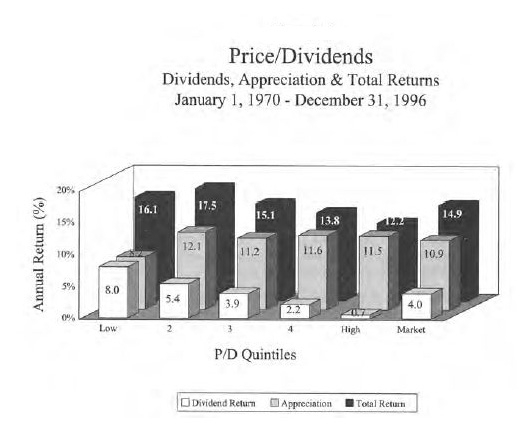

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

13 принципов моего инвестирования. Цель - получение пассивного дохода

- 11 сентября 2016, 15:40

- |

Всем доброго времени суток!

Появилось время написать пост о принципах моего инвестирования. Для себя в первую очередь, чтобы не нарушать правила в дальнейшем, а возможно, кто-то также захочет присоединиться.

Смарт-лаб был выбран как площадка, где будет размещаться история всех действий, которые происходят с портфелем, т.к. это крупнейший трейдинговый ресурс в РФ.

Почему я начал инвестировать?

Пришло время подумать о том, чтобы создать пассивный доход в своей жизни. На государство в плане дойстойной пенсии к сожалению, не приходится надеяться, т.ч. начну сам и заранее. Держать деньги в банках стало опасно (ЦБ постоянно отбирает лицензии). Конечно, акции можно украсть из депозитария, но это уже уголовщина. К тому же депозит (если мы снимаем %, а тело оставляем) не растет со временем. Инфляция все сожрет. Курсовой рост стоимости акций никто не отменял. Можно снимать % в виде дивидендов, но если акция будет расти, то тело по сути не будет пожирать инфляция. Условно, если сегодня дивиденд 5% в год, через 10 лет акция выросла в 10 раз, а дивиденд сохранился, то это фактически уже 50% на начальную сумму. С банками и облигациями я такого не видел.

Какие у меня цели?

Главная цель одна – создать свой капитал. Для начала я буду формировать портфели из голубых фишек РФ. Раз в неделю буду покупать новые бумаги, откладывая определенную часть денег от основной работы. Дивиденды будут реинвестироваться. По мере своего развития в плане инвестиций, вполне допускаю, что подход будет меняться, но пока он будет таким.

На что я обращаю внимание?

Учет портфеля я веду в рублях. Кто-то скажет, что рубли — это не валюта и т.д. Может быть и так, но на $ в магазинах нашей родины мы ничего не купим. Да и деньги по сути находятся уже в активах, а не в валюте. Инфляция и т.д. на первичном этапе меня не сильно интересует – главное понимание, как растет ОПД (ожидаемый пассивный доход). Второе на что я смотрю – общая сумма инвестированных средств. Третье – текущая оценка портфеля (результат). Все графики (три) представлены в моем профиле и будут туда записываться.

Почему я не стал спекулировать, а ушел сразу в инвестиции?

Статистика – это раз. Как я понял 90% (или сколько?) теряют свои вложенные средства. Не думаю, что я умнее других. Нет времени уделять рынку целый день. В технический анализ и чудо я не верю в силу своего ума (или наоборот природной тупости))). К тому же, я верю, что после всего дерьма, которое произошло с нашей страной (а может еще и произойдёт) все будет ок. Как показывает практика, в любом времени истории есть свои вестники апокалипсиса (демуры, жувковские и т.д.) но мир по-прежнему существует. Да и если вдруг они окажутся правыми, думаю, уже будет все равно. Настанет каменный век. В общем предпочитаю в своей жизни ставить на более вероятные сценарии, а это развитие человечества, нежели его деградация.

Будут только акции или что-то еще? Почему рынок РФ?

Как я сказал – пока только акции и только наиболее надежные. ETF ПИФ-ы и т.д. я покупать я не буду. Не хочу платить управляющим. По той же причине выбрал брокера без минимума за сделку и аб платы в месяц. Отказался от всего, что несет в себе расходы. Покупаю только лимитными ордерами – не хочу платить спред. Маржу разумеется не использую. По мере накопления знаний вполне допускаю, что мой подход и кол-во рынков изменятся.

Шадрин?

Мне уже дали совет не поступать как Шадрин (не покупать неликвидную одну бумагу). Нет, я не Шадрин, я другой. Хотя к Александру отношусь вполне нормально. У него свой путь, у меня свой. К спекулянтам в отличии от него также отношусь нормально. Просто это не мое.

Политика. Либераст или валенок?

Терпеть не могу обоих. И тех кто орет, даешь нефть по 10 и $ по 200 (интересно, эти идиоты понимают, что им кушать будет нечего) так и тех, кто видит везде врагов, а сам только воду жрать может. Патриотизм в современном мире определяется национальностью капитала. Обе группы вместо вложений и развития собственный страны ее разворовывают. Под разными лозунгами. Когда появится сила, которая будет инвестировать сюда — вот она и будет истинной элитой.

Подведение итогов.

Буду подводить их раз в неделю. Публиковать, что купил, какой сейчас ОПД, как он вырос, какие результаты портфеля и т.д. Учиться.

И на текущий момент набросал для себя методичку, которой собираюсь следовать, правила, так сказать. Взгляд новичка. Разумеется, они могут меняться. Всех благ!

1) Покупать только в cash. Не использовать плечо. Плечо платное, а значит снижает эффективность вложений и повышает риски в долгосрочной перспективе.

2) Работать только от покупки. Не short-ить. Short потенциально несет неограниченный риск, а также снижает эффективность вложений, т.к. займ бумаг не бесплатный. Не переплачивай.

3) Покупать только лимитными ордерами. Покупка по рынку – уплата спреда, а значит дополнительных издержек. Не переплачивай, в 99% случаев, цена коснется твоего ордера. Ты ведь не гений, чтобы угадывать “дно” с точностью до цента.

4) Регулярно инвестировать. Со временем магия математики за счет средней цены сделает свое дело. Это намного оправданнее чем пытаться угадать разворот с помощью так называемого технического анализа в долгосрочной перспективе. Помнить – 90% спекулянтов теряют деньги. Инвесторы живут намного дольше.

5) Лучший момент выхода из позиции и продажи бумаг – никогда. Любая продажа – это дополнительные комиссионные брокеры и уплата налогов. Лучше иметь портфель, приносящий дивиденды каждый год и реинвестировать их для получения еще большей прибыли.

6) Диверсификация – обязательна. Одна бумага не должна превышать 5% от общего портфеля. Да, такая тактика снизит общую доходность, но и риски. Лучше уступить доходность, чем потерять капитал ставя все на одну фишку.

7) Только надежные инструменты. Прежде чем купить компанию – изучи ее. Покупай только проверенные компании. Тоже самое касается и заемщиков при вложении в облигации. Да, иногда и надежные эмитенты становятся банкротами, но это случается намного реже чем с новичками.

8) Покупай на падении. Тем более покупай на панике. Если завтра конец света – тебе будет уже все равно, если нет – ты заработаешь. За 2000 лет все, кто ставил на крах мира – проиграли. Нужно это учитывать.

9) Никогда не бери кредитов. За них нужно платить. Это отрицательное ожидание и расходы. Лучше давай сам, но под твердые залоги. Брать кредит можно лишь в одном случае – если он бесплатный и сумма небольшая, знаешь, что вернешь ее, а свои деньги лучше вложить в это время под процент.

10) Не покупай ETF, ПИФ-ы, структурные продукты, услуги ДУ и т.д. Во всех этих продуктах заложен интерес продавца. Даже 1% в год, это не менее 40% за 30 лет. Ты готов отдать 40% своего капитала? Управляй своими деньгами сам. Исключением могут быть ли ETF, которые берут наименьшую плату за управление, при условии, что ты не можешь купить себе такой же портфель целиком. Но и от них нужно стремиться избавиться как можно быстрее и самому иметь возможность покупать такие портфели за собственные средства.

11) Выбирай надежного брокера. Из надежного – экономичного. Смотри не на масштаб брокера, а на модель его бизнеса и на цены. Нет смысла переплачивать за имя. Сведи издержки к минимуму. Если ПО платное – откажись. Делай сделки по телефону. Если берут минимальную плату – откажись, поищи другого. Не плати! Максимально расходы могут быть не более 0,1% от активов в год на брокера.

12) С каждого дохода откладывай не менее 10% и инвестируй их. В идеале нужно откладывать не менее 50% от доходов и инвестировать. Всегда можно научиться экономить на ненужных мелочах сегодня, а магия сложного процента завтра превратит небольшие суммы сегодня в миллионы.

13) Инвестирование и накопление – это скучно. Очень. Если тебе стало весело, значит ты делаешь, что-то не то. Оглянись.

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE

- 17 июня 2016, 09:29

- |

В предыдущей части Расчет мультипликаторов – часть 2: подготовка данных мы рассмотрели процесс подготовки данных для последующего расчета мультипликаторов. Теперь настало время заняться самим расчетом.

Расчет мультипликаторов P/E(EPS), P/B(BV), P/S, ROE.

Данные мультипликаторы выделены в одну группу, т.к. расчет по ним достаточно простой и состоит из одного действия.

Однако прежде, чем начать, стоит оговориться. Мультипликаторы всегда отражают годовой показатель. То есть если мы обладаем данными только за 3 квартала, нам нужно либо добавить в оценку прогнозируемый 4 квартал, либо взять данные по 4 кварталу из прошлого года и т.п. Отсюда следует, что значение мультипликатора может быть фактическим, а может быть прогнозируемым.

В нашей оценке мы будем использовать фактические значения.

- Данные о бухгалтерской отчетности публичной компании можно взять либо с ее официального сайта со страницы раскрытия информации, либо со специального сервиса, такого как http://www.e-disclosure.ru/

- Скачаем бухгалтерские отчеты по Сбербанку и РКК Энергия с данных ресурсов за последний доступный период.

3. Выписываем значения таких параметров как чистая прибыль (отчет о финансовых результатах), Пассив (балансовая стоимость кампании) – бухгалтерский баланс, раздел 3, а также размер выручки из отчета о финансовых результатах.

Рассчитаем коэффициенты (не забудьте учесть единицу измерения из бухгалтерского отчета, в нашем случае это тыс. рублей):

| Компания | Капитализация | Прибыль | Выручка | Пассив | P/E | P/S | P/B | ROE, % |

| Сбербанк | 2751067425400,00 | 218 387 307 000 | 926 706 095 000 | 2 328 152 606 000 | 12,6 | 2,97 | 1,18 | 9,38 |

| РКК Энергия | 4034205060,00 | 590 324 000 | 38 519 864 000 | 11 039 124 000 | 6,83 | 0,10 | 0,37 | 5,3 |

Отдельно вычислим EPSи рост EPSв сравнении с 2014 и 2015 годом.

| Компания | Кол-во об. акций | Прибыль 2014 | EPS 2014, руб. | Прибыль 2015 | EPS 2015, руб. | Рост EPS, % |

| Сбербанк | 21 586 948 000 | 311 212 961 000 | 14,4 | 218 387 307 000 | 10,11 | -29% |

| РКК Энергия | 1 123 734 | 1 млрд убытка | -889,89 | 590 324 000 | 525,3 | -159% |

Ну вот, основные показатели есть, осталось рассчитать последний: EV/EBITDA.

Данный показатель сложный, т.к. чтобы рассчитать его, нужно сначала вычислить сами EVи EBITDA. Помогут нам в этом все те же отчеты компаний.

| Компания | Капитализация | Долг (кр. + долг.) | Наличность | EV | Прибыль от реализации | Амортизация | EBITDA |

| Сбербанк | 2 751 067 425 400,00 | 20 378 763 487 000 | 732 789 740 000 | 22397041172400,00 | 306899927000,00 | 43 625 000 | 306943552000,00 |

| РКК Энергия | 4 034 205 060,00 | 75 198 623 000 | 11 001 503 000 | 68231325060,00 | 1 634 333 000 | 440 299 000 | 2 074 632 000 |

EV = Рын. Капитализация + долг. Долг + кратк. Долг – наличные.

EV/EBITDA(РКК) = 32,9

Долг/EBITDA(РКК) = 36,25

EV/EBITDA(Сбербанк) = 70,28

Долг/EBITDA(Сбербанк) = 66,39

По финансовым компаниям и банкам, показатель EBITDAкак правило не считается, в связи со спецификой бизнеса, и чаще индикатором оценки банков становится как раз показатель ROE. Поэтому в нашем случае расчет EBITDAзачеркнут и возможно ошибочен, т.к. в случае с банками требует более детального разбора.

Тем не менее, по РКК Энергия мы произвели полный расчет. Осталось лишь дополнить таблицу данными по компании QIWI – возьмем их с сайта finviz.com.

Получаем в итоге:

| Компания | P/E | P/S | P/B | РостEPS | EV/EBITDA | Долг/EBITDA | ROE |

| QIWI | 8,04 | 2,38 | 1,92 | -3,5% | Нет данных | Нет данных | 28,7% |

| Сбербанк | 12,60 | 2,97 | 1,18 | -29% | 70,28 | 66,39 | 9,38% |

| РКК Энергия | 6,83 | 0,10 | 0,37 | -159% | 32,89 | 36,25 | 5,35% |

На этом все! Наш расчет закончен, также к нему прилагается excel файл со всеми цифрами и формулами – скачивайте и пользуйтесь.

Ну а давать оценки по полученными нами прогнозам мы не будем, т.к. как я уже писал, по мультипликаторам нужно сравнивать компании из одних отраслей.

Успехов в инвестировании!

EBITDA ЗА и ПРОТИВ

- 31 мая 2016, 13:00

- |

Показатель EBIDTA является спорным с точки зрения обоснованности его применения. Этот показатель очень много критиковали и критикуют до сих пор, однако возникает вопрос: «Почему же он по-прежнему остается одним из самых часто используемых при анализе финансовых результатов организаций?». Его применяют руководители предприятий, акционеры, рядовые менеджеры и практически все, кто сталкивается с отчетами компаний. В статье мы кратко разберем суть, значение, основные плюсы и минусы показателя EBITDA, а также простейший метод его расчета по российской бухгалтерской отчетности и сферы применения.

ЧТО ТАКОЕ EBITDA И КАК ЕГО РАССЧИТАТЬ?

Для того чтобы дать краткое определение EBITDA, достаточно его просто расшифровать и перевести. EBITDA (от англ. — Earnings Before Interest, Taxes, Depreciation and Amortization) в переводе означает: доход до вычета процентов, налогов и амортизации.

В английской формулировке вроде бы вычитаются четыре показателя, в русской — всего три. Куда делся еще один? У англичан амортизация обозначается двумя словами:depreciation — амортизация материальных активов и amortization — амортизация нематериальных активов. Мы же подразумеваем данные показатели как единое целое.

( Читать дальше )

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

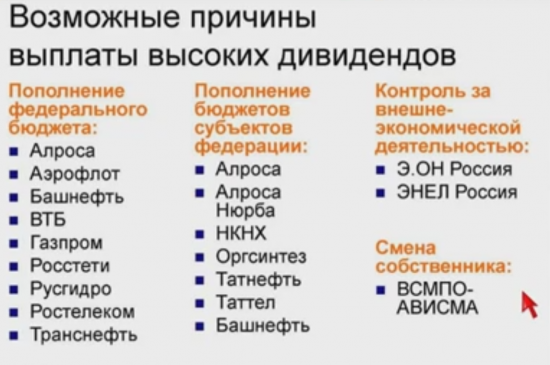

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

( Читать дальше )

Курс по фин. анализу: анализ отчетности, отчет о прибылях и убытках

- 09 марта 2016, 16:07

- |

Отчет о прибылях и убытках. Часть 1.

Немного о P/E

- 23 ноября 2013, 15:44

- |

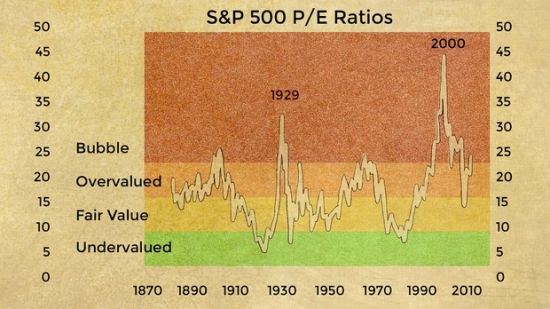

P/E — самый часто упоминаемый, но самый бесполезный и даже вредный показатель оценки акций.

Обычно его применяют, чтобы сравнить акции компаний друг с другом. Или чтобы показать, как, к примеру, один рынок недооценен по отношению к другому. Сравнение российского рынка с зарубежными аналогами любят делать отечественные инвестиционные дома на различных конференциях.

Главным недостатком P/E, что делает его и бесполезным и опасным, является его статичность в части знаменателя E. Это просто фотография. Взяли капитализацию на определенную дату и поделили на прибыль за отчетный период (1 год). Он не только не учитывает перспектив развития компании, отрасли, специфику стран (в случае сравнения рынков), но и не учитывает цикл развития экономики и рынков.

Низкий P/E — это хорошо или плохо? Низкий — значит вроде бы эмитент недооценен, но с другой стороны — м.б. у него перспективы роста бизнеса отсутствуют или просто их пока не замечают. А может быть в целом на рынке высокие риски и инвесторы хотят более высокую доходность, т.е. готовы платить меньше за единицу прибыли… Крайне сложно интерпретировать данный показатель, чем и пользуются «светилы» sell-side аналитики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал