Избранное трейдера Александр Минин

❗ Эта таблица должна быть у каждого инвестора

- 18 июля 2025, 20:40

- |

📌 Решил составить таблицу долговой нагрузки наиболее популярных компаний. Все 200+ компаний не влезло бы в одну читаемую картинку, поэтому отобрал только 68 с капитализацией более 15 млрд рублей (+ IVA и Русолово). Где это возможно, учитывал отчёты за 1 кв. 2025 г.

❓ СМЫСЛ ПОКАЗАТЕЛЯ:

• Показатель «Чистый долг/EBITDA» позволяет оценить способность компании вовремя погасить свои долги. Чем он выше, тем более вероятен дефолт или внеплановая допэмиссия акций.

• По механике расчёта, этот коэффициент показывает, сколько лет нужно компании, чтобы погасить свои долги, используя свой текущий размер EBITDA.

📊 ЦВЕТОВОЕ РАНЖИРОВАНИЕ:

🟢 Зелёным цветом отметил компании с отрицательным чистым долгом – они зарабатывают дополнительную прибыль благодаря высокой ключевой ставке. Такие компании могут погасить все свои долги, используя только уже имеющиеся денежные средства.

🟡 Жёлтым цветом отметил компании с умеренной долговой нагрузкой. У этих компаний чистый долг меньше, чем годовая EBITDA, поэтому в большинстве случаев у таких компаний нет проблем с долгами.

( Читать дальше )

- комментировать

- 50.7К | ★120

- Комментарии ( 33 )

Какие акции выбрать для трейдинга

- 03 февраля 2025, 18:13

- |

Далеко не каждая акция подходит для активных сделок. Нужна сильная динамика (изменение цены), высокий спрос и быстрый доступ к деньгам. Составили подборку бумаг, отвечающих этим критериям.

Как отбирали акции

Большие изменения цены — главный фактор. Идеально, если акция стабильно волатильна, то есть даёт возможность заработать на широких колебаниях. Берём акции с самой высокой сигмой (средним отклонением цены внутри дня).

Далее важна высокая ликвидность. Совершать сделку нужно быстро, а у ликвидных бумаг потери на спреде минимальны. Выбираем из топ-50 акций по торговому обороту за последний месяц. Их активнее всего покупают и продают.

Последний критерий — наличие высоких торговых плечей. Не каждая бумага доступна для маржинальной торговли, так что наличие такой опции — дополнительный плюс. Берём бумаги с самыми крупными плечами на лонг и шорт.

Лучшие акции для трейдинга

Ниже в таблице собраны 15 наиболее подходящих бумаг. Одни берут волатильностью, другие — оборотом и щедрым доступом к заёмным деньгам брокера. Отберём из них несколько штук под разные цели и стратегии.

( Читать дальше )

Годовая инфляция в самогоне: 11%

- 18 декабря 2024, 21:52

- |

Отличный пример расчета рублевой инфляции за 2024 год:

Уже традиционно в конце года считаю себестоимость самогона. Постараюсь всё учесть, а в конце сравню насколько увеличилась себестоимость по сравнению с прошлым 2023 годом.

Естественно рассчитывать буду самогон из сахара, по нескольким причинам. Во первых из сахара самогон делают более 90% самогонщиков, во вторых из сахара проще всего.

Итак, у меня 16 кг сахара, который я купил по 66 рублей за 1 кг.

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 53 )

Список акций компаний РФ, у которых нет долгов. Именно в такие сейчас можно инвестировать!

- 27 ноября 2024, 09:32

- |

В условиях высокой ключевой ставки страдают закредитованные компании, поэтому стоит выбирать акции тех эмитентов, кто не имеет долгов.

Я проанализировал финансовые отчеты российских компаний и отобрал тех, у которых наименьшая долговая нагрузка.

Почему сейчас опасно инвестировать в акции компаний, у которых большие долги?

Практически любой бизнес использует кредиты для своего развития. Это нормально, но при высокой ставки ЦБ процентные расходы по кредитам возрастают и это создаёт дополнительную нагрузку на компанию, снижается её чистая прибыль (к примеру, из-за высокой долговой нагрузки прибыль компании МТС упала в 9 раз за счет выросших процентных расходов!), а некоторые компании становятся убыточными.

Впоследствии это приводит к уменьшению дивидендных выплат, падению котировок акций и потери общей инвестиционной привлекательности эмитента.

Как узнать, есть ли у компании долги?

Наиболее простой способ-это посмотреть на коэффициент долговой нагрузки в финансовом отчете. Этот параметр называют Чистый долг / EBITDA. Он показывает за сколько лет компания может погасить свои долги.

( Читать дальше )

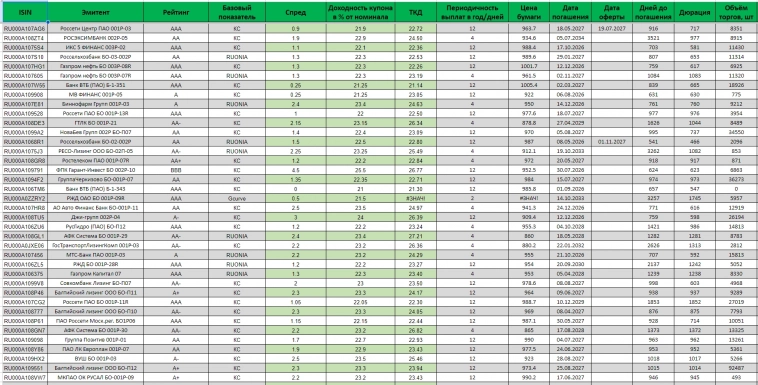

Таблица с флоатерами, чтобы выбрать наиболее выгодный

- 14 ноября 2024, 13:31

- |

Просто купить флоатеры и получать купоны не боясь изменения цены бумаги уже не получится.

Теперь уже никого не удивишь флоатером по цене в 90%, хотя ещё месяц-два назад это было чуть ли не магией

В связи с этим начал движение в сторону того, чтобы более грамотно подходить к определению доходности флоатеров по примеру с бумагами с фиксированным купонов.

ВАЖНО! написать о том, что это не идеальный вариант таблицы. Есть ряд условностей, которые я постепенно буду исправлять. По многим из них я пока что не придумал как сделаю это, но я сделаю)

Из самых первых важных моментов- это научить таблицу автоматически рассчитывать правильно доходность флоатеров с учётом всех нюансов (например, как определить без ошибок когда обновляется купон после изменения КС)

Много где может быть написано #ЗНАЧ!.. Эти поля не подгрузились с Московской биржи, тут я бессилен, надо просто ждать

Пока показываю такой вариант в котором показано следующее:

🖊 ISIN

🖊 Название

🖊 Рейтинг

Разделил формулу определения купона, чтобы Excel мог посчитать всё грамотно (пока корректно считается только при КС, завтра доделаю, чтобы ещё и RUONIA и GCurve верно считал)

( Читать дальше )

Лучшие флоатеры с ежемесячной выплатой купона

- 18 октября 2024, 23:27

- |

Выполняю своё обещание и публикую список самых интересных флоатеров с ежемесячной выплатой купона. Признаюсь честно: сейчас примерно 20% моего портфеля составляют флоатеры. Рассматриваю их как защитную часть портфеля.

К каким выпускам стоит присмотреться:

1️⃣ Балтийский лизинг БО-Р12 (RU000A109551) – один из самых доходных флоатеров с ежемесячной выплатой купона. Купон определён как значение «Ключевая ставка + 2,3%». Погашение – 25.08.2027.

Единственное, что смущает – рейтинг BBB и принадлежность эмитента к лизинговому бизнесу, который сейчас переживает непростые времена. Но тут всё как обычно: чем выше потенциальный доход, тем выше риски.

У Балтийского лизинга есть ещё два флоатера с такой же премией к КС: RU000A108777 и RU000A108P46. Они отличаются только сроками погашения.

2️⃣ Совкомбанк Лизинг П07 (RU000A1099V8) – здесь доходность чуть пониже: КС + 2%. Но компания выглядит чуть понадёжней, т.к. за ней стоит банковская организация. Но кредитный рейтинг всё равно равен ВВВ. Погашение – 08.08.2027.

( Читать дальше )

Корпоративные флоатеры: КС + 1,3%: обзор. Личное мнение о длинных ОФЗ

- 27 июля 2024, 09:24

- |

КАКИЕ КОРПОРАТИВНЫЕ ФЛОАТЕРЫ ВЫ ПРЕДПОЧИТАЕТЕ И ПОЧЕМУ: ПРЕДЛАГАЮ ОБСУДИТЬ В КОММЕНТАРИЯХ. Куда временно парковать деньги.

LQDT, SBMM дают доходность RUSFAR минус 0,4% (за управление).

Сейчас RUSFAR 15,5%

На заседании 26 июля, как Вы знаете,

ЦБ РФ поднял ставку с 16% до 18%.

Следующее заседание ЦБ РФ по ставке 13 сентября.

Высокая ликвидность из списка (200 — 500 млн руб. в день) —

только у НорНикБ1Р7 (КС+1,3%, 200 — 500 млн руб в день).

У ОФЗ-флоатеров,

привязанных к RUONIA (29 серия, около 15,5%,

доходность примерно на 1,5% ниже, чем

доходность корпоративных флоатеров, указанных в таблице.

ДЛИННЫЕ ОФЗ.

Возможно, 18 — 20% станет максимумом в цикле повышения ставок.

Вероятно,

осенью 2024г

ОФЗ 26238 (погашение май 2041г)

станет интересной идеей на фондовом рынке:

если будут ожидания снижения ставки, то

«тела» длинных ОФЗ вырастут в соответствии со снижением доходности.

Учитывая риск повышения КС, высокий риск, не планирую покупать.

С уважением,

Олег

10 надёжных флоатеров с высокой доходностью

- 21 июня 2024, 07:41

- |

Как всегда быть на одной волне с Набиуллиной и Центробанком РФ? Ответ настолько простой, насколько легко конфетку у первоклассника отобрать. Чтобы быть на одной волне с ключевой ставкой, нужно всего лишь покупать флоатеры — облигации с переменным купоном, который зависит от КС или RUONIA. Нюанс: лучше выбирать надёжных эмитентов, чтобы снизить риски.

Если вы любите инвестиции и облигации в частности, подписывайтесь на мой телеграм-канал про инвестиции. Там уже более 10,5 тысяч подписчиков и огромное количество полезного контента.

Выбрал 10 корпоративных флоатеров с купоном выше ключа или RUONIA не менее чем на 1,5% и с высоким рейтингом. Ликвидности выпусков хватит для большинства инвесторов, но всегда проверяйте стакан!

Параметры: ликвидные корпоративные облигации, у которых купон привязан к КС или RUONIA, срок от 1 года, рейтинг A- или выше, без оферты и амортизации.

Но сначала бонус. Самые свежие: Балтийский Лизинг, Джи-Групп и скоро будет Русал.

( Читать дальше )

10 облигаций с доходностью выше 18%

- 24 мая 2024, 08:34

- |

7 июня состоится заседание ЦБ по ключевой ставке. Есть мнение, что ставку могут поднять до 17%. В таких условиях рынок облигаций падает, доходности растут и неизвестно когда закончится это падение. Сейчас доходности некоторых облигаций с высоким рейтингом и постоянным купоном достигают 18%. Но и облигации с плавающим купоном (флоатеры) как защитный инструмент дают 18% и более. Выбрал 10 таких бумаг. Доходность указана без учета налога с учётом реинвестирования купонов. Ее можно увеличить при инвестировании на ИИС.

1. Интерлизинг 1Р07

Лизинговая компания с 20-летним опытом работы.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A1077Х0

Стоимость облигации: 98,46%

Доходность к погашению: 18,66% (купоны 16%)

Периодичность выплат: ежемесячные с амортизацией

Дата погашения: 31.10.2026

2. Евротранс3

Сеть АЗК в Москве и Московской области под брендом «Трасса».

Рейтинг: A- (AКРА)

ISIN: RU000A1061К1

Стоимость облигации: 93,27%

Доходность к погашению: 18,39% (купоны 13,6%)

Периодичность выплат: ежемесячные с амортизацией

( Читать дальше )

Как обезопасить свой смартфон от несанкционированного доступа к банковским приложениям.

- 18 мая 2024, 14:29

- |

Так как у большинства отсутствует какая либо защита от несанкционированного доступа, им это очень часто удается. И от момента кражи до момента пока жертва не обратится к сотовому оператору для замены SIM-карты, успевают обчистить банковские счета и набрать кучу кредитов.

Некоторые могут подумать, что у них стоит пароль на телефоне и получить доступ к банковским приложениям у злоумышленников не получится, но это не так. Достаточно прочитать SMS на заблокированном экране или вставить незащищённую SIM-карту в разблокированный телефон и мошенник получит полный доступ к вашим банковским приложениям, а потом, через некоторые из них, может восстановить доступ и к вашим госуслугам (почему существует такая дыра в безопасности госуслуг я пока от них ответа не получил).

Так что же делать, чтобы обезопасить себя?

Необходимо провести несколько несложных действий с вашим смартфоном. На разных устройствах настройки будут отличаться, но общий смысл один.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал