Избранное трейдера Alchemist01

Когда математика убивает рынок: как кванты заработали миллиарды, а мир - кризис

- 02 декабря 2025, 04:07

- |

Недавно купил книгу «Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок», которую её автор Скотт Паттерсон написал ещё в 2010 году. Книга издана на русском языке в 2014, но я познакомился с ней только недавно и понял что в книге очень хорошо расписана хронология развития алгоритмической торговли и чем она заканчивалась. Спойлер: ничем хорошим в итоге, но в моменте очень выгодно для участников.

Решил сделать статью по мотивам книги — краткую выжимку идей о том, какими алгоритмами и в какое время зарабатывались деньги. Первая часть этой статьи — на основе этой книги, а вторая этой часть — на основе открытых данных из интернета.

Причём странная деталь — заказал книгу на обычном маркетплейсе, но книга шла из‑за рубежа и пришла даже без указания тиража — то есть какая‑то условно китайская копия — раньше с такими не сталкивался.

Моя книга

Ниже первая часть, которая написана на основе этой книги.

( Читать дальше )

- комментировать

- 6.3К | ★9

- Комментарии ( 40 )

Снижение ставки — это праздник не для всех.

- 25 ноября 2025, 21:05

- |

Поговорим немного о базе, о том как можно на коленке прикинуть перспективы разных банков, в целом до выхода отчёта. И поговорим сегодня о том, почему снижение ставки — это праздник не для всех.

Вы спросите, вау-вау, как это снижение ставки не праздник для банков? Там же кредиты в рост сразу. Верно. Но дело не только в кредитах.

— Процентный риск асимметричен.

Большая часть корпоративных кредитов — с плавающей ставкой. Поэтому когда ключевая ставка идет вниз, процентные доходы банка снижаются очень быстро.

А что с кредитами «фиксами»? Там же будет супер доход! На бумаге они фиксированные, но в реальности — нет. Как только ставка падает, любой адекватный финдиректор корпората постарается либо пересмотреть условия, либо досрочно закрыть старый дорогой кредит и перезанять дешевле в другом банке. В итоге часть портфеля «фиксированных» кредитов тоже начинает вести себя как плавающая.

То есть доходность активов падает почти сразу следом за ставкой.

( Читать дальше )

Почему я оптимистичен в отношении акций

- 25 ноября 2025, 13:37

- |

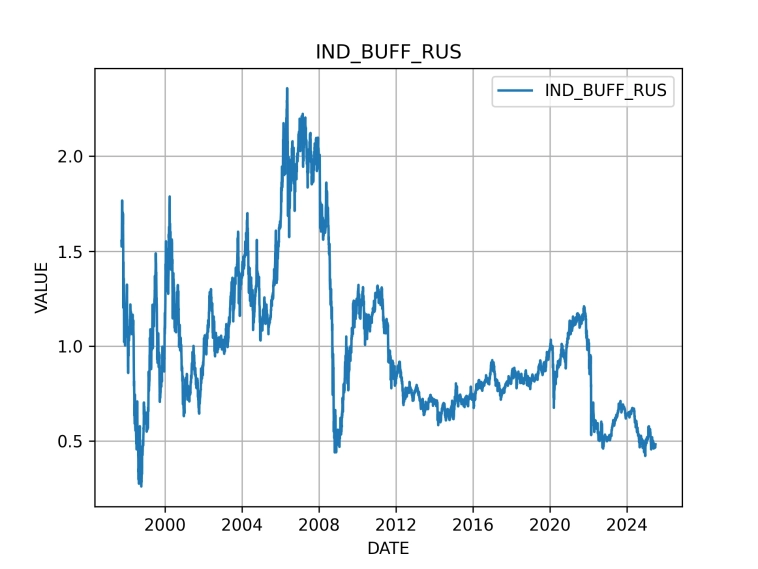

✅ График 1 - вариация индикатора Баффета для российского рынка. Индикатор отнормирован на среднее значение за всю историю IMOEX. Его значение на 30.06.2025 (по ВВП есть данные пока за полгода) — 0,48, это значит, что только возврат к среднему должен дать 107%. Даже если мы возьмём не среднее, а медиану — 0,88, то это рост 84%. Если потенциал по ценовому индексу реализуется за 5 лет (хотя я думаю намного раньше), то он даст 12 — 15% годовых. А ведь ещё есть дивидендная доходность, которая сейчас около 7,7% годовых. Вот и итоговые 20%.

( Читать дальше )

Кровожадных на жадных: замена киевских чёртей? Чуть-чуть веры: минус золото, плюс акции.

- 23 ноября 2025, 09:15

- |

После прихода к власти Трампа уже прошло несколько преждевременных и нереализованных надежд на скорый мир. Мало кто сейчас верит, что амеры смогут в новой попытке перекроить краинскую ОПГ, заменив в Киеве чёртей с кровожадных на просто жадных.

Амеры не то чтобы вдруг пожалели свиней, решив сделать стадо менее осатанелым, но они желают притормозить усиление Китая за счёт военных поставок всем сторонам фронта, плюс желают сохранить покрупнее бордельно-притонную зону для отправки барышень барышей в омерику.

Только поэтому они гнут смену чертей в Киеве, пока безуспешно: украйнюю зону разврата и продажности русская армия понемногу сокращает, а китайское производство продукции двойного назначения досадно для амеров развивается.

Кровожадные чёрти упираются, боятся что не только их с чужой шеи снимут, но с них самих шкуру спустят, когда они ослабнут без свежей кровушки. Мало кто уже верит в возможность их самостоятельного выхода из стада хряков. Только грубыми пинками от североамериканской банды пастухов демократии. Но как-то не по настоящему весь 2025 год упырей пинают, поэтому на новые вариации спектакля пинков мало ходят инвесторы, не верят уже.

( Читать дальше )

PDCA для дивидендного инвестора: как слышать рынок, а не шум.

- 17 ноября 2025, 21:23

- |

Обратная связь рынка — единственный способ понять, попадаешь ли ты в цель. Не «приятно», не «полезно», а критически важно. Ошибка стоит не самооценки, а денег, причём своих.

Ключевой момент в том, чтобы понимать, что вообще считать правильной обратной связью.

Если у нас дивидендная стратегия или облигационная стратегия, то это точно не цена акции/облигации в моменте. Цена в нашем случае — это шум. Рынок может неделями сходить с ума, но сути это не меняет, волатильность не платит по счетам.

И уж точно обратная связь — это не комментарии под тикером в приложении брокера и не поток уверенных «экспертов» из уютных телеграм-каналов. Это вообще шум внутри шума.

В нашей стратегии правильная обратная связь — это денежный поток, который будет изменяться в тех рамках, которые мы ожидали. Т.е. поступающие дивиденды и купоны.

• Как работать с этой обратной связью?

Возьмём классический циклю Деминга–Шухарта — PDCA. Если совсем коротко, PDCA — это цикл постоянных улучшений, который заставляет мыслить гипотезами, а не эмоциями.

( Читать дальше )

20 лет

- 16 ноября 2025, 18:39

- |

Первые 4 года совмещал работу на ино-дядю и торговлю на ММВБ, т.к. по моим тогдашним прикидкам капитал бы недостаточным. Все эти 4 года пополнял депо за счет зарплаты с основной работы. Когда депо достиг заданного уровня — ушел с работы по собственному. С тех пор депо со стороны не пополнял, а только выводил на жизнь.

Жалею ли о таком повороте в жизни?

Пожалуй, нет. Решение было вполне осознанным.

Два основных положительных момента это, во-первых, зарабатывание денег исключительно своим умом, а не выполнением чьих-то зачастую глупых указивок. И, во-вторых, та свобода использования пространства и времени, которую дает трейдинг.

Времени у меня собственно торговля отнимает 1 час в день и только в будние дни. А в пространстве требуется только доступ к интернету, причем не обязательно быстрому.

Это позволяет тратить время (кстати, это, на мой взгляд, основной человеческий ресурс. Нет, добавлю еще здоровье!) по своему усмотрению: на путешествия и прогулки, рыбалку и грибы, музеи, чтение, музыку (люблю классику и джаз, играю немного на синтезаторе), спортзал — 3 раза в неделю по 3,5 часа (включая релаксы, массаж, сауну), частенько захаживаю в кафушки или ресторанчики с национальной кухней — тоже развлечение.

( Читать дальше )

Опыт длинной 28 лет

- 16 ноября 2025, 16:49

- |

Первая торговать лучше руками — риск в сделке 2-4% прибыл в ОДНОЙ сделке минимум 50% на капитал, сделки редкие но если проходит то прибыль большая.

Вторая инвестиционная — всегда торгую только в лонг, всегда плюс, могу торговать хоть с телефона (кнопка бабло) не гадаю где покупать, очень классная но нужен капитал большой, хорошо подходит для банков, фондов и моей работы квантовика, если капитала много доход улетает на луну, но нужен капитал.

Итог: можно разогнаться с маленьких денег первой стратегией, но сделки за год будут редки и соответственно данная стратегия не подходит для большого капитала(не вместите ликвидность в стоп), вторая наоборот нужны большие деньги стабильный спокойный доход всегда, доход зависит от жадности.

Все, краткая моя выжимка за мой 28 летний опыт на рынке.

Я за широкий кругозор!

- 14 ноября 2025, 09:19

- |

Интересная книга. Центральным вопросом, рассматриваемый автором с разных сторон, — выбор между узкой специализацией, которую необходимо начинать как можно раньше (например, тренировки, чтобы стать спортсменом), или же многогранное развитие с последующим осознанным выбором той сферы деятельности, которая наиболее по душе человеку. Книга изобилует многими интересными примерами, которые показывают, что успеха добивались как одни, так и другие. Дружественные среды, то есть те в которых хорошо определены правила игры, такие как спортивные соревнования, конечно, благоприятствуют ранней специализации и развитию, в то время как агрессивные, в которых существует множественные выборы и нет однозначных правильных решений — несомненно за пользу развития широкого кругозора. Последних в нашей жизни гораздо больше. Автор явно за второй вариант, так как первый таит в себе очень много опасностей, если человек не сможет добраться до «высшей лиги». Да и сам мир сильно меняется в пользу второго.

Книга не в малой степени напутствие родителям, особенно тем, кто толкает своих детей с раннего возраста к узкой специализации, зачастую не задумываясь над ценой ошибки и лишая свободы выбора, а можно сказать и свободы воли своих чад.

( Читать дальше )

А на этом рынке вообще можно заработать? (или что-то там про рот, топтать и казино.)

- 10 ноября 2025, 11:49

- |

Всем привет. Возможно, вы уже встречали, да притом еще и не раз, утверждения по типу: “На фондовом рынке заработать невозможно” или “Российский рынок не вырос на за n лет (как, например, здесь — https://smart-lab.ru/blog/1212802.php)”. А что, если я опровергну это утверждение, да еще и смогу аргументировать, что на это вы скажите?

Давайте начнем сначала. Первое приведем график индекса нашего рынка.

Как мы видим, действительно, наш рынок находится ровно на тех отметках, что был в апреле-мае 2019. Вытекает то, что доходность за 6 лет ровна 0! А все это зря потраченное время можно было трансформировать в удержание знаменитых депозитов. Давайте сравним наш рынок с американским для того, чтобы совсем больно стало.

( Читать дальше )

Хочется ли писать интересное на Смарт Лабе

- 07 ноября 2025, 01:33

- |

Но несмотря на это, в той помойке всегда появлялись посты из которых можно было почерпнуть крупицы казалось бы полезной информации.

Помню ребят из Сибири которые торговали «догму» что золото никогда не будет дороже 900 долларов, хочу заметить что с учётом плеча 1:100 они долгое время зарабатывали.

Потом был кажется Леонид, который копал парный трейдинг, и знаете, что примечательно, каждый раз когда кто то копал интересную тему, появлялись ветки на форумах, не наши современные ленты со скролом и тупостью, а долгие ветки с энтузиастами.

Волновой анализ вел Игнат, так я и не понял зарабатывал он или рисовал.

Потом был Neo который на Onyx трейде несколько лет пилил индикатор zup… Я бы хотел что бы и сейчас были такие форумы, ламповые так сказать, но почему то самому тянуть интересные темы все более и более неблагодарно, потому что любой пост или любая идея благодаря комментаторам канет в Скам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал