Избранное трейдера Владимир Трипкош

Как образовался пузырь на рынке недвижимости в США (2004 - 2007 г.) по материалам книги Рея Далио. История повторяется

- 06 марта 2023, 20:45

- |

Образование «пузыря»: 2004 – 2007 год.

Лопнувший пузырь доткомов и шок от терактов в 2001 году вынудил Федеральную Резервную Систему (Центральный банк США) понизить процентные ставки с 6,5% вплоть до 1%.

Резкое сокращение процентной ставки стимулировало спрос за счёт дешёвых кредитов, что позволило экономике США быстро выйти из рецессии.

Однако, снижение процентной ставки заложило фундамент для образования нового пузыря.

В этот период экономика США росла на 3-4% в год, рост безработицы был ниже долгосрочного среднего уровня (4-5%), а инфляция колебалась в диапазоне 2 – 3,5%.

ФРС занималась стабилизацией инфляции, не обращая внимания на тревожные звоночки, а они были.

Инвестиционные активы (в том числе недвижимость) покупались на заёмные средства.

Долговая нагрузка домохозяйств выросла с 85% от располагаемого дохода семьи в 2000 году до 120% в 2006 году.

Цены на дома возросли более чем на 80% по сравнению с 2000-м.

С точки зрения роста это был самый масштабный рост цен за последние 100 лет в США (за исключение окончания Второй мировой войны).

( Читать дальше )

- комментировать

- 5.8К | ★6

- Комментарии ( 11 )

Цены на недвижимость расти не будут. Интервью с генеральным директором Циан

- 04 марта 2023, 12:37

- |

Посмотрел свежее интервью с Дмитрием Григорьевым - генеральный директор компании Циан. 📱

Циан – сервис по покупке, продаже и аренде недвижимости с ежемесячной аудиторией более чем 21 млн человек.

В интервью Дмитрий рассказал про текущее состояние дел на рынке недвижимости, а также дал прогноз на среднесрочный и долгосрочный период.

Сделал короткую выжимку интересных моментов из интервью.

Итоги 2022 года 🏙

Количество сделок на первичном рынке в 2022 году снизилось на 16% по сравнению с 2021 годом. В Московском регионе падение на 19%.

Объём предложения, который вышел на рынок после мобилизации небольшой и уже вышел на плато.

Увеличился срок продажи квартиры на вторичном рынке с 2 месяцев до 3 месяцев.

Год в целом завершился неплохо. Ожидания были гораздо хуже, к тому же мы сравниваем 2022 год с аномальным 2021 годом.

Застройщики 🏠🏠 чувствуют себя неплохо благодаря поддержке государства.

Прогноз на 2023 год 📉

Спрос будет немного выше, чем в 2022 году.

При этом предложение стабилизируется из-за того, что количество объектов, вводимых на первичном рынке, будет постепенно снижаться.

( Читать дальше )

Топ-10 лучших youtube каналов для инвесторов

- 01 марта 2023, 14:56

- |

Мой топ-10

ФинФак -ссылка. Один из лучших каналов по макроаналитики.

Вредный инвестор — ссылка. Фундаментальный анализ акций.

FinanceGramm — ссылка. Очень нравятся переводы разных видео с английского на русский, из последнего это видео про письмо акционерам Berkshire Hathaway.

Стонкс — ссылка. Хорошие веселые стримы, где обсуждаются акции и последние события.

Солодин Live — ссылка. В основном аналитика по иностранным компаниям.

Аленка Капитал — ссылка. Легендарные выпуски про стейки.

Роман Андреев — ссылка. Специалист по техническому анализу.

Oleg Kuzmichev — ссылка. Еженедельный обзор новостей.

Тимофей Мартынов — ссылка. Хорошие антикризисные обзоры.

БКС Live -ссылка. Интервью с компаниями.

Пишите в комментариях, кого еще стоит добавить в данный список.

Мой телеграм-канал

И снова в мире что-то произошло! Чем отметилась пятая неделя 2023 года. Инфорграфика

- 07 февраля 2023, 19:59

- |

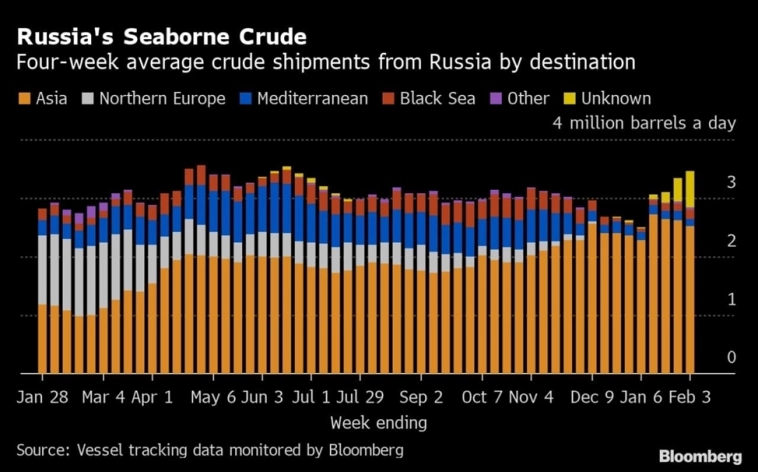

И снова нефть

Эта наглая и злобная Россия опять посмела уклоняться от нефтяных санкций, виляя в промышленных масштабах. Хотя крупные западные компании отказались от торговли, отгрузки и страховки нефти, на их место пришли загадочные новички.

Эти самые новички обеспечили средний четырёх недельный поток российской нефти на самом высоком уровне с июня 2022 года.

Данное обстоятельство позволило компенсировать большую часть потерь предыдущей недели, совокупные объёмы выросли на 480 тыс. бар в сутки, или на 16%, до 3,6 млн за неделю.

Как сообщает The Economist, Оман и ОАЭ за первые 10 месяцев импортировали российской нефти больше, чем за предыдущие три года, вместе взятые, а Малайзия экспортирует в Китай в два раза больше нефти, чем может произвести.

Как же это случилось? Согласно данным, Россия выкупила огромное количество нефтяных танкеров. Флот, который может использовать Россия, насчитывал на конец 2022 года свыше 360 судов, что эквивалентно 16% всего танкерного флота.

( Читать дальше )

Стоит ли покупать акции Алроса? Считаем дивиденды

- 06 февраля 2023, 14:44

- |

Для ответа на данный вопрос стоит посчитать возможные дивиденды.

По моим прикидкам денежный поток (FCF) за 2022 год составит 47,4 млрд рублей, что дает нам прогнозный дивиденд в 6,4 рубля на акцию.

Чистая дивидендная доходность составляет 9%.

Отдельно хочется отметить, что примерно 30% денежного потока ушло на выплату повышенного (разового?) НДПИ на 19 млрд рублей, который компания выплатит в 1 квартале 2023 года.

Данный маневр снизил дивидендную базу на 30%.

Вывод

Исходя из дивидендной доходности акции оценены справедливо.

Ключевые риски:

1. Европейские дипломаты заявили, что в 10 пакете санкций они в очередной раз попытаются положить конец торговле алмазами Бельгии с Россией.

2. Пересмотр налоговой политики в сторону увеличения.

Если данные риски не реализуются, то дивиденды подрастут и акции переоценятся.

Не является индивидуальной инвестиционной рекомендацией!

( Читать дальше )

Как ведёт себя экономика во время крупной заварушки по Рей Далио

- 05 февраля 2023, 13:12

- |

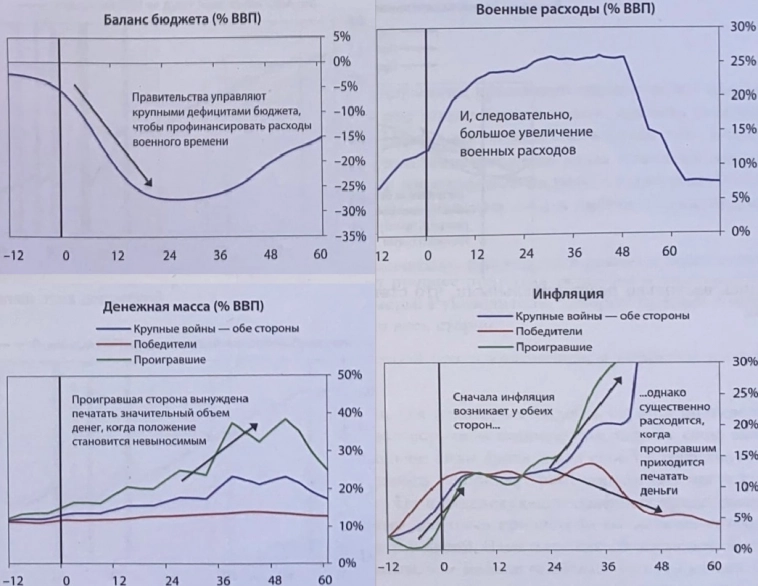

Начал читать книгу Рея Далио – «Большие долговые кризисы» и на 73 странице наткнулся на параграф о том, как ведёт себя экономика во время крупной заварушки.

Хочу остановиться на основных моментах:

1. Доля государственных расходов сильно растёт, а доля частного сектора также сильно падает

Частный бизнес в условиях высокой неопределенности предпочитает сокращать инвестиции, а доля государства (в том числе за счет роста инвестиций в ВПК) начинает расти.

2. Растут расходы => Растёт дефицит бюджета => Растёт денежная масса М2 => Растёт инфляция

( Читать дальше )

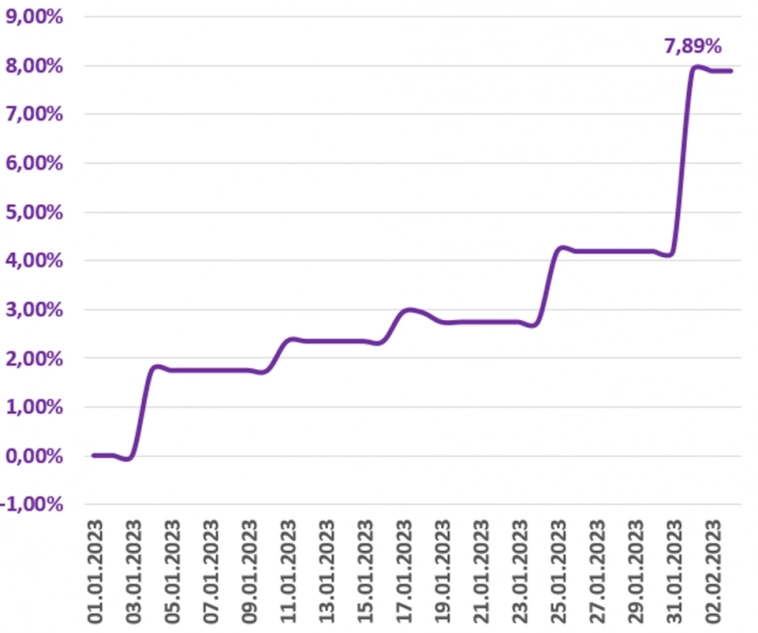

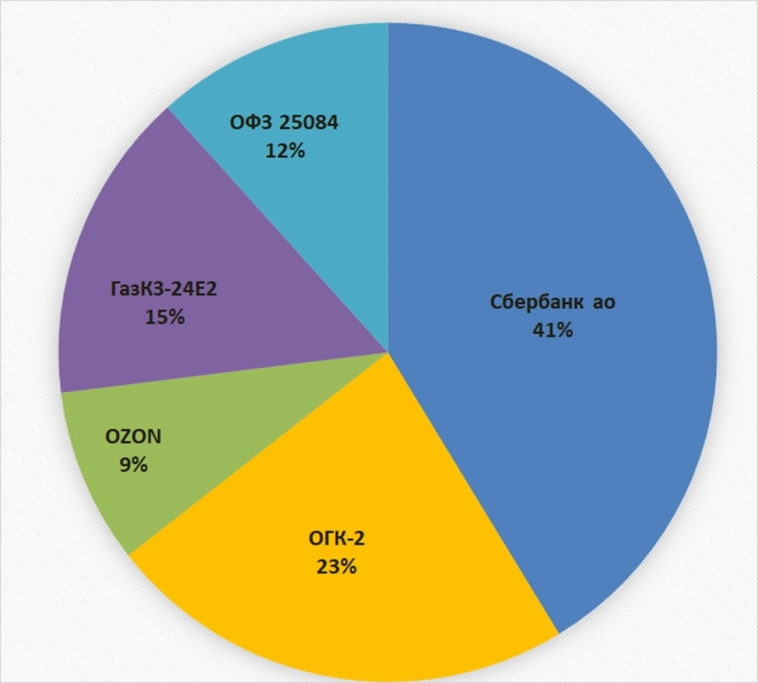

Обзор инвестиционного портфеля от 3.02.2023. Доходность за месяц +8%

- 03 февраля 2023, 18:06

- |

С 1 января по 3 февраля 2023 года портфель вырос на 7,9%.

( Читать дальше )

Натягиваем зеленую сову на глобус. ВИЭ - миф или реальность?

- 02 февраля 2023, 19:39

- |

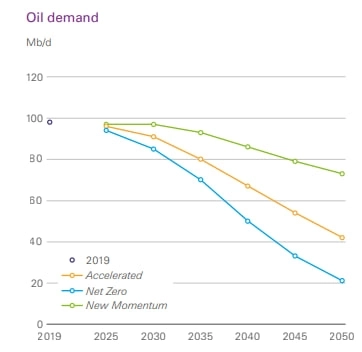

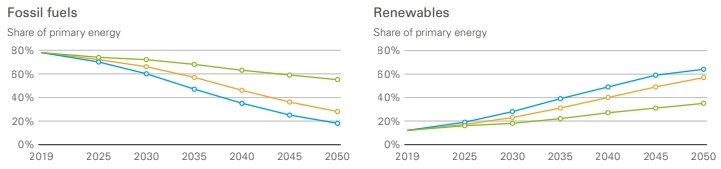

Совсем недавно компания ВР показала своё видение энергетического будущего мира. Будущее радостное, светлое, чистое, но, на наш взгляд, фантастичное.

Основные тезисы следующие:

– пик спроса на нефть пройден;

– падение доли ископаемого топлива на 55% (а то и до 20%) при росте доли ВИЭ до 35-65%;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал