Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга и провалился, ни один выпуск не нашёл "своего" покупателя!

- 08 сентября 2023, 07:16

- |

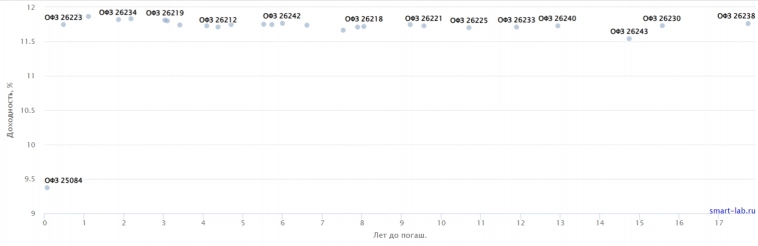

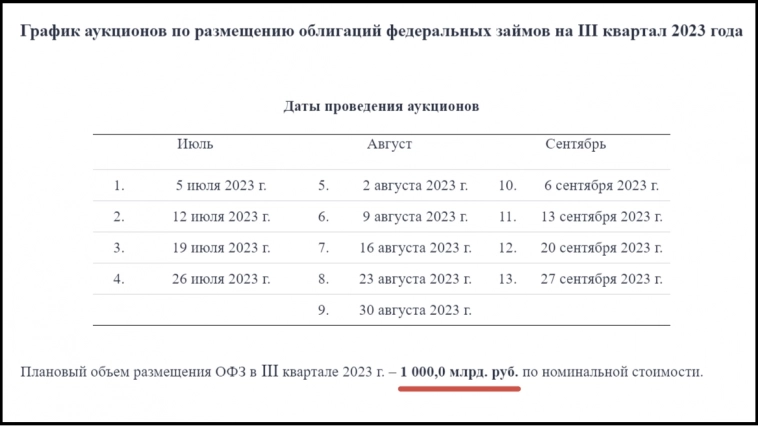

Минфин «провёл» аукцион ОФЗ и предложил инвесторам 2 выпуска. На сегодняшний день инвесторов в ОФЗ беспокоит несколько факторов: разбушевавшиеся инфляция, которую хотят погасить с помощью повышения ключевой ставки (видимо 12% это не предел), частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ, поэтому инвесторы «требуют» премию в доходности длинных ОФЗ. Минфин не хочет уступать инвесторам, его единственным спасением был флоутер — купон изменяется в зависимости от среднего значения ставки RUONIA. Как только данный вид ОФЗ отсутствовал в предложении, то объёмы средств были не слишком привлекательными, а на этот раз и вовсе выпуски были не реализованы в связи с отсутствием заявок по приемлемым уровням цен. Отмечу, что флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Вот какие выпуски предложил Минфин:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Нефтегазовые доходы в августе — планомерный рост. В сентябре ожидается ещё больше, выплаты по демпферу сократят в 2.

- 07 сентября 2023, 07:26

- |

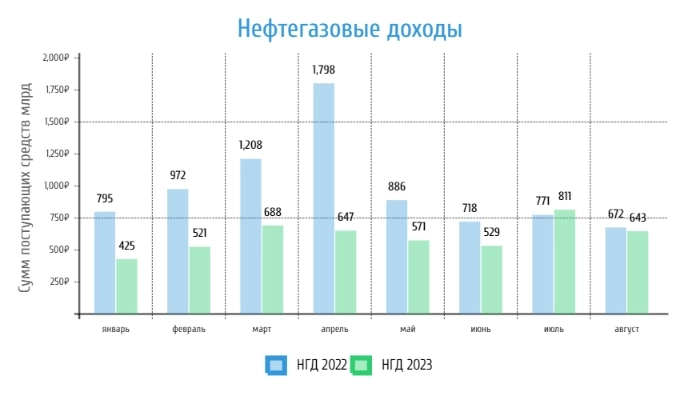

🛢 Выход данных по нефтегазовым доходам в августе должен был пролить свет на то какой профицит получают эмитенты, а соответственно и государство благодаря возросшим ценам на сырьё и ослабшему рублю (по данным Минфина, средняя цена Urals в августе составила — $74, а средний курс $ — 95,28₽). Можно смело утверждать, что данные обстоятельства положительно повлияли на приход средств в бюджет РФ, но некоторые моменты не дают полностью оценить масштаб прибыли, давайте разбираться.

По данным Минфина, НГД в августе составили — 642,7₽ млрд (-4,3% г/г), месяцем ранее — 811,3₽ млрд (5,3% г/г). С начала года доходы составляют — 4,8₽ трлн (-38,1% г/г), за 8 месяцев собралась не очень внушительная сумма, а ведь у Минфина свои планы насчёт НГД (ведомство спрогнозировало, что базовые НГД в этом году составят 8₽ трлн). Как вы можете наблюдать доход снизился, но не всё так просто:

▪️ НДПИ (745,8₽ млрд vs. 553,8₽ млрд месяцем ранее) и ЭП (78,6₽ млрд vs.

( Читать дальше )

Блог им. svoiinvestor |ММК отчитался за Iп 2023г — отмечаем восстановительный процесс в отрасли. Выбор компании — инвестиции, а не дивиденды.

- 01 сентября 2023, 12:01

- |

🔩 ММК опубликовал финансовые результаты по МСФО за I полугодие 2023 года. Эмитент впервые за 1,5 года представил финансовую отчётность и по ней можно понять, что металлургическая отрасль восстанавливается. В июле я разбирал результаты компании по производству и продажам, уже там отмечал, что данные вполне приемлемые (производство стали: 6,5 тонн 7,5% г/г, производство чугуна: 4,9 тонн 14% г/г, продажи товарной металлопродукции: 5,8 тонн 11,1% г/г) учитывая с какими сложностями столкнулись металлурги в 2022 году (санкции, смена рынков, затраты на логистику и детали для обслуживания оборудования, сильный рубль и снижение загрузки производственных мощностей). Перейдём же к основным цифрам:

▪️ Выручка: 352,7₽ млрд (-12,5% г/г)

▪️ Чистая прибыль: 51,6₽ млрд (-9,1% г/г)

▪️ EBITDA: 88₽ млрд (-14,5% г/г)

Можно смело сказать, что на выручку повлияло снижение цен на металлопродукцию, как следствие пострадала EBITDA и прибыль. При этом стоит отметить несколько интересных фактов из отчёта:

( Читать дальше )

Блог им. svoiinvestor |Роснефть отчиталась за Iп 2023г — дивиденды всё ближе, но компании мешают ограничения по добыче, чтобы раскрыть весь свой потенциал!

- 31 августа 2023, 07:16

- |

Роснефть опубликовала финансовые результаты по МСФО за I полугодие 2023 года (II квартал 2023 года), но они весьма ограничены и не показывают полной картины. Стоит признать, что показатели — одни из лучших в нефтяной отрасли, но не стоит забывать, что компания добывает ещё и газ, в частности, Роснефть вышла на первое место среди независимых производителей газа, увеличив добычу практически на треть в I полугодии 2023 года. Что мне лично непонятно, почему выручка относительно прошлого года снизилась, а прибыль возросла (учитывая затраты компании, сильный рубль в начале года и цены на сырьё), при этом результаты по прибыли лучше 2021 года. Понятно, что II полугодие 2023 года будет ещё сильней и тут можно будет хотя бы объяснить рост за счёт ослабления рубля, увеличившейся цены на сырьё, но I полугодие остаётся загадкой. Перейдём же к основным результатам:

🛢 Выручка: за I полугодие 3,8₽ трлн (-25,3% г/г), за II квартал 2₽ трлн (+12,1% кв/кв)

🛢 Чистая прибыль: за I полугодие 652₽ млрд (45,2% г/г), за II квартал 329₽ млрд (+1,9% кв/кв)

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 7 месяцев 2023г — 2₽ трлн, кредитование растёт во всех сегментах. Инфляция стучится в двери граждан!

- 23 августа 2023, 07:12

- |

По данным ЦБ, в июле прибыль банков составила 327₽ млрд (ROE — 30,1% в годовом выражении), месяцем ранее сектор показал примерно такой же результат — 314₽ млрд. С начала года банковский сектор заработал — 2₽ трлн (только вдумайтесь в эту цифру и вспомните 2022 год, где большинство предвещало крах финансового сектора). Интересные моменты из отчёта:

💳 В июле 1/3 прибыли была заработана за счёт переоценки иностранной валюты — 93₽ млрд (в июне — 147₽ млрд). Учитывая насколько слабел рубль (на 4% за июль и на 7% за июнь), то становится понятно, что ряд банков сохраняет длинную валютную позицию.

💳 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты. Поэтому значительно выросли чистые процентные доходы (9%) и комиссионные (3%). При этом банки снизили расходы на резервы на 37₽ млрд и операционные расходы на 16₽ млрд. В результате основная прибыль выросла до 224₽ млрд (компенсировав снижение прибыли за счёт валютной переоценки) с 131₽ млрд в июне.

( Читать дальше )

Блог им. svoiinvestor |Экспортная пошлина нефти на сентябрь — многократный рост, соответственно весомая подпитка бюджета РФ и сверхдоходы нефтяных эмитентов

- 17 августа 2023, 07:32

- |

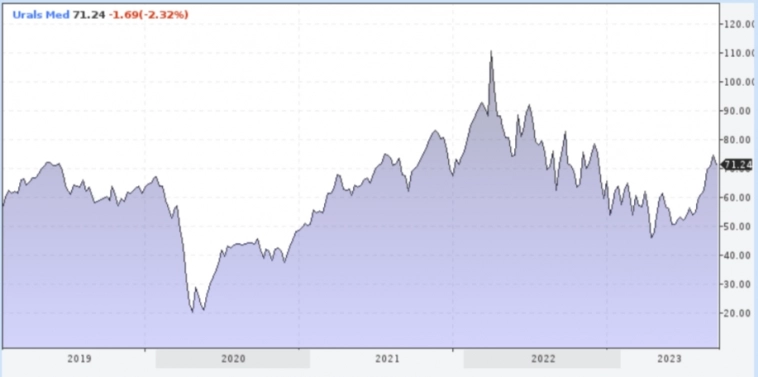

Минфин опубликовал расчёт экспортной пошлины на сентябрь. Urals продолжает восхождение к ноябрьским ценам 2022 года, нужно признать, что данные события произошли благодаря агрессивным действиям ОПЕК+ (СА и Россия). За период с 15 июля по 14 августа средняя цена Urals составила — $70,33 (прошлый период — $58,03, вы только вдумайтесь, что цена подросла на $12 и это означает, что потолок цен от EC перестал работать). А значит экспортная пошлина на нефть в РФ с 1 сентября 2023 года повысится на $4,5 (в прошлом месяце — $1,3) и составит $21,4 за тонну. Дисконт к Brent вновь сократился и это в очередной раз доказывает, что санкции EC бессильны (спрэд составил ~$14, а месяцем ранее составлял ~$18). Напомню вам, что по данным Минфина, средняя цена Urals в июле составила $64,37 (-17,9% г/г), а в июне $55,28 (-36,6% г/г). Цена на сырье стремиться ввысь (на сегодняшний день торгуется по ~$71), при этом $ сейчас торгуется по 94₽ (но выходил за рамки 100₽), даже при укреплении ₽ цена на сырьё компенсирует это снижение, поэтому уже можно смело сказать, что III квартал для наших нефтяных эмитентов получиться весьма успешным (Лукойл, Татнефть, Роснефть, Газпромнефть, Сургутнефтегаз и т.д.). Почему же случился рост цены на нефть?

( Читать дальше )

Блог им. svoiinvestor |Татнефть заплатит очередные дивиденды — стабильность в нефтянке наше всё!

- 16 августа 2023, 08:04

- |

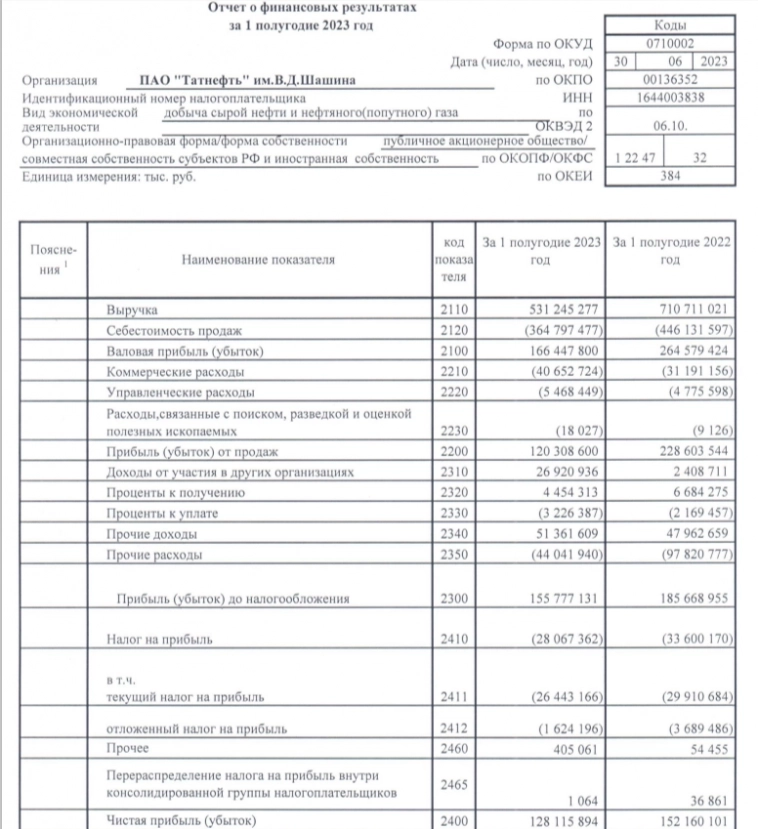

Совет директоров Татнефти рекомендовал дивиденды за I полугодие 2023 года в размере — 27,54₽ на каждый тип акций (дивидендная доходность составит порядка 4,8% на обыкновенную и 4,9% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 11 октября 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 10 октября.

Напомню вам, что ранее компания выплатила финальные дивиденды по итогам IV квартала 2022 года в размере — 27,71₽ на каждый тип акций, сумма же всех дивидендов за 2022 год составила — 67,28₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Если отталкиваться от дивидендной политики компании, то: «целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Недавно Татнефть отчиталась по РСБУ за I полугодие 2023 года, из отчёта мы узнали, что чистая прибыль составила — 128,1₽ млрд (-16% г/г) и сделали вывод, что на каждый тип акций примерно будет выплачено 27,5₽ (50% от ЧП, ожидания меня не подвели). На уровне повышения ключевой ставки до 12%, дивидендная доходность за полугодие в размере 4,8% не выглядит впечатляюще, но на это есть свои причины:

( Читать дальше )

Блог им. svoiinvestor |ЦБ слишком поздно взялся за ДКП и в очередной раз допустил панику на валютном рынке

- 15 августа 2023, 07:11

- |

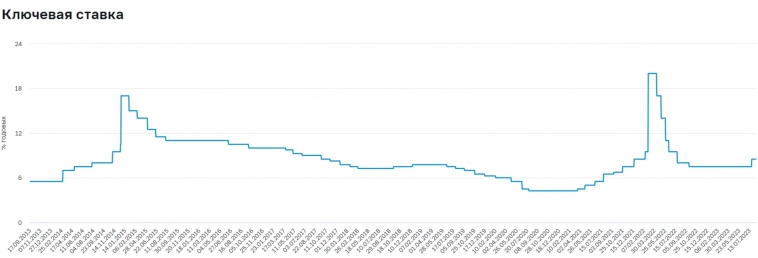

Сегодня произойдёт внеочередное заседание совета директоров ЦБ по ключевой ставке. Этим заседанием ЦБ признаёт, что финансовая стабильность страны пошатнулась (было множество заявлений, что это не так и регулятор всё контролирует). Думается мне, что собирать внеочередное собрание ради повышения ставки на 1% не имеет смысла (прошлое повышение ничего не дало), поэтому стоит ожидать повышение минимум от 3%, (желательно на 5%). Как вы понимаете это запоздалые действия ЦБ, потому что изначально до паники на валютном рынке были предупреждающие факторы:

▪️ Ускорившиеся инфляция в июле (годовая инфляция повысилась до 4,3%, поэтому с базовыми 4% мы попрощались). Понятно, что на ускорение инфляции повлиял ослабевший ₽, повысившийся потребительский спрос в основном за счёт кредитования. .

▪️ Очевидный кредитный бум в стране. Сохранился достаточно высокий рост потребительского кредитования — 607₽ млрд (2,1% м/м и 17,3% г/г, месяцем ранее 584₽ млрд). Более 60% прироста портфеля приносит ипотека (362₽ млрд, 2,4% м/м), но самое интересное, что бум продолжился в портфеле потребительских ссуд (196₽ млрд, 1,6% м/м) и автокредитования (40₽ млрд, 3% м/м).

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, но не сумел привлечь покупателей в длинные ОФЗ, ситуацию спас в очередной раз флоутер

- 11 августа 2023, 07:17

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. Бюджет РФ до сих пор находится под давлением (стоит признать, что наконец-то произошёл профицит нефтегазовых доходов, но данное действие свершилось, когда $ торговался по ~94₽, а Urals по ~68$), одна из опций его пополнения — это рынок внутреннего долга. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности ОФЗ (например, ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета). Не зря банковская система обращает внимание на флоутеры, ибо данный аукцион всё объясняет наглядно:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Торги по выпуску ОФЗ 26243 не состоялись, ведомство это объяснило тем, что отсутствовали заявки по приемлемым уровням цен. Флоутер ОФЗ 29024: отмечаю ошеломительный спрос — в 233,9₽ млрд, привлечено было — 90,6₽ млрд (средневзвешенная цена – 95,97% от номинала).

( Читать дальше )

Блог им. svoiinvestor |Татнефть отчиталась за Iп 2023 г., относительно Iкв. 2023 г. — фиксируем рост выручки и прибыли. Можно уже вести подсчёт будущих дивидендов.

- 08 августа 2023, 07:21

- |

Татнефть опубликовала финансовые результаты по РСБУ за II квартал и I полугодие 2023 года. На основе полугодичной отчётности уже можно понять адаптировалась ли компания к новым реалиям или нет, потому что годовой отчёт за прошлый год был феноменальным (увеличилась добыча нефти/нефтепродуктов, которая привела к великолепным фин. показателям, на счетах компании образовалась внушительная сумма, приобрели со скидкой российские активы Nokian Tyres), а с началом этого года пришли новые реалии в мир нефтяников (санкции, сокращение добычи, падение цен на сырьё, северная ветка нефтепровода Дружба обесточена, да по ней идёт нефть в Германию, но это Казахстанская). Относительно прошлого года идёт снижение финансовых показателей (ожидаемо), но относительно I квартала этого года — компания продемонстрировала рост:

🛢 Выручка: за I полугодие 531,2₽ млрд (-25% г/г), за II квартал 285,7₽ млрд (+18% кв/кв)

🛢 Чистая прибыль: за I полугодие 128,1₽ млрд (-16% г/г), за II квартал 78₽ млрд (+55% кв/кв)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс