Блог им. svoiinvestor |Идеальный и неизбежный шторм: кризис поставок СПГ обрушится на Европу зимой 2022 года.

- 16 мая 2022, 13:29

- |

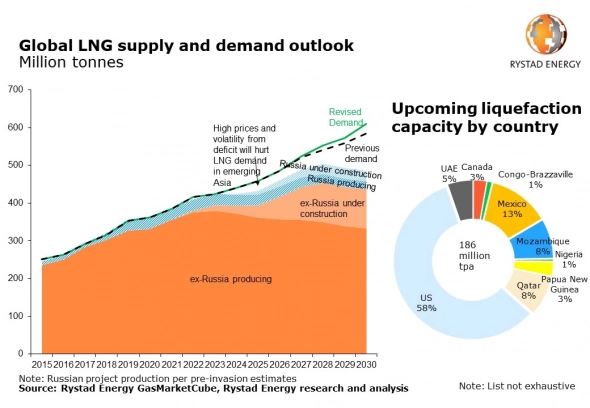

Кризис СПГ назревает в европейских странах. К такому выводу пришла норвежская исследовательская компания Rystad Energy. Цена на газ в Европе сейчас находится в районе 1040 долларов за 1 тыс. куб. м. и доходила в марте до 3800 долларов. Спрос превышает предложение и это только начало. К зиме мы увидим совсем другие цены и политику по газу в целом. Вот к чему пришли норвежские аналитики:

💨 Ожидается, что мировой спрос на СПГ достигнет 436 млн. тонн в 2022 году, опередив имеющиеся предложения в 410 млн. тонн. Дисбаланс предложения и высокие цены создадут условия для роста проектов СПГ более чем за десятилетия, хотя поставки из этих проектов будут поступать только после 2024 года.

💨 План REPowerEU (совместные европейские действия для более доступной, безопасной и устойчивой энергетики) поставил амбициозную цель снизить зависимость от российского газа на 66% в течение этого года – цель, которая будет противоречить цели ЕС по заполнению хранилищ газа до 80% мощности к 1 ноября. Отказываясь от российского газа, Европа дестабилизировала весь мировой рынок

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

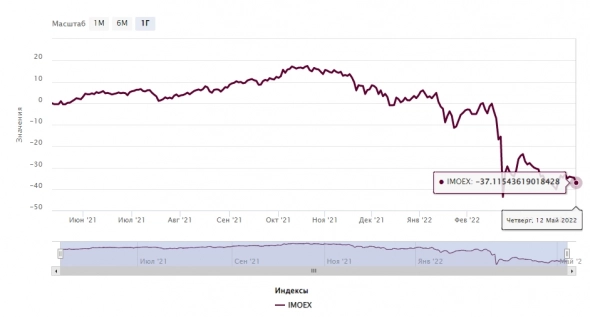

Блог им. svoiinvestor |Общая доходность IMOEX за 12 месяцев приблизилась к -40%. Это явно не предел.

- 13 мая 2022, 08:16

- |

Приближаемся к середине мая, за две коротких торговых недели произошли интересные события на фондовом рынке. Ещё в апреле я писал, что сходив ниже 2200 по IMOEX и отскочив при этом до 2500 есть неплохой шанс заработать. Кто зафиксировал прибыль молодцы, а кто инвестирует в долгосрок тоже, ибо взяли по приемлемым ценам эмитентов. Месяц май и в правду стал определяющим для нашего рынка, при этом это только начало. Отмечу факторы, которые явно влияют на наш фондовый рынок и экономику в целом:

📉 ФРС всему виной. Прогноз аналитиков по инфляции опять не совпал с фактической цифрой. Бездействие ФРС запустило интересные процессы к экономике США, при этом не агрессивное повышение ключевой ставки на сегодняшний момент может привести к тому, что ВВП будет снижаться (если темпы роста денежной массы и инфляция сравняются, то рост реальной денежной массы прекратится, что неизбежно скажется на ВВП США негативно). Сейчас этот негатив переносится на фондовый рынок и

( Читать дальше )

Блог им. svoiinvestor |Ситуация на российском фондовом рынке. Много факторов, которые против роста рынка.

- 11 мая 2022, 14:17

- |

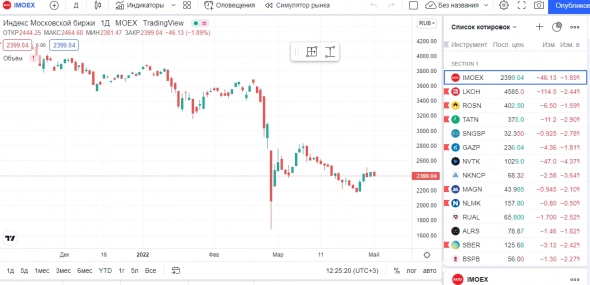

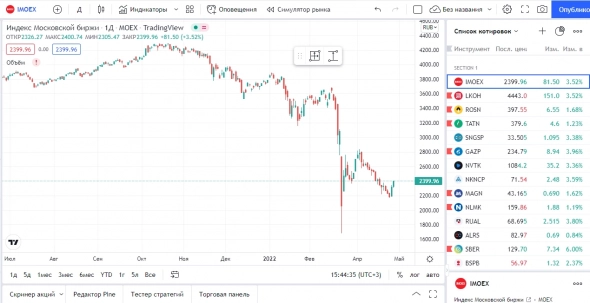

Затяжные выходные у нас выдались. Многие частные инвесторы были в предвкушении открытия российского фондового рынка. Я, как и прежде не вижу позитива для нашего рынка, ситуация в мире такова, что показывать небывалый рост котировок — не логично. Поэтому ближе к обеду IMOEX снижается на 0,4% и вряд ли эта тенденция будет нарушена. Сейчас хотелось бы обсудить, какие новости влияют на российский фондовый рынок и экономику в целом:

🇺🇸 Инфляция в США. Сегодня мы узнаем официальную инфляцию в США, от этого будет зависеть, как поведёт себя их рынок. Учитывая, что американская фонда существенно падала именно после заседания ФРС, где была повышена ключевая ставка и анонсировано, что печатный станок будет приостановлен. Если инфляция окажется выше ожиданий, то падение только усилиться (если наоборот, то рынок ещё смогут откупить на какой-то период, но коррекция всё равно

( Читать дальше )

Блог им. svoiinvestor |Ситуация вокруг TCSG. Ошибки Олега Тинькова.

- 05 мая 2022, 14:00

- |

Олег Тиньков дал интервью газете The New York Times. После своего заявления в запрещённой соц. сети в России ему пришлось продать свою 35% долю в TCSG, покупатель нашёлся незамедлительно (компания Интеррос объявила о покупке 35% в TCSG у семьи Олега Тинькова). Главное из интервью Олега:

❌ Олег считает, что Владимир Потанин заплатил не более 3% реальной стоимости этой доли. Существенный дисконт.

❌ По словам Тинькова, на следующий день после его заявления с банком связались. Они сказали: «Заявление вашего акционера не приветствуется, и мы национализируем ваш банк, если он не продаст его, и владелец не изменится, и если вы не измените название». Данное заявление

( Читать дальше )

Блог им. svoiinvestor |Российскому фондовому рынку уготовано второе дно?

- 04 мая 2022, 12:37

- |

Какой-то бурной реакции на фондовом рынке я сегодня не наблюдаю, видимо предыдущий рост активов многим частным инвесторам также показался липовым (IMOEX уже показывает -2%). В предыдущих постах я твердил, что мы будем наблюдать явный разворот и месяц май может стать определяющим. Нащупать второе дно при сегодняшних обстоятельствах вполне легко, я до сих пор уверен, что наш рынок не должен торговаться по ценам выше 25 февраля (никуда санкции не делись, обстановка наоборот накалилась после февраля и экономика испытывает проблемы).

Как итог у нас есть несколько интересных событий которые могут утащить наш рынок вниз:

📊 Всё ещё не законченная спецоперация в которой не достигнуты поставленные цели и задачи. Переговоры, которые так благоприятно влияли на рынок, оказались простой затяжкой времени. Кому выгодно, чтобы всё это продолжалось и давило на экономику России, думаю всем понятно.

( Читать дальше )

Блог им. svoiinvestor |Продолжай инвестировать, ибо только так ты сохранишь и приумножишь свой капитал.

- 02 мая 2022, 15:16

- |

В нашей стране до сих пор плохо развита финансовая грамотность, а последние события в мире, которые затронули фондовый рынок и вовсе отпугнули большинство обывателей. Если раньше мои знакомые как-то интересовались вопросами инвестирования, то сейчас это желание пропало. Рассказы о том, что нас ждёт дефолт и биржа рухнула в два раза усилились (спасибо всевозможным СМИ, которые ежедневно муссируют эту тему). Думаю, что та работа по привлечению клиентов, которую проделывали брокеры, биржи — обесценилась. Кризис в очередной раз доказал, что паника внутри населения заставляет ориентироваться на бумажный доллар и товары первой необходимости (в этот раз у нас в почёте стал сахар, а до этого гречка).

Этот тренд был раньше и продолжился сейчас. Каждый период чему-то должен научить, увы у нас многие сограждане ничему не научились и также совершили ошибки. Психологически сложно противостоять всеобщей панике, некоторые поддаются инстинктам и разум перестаёт работать. В большинстве случаев люди ориентировались на такие финансовые инструменты как:

( Читать дальше )

Блог им. svoiinvestor |Разворот рынка неминуем. Ждём месяц май?

- 29 апреля 2022, 12:26

- |

Вчера IMOEX всё же просел на -1.7%, сегодня с утра его явно пытаются откупить, но думаю разворот неминуем. В таких условиях, которые образовались на нашем фондовом рынке мы фактически не можем показывать устойчивый рост, тем более стоить дороже закрытия 25 февраля (напомню, что 25 февраля мы закрылись на отметке в 2470 пунктов). Месяц май, возможно, станет определяющим и мы увидим цены 24 февраля, а то и ниже (Я вам рассказывал про пятничные покупки и вы явно могли ещё в понедельник закупиться по хорошим ценам, зафиксировав свою прибыль в среду, выбор был за вами). Сейчас бы хотелось обратить внимания на интересные события фондового рынка, которые активно влияют на его поведение:

📈 Компания Интеррос объявила

( Читать дальше )

Блог им. svoiinvestor |Второе дно в подарок. Сегодня явно фиксировали прибыль.

- 28 апреля 2022, 17:02

- |

Как я писал вчера, мы должны были преодолеть 2400 пунктов. С этим IMOEX справился на ура и сегодня даже забирался выше 2500 пунктов. Этот отскок был для многих прогнозируемым, поэтому я совершал покупки в пятницу, а кто был ещё терпеливее, мог и в понедельник застать лучшие цены. Сейчас, как мне, кажется, некоторые частные инвесторы фиксируют прибыль, из-за этого индекс опустился и прекратил свой стремительный рост (в прошлой статье я как раз писал, что необходимо ещё понаблюдать за рынком до конца недели, а кто зафиксировал вчера, то не беда, профиты по некоторым эмитентам были +15-20%).

Что же насчёт сегодняшнего стремительного движения вверх, то было весьма забавно. Вышли некоторые отчёты компаний и заявления, а мы пёрли. Увы таковы сейчас реалии рынка и некоторые действия не поддаются логики. Вот несколько интересных факторов:

( Читать дальше )

Блог им. svoiinvestor |Отскок рынка засчитан. Фиксируем прибыль и ждём падения в мае.

- 27 апреля 2022, 15:56

- |

Неделя падения сменилась небывалым ростом показателей российского фондового рынка. Для меня было очевидным, что некий отскок должен был произойти, сейчас мы с вами его и наблюдаем. Учитывая сложившиеся обстоятельства на рынке, IMOEX обязан преодолеть отметку в 2400 пунктов. Думаю, что до конца этой недели он должен «справиться», а дальше майские праздники и очень интересные события нас ожидают. На чём же всё-таки растем эти два дня?

📈 Прекратилась конвертация (продажа) АДР/ГДР российских эмитентов в акции. Напомню, что ранее вышел закон о делистинге расписок российских компаний с иностранных бирж. В силу он вступил с 27 апреля. Не все захотели покидать иностранные биржи, о намерении подать обращение и попытаться сохранить листинг своих ДП ранее сообщили НЛМК, ММК и Лента.

( Читать дальше )

Блог им. svoiinvestor |Есть шанс сходить ниже цен 24 февраля и вот почему.

- 26 апреля 2022, 08:29

- |

С учётом прошедшей недели я не питал каких-либо иллюзий о росте российского фондового рынка в понедельник. Как итог мы сходили ниже 2200 пунктов и явно продолжим падение. Ситуация в мире такая, что наш фондовый рынок оказался в ловушке и чтобы выпутаться из неё, необходимо нащупать очередное дно. Сколько продолжиться падение и когда произойдёт «полное погружение» будет зависеть от ряда факторов, но месяц май явно будет откровением для частных инвесторов. Теперь перейдём к тем факторам, которые не дают окрепнуть нашему фондовому рынку:

📉 Государство разрешило до конца 2022 года не раскрывать отчётность. А некоторые эмитенты даже удалили свои прошлые отчётности с сайтов. Теперь сложно будет определить какая перспектива ожидает ту или иную компанию. Вкладывать в неизвестность у многих частных инвесторов нет желания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс