SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивидендная доходность Норникеля в 2020 году снизится на 2,9% до 7,8% - Атон

- 11 августа 2020, 19:04

- |

Операционный показатель EBITDA «Норникеля» в 1П20 составил $4.0 млрд – на уровне рыночных прогнозов. Компания создала полноценный резерв в размере $2.1 млрд под выплату штрафов за экологический ущерб, из-за чего EBITDA визуально находится на низком уровне ($1.8 млрд) и снижается база для расчета дивидендов (мы прогнозируем размер дивидендов за 2020 на уровне $2.2/ГДР с доходностью 7.8%). Мы рассматриваем это как в целом ожидаемый разовый убыток, размер которого может измениться, если компания в процессе переговоров добьется пересмотра размера штрафа или условий его выплаты. Компания отметила наличие негативных факторов в отношении ожидаемой динамики спроса на металлы, что укладывается в критерии нашего рейтинга «нейтрально» на 12-месячный период. «Норникель» торгуется с форвардным консенсус-мультипликатором EV/EBITDA на уровне 6.1x против 5-летнего среднего уровня 6.2x.

Выручка увеличилась на 7% г/г до $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа) в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt).

( Читать дальше )

Выручка увеличилась на 7% г/г до $6 711 млн (-1% против консенсус-прогноза, -4% против оценки АТОНа) в основном за счет мощного роста цен на палладий (+50% г/г), компенсирующего спад в продажах (-12% по Ni, -3% по Cu, -17% по Pd, -17% по Pt).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Отчетность Сбербанка продолжает демонстрировать оптимистические тренды - Альфа-Банк

- 10 августа 2020, 13:04

- |

«Сбербанк» (ПОД ПЕРЕСМОТРОМ) в минувшую пятницу представил финансовые результаты за июль 2020 по РСБУ. Чистая прибыль, хотя снизилась на 13% г/г, продолжала улучшаться в квартальном сопоставлении в сравнении с уровнями апреля-июня. ЧПМ продолжала показывать устойчивость в июле (несмотря на острожный прогноз менеджмента на 2П20) на фоне снижения стоимости фондирования и снижения отчислений в АСВ. Возобновление бизнес-активности в июне поддержало восстановление комиссионного дохода и дальнейшее улучшение стоимости риска.

( Читать дальше )

В целом мы считаем, что цифры продолжают демонстрировать весьма оптимистические тренды, особенно в части ЧПМ. Ожидания дивидендных выплат за 2019 (при дивидендной доходности 8-9% по обыкновенным и привилегированным акциям) оказывают краткосрочную поддержку бумагам. В то же время текущая устойчивость ЧПМ не является продолжительной – давление, вероятно, начнет проявляться в ближайшие месяцы на фоне переоценки кредитного портфеля по более низким ставкам. Это, в свою очередь, ограничивает потенциал восстановления ROE и дивидендов до докризисных уровней, сдерживая, на наш взгляд, масштабную переоценку акций с текущих уровней.Кипнис Евгений

( Читать дальше )

Новости рынков |Отчет Мосэнерго отразил влияние теплой зимы и карантина - Финам

- 07 августа 2020, 16:41

- |

«Мосэнерго» ожидаемо отчиталась о спаде показателей прибыли в 1-м полугодии на фоне снижения спроса на электричество и тепло вследствие теплой зимы и карантина. Прибыль акционеров сократилась на 48% г/г, EBITDA — на 21%. Реализация электроэнергии снизилась на 13,5% г/г, тепла – на 6,6%. Выручка составила 93 млрд руб., что на 10,5% ниже прошлого года. Результаты были также обусловлены неблагоприятной динамикой спотовых цен (-9,4% г/г). Из хорошего отметим, что продажи рентабельной мощности повысились на 2,3% за счет вступления двух объектов ДПМ в период повышенных выплат.

Кризис затронул операторов ТЭС в большей степени, чем остальную отрасль, но результаты можно считать приемлемыми с учетом проблем 1-го полугодия. Во втором полугодии поддержку окажут восстановление энергопотребления, рост спотовых цен и увеличение загрузки ТЭС.

ГК «Финам»

Кризис затронул операторов ТЭС в большей степени, чем остальную отрасль, но результаты можно считать приемлемыми с учетом проблем 1-го полугодия. Во втором полугодии поддержку окажут восстановление энергопотребления, рост спотовых цен и увеличение загрузки ТЭС.

По итогам года прогнозируется прибыль около 9,5 млрд руб., что сопоставимо с прошлогодним результатом, когда компания отразила обесценение основных средств на сумму почти 9 млрд руб. Подобные списания сложно спрогнозировать, но при прогнозном объеме прибыли 9,5 млрд руб. компания может выплатить дивиденд 12 коп. на акцию, что сейчас означает доходность 5,6%. Финансовый отчет и ожидания соответствуют нашей рекомендации «держать».Малых Наталия

ГК «Финам»

Новости рынков |Полугодовая дивидендная доходность Evraz является самой высокой для сектора - Велес Капитал

- 06 августа 2020, 21:42

- |

Финансовые результаты Евраза превзошли ожидания рынка по EBITDA и оказались ниже в части выручки. В отчетном периоде компания снизила выручку на 19% г/г до $4 983 млн (консенсус-прогноз: $5 021млн) из-за снижения цен на сталь и уголь, что отчасти было нивелировано ростом объема продаж металлопродукции на 1,5% г/г и девальвацией рубля. EBITDA сократилась сильнее – на 28% г/г до $1 073 млн (консенсус-прогноз: $1 014 млн), что было обусловлено падением выручки и скромным по сравнению с ценами на сталь падением себестоимости сляба с $230 до $210 за тонну из-за взлета цен на железную руду. Чистая прибыль выросла на 49% г/г до $513 млн на фоне низкой базы из-за списаний и убытков по курсовым разницам в I полугодии 2019 г.

Свободный денежный поток Евраза сократился более чем в 2 раза до $315 млн вследствие падения операционных доходов и роста капзатрат на 9% г/г до $337 млн. Чистый долг компании вырос за полгода на 8% и составил $3,7 млрд, соотношение «Чистый долг/EBITDA» выросло с 1,3 до 1,7. Компания сообщила, что будет стремиться удерживать соотношение ниже 2,0 в том числе за счет переноса инвестпроектов в случае ухудшения рыночной конъюнктуры.

( Читать дальше )

Свободный денежный поток Евраза сократился более чем в 2 раза до $315 млн вследствие падения операционных доходов и роста капзатрат на 9% г/г до $337 млн. Чистый долг компании вырос за полгода на 8% и составил $3,7 млрд, соотношение «Чистый долг/EBITDA» выросло с 1,3 до 1,7. Компания сообщила, что будет стремиться удерживать соотношение ниже 2,0 в том числе за счет переноса инвестпроектов в случае ухудшения рыночной конъюнктуры.

( Читать дальше )

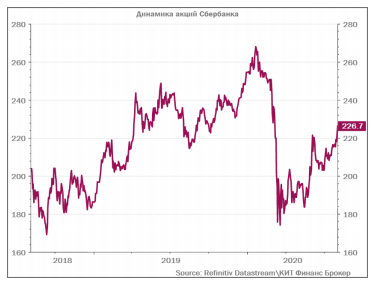

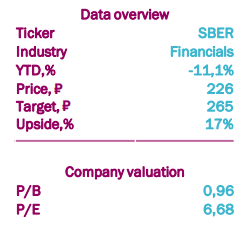

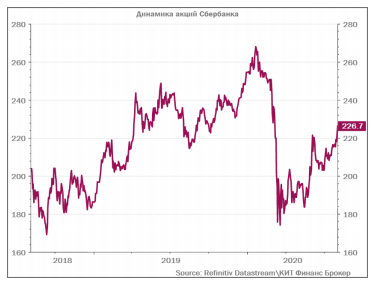

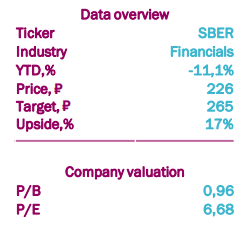

Новости рынков |Сербанк: возможности во время кризиса - КИТ Финанс Брокер

- 05 августа 2020, 14:20

- |

Сбербанк — российский финансовый конгломерат, крупнейший транснациональный и универсальный банк. Один из самых эффективных и дешёвых банков в мире.

Акции Сбербанка растут в ожидании решения по дивидендным выплатам за 2019 г. и на фоне восстановления экономической активности. Принимая во внимание относительную устойчивость Сбербанка к текущего кризису, мы присваиваем бумагам рейтинг «выше рынка» и рекомендуем обыкновенные акции Сбербанка для включения в среднесрочные портфели. Цель: 265 руб.

( Читать дальше )

Акции Сбербанка растут в ожидании решения по дивидендным выплатам за 2019 г. и на фоне восстановления экономической активности. Принимая во внимание относительную устойчивость Сбербанка к текущего кризису, мы присваиваем бумагам рейтинг «выше рынка» и рекомендуем обыкновенные акции Сбербанка для включения в среднесрочные портфели. Цель: 265 руб.

( Читать дальше )

Новости рынков |Планируемый размер дивиденда Сургутнефтегаза вдвое ниже прогноза чистого процентного дохода - Газпромбанк

- 04 августа 2020, 20:06

- |

«Сургутнефтегаз» опубликовал финансовую отчетность по РСБУ за 2К20, согласно которой чистой убыток составил 280 млрд руб. (3,9 млрд долл.). Главным фактором убытка стали значительные отрицательные курсовые разницы от переоценки долларовых депозитов на фоне 12%-ного укрепления рубля относительно доллара (на конец квартала). В отчетности «Сургутнефтегаза» по РСБУ курсовые разницы учитываются в составе прочих доходов/расходов.

По итогам 1П20 чистая прибыль «Сургутнефтегаз» по РСБУ составила существенные 437 млрд руб. (5,9 млрд долл.) благодаря положительным курсовым разницам, сформировавшимся в 1К20 за счет 20%-ного ослабления рубля относительно доллара.

Эффект на компанию. На фоне падения нефтяных цен выручка в 2К20 уменьшилась на 33% кв/кв до 198 млрд руб. (2,7 млрд долл.), а прибыль от продаж (основная деятельность) сократилась на 25% кв/кв до 25 млрд руб. (0,3 млрд долл.). В целом за 1П20 прибыль от продаж составляет лишь 11% от общей прибыли от налогообложения.

В рублевом выражении величина процентов к получению за квартал остается стабильной в размере около 30 млрд руб. (0,4 млрд руб.).

( Читать дальше )

По итогам 1П20 чистая прибыль «Сургутнефтегаз» по РСБУ составила существенные 437 млрд руб. (5,9 млрд долл.) благодаря положительным курсовым разницам, сформировавшимся в 1К20 за счет 20%-ного ослабления рубля относительно доллара.

Эффект на компанию. На фоне падения нефтяных цен выручка в 2К20 уменьшилась на 33% кв/кв до 198 млрд руб. (2,7 млрд долл.), а прибыль от продаж (основная деятельность) сократилась на 25% кв/кв до 25 млрд руб. (0,3 млрд долл.). В целом за 1П20 прибыль от продаж составляет лишь 11% от общей прибыли от налогообложения.

В рублевом выражении величина процентов к получению за квартал остается стабильной в размере около 30 млрд руб. (0,4 млрд руб.).

( Читать дальше )

Новости рынков |Инвесторы ТГК-1 могут получить дивидендную доходность в 10% - Велес Капитал

- 03 августа 2020, 19:24

- |

«ТГК-1» представит МСФО результаты за 1П20 6 августа и проведет конференц-звонок. Компания смогла сохранить уровень выработки почти на уровне прошлого года благодаря высокой загрузке ГЭС, которые выработали на 18% больше электроэнергии г/г и тем самым компенсировали падение выработки ТЭС. Отпуск тепла снизился на 3% г/г.

По нашей оценке, спад оптовых цен на электроэнергию для компании составил 21% г/г. Кроме того, экспортные цены на электроэнергию в рублевом выражении снизились на 10%.

Компания уже опубликовала РСБУ данные, согласно им, прибыль упала на 30% г/г.

ИК «Велес Капитал»

По нашей оценке, спад оптовых цен на электроэнергию для компании составил 21% г/г. Кроме того, экспортные цены на электроэнергию в рублевом выражении снизились на 10%.

Компания уже опубликовала РСБУ данные, согласно им, прибыль упала на 30% г/г.

Мы ожидаем снижения всех основных показателей: выручки – на 9%, EBITDA – на 24%, а чистой прибыли – на 23% г/г.Адонин Алексей

В целом «ТГК-1» выглядит неплохо на фоне генераторов, не имеющих в своем портфеле ГЭС. Дивидендная отсечка за 2019 год была недавно, а за 2020 г. ТГК-1 может предложить рост дивидендов. Если 2020 г. сложится успешно для компании, то инвесторы смогут получить дивидендную доходность в 10%, что должно поддерживать котировки компании в ближайший год.

ИК «Велес Капитал»

Новости рынков |Результаты нефтегазовых компаний за второй квартал будут худшими за много лет - Sberbank CIB

- 03 августа 2020, 18:33

- |

Резкое ухудшение ситуации на рынке в текущем году уже было отражено в результатах российских компаний нефтегазового сектора за 1К20. В основном это было связано с отрицательным эффектом из-за временного лага в расчете экспортной пошлины, а также с дополнительными дисконтами в экспортных ценах. При этом 2К20 оказался еще более сложным. Хотя базовая рентабельность добычи улучшилась по сравнению с 1К20, в целом нефтегазовый сектор испытывал сильное давление, т. к. снизились объемы добычи в рамках соглашения ОПЕК+, сократились налоговые льготы и усилились проблемы в сегменте нефтепереработки (крек-спреды остались низкими, а спрос упал).

Громадин Андрей

Sberbank CIB

Мы прогнозируем, что совокупная EBITDA четырех ведущих российских нефтяных компаний в 2К20 сократилась на 32% относительно 1К20 и на 65% — по сравнению с 2К19. Главным негативным фактором стало сокращение размера налоговых льгот и значительное падение маржи нефтепереработки. По нашим прогнозам, «Роснефть» и «Газпром нефть» покажут самые слабые результаты в секторе и, соответственно, их промежуточные дивиденды ожидаются на очень низком уровне. Свободные денежные потоки у обеих компаний до изменений в оборотном капитале, вероятно, окажутся отрицательными, хотя мы ожидаем, что «Роснефть» сообщит о высвобождении оборотного капитала в 2К20. Для «ЛУКойла» второй квартал, скорее всего, тоже был сложным, поскольку у компании много нефтеперерабатывающих активов, однако мы полагаем, что акционеры «ЛУКойла» все же могут рассчитывать на доходность на уровне 2% по промежуточным дивидендам.

( Читать дальше )

Наши финансовые прогнозы на 2К20 предполагают, что в этом сезоне отчетности прибыли и денежные потоки компаний, вероятно, будут самыми низкими за очень продолжительное время.Котельникова Анна

Громадин Андрей

Sberbank CIB

Мы прогнозируем, что совокупная EBITDA четырех ведущих российских нефтяных компаний в 2К20 сократилась на 32% относительно 1К20 и на 65% — по сравнению с 2К19. Главным негативным фактором стало сокращение размера налоговых льгот и значительное падение маржи нефтепереработки. По нашим прогнозам, «Роснефть» и «Газпром нефть» покажут самые слабые результаты в секторе и, соответственно, их промежуточные дивиденды ожидаются на очень низком уровне. Свободные денежные потоки у обеих компаний до изменений в оборотном капитале, вероятно, окажутся отрицательными, хотя мы ожидаем, что «Роснефть» сообщит о высвобождении оборотного капитала в 2К20. Для «ЛУКойла» второй квартал, скорее всего, тоже был сложным, поскольку у компании много нефтеперерабатывающих активов, однако мы полагаем, что акционеры «ЛУКойла» все же могут рассчитывать на доходность на уровне 2% по промежуточным дивидендам.

( Читать дальше )

Новости рынков |Объем дивидендных выплат МТС в 2020 году может составить более 29 рублей на акцию - Промсвязьбанк

- 03 августа 2020, 12:31

- |

Совет директоров МТС рекомендовал дивиденды за первое полугодие в 8,93 руб. на акцию

Совет директоров ПАО «МТС» рекомендовал направить на дивиденды за 1-е полугодие 2020 года 8,93 рубля на обыкновенную акцию (17,86 рубля на АДР), говорится в сообщении оператора. Общая сумма промежуточных дивидендов в 2020 году может составить 17,84 млрд рублей. Годовое собрание акционеров, на котором будет рассмотрен вопрос утверждения дивидендных выплат, состоится 30 сентября в заочной форме. Дата закрытия реестра на участие в собрании — 7 сентября. Дата закрытия реестра акционеров на получение дивидендов — 12 октября.

Совет директоров ПАО «МТС» рекомендовал направить на дивиденды за 1-е полугодие 2020 года 8,93 рубля на обыкновенную акцию (17,86 рубля на АДР), говорится в сообщении оператора. Общая сумма промежуточных дивидендов в 2020 году может составить 17,84 млрд рублей. Годовое собрание акционеров, на котором будет рассмотрен вопрос утверждения дивидендных выплат, состоится 30 сентября в заочной форме. Дата закрытия реестра на участие в собрании — 7 сентября. Дата закрытия реестра акционеров на получение дивидендов — 12 октября.

Дивидендная политика МТС на 2019-2021 годы предполагает выплаты акционерам не менее 28 руб. на одну обыкновенную акцию ежегодно. Предусмотрены выплаты дивидендов двумя частями в течение календарного года: выплаты по результатам предыдущего года и выплаты промежуточных дивидендов за 1-е полугодие текущего года. В конце июня акционеры МТС утвердили выплату финальных дивидендов за 2019 год в размере 20,57 руб. на обыкновенную акцию. По итогам 1-го полугодия 2020 года Совет директоров МТС рекомендовал направить на дивиденды 8,93 рубля на обыкновенную акцию. Таким образом, в 2020 календарном году объем выплат может составить более 29 руб. на акцию. МТС предлагает форвардную дивидендную доходность около 8,76%, что делает акции компании привлекательными.Промсвязьбанк

Новости рынков |Сбербанк, вероятно, прошел низкую точку по прибыли во 2 квартале - Финам

- 30 июля 2020, 18:00

- |

Прибыль акционеров «Сбербанка» снизилась во 2 квартале на 33% до 167 млрд руб., рентабельность собственного капитала составила 15%. Ухудшение результата было связано, главным образом, с увеличением резервирования в 14х раз, низкой динамикой комиссий (+3% г/г) из-за спада объема транзакций во время карантина. Эффект был сглажен снижением процентных расходов и малым ростом операционных затрат.

Мы считаем, что банк прошел кризисные уровни по прибыли, и ожидаем улучшения по рентабельности во втором полугодии. Ежемесячные отчеты РСБУ показывают тенденцию на снижение объема отчислений в резервы, восстановление комиссий. Кредитный портфель gross (по МСФО) отражает неплохую для рецессии динамику (+1,9% с начала года без учета валютной переоценки). Кредитный риск повысился, но не сильно: проблемные активы составили 5,0% портфеля в сравнении с 4,3% началом года.

Считаем также возможным, что годовая прибыль может выйти выше текущего консенсуса Reuters 565 млрд руб. Поддержку окажут снижение процентных расходов и оптимизация операционных издержек (ранее сообщалось о планах сэкономить около 80 млрд руб. на зарплатах менеджеров).

( Читать дальше )

Мы считаем, что банк прошел кризисные уровни по прибыли, и ожидаем улучшения по рентабельности во втором полугодии. Ежемесячные отчеты РСБУ показывают тенденцию на снижение объема отчислений в резервы, восстановление комиссий. Кредитный портфель gross (по МСФО) отражает неплохую для рецессии динамику (+1,9% с начала года без учета валютной переоценки). Кредитный риск повысился, но не сильно: проблемные активы составили 5,0% портфеля в сравнении с 4,3% началом года.

Считаем также возможным, что годовая прибыль может выйти выше текущего консенсуса Reuters 565 млрд руб. Поддержку окажут снижение процентных расходов и оптимизация операционных издержек (ранее сообщалось о планах сэкономить около 80 млрд руб. на зарплатах менеджеров).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс