SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Бумаги РусГидро могут быть интересны инвесторам как дивидендная история - Промсвязьбанк

- 28 мая 2021, 13:40

- |

Чистая прибыль РусГидро по МСФО в 1 квартале снизилась до 20,4 млрд руб., EBITDA — до 34,9 млрд

Чистая прибыль РусГидро по МСФО в 1 квартале 2021 г. снизилась на 21,1% по сравнению с аналогичным периодом прошлого года, до 20,4 млрд руб., следует из отчета компании. EBITDA сократилась на 4,7%, до 34,9 млрд руб. Выручка за отчетный период выросла на 4,9%, до 111,5 млрд руб.

Чистая прибыль РусГидро по МСФО в 1 квартале 2021 г. снизилась на 21,1% по сравнению с аналогичным периодом прошлого года, до 20,4 млрд руб., следует из отчета компании. EBITDA сократилась на 4,7%, до 34,9 млрд руб. Выручка за отчетный период выросла на 4,9%, до 111,5 млрд руб.

РусГидро отчиталась несколько хуже ожиданий рынка. Опережающий рост операционных расходов негативно сказался на результатах компании. Одновременно РусГидро подтвердила намерение выплатить дивиденды за 2020 год в размере 0,053 руб. за акцию. Предполагаемая дивидендная доходность — около 6,4%. Поэтому как дивидендная история бумаги РусГидро могут быть интересны инвестору. Рекомендуем «покупать» с целевой ценой 0,98 руб. за акцию.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Ожидается улучшение финансовых результатов Полюса в середине года - Промсвязьбанк

- 28 мая 2021, 13:35

- |

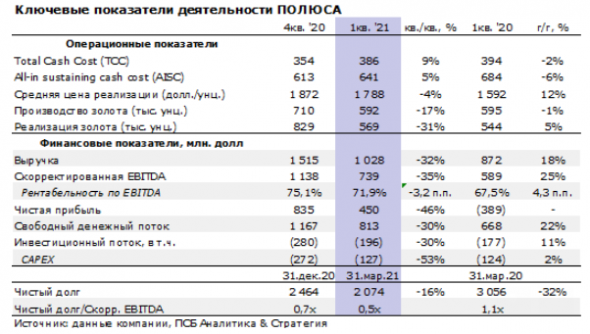

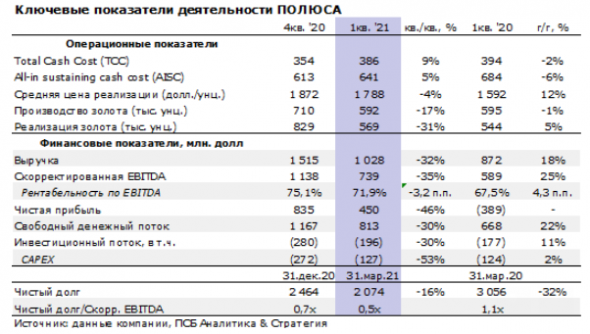

Финансовые результаты Полюса по итогам 1 квартала 2021 г.

Полюс представил вчера финансовые результаты за 1 квартал 2021 г. Их снижение по сравнению с 4 кварталом обусловлено сокращением объемов реализации, носящим отчасти сезонный и отчасти временный характер, а также цен реализации. Зато компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом 2020 года, что в совокупности поддерживает наш позитивный взгляд на ее акции, хотя и не дает достаточных оснований для переоценки. Мы ждем улучшения динамики финансовых показателей Полюса в середине года, — следствия весеннего восстановления работ на Россыпях и благоприятной ценовой конъюнктуры рынков сбыта — по нашему мнению, ключевого драйвера, поддерживающего котировки акций Полюса. Сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.

Выручка Полюса по итогам 1 квартала 2021 года составила 1,028 млрд долл., снизившись на 32% в квартальном сопоставлении ввиду снижения объема реализации, связанного с сезонностью и снижением содержания золота в руде (компания отметила его временный характер и ожидает повышения содержания в 2022 -2023 гг.), а также небольшим откатом средних цен реализации (-4% кв/кв). EBITDA компании за отчетный период сократилась несколько сильнее, чем выручка, и составила 739 млн долл. (-35% кв/кв) на фоне снижения отпускных цен на (-4% кв/кв) и роста себестоимости производства металла (AISC: +5% кв/кв). В результате рентабельность по EBITDA снизилась до 71,9% против 75,1% кварталом ранее, но попрежнему осталась очень высокой. Чистая прибыль Полюса по итогам первых 3 месяцев 2021 года составила 450 млн (-46% кв/кв). По сравнению с 1 кварталом 2020 года Полюс сумел нарастить ключевые финпоказатели. Так, выручка увеличилась на 18% г/г в большей степени благодаря повышению цен на золото, EBITDA – на 25%. Свободный денежный поток в отчетном периоде хоть и оказался ниже, чем в 4 квартале, в годовом сопоставлении также увеличился (+22% г/г).

Продемонстрированные финрезультаты носят ожидаемый характер и нам не дают повода для переоценки перспектив Полюса. Мы позитивно оцениваем то, что компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом прошлого года, хотя и отмечаем, что сокращение удельных производственных затрат (AISC: -6% г/г) оказалось ниже темпов девальвации (среднеквартальный курс доллара к рублю прибавил 11% г/г) из-за усиления инфляционных процессов. В целом оцениваем текущее состояние бизнеса Полюса как весьма крепкое и ждем улучшения финансовых результатов в середине года благодаря сезонности (восстановлению работ на Россыпях) и благоприятной ценовой конъюнктуре рынков драгоценных металлов. Мы считаем, что последний фактор останется определяющим для акций компании в ближайшие кварталы.

«Промсвязьбанк»

Полюс представил вчера финансовые результаты за 1 квартал 2021 г. Их снижение по сравнению с 4 кварталом обусловлено сокращением объемов реализации, носящим отчасти сезонный и отчасти временный характер, а также цен реализации. Зато компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом 2020 года, что в совокупности поддерживает наш позитивный взгляд на ее акции, хотя и не дает достаточных оснований для переоценки. Мы ждем улучшения динамики финансовых показателей Полюса в середине года, — следствия весеннего восстановления работ на Россыпях и благоприятной ценовой конъюнктуры рынков сбыта — по нашему мнению, ключевого драйвера, поддерживающего котировки акций Полюса. Сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.

Выручка Полюса по итогам 1 квартала 2021 года составила 1,028 млрд долл., снизившись на 32% в квартальном сопоставлении ввиду снижения объема реализации, связанного с сезонностью и снижением содержания золота в руде (компания отметила его временный характер и ожидает повышения содержания в 2022 -2023 гг.), а также небольшим откатом средних цен реализации (-4% кв/кв). EBITDA компании за отчетный период сократилась несколько сильнее, чем выручка, и составила 739 млн долл. (-35% кв/кв) на фоне снижения отпускных цен на (-4% кв/кв) и роста себестоимости производства металла (AISC: +5% кв/кв). В результате рентабельность по EBITDA снизилась до 71,9% против 75,1% кварталом ранее, но попрежнему осталась очень высокой. Чистая прибыль Полюса по итогам первых 3 месяцев 2021 года составила 450 млн (-46% кв/кв). По сравнению с 1 кварталом 2020 года Полюс сумел нарастить ключевые финпоказатели. Так, выручка увеличилась на 18% г/г в большей степени благодаря повышению цен на золото, EBITDA – на 25%. Свободный денежный поток в отчетном периоде хоть и оказался ниже, чем в 4 квартале, в годовом сопоставлении также увеличился (+22% г/г).

Продемонстрированные финрезультаты носят ожидаемый характер и нам не дают повода для переоценки перспектив Полюса. Мы позитивно оцениваем то, что компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом прошлого года, хотя и отмечаем, что сокращение удельных производственных затрат (AISC: -6% г/г) оказалось ниже темпов девальвации (среднеквартальный курс доллара к рублю прибавил 11% г/г) из-за усиления инфляционных процессов. В целом оцениваем текущее состояние бизнеса Полюса как весьма крепкое и ждем улучшения финансовых результатов в середине года благодаря сезонности (восстановлению работ на Россыпях) и благоприятной ценовой конъюнктуре рынков драгоценных металлов. Мы считаем, что последний фактор останется определяющим для акций компании в ближайшие кварталы.

Наш позитивный взгляд на долгосрочные перспективы цен на золото и потенциал органического роста Полюса, как за счет постепенного освоения Сухого Лога, так и перспектив восстановления содержания золота в руде, позволяют нам оценивать его акции как привлекательные. Мы сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.Локтюхов Евгений

«Промсвязьбанк»

Новости рынков |Дивидендная доходность по обычке ВТБ составит примерно 3,74% - Промсвязьбанк

- 28 мая 2021, 12:52

- |

ВТБ сократит дивиденды на «префы» на 16,6% к первой рекомендации, обыкновенных акций это не коснется

Наблюдательный совет ВТБ скорректировал рекомендацию по дивидендам на привилегированные акции, снизив предполагаемый объем выплат на 2,9 млрд рублей по сравнению с первоначальной цифрой, свидетельствуют материалы госбанка. Объем дивидендов на обыкновенные акции останется неизменным — 18,5 млрд рублей. Набсовет в четверг утвердил новую дату ГОСА — 30 июня, реестр для участия в собрании закрывается 7 июня, для получения дивидендов — 15 июля.

Наблюдательный совет ВТБ скорректировал рекомендацию по дивидендам на привилегированные акции, снизив предполагаемый объем выплат на 2,9 млрд рублей по сравнению с первоначальной цифрой, свидетельствуют материалы госбанка. Объем дивидендов на обыкновенные акции останется неизменным — 18,5 млрд рублей. Набсовет в четверг утвердил новую дату ГОСА — 30 июня, реестр для участия в собрании закрывается 7 июня, для получения дивидендов — 15 июля.

Речь идет о дивидендах за 2020 г. В итоге, рекомендовано всего выплатить 32,74 млрд рублей вместо изначально планировавшихся 35,65 млрд рублей. Снижение объема выплат связано с корректировкой рекомендации по дивидендам на «префы»: для бумаг 1-го типа — 5,99 млрд рублей (вместо 7,18 млрд рублей, рекомендованных в марте), для бумаг 2-го типа — 8,60 млрд рублей (вместо 10,32 млрд рублей). По обыкновенным акциям ничего не меняется — 18,15 млрд рублей, что обеспечит дивидендную доходность примерно 3,74%.Промсвязьбанк

Новости рынков |Итоги телеконференции Лукойла нейтральны для динамики акций - Атон

- 28 мая 2021, 12:44

- |

Лукойл: основные итоги телеконференции по результатам за 1К21

27 мая ЛУКОЙЛ провел телеконференцию по финансовым результатам за 1К21. Ее основные итоги мы приводим ниже.

Добыча. В 2021 году добыча газа компанией в Узбекистане прогнозируется на уровне 14 млрд куб. м. (против 8 млрд куб. м. в 2020). При этом во 2К21 добыча снизится кв/кв из-за ремонтных работ. Добыча нефти в России, как ожидается, останется неизменной г/г на уровне 73.5 млн т в 2021 при условии сохранения текущих ограничений по соглашению ОПЕК+. Добыча углеводородов в 2021 должна вырасти на 2% г/г (за исключением проекта Западная Курна-2) при текущих условиях ОПЕК+.

Прогноз по капзатратам, без учета Западной Курны-2, увеличен до 460-490млрд руб. в 2021 (против 450 млрд руб., ожидаемых ранее) на фоне благоприятных условий на рынке.

Налоговые льготы. В 1К21 ЛУКОЙЛ потерял 16млрд руб. из-за отмены льгот по высоковязкой нефти, в то время как эффект отмены льгот для других месторождений был несущественным. В то же самое время компания ждет решения по льготам на добычу высоковязкой нефти в ближайшем будущем.

Разовые статьи. В 1К21, EBITDA в сегменте переработки выросла в 2.6 раза кв/кв до 120 млрд руб, из которых 25млрд руб. пришлось на особенности учета операций хеджирования и закрытия позиций по торговой стратегии контанго, которая осуществлялась в 2020.

Балтика. Компания приняла окончательное инвестиционное решение по своему проекту D33, увеличив проектную мощность с 1.5 млн т до 1.8 млн т в год.

27 мая ЛУКОЙЛ провел телеконференцию по финансовым результатам за 1К21. Ее основные итоги мы приводим ниже.

Добыча. В 2021 году добыча газа компанией в Узбекистане прогнозируется на уровне 14 млрд куб. м. (против 8 млрд куб. м. в 2020). При этом во 2К21 добыча снизится кв/кв из-за ремонтных работ. Добыча нефти в России, как ожидается, останется неизменной г/г на уровне 73.5 млн т в 2021 при условии сохранения текущих ограничений по соглашению ОПЕК+. Добыча углеводородов в 2021 должна вырасти на 2% г/г (за исключением проекта Западная Курна-2) при текущих условиях ОПЕК+.

Прогноз по капзатратам, без учета Западной Курны-2, увеличен до 460-490млрд руб. в 2021 (против 450 млрд руб., ожидаемых ранее) на фоне благоприятных условий на рынке.

Налоговые льготы. В 1К21 ЛУКОЙЛ потерял 16млрд руб. из-за отмены льгот по высоковязкой нефти, в то время как эффект отмены льгот для других месторождений был несущественным. В то же самое время компания ждет решения по льготам на добычу высоковязкой нефти в ближайшем будущем.

Разовые статьи. В 1К21, EBITDA в сегменте переработки выросла в 2.6 раза кв/кв до 120 млрд руб, из которых 25млрд руб. пришлось на особенности учета операций хеджирования и закрытия позиций по торговой стратегии контанго, которая осуществлялась в 2020.

Балтика. Компания приняла окончательное инвестиционное решение по своему проекту D33, увеличив проектную мощность с 1.5 млн т до 1.8 млн т в год.

В целом телеконференция ЛУКОЙЛА по 1К21 произвела на нас хорошее впечатление и мы считаем ее НЕЙТРАЛЬНОЙ для динамики акций.Атон

Новости рынков |Инвесторов Россетей не обрадует снижение дивидендов - Атон

- 28 мая 2021, 12:31

- |

Совет директоров Россетей рекомендовал дивиденды за 2020 в размере 5 млрд руб.

Совет директоров компании Россети рекомендовал дивиденды за 2020 год в размере 5 млрд руб. (8% чистой прибыли по МСФО), что подразумевает дивиденды 0.0588 руб. на привилегированную акцию (доходность 2.9%) и 0.0245 руб. на обыкновенную акцию (доходность 1.8%). Решение стало компромиссом между позицией топ-менеджмента Россетей, который хотел отказаться от выплаты дивидендов, и позицией Минфина, попросившего вернуть не менее 10 млрд руб. в виде дивидендов. Ранее Коммерсантъ писал, что компания может отказаться выплачивать дивиденды за 2020 год.

Совет директоров компании Россети рекомендовал дивиденды за 2020 год в размере 5 млрд руб. (8% чистой прибыли по МСФО), что подразумевает дивиденды 0.0588 руб. на привилегированную акцию (доходность 2.9%) и 0.0245 руб. на обыкновенную акцию (доходность 1.8%). Решение стало компромиссом между позицией топ-менеджмента Россетей, который хотел отказаться от выплаты дивидендов, и позицией Минфина, попросившего вернуть не менее 10 млрд руб. в виде дивидендов. Ранее Коммерсантъ писал, что компания может отказаться выплачивать дивиденды за 2020 год.

Мы считаем, что инвесторов не обрадует снижение дивидендов (в прошлом году компания выплатила 22% чистой прибыли по МСФО), и дисконт Россетей к сумме частей может еще больше расшириться. В то же самое время крупнейшая «дочка» Россетей — ФСК — по-прежнему планирует выплатить 20.6 млрд руб. в виде дивидендов за 2020 (доходность 7.3%).Атон

Новости рынков |Вероятно дополнительное обесценение активов РусГидро в будущем - Атон

- 28 мая 2021, 12:21

- |

Русгидро представила нейтральные результаты по МСФО за 1К21, продлила дивидендную политику на 6 лет

Выручка за 1К21 составила 123.8 млрд руб., показав рост на 5.2% г/г вследствие увеличения продаж мощности в рамках договоров о предоставлении мощности (ДПМ). Продажи электроэнергии выросли на 1.6% г/г, а объем реализации мощности и продаж тепла и горячей воды увеличились на 26.6% и 8.1% соответственно. Показатель EBITDA упал на 4.7% г/г вследствие роста операционных расходов (+9.6% г/г). Рентабельность EBITDA снизилась до 28% с 31% в 1К20. Сегмент гидроэнергетики обеспечил 66.9% общего результата по EBITDA, при этом рентабельность EBITDA в сегменте составила 64.5% в 1К21 (против 69.1% в 1К20), a рентабельность EBITDA на Дальнем Востоке составила 15.1% (лишь немногим ниже 15.3% в 1К20). Чистая прибыль за 1К21 снизилась на 21.1% до 20 млрд руб. из-за эффекта высокой базы — в 1К20 результаты поддержала единовременная прибыль от переоценки форвардных контрактов. Группа подтвердила намерение распределить 23.3 млрд руб. на дивиденды за 2020 с доходностью 6.4% и сообщила о планах направлять на выплату дивидендов более 20 млрд руб. в 2021-2022. Кроме того, группа объявила о продлении еще на 6 лет действующей дивидендной политики, предусматривающей направление на дивиденды 50% от чистой прибыли, но не меньше среднего уровня дивидендов, выплаченных за 3 последних года.

Выручка за 1К21 составила 123.8 млрд руб., показав рост на 5.2% г/г вследствие увеличения продаж мощности в рамках договоров о предоставлении мощности (ДПМ). Продажи электроэнергии выросли на 1.6% г/г, а объем реализации мощности и продаж тепла и горячей воды увеличились на 26.6% и 8.1% соответственно. Показатель EBITDA упал на 4.7% г/г вследствие роста операционных расходов (+9.6% г/г). Рентабельность EBITDA снизилась до 28% с 31% в 1К20. Сегмент гидроэнергетики обеспечил 66.9% общего результата по EBITDA, при этом рентабельность EBITDA в сегменте составила 64.5% в 1К21 (против 69.1% в 1К20), a рентабельность EBITDA на Дальнем Востоке составила 15.1% (лишь немногим ниже 15.3% в 1К20). Чистая прибыль за 1К21 снизилась на 21.1% до 20 млрд руб. из-за эффекта высокой базы — в 1К20 результаты поддержала единовременная прибыль от переоценки форвардных контрактов. Группа подтвердила намерение распределить 23.3 млрд руб. на дивиденды за 2020 с доходностью 6.4% и сообщила о планах направлять на выплату дивидендов более 20 млрд руб. в 2021-2022. Кроме того, группа объявила о продлении еще на 6 лет действующей дивидендной политики, предусматривающей направление на дивиденды 50% от чистой прибыли, но не меньше среднего уровня дивидендов, выплаченных за 3 последних года.

Результаты РусГидро за 1К21 отражают возвращение притоков в водохранилища к нормальным уровням, и мы оцениваем их нейтрально. В ходе телеконференции группа спрогнозировала рентабельность EBITDA на уровне 25-30%, а капзатраты оценила в диапазоне 103-123 млрд руб. на 2021. Ложкой дегтя стало сообщение о продлении дивидендной политики в действующей редакции, что свидетельствует о вероятности дополнительного обесценения активов в будущем. Однако масштабы потенциального обесценения, по нашим ожиданиям, не должны быть значительными, а потому мы считаем новость нейтральной.Атон

Новости рынков |ФСК ЕЭС остается дивидендной акцией - Финам

- 27 мая 2021, 21:56

- |

Выручка «ФСК ЕЭС» выросла в 1К 2021 на 5,6% г/г, в том числе на 6,2% от передачи электроэнергии, а чистая прибыль акционеров составила сопоставимые с 1К 2020 19,6 млрд руб. Скорректированная прибыль, по нашим расчетам, вышла несколько ниже прогноза 20,5 млрд руб. и составила 19,6 млрд руб.

Решение по дивидендам за 2020 год соответствовало опубликованной ранее информации в «Коммерсантъ» со ссылкой на источники. Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,0161 руб. (-12% г/г), что предлагает доходность 7,3%.

ГК «Финам»

Решение по дивидендам за 2020 год соответствовало опубликованной ранее информации в «Коммерсантъ» со ссылкой на источники. Совет директоров рекомендовал выплатить по итогам 2020 года дивиденд в размере 0,0161 руб. (-12% г/г), что предлагает доходность 7,3%.

Отчет по прибыли отразил ожидаемые тенденции роста сектора после спада 2020 года, и мы готовы подтвердить нашу рекомендацию «Покупать» с целевой ценой 0,272 руб. на конец 2022 года. Потенциал порядка 23% без учета дивидендов может быть достигнут за счет восстановления операционных показателей после кризиса, а также ожиданий роста доходов от техприсоединений в 4х раза в 2022 году. В среднесрочном периоде катализатором также может стать решение вопроса с источником финансирования расширения сетевой инфраструктуры для новой очереди БАМа и Транссиба. Недавно Минэнерго запросило средства из ФНБ для этих целей.Малых Наталия

ГК «Финам»

Новости рынков |Точка роста котировок Tesla - собственное производство чипов - Фридом Финанс

- 27 мая 2021, 21:50

- |

Производитель электромобилей Tesla пытается собственными силами справиться с дефицитом микрочипов в автомобильной отрасли. В качестве вариантов решения этой задачи предлагается предоплата поставок и даже покупка собственного завода.

По информации Financial Times, Tesla стремится забронировать готовящиеся к производству на Тайване и в Южной Корее партии чипов нового поколения.

В свою очередь, планы приобрести собственное предприятие по выпуску полупроводников пока стадии обсуждения, финансовая целесообразность такой покупки под вопросом. Считаем, что подобные планы прорабатывались многими компаниями-автопроизводителями, но завод по производству микросхем, использующий новейшие технологии, может стоить порядка $20 млрд, а на строительство нового требуется несколько лет.

У Tesla есть договоренности с Samsung, которая выпускает ограниченное количество процессоров специально под нужды автопроизводителя. Также компания пользуется серийными полупроводниковыми компонентами. Вполне вероятно, что ей удастся договориться о расширении прямых поставок Samsung.

Расцениваем шансы на выстраивание цепочки поставки компонентов на собственных производственных мощностях в долгосрочной перспективе как высокие. Ранее Илон Маск сумел создать первый в мире парк автомобилей на аккумуляторных батареях, производимый серийно почти полностью на собственных производственных площадках. До этого компания потратила миллиарды долларов на производство и поиск сырья для своих батарей. Прошлой осенью производитель электромобилей получил права на добычу лития в Неваде, отказавшись от плана по покупке компаний-производителей. В июне прошлого года была заключена сделка по покупке у швейцарской компании Glencore месторождения кобальта, используемого в аккумуляторах.

ИК «Фридом Финанс»

По информации Financial Times, Tesla стремится забронировать готовящиеся к производству на Тайване и в Южной Корее партии чипов нового поколения.

В свою очередь, планы приобрести собственное предприятие по выпуску полупроводников пока стадии обсуждения, финансовая целесообразность такой покупки под вопросом. Считаем, что подобные планы прорабатывались многими компаниями-автопроизводителями, но завод по производству микросхем, использующий новейшие технологии, может стоить порядка $20 млрд, а на строительство нового требуется несколько лет.

У Tesla есть договоренности с Samsung, которая выпускает ограниченное количество процессоров специально под нужды автопроизводителя. Также компания пользуется серийными полупроводниковыми компонентами. Вполне вероятно, что ей удастся договориться о расширении прямых поставок Samsung.

Расцениваем шансы на выстраивание цепочки поставки компонентов на собственных производственных мощностях в долгосрочной перспективе как высокие. Ранее Илон Маск сумел создать первый в мире парк автомобилей на аккумуляторных батареях, производимый серийно почти полностью на собственных производственных площадках. До этого компания потратила миллиарды долларов на производство и поиск сырья для своих батарей. Прошлой осенью производитель электромобилей получил права на добычу лития в Неваде, отказавшись от плана по покупке компаний-производителей. В июне прошлого года была заключена сделка по покупке у швейцарской компании Glencore месторождения кобальта, используемого в аккумуляторах.

В среду Ford (F) заявила, что инвестирует в электромобили как минимум $30 млрд до 2025 года и создаст новое подразделение под названием Ford Pro, которое будет сосредоточено на производстве автомобилей для коммерческих и государственных нужд. Однако Tesla значительно опережает конкурентов, особенно в вопросах выстраивания производственных цепочек для создания электромобилей и в технологиях автономного вождения. Попытки забронировать производственные линии для обеспечения бесперебойности выполнения заказов могут увенчаться успехом, в результате Tesla получит дополнительные преимущества.Миронюк Евгений

Целевая цена по акциям TSLA – $719. Рекомендация – «держать».

ИК «Фридом Финанс»

Новости рынков |Результаты HeadHunter за 1 квартал выше консенсуса - Атон

- 27 мая 2021, 21:36

- |

HeadHunter продемонстрировал сильные результаты: выручка, скорректированная EBITDA и чистая прибыль показали рост на 42.7%, 38.4% и 46.2% г/г, превысив консенсус-прогноз Интерфакса на 3.5%, 3.5% и 3.3% соответственно. Динамика выручки была поддержана ростом активности клиентов и консолидацией сервиса Zarplata.

Группа объявила о консолидации Skillaz – российской SaaS-компании в сфере подбора персонала – в результате реализации колл-опциона на приобретение дополнительных 40.01% акций за 623 млн руб.

HeadHunter обновил прогноз по росту выручки за 2021 до 45-50% г/г с предыдущих 37-42%.

( Читать дальше )

Группа объявила о консолидации Skillaz – российской SaaS-компании в сфере подбора персонала – в результате реализации колл-опциона на приобретение дополнительных 40.01% акций за 623 млн руб.

HeadHunter обновил прогноз по росту выручки за 2021 до 45-50% г/г с предыдущих 37-42%.

( Читать дальше )

Новости рынков |ММК имеет наибольший потенциал курсового роста в сталелитейном секторе - Финам

- 27 мая 2021, 20:52

- |

В ходе онлайн-конференции «Металлургический сектор – под давлением цен на сырье» эксперты обсудили перспективы акций ММК на ближайший год, а также уровень котировок НЛМК и «Северстали» на начало лета.

Алексей Калачев, аналитик отдела анализа акций ГК «ФИНАМ», считает ММК недооцененной. Цель по акциям компании видит в районе 77 руб.

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что не стоит игнорировать техническую картину. Сейчас ММК выглядит достаточно перекупленным для того, чтобы корректироваться ниже отметки 60 руб. Утром 16 июня в этих бумагах может образоваться дивидендный гэп величиной около 2,7 руб. Не исключено, что после этого они пойдут заметно ниже, прогнозирует Манжос. «Но если вы держите акции ММК под дивиденды, можно не фиксировать позицию, а удерживать их „в долгую“ на несколько лет», — отмечает эксперт.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа «Промсвязьбанка», считает, что ММК имеет наибольший потенциал курсового роста в сталелитейном секторе (оценка справедливой стоимости — 78 руб.). Учитывая, что дивидендный профиль у нее неплохой, эксперт видит основания ее держать в долгосрочном портфеле. «Технически бумага действительно смотрится уязвимо, но ввиду крепости бизнеса коррекция может быть недолгой, пусть и резкой. Если Вы бизнес компании понимаете и в него верите, но логичнее на откатах докупать, чем фикситься», — заключил эксперт

Что касается НЛМК и «Северстали», то по оценке Алексея Калачева, уровень котировок в июне-июле по НЛМК — 295 руб. «Северстали» — 1950 руб.

Виталий Манжос, отмечает, что бумаги «Северстали» завтра, 28 мая, последний день торгуются с дивидендами в размере 83.04 руб. (36,27+46,77) руб. «Скорее всего, они отступят вниз на указанную сумму и потеряют среднесрочную поддержку. Поэтому прогноз по ним на июнь-июль — сползание в среднюю часть диапазона 1500-1800 руб., то есть в район 1650 руб.», — отмечает эксперт.

В акциях НЛМК дивидендный гэп ожидается 22 июня величиной около 7.7 руб. Сейчас они явно «уперлись» в отметку 280 руб. Прогноз на июнь-июль — сползание в район 250 руб.

Евгений Локтюхов, нейтрально смотрит на акции «Северстали» и НЛМК в июне-июле. Хотя обе бумаги проходят див. «отсечки» («Северсталь» заплатит 83 рубля финальных и промежуточных дивидендов, НЛМК — 7,7 руб. промежуточных) и технически потеряют 4.7% и 3% соответственно, обе останутся интересными дивидендными идеями и, в отсутствие явного негатива по мировой экономике и КНР и ценам на сталь, скорее, будут тяготеть к закрытию постдивидендных «гэпов».

«Однако для заметного роста котировок, исходя из моего консервативного среднесрочного взгляда на мировую экономику и цены на сталь, я тоже не вижу. По нашим оценкам, потенциал роста до справедливых цен у обеих компаний небольшой (около 5-7%)», — заключил аналитик.

Алексей Калачев, аналитик отдела анализа акций ГК «ФИНАМ», считает ММК недооцененной. Цель по акциям компании видит в районе 77 руб.

Виталий Манжос, старший риск-менеджер «Алго Капитал», отмечает, что не стоит игнорировать техническую картину. Сейчас ММК выглядит достаточно перекупленным для того, чтобы корректироваться ниже отметки 60 руб. Утром 16 июня в этих бумагах может образоваться дивидендный гэп величиной около 2,7 руб. Не исключено, что после этого они пойдут заметно ниже, прогнозирует Манжос. «Но если вы держите акции ММК под дивиденды, можно не фиксировать позицию, а удерживать их „в долгую“ на несколько лет», — отмечает эксперт.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа «Промсвязьбанка», считает, что ММК имеет наибольший потенциал курсового роста в сталелитейном секторе (оценка справедливой стоимости — 78 руб.). Учитывая, что дивидендный профиль у нее неплохой, эксперт видит основания ее держать в долгосрочном портфеле. «Технически бумага действительно смотрится уязвимо, но ввиду крепости бизнеса коррекция может быть недолгой, пусть и резкой. Если Вы бизнес компании понимаете и в него верите, но логичнее на откатах докупать, чем фикситься», — заключил эксперт

Что касается НЛМК и «Северстали», то по оценке Алексея Калачева, уровень котировок в июне-июле по НЛМК — 295 руб. «Северстали» — 1950 руб.

Виталий Манжос, отмечает, что бумаги «Северстали» завтра, 28 мая, последний день торгуются с дивидендами в размере 83.04 руб. (36,27+46,77) руб. «Скорее всего, они отступят вниз на указанную сумму и потеряют среднесрочную поддержку. Поэтому прогноз по ним на июнь-июль — сползание в среднюю часть диапазона 1500-1800 руб., то есть в район 1650 руб.», — отмечает эксперт.

В акциях НЛМК дивидендный гэп ожидается 22 июня величиной около 7.7 руб. Сейчас они явно «уперлись» в отметку 280 руб. Прогноз на июнь-июль — сползание в район 250 руб.

Евгений Локтюхов, нейтрально смотрит на акции «Северстали» и НЛМК в июне-июле. Хотя обе бумаги проходят див. «отсечки» («Северсталь» заплатит 83 рубля финальных и промежуточных дивидендов, НЛМК — 7,7 руб. промежуточных) и технически потеряют 4.7% и 3% соответственно, обе останутся интересными дивидендными идеями и, в отсутствие явного негатива по мировой экономике и КНР и ценам на сталь, скорее, будут тяготеть к закрытию постдивидендных «гэпов».

«Однако для заметного роста котировок, исходя из моего консервативного среднесрочного взгляда на мировую экономику и цены на сталь, я тоже не вижу. По нашим оценкам, потенциал роста до справедливых цен у обеих компаний небольшой (около 5-7%)», — заключил аналитик.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс