SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Объявленная сделка TCS Group с Яндексом еще не решенный вопрос - Атон

- 05 октября 2020, 11:25

- |

Олег Тиньков прокомментировал сделку TCS Group/Яндекс

Олег Тиньков вчера заявил, что TCS Group может выйти на чистую прибыль в $1 млрд, когда ее клиентская база достигнет 20 млн. Он отметил, что эта цель будет достигнута быстрее в партнерстве с Яндексом или медленнее без этого партнерства. Но он также добавил, что оценивает шансы на сделку с Яндексом в 50/50.

Олег Тиньков вчера заявил, что TCS Group может выйти на чистую прибыль в $1 млрд, когда ее клиентская база достигнет 20 млн. Он отметил, что эта цель будет достигнута быстрее в партнерстве с Яндексом или медленнее без этого партнерства. Но он также добавил, что оценивает шансы на сделку с Яндексом в 50/50.

Мы также считаем, что объявленная сделка с Яндексом еще не решенный вопрос. Миноритарные акционеры Яндекса должны утвердить сделку простым большинством голосов. Дата голосования еще не определена.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |HeadHunter - листинг на Московской бирже - КИТ Финанс Брокер

- 01 октября 2020, 21:05

- |

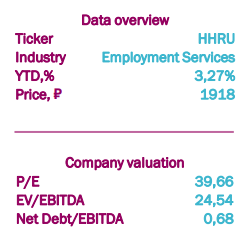

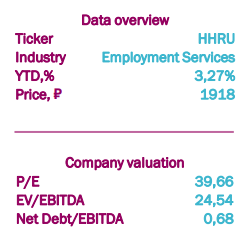

HeadHunter — крупнейшая российская компания интернет-рекрутмента, развивающая бизнес в России, Белоруссии, Казахстане и на Украине. Клиентами HeadHunter являются порядка 1 000 000 компаний. Обширная база кандидатов HeadHunter содержит более чем 30 млн резюме.

Не так давно на Московской бирже стартовали торги глобальными депозитарными расписками HeadHunter. Торги и расчеты осуществляются в российских рублях, тикер на бирже – HHRU. Free-float составляет 33,8%. Напомним, что компания в первые стала публичной в мае 2019 г. после IPO на американской бирже NASDAQ. Тогда компанию оценили в $675 млн или $13,5 за акцию, с тех пор, котировки выросли на 80%.

Максимальная цена на Московской бирже за несколько дней торгов составила 2018 руб., сейчас цены снизилась, но попрежнему находятся выше цены на момент IPO – 1875 руб.

HeadHunter – один из крупнейших российских интернетсервисов на рынке труда, текущая доля рынка составляет около 60%. Как и полагается IT компаниям, она находится в активной стадии роста. Наблюдается уверенный рост выручки, чистой прибыли и отсутствие дивидендов, так как ресурсы направляются на развитие на международных рынках.

( Читать дальше )

Не так давно на Московской бирже стартовали торги глобальными депозитарными расписками HeadHunter. Торги и расчеты осуществляются в российских рублях, тикер на бирже – HHRU. Free-float составляет 33,8%. Напомним, что компания в первые стала публичной в мае 2019 г. после IPO на американской бирже NASDAQ. Тогда компанию оценили в $675 млн или $13,5 за акцию, с тех пор, котировки выросли на 80%.

Максимальная цена на Московской бирже за несколько дней торгов составила 2018 руб., сейчас цены снизилась, но попрежнему находятся выше цены на момент IPO – 1875 руб.

HeadHunter – один из крупнейших российских интернетсервисов на рынке труда, текущая доля рынка составляет около 60%. Как и полагается IT компаниям, она находится в активной стадии роста. Наблюдается уверенный рост выручки, чистой прибыли и отсутствие дивидендов, так как ресурсы направляются на развитие на международных рынках.

( Читать дальше )

Новости рынков |Сервисы Тинькофф отлично вписываются в цифровую экосистему Яндекса - Альфа-Банк

- 28 сентября 2020, 19:14

- |

Компания Яндекс объявила о том, что она обсуждает с TCS Group Holding PLC (“Тинькофф”) покупку 100% акций Тинькофф. Стороны пришли к принципиальному соглашению по сделке, которая, как ожидается, будет состоять из денежных средств и вознаграждения акциями на общую сумму около $5,48 млрд, или $27,64 за акцию Тинькофф, что предполагает премию в 6,3% к цене закрытия 22 сентября. Газета “Ведомости” со ссылкой на неназванный источник указывает на равное соотношение (50:50) денежных средств и акций Яндекса в сделке. Окончательные условия сделки будут зависеть от результатов процедуры due diligence.Сделка должна быть одобрена владельцами акций класса “А” Яндекса и Общим собранием акционеров, ЦБ РФ и Федеральной антимонопольной службой (ФАС).

Обоснование сделки: получение стратегического доступа к финтеху. Покупка Тинькофф означает стратегическое движение Яндекса в сторону развития финтех бизнеса, который менеджмент неоднократно называл одним из приоритетных направлений в развитии компании. Наличие финтех компоненты в цифровой экосистеме Яндекса критично для долгосрочного развития Яндекса и его конкурентоспособности, учитывая сильные амбиции Сбера в цифровом поле. По сравнению с другими сценариями (развитие сервиса внутри компании при поддержке точечных сделок M&A, создание партнерств), через покупку зрелого игрока в отрасли Яндекс сразу же приобретает соответствующую технологическую и рыночную экспертизу, что позволит компании ускорить сроки вывода новых сервисов на рынок в условиях очень высокой конкуренции. Кроме того, у Яндекса был неудачный опыт партнерства в рамках СП Яндекс.Маркета со Сбером.

( Читать дальше )

Обоснование сделки: получение стратегического доступа к финтеху. Покупка Тинькофф означает стратегическое движение Яндекса в сторону развития финтех бизнеса, который менеджмент неоднократно называл одним из приоритетных направлений в развитии компании. Наличие финтех компоненты в цифровой экосистеме Яндекса критично для долгосрочного развития Яндекса и его конкурентоспособности, учитывая сильные амбиции Сбера в цифровом поле. По сравнению с другими сценариями (развитие сервиса внутри компании при поддержке точечных сделок M&A, создание партнерств), через покупку зрелого игрока в отрасли Яндекс сразу же приобретает соответствующую технологическую и рыночную экспертизу, что позволит компании ускорить сроки вывода новых сервисов на рынок в условиях очень высокой конкуренции. Кроме того, у Яндекса был неудачный опыт партнерства в рамках СП Яндекс.Маркета со Сбером.

( Читать дальше )

Новости рынков |HeadHunter в первый день торгов на МосБирже опережает по объему Россети, М.Видео и Ленту - Открытие Брокер

- 25 сентября 2020, 22:22

- |

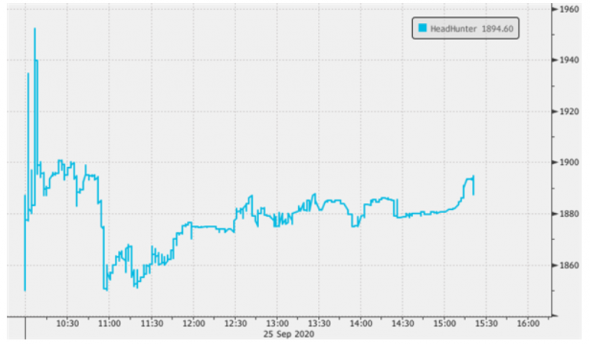

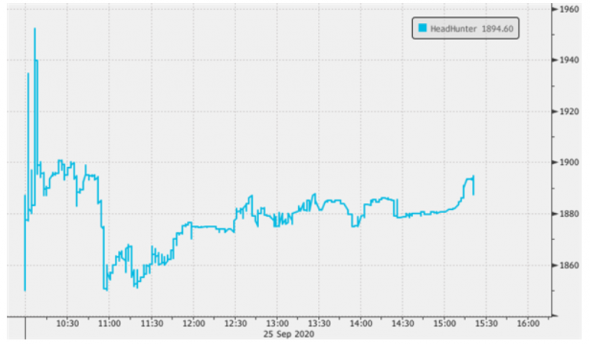

На Московской бирже в пятницу, 25 сентября, начались торги депозитарными расписками HeadHunter (hh.ru), еще одной компании, которую можно отнести к сфере информационных технологий. С момента IPO в мае 2019 года расписки на акции компании торговались исключительно на бирже Nasdaq.

Торги начались на 1875 руб., затем бумага подскочила более чем на 1% до 1952,2 руб. (первый локальный пик), а потом снизилась до 1850,6 руб. (-1,3% к открытию). К 15:30 мск бумага торговалась около 1900 руб. К этому моменту было заключено 5,3 тыс. сделок. Объем торгов составил 205,3 млн рублей. По объему торгов HeadHunter опережал «Россети», «М.Видео», «Ленту», лишь немного уступая «Газпром нефти», «РусГидро», чуть больше «Северстали».

Есть преимущества. Бизнес HeadHunter является нишевым, но весьма востребованным. HeadHunter занимает более половины рынка найма персонала в России и также является лидером в странах СНГ. У компании есть уникальная для российского рынка труда цифровая экспертиза в сфере подбора кадров и поиска вакансий. Общая тенденция к цифровизации предлагает сценарий, когда услуги HeadHunter будут востребованы самыми широкими слоями населения. Представители рабочих профессий смогут пользоваться данным сервисом по всей территории РФ и ЕАЭС.

( Читать дальше )

Торги начались на 1875 руб., затем бумага подскочила более чем на 1% до 1952,2 руб. (первый локальный пик), а потом снизилась до 1850,6 руб. (-1,3% к открытию). К 15:30 мск бумага торговалась около 1900 руб. К этому моменту было заключено 5,3 тыс. сделок. Объем торгов составил 205,3 млн рублей. По объему торгов HeadHunter опережал «Россети», «М.Видео», «Ленту», лишь немного уступая «Газпром нефти», «РусГидро», чуть больше «Северстали».

Есть преимущества. Бизнес HeadHunter является нишевым, но весьма востребованным. HeadHunter занимает более половины рынка найма персонала в России и также является лидером в странах СНГ. У компании есть уникальная для российского рынка труда цифровая экспертиза в сфере подбора кадров и поиска вакансий. Общая тенденция к цифровизации предлагает сценарий, когда услуги HeadHunter будут востребованы самыми широкими слоями населения. Представители рабочих профессий смогут пользоваться данным сервисом по всей территории РФ и ЕАЭС.

( Читать дальше )

Новости рынков |Сбербанк остается самой крепкой бумагой на рынке РФ - Финам

- 25 сентября 2020, 21:56

- |

«Яндекс» собрался покупать «Тинькофф». Это событие испортило, как мне кажется, главный анонс – презентация новых сервисов «Сбера».

Наметился на рынке РФ тренд на формирование жестких экосистем. Если «Яндекс» соединится с «Тинькофф», а «Сбер» доведет до ума все консолидируемые активы, то будут формироваться экосистемы, которые будут контролировать все наши транзакции; смотреть, чем мы занимаемся, что говорим, куда перемещаемся.

ИК «Финам»

Наметился на рынке РФ тренд на формирование жестких экосистем. Если «Яндекс» соединится с «Тинькофф», а «Сбер» доведет до ума все консолидируемые активы, то будут формироваться экосистемы, которые будут контролировать все наши транзакции; смотреть, чем мы занимаемся, что говорим, куда перемещаемся.

Из наиболее ликвидных бумаг «Сбер» — самая крепкая бумага.Кабаков Ярослав

ИК «Финам»

Новости рынков |Яндекс + Тинькофф, стоит ли покупать акции? - КИТ Финанс Брокер

- 25 сентября 2020, 12:20

- |

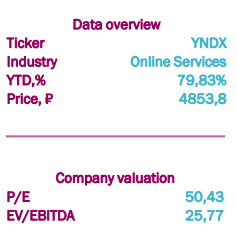

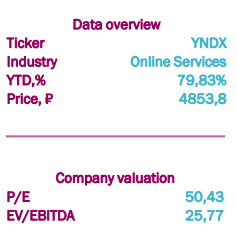

Я́ндекс — российская транснациональная компания в отрасли информационных технологий, зарегистрированная в Нидерландах и владеющая одноимённой системой поиска в Сети, интернетпорталами и службами в нескольких странах.

На днях Яндекс и TCS Group публично выпустили прессрелизы о возможной покупке Яндексом Тинькофф Банка.

«Стороны пришли к принципиальному соглашению по сделке, которая будет состоять из денежных средств и вознаграждения акциями на общую сумму около $5,48 млрд — $27,64 за акцию», ‒ говорится в сообщении Яндекса.

( Читать дальше )

На днях Яндекс и TCS Group публично выпустили прессрелизы о возможной покупке Яндексом Тинькофф Банка.

«Стороны пришли к принципиальному соглашению по сделке, которая будет состоять из денежных средств и вознаграждения акциями на общую сумму около $5,48 млрд — $27,64 за акцию», ‒ говорится в сообщении Яндекса.

( Читать дальше )

Новости рынков |Сбербанк готов к конкуренции - Фридом Финанс

- 24 сентября 2020, 10:17

- |

Акции Yandex N.V. (+2,65%) дорожали до максимума на фоне покупки TCS (-3,16%).

Мы полагаем, что альянс выгоден для ИТ-гиганта. Оценка синергетического эффекта потребует определенного времени. Сейчас трудно сказать, насколько увеличатся продажи услуг «Яндекса». Альянс станет долговременным, а основным его конкурентом на рынке финтех-сервисов будет экосистема «Сбербанка». Объем рынка по итогам прошлого года составил 60 млрд руб., в этом году он может увеличиться на 30-40%. При этом ранее прогнозировалось повышение на 8%, но свои коррективы в расчеты внес фактор самоизоляции. Рост останется высоким в будущем. Основная битва за рынок впереди. На наш взгляд, Яндекс сделал важный шаг, купив, пожалуй, самого сильного игрока из доступных для такой сделки.

ИК «Фридом Финанс»

Мы полагаем, что альянс выгоден для ИТ-гиганта. Оценка синергетического эффекта потребует определенного времени. Сейчас трудно сказать, насколько увеличатся продажи услуг «Яндекса». Альянс станет долговременным, а основным его конкурентом на рынке финтех-сервисов будет экосистема «Сбербанка». Объем рынка по итогам прошлого года составил 60 млрд руб., в этом году он может увеличиться на 30-40%. При этом ранее прогнозировалось повышение на 8%, но свои коррективы в расчеты внес фактор самоизоляции. Рост останется высоким в будущем. Основная битва за рынок впереди. На наш взгляд, Яндекс сделал важный шаг, купив, пожалуй, самого сильного игрока из доступных для такой сделки.

В фокусе конференция «Сбербанка» (+0,72%). Ожидается, что будут официально представлены обновленный логотип и стратегия на рынке цифровых финансовых продуктов. После сделки между Яндексом и TCS конкуренция экосистем обострится. То, что государство получило контроль над Сбербанком, само по себе не снижает его привлекательности, поскольку не меняется ни стратегия, ни менеджмент. Альянс «Яндекса» и TCS, на наш взгляд, создаст серьезного конкурента «Сберу» в сегменте, где у него нет монополистических преимуществ. Впрочем, по словам Германа Грефа, банк готов к конкурентной борьбе.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Какие риски ждут Яндекс, если потенциальная сделка с TCS Group состоится? - Велес Капитал

- 23 сентября 2020, 20:47

- |

Вчера вечером «Яндекс» и TCS Group («Тинькофф Банк») подтвердили, что находятся в переговорном процессе, касающемся возможной покупки интернет-компанией до 100% группы. Отмечается, что стороны пришли к принципиальному соглашению о сделке, но окончательные условия будут определены после проведения комплексной проверки и согласования обязывающих документов. Текущие условия подразумевают, что «Яндекс» заплатит до 5,48 млрд долл. акционерам TCS Group в виде денежных средств и акций. Источники СМИ сообщают, что обсуждается схема 50/50 приобретения за счет акций и денежных средств. Мы положительно оцениваем потенциальную сделку и полагаем, что она позволит выстроить наиболее конкурентоспособную экосистему в стране с наибольшим потенциальным охватом. Наша последняя рекомендация для акций «Яндекса» «Покупать», с целевой ценой 5 378 руб. за бумагу.

В 3К «Яндекс» закрыл сделку и прекратил сотрудничество со «Сбербанком» в рамках СП «Яндекс.Маркет» и «Яндекс.Деньги». Завершение данного сотрудничества привело также к прекращению соглашений о неконкуренции в сфере финансовых сервисов. В ходе звонка менеджмент компании отмечал, что компания крайне заинтересована в развитии данного направления. Приобретение сильного и крупного игрока позволит компании получить активы сразу во всех основных областях финансовых услуг, включая банковские, страховые и брокерские. «Яндекс» получит доступ к необходимым лицензиям и экспертизе, которой не обладает текущее руководство интернет-гиганта. «Тинькофф Банк» занимает 17 место в России по размеру активов и 8 место по размерам розничного портфеля (РА Эксперт). «Тинькофф Страхование» находится на 15 месте в России по размерам полученных страховых премий. «Тинькофф Банк» на первом месте среди операторов МосБиржи по числу активных клиентов. Розничный бизнес TCS Group может иметь значительные синергии с существующими подразделениями «Яндекса».

( Читать дальше )

В 3К «Яндекс» закрыл сделку и прекратил сотрудничество со «Сбербанком» в рамках СП «Яндекс.Маркет» и «Яндекс.Деньги». Завершение данного сотрудничества привело также к прекращению соглашений о неконкуренции в сфере финансовых сервисов. В ходе звонка менеджмент компании отмечал, что компания крайне заинтересована в развитии данного направления. Приобретение сильного и крупного игрока позволит компании получить активы сразу во всех основных областях финансовых услуг, включая банковские, страховые и брокерские. «Яндекс» получит доступ к необходимым лицензиям и экспертизе, которой не обладает текущее руководство интернет-гиганта. «Тинькофф Банк» занимает 17 место в России по размеру активов и 8 место по размерам розничного портфеля (РА Эксперт). «Тинькофф Страхование» находится на 15 месте в России по размерам полученных страховых премий. «Тинькофф Банк» на первом месте среди операторов МосБиржи по числу активных клиентов. Розничный бизнес TCS Group может иметь значительные синергии с существующими подразделениями «Яндекса».

( Читать дальше )

Новости рынков |Яндекс станет бесспорным лидером на российском рынке финансовых технологий - Атон

- 23 сентября 2020, 20:23

- |

«Яндекс» приобретет TCS Group. Стороны договорились, что сделка будет оплачена как денежными средствами, так и акциями на общую сумму $5.48 млрд ($27.64 за одну расписку TCS Group), то есть с премией 8% к цене ГДР TCS Group на момент закрытия торгов 21 сентября ($25.6). В настоящее время 40% в TCS Group принадлежит семейному трасту семьи О. Тинькова (в общем объеме сделки это составляет $2.2 млрд), 53% акций находятся в свободном обращении. Цена приобретения предполагает P/E 21П 9.5x для Тинькофф Банка.

Никаких финансовых ограничений для завершения приобретения у «Яндекса» нет, если условия будут полностью согласованы. По состоянию на 2К20 на счетах Яндекса было $3.45 млрд в форме денежных средств и срочных депозитов, что составляет почти 63% от общего размера сделки (исключая будущие затраты на покупку доли Uber в Yandex SDG). Частично для финансирования сделки Яндекс может использовать свои акции. Условия сделки еще окончательно не определены, но мы полагаем, что у Яндекса не возникнет трудностей с ее финансированием. Слияние может увеличить чистую скорректированную прибыль Яндекса более чем в два раза к 2021.

( Читать дальше )

Никаких финансовых ограничений для завершения приобретения у «Яндекса» нет, если условия будут полностью согласованы. По состоянию на 2К20 на счетах Яндекса было $3.45 млрд в форме денежных средств и срочных депозитов, что составляет почти 63% от общего размера сделки (исключая будущие затраты на покупку доли Uber в Yandex SDG). Частично для финансирования сделки Яндекс может использовать свои акции. Условия сделки еще окончательно не определены, но мы полагаем, что у Яндекса не возникнет трудностей с ее финансированием. Слияние может увеличить чистую скорректированную прибыль Яндекса более чем в два раза к 2021.

( Читать дальше )

Новости рынков |Объединение Яндекса и Тинькофф создает серьезную конкуренцию всему банковскому сектору - Промсвязьбанк

- 23 сентября 2020, 19:59

- |

Мы позитивно оцениваем инициативу объединения компаний и рассчитываем на значительный синергетический эффект.

Вчера TCS Group опубликовала на сайте Лондонской фондовой биржи сообщение, из которого следует, что головная структура «Тинькофф Банка» ведет переговоры о своей продаже «Яндексу». В соответствии с предварительно достигнутым соглашением «Яндекс» может заплатить за каждую акцию банка по $27,64, что в сумме составит около $5,48 млрд. Потенциальная цена сделки предполагает премию в 6,3% (к вчерашнему закрытию) и оценивает TCS по мультипликатору P/BV'20 в 3,0x и P/E 2021 в 8,2х. Подробные параметры не сообщались, но по данным различных СМИ предполагается покупка «Яндексом» 100% доли в «Тинькофф банке». Часть сделки может быть профинансирована деньгами, часть — акциями «Яндекса». Озвученное соглашение не носит обязательного характера, а окончательные условия еще подлежат проверке и согласованию.

За что так дорого может заплатить «Яндекс»? За высокомаржинальный (чистая маржа — 19,3% за 6 мес. 2020 г.) банк с самой высокой рентабельностью капитала среди топ-20 банков (40%), что перекрывает достаточно высокую долю (выше среднего по системе – 8,8%) проблемных кредитов – 10,8% за 6 мес. 2020 г. В то же время возможная покупка несет в себе некоторые кредитные риски, так как для «Яндекса» банковский бизнес – новое направление, поэтому крайне важным моментом будет сохранение текущей управленческой команды TCS Group.

( Читать дальше )

Вчера TCS Group опубликовала на сайте Лондонской фондовой биржи сообщение, из которого следует, что головная структура «Тинькофф Банка» ведет переговоры о своей продаже «Яндексу». В соответствии с предварительно достигнутым соглашением «Яндекс» может заплатить за каждую акцию банка по $27,64, что в сумме составит около $5,48 млрд. Потенциальная цена сделки предполагает премию в 6,3% (к вчерашнему закрытию) и оценивает TCS по мультипликатору P/BV'20 в 3,0x и P/E 2021 в 8,2х. Подробные параметры не сообщались, но по данным различных СМИ предполагается покупка «Яндексом» 100% доли в «Тинькофф банке». Часть сделки может быть профинансирована деньгами, часть — акциями «Яндекса». Озвученное соглашение не носит обязательного характера, а окончательные условия еще подлежат проверке и согласованию.

За что так дорого может заплатить «Яндекс»? За высокомаржинальный (чистая маржа — 19,3% за 6 мес. 2020 г.) банк с самой высокой рентабельностью капитала среди топ-20 банков (40%), что перекрывает достаточно высокую долю (выше среднего по системе – 8,8%) проблемных кредитов – 10,8% за 6 мес. 2020 г. В то же время возможная покупка несет в себе некоторые кредитные риски, так как для «Яндекса» банковский бизнес – новое направление, поэтому крайне важным моментом будет сохранение текущей управленческой команды TCS Group.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс