SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |В 2019 году чистая прибыль Роснефти может вырасти на 9% - Промсвязьбанк

- 17 апреля 2019, 12:33

- |

СД Роснефти рекомендует дивиденды за 2018г 25,91 руб. на а/о — 50% прибыли по МСФО

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 11,33 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО, относящейся к акционерам ПАО НК «Роснефть (с учетом выплаты дивидендов по итогам I полугодия 2018 года), сообщила компания. Учитывая выплаты дивидендов по итогам I полугодия 2018 года в размере 14,58 руб. на акцию, суммарный дивиденд на акцию за 2018 год составит 25,91 руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 17 июня 2019 года.

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 11,33 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО, относящейся к акционерам ПАО НК «Роснефть (с учетом выплаты дивидендов по итогам I полугодия 2018 года), сообщила компания. Учитывая выплаты дивидендов по итогам I полугодия 2018 года в размере 14,58 руб. на акцию, суммарный дивиденд на акцию за 2018 год составит 25,91 руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 17 июня 2019 года.

Исходя из текущей стоимости акций компании, дивидендная доходность с учетом промежуточных выплат составит 6%. Компания в перспективе должна сохранить выплаты дивидендов на уровне 50% от чистой прибыли. По оценкам, в 2019 году чистая прибыль Роснефти может вырасти на 9%, аналогичными будет и увеличение дивидендных выплат.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Солидные дивиденды поддерживают разворот в акциях Роснефти - Атон

- 17 апреля 2019, 10:45

- |

Совет директоров Роснефти рекомендовал финальные дивиденды 11.33 руб. на акцию

Это соответствует дивидендной доходности 2.6%. Дата закрытия реестра намечена на 17 июня.

Это соответствует дивидендной доходности 2.6%. Дата закрытия реестра намечена на 17 июня.

Это полностью соответствует нашим ожиданиям и консенсус-прогнозам и означает выплату 50% чистой прибыли по МСФО за 2018 (без учета промежуточных дивидендов за 1П18). В целом дивиденды Роснефти по итогам 2018 достигли 25.91 руб. на акцию, что предполагает доходность 6% — хотя и ниже по сравнению с топ-дивидендными историями в секторе (например, Татнефть предлагает доходность 8% по обыкновенным и 11% по привилегированным акциям), но все же заметно выше по сравнению с исторической дивидендной доходностью компании 2-3%. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Роснефти, поскольку солидные дивиденды и укрепление цен на нефть поддерживают разворот в акциях после снижения на 7% за 2М19 на фоне неопределенности в Венесуэле.АТОН

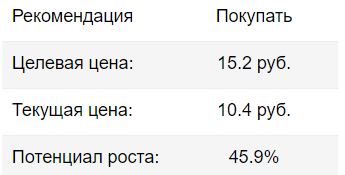

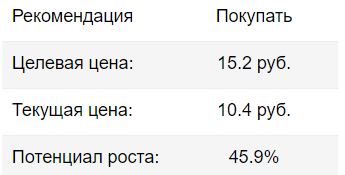

Новости рынков |Европейская Электротехника - ставка на рост расходов на электроснабжение в РФ - Финам

- 11 апреля 2019, 13:57

- |

Европейская Электротехника – российская компания, оказывающая комплексные услуги по созданию систем энерго- и электроснабжения, электроосвещения и слаботочных систем на объектах любого назначения. Работает на рынке РФ с 2004 г., за это время реализовано более 500 масштабных проектов в различных отраслях. Кроме того, компания активно развивает бизнес по производству нефтегазового оборудования.

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

Новости рынков |Дивидендный сезон ведет российские бумаги к новым максимумам - Атон

- 10 апреля 2019, 21:53

- |

Оптимизм в ожидании дивидендов

Мировые рынки торгуются в режиме risk on, в том числе, индекс РТС, который уже прибавил более 15% с начала года – это второй лучший результат среди развивающихся рынков после Китая. Санкции по-прежнему являются основным риском для рынка, который препятствует заметному притоку средств глобальных фондов в российские акции. Тем не менее мы отмечаем, что поток санкционных новостей в последнее время оказывал минимальное влияние на российский рынок, а вот сильные финансовые результаты компаний и приближающийся сезон выплаты дивидендов стимулируют рост бумаг российских эмитентов к новым максимумам. Среди наших фаворитов по-прежнему экспортеры, истории роста и дивидендов, в то время как для акций ритейлеров, транспортных компаний и сектора недвижимости мы не видим краткосрочных катализаторов. Между тем, большинство российских акций торгуются с дисконтом не менее 50% к аналогам EM, что является исключительно результатом повышенной доходности на капитал, которую требуют инвесторы на фоне санкционных рисков, и любые признаки улучшения отношений между Россией и США приведут к существенной переоценке рынка.

( Читать дальше )

Мировые рынки торгуются в режиме risk on, в том числе, индекс РТС, который уже прибавил более 15% с начала года – это второй лучший результат среди развивающихся рынков после Китая. Санкции по-прежнему являются основным риском для рынка, который препятствует заметному притоку средств глобальных фондов в российские акции. Тем не менее мы отмечаем, что поток санкционных новостей в последнее время оказывал минимальное влияние на российский рынок, а вот сильные финансовые результаты компаний и приближающийся сезон выплаты дивидендов стимулируют рост бумаг российских эмитентов к новым максимумам. Среди наших фаворитов по-прежнему экспортеры, истории роста и дивидендов, в то время как для акций ритейлеров, транспортных компаний и сектора недвижимости мы не видим краткосрочных катализаторов. Между тем, большинство российских акций торгуются с дисконтом не менее 50% к аналогам EM, что является исключительно результатом повышенной доходности на капитал, которую требуют инвесторы на фоне санкционных рисков, и любые признаки улучшения отношений между Россией и США приведут к существенной переоценке рынка.

( Читать дальше )

Новости рынков |Планы Роснефти приведут к активизации геологоразведочных работ в Арктике - Sberbank CIB

- 02 апреля 2019, 16:56

- |

«Роснефть» планирует создать в Арктике производственный кластер с потенциальным объемом добычи до 100 млн т в год (2 млн барр./сут) к 2030 году, об этом сообщил глава нефтяной компании Игорь Сечин на встрече с российским президентом Владимиром Путиным. Кластер может включить уже имеющиеся проекты (в первую очередь Ванкорский кластер) и все перспективные проекты в Арктике, в том числе на Таймыре.

На данный момент это заявление «Роснефти» вряд ли можно рассматривать как обновление прогнозов добычи. Если не считать Ванкорского кластера, где потенциал всех разрабатываемых и новых месторождений превышает 25 млн т, все прочие проекты компании в Арктике находятся на начальных этапах геологоразведочных работ.

На данный момент это заявление «Роснефти» вряд ли можно рассматривать как обновление прогнозов добычи. Если не считать Ванкорского кластера, где потенциал всех разрабатываемых и новых месторождений превышает 25 млн т, все прочие проекты компании в Арктике находятся на начальных этапах геологоразведочных работ.

Тем не менее «Роснефть» хочет более активно участвовать в развитии Северного морского пути, объем грузоперевозок по которому, в соответствии с указами президента, должен составить 80 млн т. в год. Это значит, что в этом регионе могут активизироваться геологоразведочные работы и ускориться развитие инфраструктуры.Sberbank CIB

Новости рынков |Нефтяники должны выиграть от продления заморозки цен на топливо во 2 квартале - Атон

- 22 марта 2019, 11:55

- |

Налоговой маневр: правительство продлило заморозку цен на бензин, предложило скорректировать формулу демпфирующего коэффициента

На вчерашнем совещании по изменениям в налоговом маневре правительство приняло решение продлить заморозку внутренних цен на моторные топлива до конца 2К19, а также согласилось: 1) снизить внутреннюю условную цену на бензин (эталонный бенчмарк для расчета демпфера) с 56 тыс руб./т до 51 тыс руб./т, чтобы частично компенсировать убытки НПЗ, которые станут результатом продления заморозки цен; 2) отказаться от введения экспортных пошлин в случае резких скачков цен на нефть и заменить этот механизм лицензированием экспорта. Минфин выступает против первого предложения, отмечая существенное выпадение доходов бюджета, и подчеркивает, что ведомство скорее всего предложит меры для их компенсации.

На вчерашнем совещании по изменениям в налоговом маневре правительство приняло решение продлить заморозку внутренних цен на моторные топлива до конца 2К19, а также согласилось: 1) снизить внутреннюю условную цену на бензин (эталонный бенчмарк для расчета демпфера) с 56 тыс руб./т до 51 тыс руб./т, чтобы частично компенсировать убытки НПЗ, которые станут результатом продления заморозки цен; 2) отказаться от введения экспортных пошлин в случае резких скачков цен на нефть и заменить этот механизм лицензированием экспорта. Минфин выступает против первого предложения, отмечая существенное выпадение доходов бюджета, и подчеркивает, что ведомство скорее всего предложит меры для их компенсации.

На наш взгляд, предложение правительства о сохранении заморозки внутренних цен на бензин и дизель говорит о сохраняющемся ручном управлении в российской системе налогообложения нефтяного сектора даже после БНМ. Хотя это частично объясняется тем, что переход к лицензированию экспорта потребует времени, предлагаемое изменение формулы демпфирующего коэффициента, хотя и поддержит НПЗ, по-прежнему не может привязать условные цены к фактическому уровню внутренних цен (как предполагает плавающий компонент), что подразумевает необходимость новых изменений в случае изменения внутренних цен на моторное топливо. По нашим подсчетам, условная цена бензина 51 тыс руб./т, если бы она была применена в январе-феврале, предполагала бы компенсацию российским НПЗ в размере 8 млрд руб. (тогда как фактически они заплатили около 16 млрд руб. в госбюджет, по нашим оценкам). Таким образом, нефтяные компании с наибольшее долей переработки — ЛУКОЙЛ и Газпром нефть (примерно 70% выручки), Роснефть (50%) — должны выиграть от предложенных изменений во 2К19.АТОН

Новости рынков |В 2019 году самыми интересными в плане дивидендов станут бумаги нефтяников - Локо-Банк

- 19 марта 2019, 16:59

- |

В 2019, скорее всего, самыми интересными для получения дивидендов станут бумаги нефтегазового сектора, в частности, наиболее выгодной может стать покупка «префов» «Сургутнефтегаза». (доходность около 18%) Еще одна компания, способная предоставить хорошую выгоду по дивидендам — «Сбербанк», т.к. в этом году банк вряд ли станет жертвой жестких политических санкций.

«Локо-Банк»

В пятерку лучших акций 2018 года вошли, к примеру, «НОВАТЭК», «Татнефть», «ЛУКОЙЛ», «Роснефть» и «Газпром нефть» (от 42% до 67% доходности), однако делать такие же ставки в 2019 году нельзя, т.к. компании аутсайдеры, к примеру, в любой момент могут дать впечатляющий рост по акцизной доходности.Люшин Андрей

«Локо-Банк»

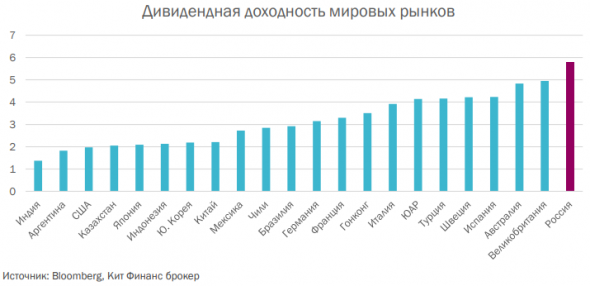

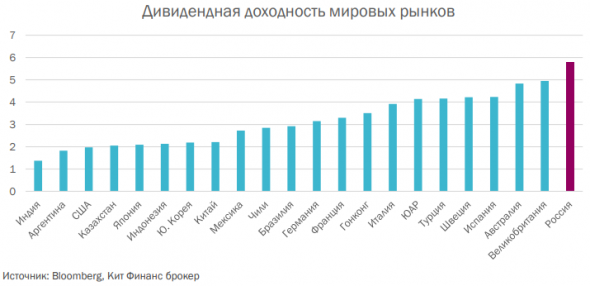

Новости рынков |Дивиденды 2019 год - КИТ Финанс Брокер

- 14 марта 2019, 18:14

- |

В 2019 г. российский фондовый рынок удерживает самую высокую дивидендную доходность в мире. Согласно данным Bloomberg, trailing dividend индекса Мосбиржи оценивается в 5,8% годовых.

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

Новости рынков |Наиболее уязвимыми от санкций окажутся бумаги Новатэка - Открытие Брокер

- 27 февраля 2019, 19:57

- |

Конгресс США опубликовал текст законопроекта, предусматривающего введение дополнительных санкций против России за «российское вмешательство в работу демократических институтов за рубежом», а также события в Сирии и Украине (включая инцидент в Керченском проливе). Документ носит название Defending American Security from Kremlin Aggression Act of 2019 (DASKA).

Текущая консолидация отечественного рынка обусловлена тем, что инвесторы пока не понимают того, каким будет итоговый закон по «противодействию агрессии Кремля». Потенциально данный закон может затронуть почти все наиболее ликвидные бумаги, включая банковский и нефтегазовый сектор. С другой стороны, предлагаемые меры уже не кажутся особо «суровыми». Кроме того, эти ограничения могут затронуть непосредственные интересы крупного американского бизнеса, что вряд ли одобрит Минфин США. Соответственно, пока участники торгов закладываются на достаточно жёсткий вариант, что предполагает позитивную реакцию рынка, если самые худшие ожидания не реализуются.

( Читать дальше )

Текущая консолидация отечественного рынка обусловлена тем, что инвесторы пока не понимают того, каким будет итоговый закон по «противодействию агрессии Кремля». Потенциально данный закон может затронуть почти все наиболее ликвидные бумаги, включая банковский и нефтегазовый сектор. С другой стороны, предлагаемые меры уже не кажутся особо «суровыми». Кроме того, эти ограничения могут затронуть непосредственные интересы крупного американского бизнеса, что вряд ли одобрит Минфин США. Соответственно, пока участники торгов закладываются на достаточно жёсткий вариант, что предполагает позитивную реакцию рынка, если самые худшие ожидания не реализуются.

( Читать дальше )

Новости рынков |Что будет с Роснефтью, если Венесуэла не заплатит долг? - Invest Heroes

- 27 февраля 2019, 17:46

- |

«Роснефть» и Венесуэла. Венесуэльская нефтяная компания PDVSA, попавшая под санкции, должна «Роснефти» 2.3$ млрд. «Роснефть» заплатила аванс за нефть, которую ещё не получила.

Топ-менеджмент нас успокаивает. «Роснефть» ссылается на то, что выплаты по долгу идут в соответствии с графиком, в том числе за январь. При сохранении текущего статуса (власть Мадуро) PDVSA, скорее всего, спокойно выплатит долг — но в том-то и риск, что высока вероятность смены режима. Давайте рассмотрим ситуацию, при которой поставок по долгу не будет.

Что будет с финансовыми показателями? Сейчас этот долг учитывается в балансе компании. В случае если выплат по нему не будет, долг обесценится. Это уменьшит чистую прибыль компании на сумму долга через увеличение прочих расходов, попутно уменьшая капитал компании. Отметим, что статья прочих доходов пойдёт после EBITDA, не меняя его.

Топ-менеджмент нас успокаивает. «Роснефть» ссылается на то, что выплаты по долгу идут в соответствии с графиком, в том числе за январь. При сохранении текущего статуса (власть Мадуро) PDVSA, скорее всего, спокойно выплатит долг — но в том-то и риск, что высока вероятность смены режима. Давайте рассмотрим ситуацию, при которой поставок по долгу не будет.

Что будет с финансовыми показателями? Сейчас этот долг учитывается в балансе компании. В случае если выплат по нему не будет, долг обесценится. Это уменьшит чистую прибыль компании на сумму долга через увеличение прочих расходов, попутно уменьшая капитал компании. Отметим, что статья прочих доходов пойдёт после EBITDA, не меняя его.

Как это повлияет на дивиденды? Предполагая, что чистая прибыль за 2019 будет на уровне 2018, чистая прибыль снизится с 549 млрд руб. до 429 млрд руб. и дивиденды до 215 млрд руб. или 20,3 руб/акцию. с 25,9 руб/акцию и 5,1% див. доходности с 6,5%. В 2016 и 2017 доходность была ниже, поэтому потенциальная невыплата несущественна.Invest Heroes

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс