SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. stanislava |Рынок акций РФ - Invest Heroes

- 27 февраля 2020, 18:10

- |

Рынок акций РФ. Учитывая общий risk off расклад и дешевизну российского рынка, ситуация очень неоднозначная — можно либо купить сейчас акции на минимумах, либо получить двойное дно в подарок при провале рынка США до -20% (грубо, РТС тоже должен -20% сделать и при укреплении доллара на 3-4% ещё это означает 4% провал в индексе Мосбиржи и Газпром по 210 руб.). Страшно, но не невозможно.

В целом нам с вами нужно пережить 2-3 недели и будет сразу много всего: отчетности пройдут и пойдут утверждаться дивиденды, пройдет встреча ОПЕК, возможно ФРС заговорит о снижении ставок, а возможно США выздоровеют и доллар чуть ослабится — многое из этого очень вероятно, и поможет рынку РФ выйти из коматоза и поехать вверх, если мы не идем в мир зомбиленда.

Invest Heroes

( Читать дальше )

В целом нам с вами нужно пережить 2-3 недели и будет сразу много всего: отчетности пройдут и пойдут утверждаться дивиденды, пройдет встреча ОПЕК, возможно ФРС заговорит о снижении ставок, а возможно США выздоровеют и доллар чуть ослабится — многое из этого очень вероятно, и поможет рынку РФ выйти из коматоза и поехать вверх, если мы не идем в мир зомбиленда.

Т.е. можем отскочить, а можем завалиться на 4-5% вниз по акциям широким фронтом (и этот сценарий ваш портфель должен выдерживать). Поскольку мы очень мало влияем на вирусы, выглядит логичной тактикой конструировать защищенные трейды и откупать правильные бумаги частями.Пирогов Сергей

Invest Heroes

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Аэрофлот по-прежнему котируется лучше большинства глобальных авиаперевозчиков - Sberbank CIB

- 27 февраля 2020, 17:18

- |

Правительство России решило распространить введенные в связи с коронавирусом ограничения для авиакомпаний на Южную Корею. Начиная с 1 марта право выполнять рейсы в эту страну останется только у «Аэрофлота» и «Авроры» (которая входит в Группу «Аэрофлот»). Помимо этого российские власти ввели ограничения на выдачу виз гражданам Ирана и рекомендовали воздержаться от поездок в Италию.

Поток новостей, связанных с распространением коронавируса, безусловно, негативен для авиаперевозчиков. По мере появления новых очагов эпидемии встает вопрос, как это повлияет на спрос на их услуги. Обнародованные вчера данные «Аэрофлота» по пассажиропотоку за январь не позволяют дать четкого ответа на этот вопрос, гораздо более информативной будут операционные показатели за последующие периоды.

Январские показатели свидетельствуют о том, что рост пассажиропотока на внутренних направлениях позволил компенсировать негативную динамику на международных рейсах. В данном случае это объясняется тем, что на внутренних направлениях предельный пассажирооборот вырос, в то время как на международных — снизился. При этом снижение коэффициента загрузки пассажирских кресел (на 1,1 п. п. по сравнению с январем 2019 года) объяснялось негативной динамикой этого показателя на внутренних направлениях при стагнации на международных.

Sberbank CIB

Поток новостей, связанных с распространением коронавируса, безусловно, негативен для авиаперевозчиков. По мере появления новых очагов эпидемии встает вопрос, как это повлияет на спрос на их услуги. Обнародованные вчера данные «Аэрофлота» по пассажиропотоку за январь не позволяют дать четкого ответа на этот вопрос, гораздо более информативной будут операционные показатели за последующие периоды.

Январские показатели свидетельствуют о том, что рост пассажиропотока на внутренних направлениях позволил компенсировать негативную динамику на международных рейсах. В данном случае это объясняется тем, что на внутренних направлениях предельный пассажирооборот вырос, в то время как на международных — снизился. При этом снижение коэффициента загрузки пассажирских кресел (на 1,1 п. п. по сравнению с январем 2019 года) объяснялось негативной динамикой этого показателя на внутренних направлениях при стагнации на международных.

Примечательно, что «Аэрофлот» по-прежнему котируется лучше большинства глобальных авиаперевозчиков: с начала года он подешевел в долларовом выражении всего на 1%.Корначев Федор

Sberbank CIB

Новости рынков |Акции Аэрофлота остаются под давлением - Атон

- 27 февраля 2020, 10:46

- |

Аэрофлот объявил операционные результаты за январь 2020

В январе 2020 пассажиропоток группы вырос на 0.3% г/г (-2.1% на международных рейсах, +2.3% на внутренних рейсах), изменение к предыдущему месяцу составило -60 бп. Пассажирооборот увеличился на 0.5% (в декабре 2019 года — на 0.6%). Процент занятости пассажирских кресел сократился на 1.1 пп и составил 74.8%, на внутренних рейсах снижение составило 2.9% пп.

В январе 2020 пассажиропоток группы вырос на 0.3% г/г (-2.1% на международных рейсах, +2.3% на внутренних рейсах), изменение к предыдущему месяцу составило -60 бп. Пассажирооборот увеличился на 0.5% (в декабре 2019 года — на 0.6%). Процент занятости пассажирских кресел сократился на 1.1 пп и составил 74.8%, на внутренних рейсах снижение составило 2.9% пп.

Представленные результаты выглядят слабыми: налицо стагнация роста и заметное снижение коэффициента загрузки кресел. Вместе с тем, на наш взгляд, такая динамика может быть следствием роста доходных ставок, что может благоприятно отразиться на рентабельности компании. Полагаем, что акции Аэрофлота будут оставаться под давлением до тех пор, пока не будет решена глобальная проблема с распространением коронавирусной инфекции.Атон

Новости рынков |Аэрофлот постепенно перерастает увеличение издержек за счет роста собственной маржи - Фридом Финанс

- 26 февраля 2020, 17:28

- |

По результатам одного месяца в году – к тому же традиционно слабого для статистики компании – делать значимые выводы о её развитии некорректно. В 2019 году пассажиропоток «Аэрофлота» вырос на 9% относительно 2018 года: с 55,7 до 60,7 млн человек. Это ниже, чем в 2016-2018 гг., когда этот показатель составлял 10-15%. Динамика пассажирооборота замедлилась также до 9%(г/г) против аналогичных указанным выше темпов прироста в предыдущие три года. Тем не менее, указанная статистика – исходя из имеющейся статистики наблюдений – позволяет рассматривать ожидаемый нами рост выручки Аэрофлота в 2020 году на уровне 707 млрд руб или на 5% (г/г) в качестве консервативного сценария. Как показывает практика последних 10 лет, компания постепенно «перерастает» увеличение издержек за счет роста собственной маржи. По-прежнему ожидаем роста чистой прибыли Аэрофлота в 2020 году до 28 млрд руб.

План компании увеличить пассажиропоток группы «Аэрофлот» к 2023 г. до 90-100 млн. Компания остается недооцененной с точки зрения своих показателей динамики услуг. В то же время, «Аэрофлот» вынужден финансировать высокий долг, накопленный в 2018 году, что негативно сказывается на показателях её финансовых мультипликаторов сравнительно с широким российским рынком. Дивидендная история компании позитивная, однако, в отношении среднесрочных оценок выплат высока неопределенность, обусловленная волатильными показателями рентабельности.

ИК «Фридом Финанс»

План компании увеличить пассажиропоток группы «Аэрофлот» к 2023 г. до 90-100 млн. Компания остается недооцененной с точки зрения своих показателей динамики услуг. В то же время, «Аэрофлот» вынужден финансировать высокий долг, накопленный в 2018 году, что негативно сказывается на показателях её финансовых мультипликаторов сравнительно с широким российским рынком. Дивидендная история компании позитивная, однако, в отношении среднесрочных оценок выплат высока неопределенность, обусловленная волатильными показателями рентабельности.

Мы оцениваем справедливую стоимость акций ПАО «Аэрофлот» на конец 2020 года на уровне 118 руб. за штуку и ожидаем признаков улучшения трендовой динамики данных прибыли при снижении долговой нагрузки.Осин Александр

ИК «Фридом Финанс»

Новости рынков |Производители СПГ в сложной ситуации - Invest Heroes

- 25 февраля 2020, 14:43

- |

ВОЗ преподнес сюрприз. Вчера руководство ВОЗ заявило, что считает пик эпидемии в Китае пройденным. Это может объяснять вчерашнее резкое падение золота под конец торговой сессии и мягкое начало торгов сегодня утром как в России (лучше Лондона вчера), так и в США (фьючерсы в плюсе)

Газ — проблемы накапливаются. Ввиду теплой погоды и замедлившегося роста экономики обостряются противоречия на этом рынке, и производители СПГ оказываются в сложной ситуации, а «Газпром» защищает свою долю рынка демпингом. Производители СПГ в США уже начали сокращать производство в последние месяцы (3-4%). Это говорит нам о том, что growth в этой отрасли пока не будет пользоваться спросом и доходный «Газпром» будет показывать результаты лучше дорогого «Новатэка».

Неясно, что дальше. QE продолжается, проблемы в экономиках накапливаются, доллар очень сильный, а юань слабый. В этой связи, пока трудно угадать выйдут ли рынки их боковика вверх и не будет ли новых распродаж. Сегодня вечером рынок ждет как поведет себя Америка, но вряд ли там будет супернегатив. В то же время, впереди череда негатива по экономической статистике (почитав полнотекстовые PMI reports, я обратил внимание, что все ключевые экономики замедлились, причем, например, США до 0.6% роста ВВП вообще не из-за вируса, а из-за сильного доллара)

( Читать дальше )

Газ — проблемы накапливаются. Ввиду теплой погоды и замедлившегося роста экономики обостряются противоречия на этом рынке, и производители СПГ оказываются в сложной ситуации, а «Газпром» защищает свою долю рынка демпингом. Производители СПГ в США уже начали сокращать производство в последние месяцы (3-4%). Это говорит нам о том, что growth в этой отрасли пока не будет пользоваться спросом и доходный «Газпром» будет показывать результаты лучше дорогого «Новатэка».

Неясно, что дальше. QE продолжается, проблемы в экономиках накапливаются, доллар очень сильный, а юань слабый. В этой связи, пока трудно угадать выйдут ли рынки их боковика вверх и не будет ли новых распродаж. Сегодня вечером рынок ждет как поведет себя Америка, но вряд ли там будет супернегатив. В то же время, впереди череда негатива по экономической статистике (почитав полнотекстовые PMI reports, я обратил внимание, что все ключевые экономики замедлились, причем, например, США до 0.6% роста ВВП вообще не из-за вируса, а из-за сильного доллара)

( Читать дальше )

Новости рынков |Аэрофлот - пассажиропоток продолжает расти у Победы - Промсвязьбанк

- 11 февраля 2020, 12:01

- |

Пассажиропоток Аэрофлота в январе упал на фоне общего роста

За январь российские авиаперевозчики нарастили пассажиропоток на 6,4% до 8,8 млн. чел., несмотря на падение объемов крупнейшего в стране перевозчика Аэрофлота (-5% г/г) до 2,64 млн. чел и его дочерней авиакомпании Россия (-11% г/г) до 564,7 тыс. чел.

За январь российские авиаперевозчики нарастили пассажиропоток на 6,4% до 8,8 млн. чел., несмотря на падение объемов крупнейшего в стране перевозчика Аэрофлота (-5% г/г) до 2,64 млн. чел и его дочерней авиакомпании Россия (-11% г/г) до 564,7 тыс. чел.

В Аэрофлоте падение пассажиропотока объясняют высокой базой сравнения, т.к. в январе прошлого года было открыто значительное количество новых рейсов. При этом с сентября 2019г. у компании наблюдается снижение пассажиропотока. Отметим, что рост числа пассажиров продолжает расти у Победы (+67% г/г) до 922,92 тыс. чел.Промсвязьбанк

Новости рынков |Результата Аэрофлота по РСБУ оказались сильнее ожиданий рынка - Атон

- 04 февраля 2020, 10:18

- |

Аэрофлот опубликовал результаты за 4К19 по РСБУ

Выручка за 4К19 увеличилась на 5.1% г/г до 129 млрд руб. за счет роста пассажирооборота на 12.6% и колебаний валютного курса. Затраты снизились на 4.5% г/г до 130.6 млрд руб. благодаря мерам по оптимизации расходов и укреплению рубля относительно доллара США, в результате компания отчиталась об операционном убытке в размере всего 1 млрд руб. против 13.4 млрд руб. годом ранее и чистом убытке 1.96 млрд руб. против 12.8 млрд руб. годом ранее. Выручка Аэрофлота за 2019 выросла на 9.3% г/г до 552 млрд руб. на фоне роста пассажирооборота на 3.8% и роста ставок доходности, в то время как затраты увеличились на умеренные 8.7% за счет снижения топливных расходов, а также мер по оптимизации расходов, реализуемых менеджментом в течение года. Операционная прибыль составила 8.8 млрд руб. (против 5 млрд руб. годом ранее); чистая прибыль составила 5.3 млрд руб. против 2.8 млрд руб. годом ранее.

Выручка за 4К19 увеличилась на 5.1% г/г до 129 млрд руб. за счет роста пассажирооборота на 12.6% и колебаний валютного курса. Затраты снизились на 4.5% г/г до 130.6 млрд руб. благодаря мерам по оптимизации расходов и укреплению рубля относительно доллара США, в результате компания отчиталась об операционном убытке в размере всего 1 млрд руб. против 13.4 млрд руб. годом ранее и чистом убытке 1.96 млрд руб. против 12.8 млрд руб. годом ранее. Выручка Аэрофлота за 2019 выросла на 9.3% г/г до 552 млрд руб. на фоне роста пассажирооборота на 3.8% и роста ставок доходности, в то время как затраты увеличились на умеренные 8.7% за счет снижения топливных расходов, а также мер по оптимизации расходов, реализуемых менеджментом в течение года. Операционная прибыль составила 8.8 млрд руб. (против 5 млрд руб. годом ранее); чистая прибыль составила 5.3 млрд руб. против 2.8 млрд руб. годом ранее.

Результаты по РСБУ не являются консолидированными, поэтому консенсус-прогноза аналитиков не было, но мы считаем, что опубликованные результаты оказались сильнее, чем ожидал рынок. В последний квартал года Аэрофлот традиционно демонстрирует убытки, но на этот раз менеджмент свел их к минимуму. Это предполагает, что консолидированная чистая прибыль компании по МСФО составит около 18-19 млрд руб. против прогноза Bloomberg 12.4 млрд руб. Результаты по МСФО будут опубликованы 4 марта.Атон

Новости рынков |Фактор коронавируса может оказать поддержку акциям Аэрофлота - Атон

- 03 февраля 2020, 10:24

- |

Все российские авиакомпании, кроме Аэрофлота, прекратили полеты в Китай

Россия приостановила большинство авиарейсов в Китай во избежание риска распространения коронавируса. В пятницу вице-премьер России Татьяна Голикова сообщила, что Аэрофлот останется пока единственным российским перевозчиком в прямом авиасообщении с Китаем. Компания продолжит выполнять все нынешние прямые регулярные перелеты в Пекин, Шанхай, Гуанчжоу. С китайской стороны в Москву будут продолжать полеты четыре авиакомпании. Все рейсы будут завязаны исключительно на терминал F аэропорта Шереметьево.

Россия приостановила большинство авиарейсов в Китай во избежание риска распространения коронавируса. В пятницу вице-премьер России Татьяна Голикова сообщила, что Аэрофлот останется пока единственным российским перевозчиком в прямом авиасообщении с Китаем. Компания продолжит выполнять все нынешние прямые регулярные перелеты в Пекин, Шанхай, Гуанчжоу. С китайской стороны в Москву будут продолжать полеты четыре авиакомпании. Все рейсы будут завязаны исключительно на терминал F аэропорта Шереметьево.

Вопреки сильному давлению, которое оказывает на акции мировых авиакомпаний фактор коронавируса, новость может оказать поддержку акциям Аэрофлота, поскольку компания может повысить занятость пассажирских кресел и увеличить пассажиропоток.Атон

Новости рынков |Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

- 31 января 2020, 17:27

- |

Последствия коронавируса для российского рынка – небольшая турбулентность.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

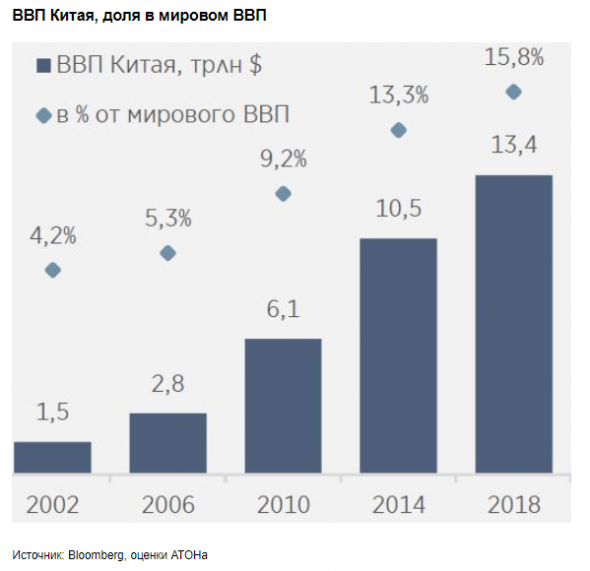

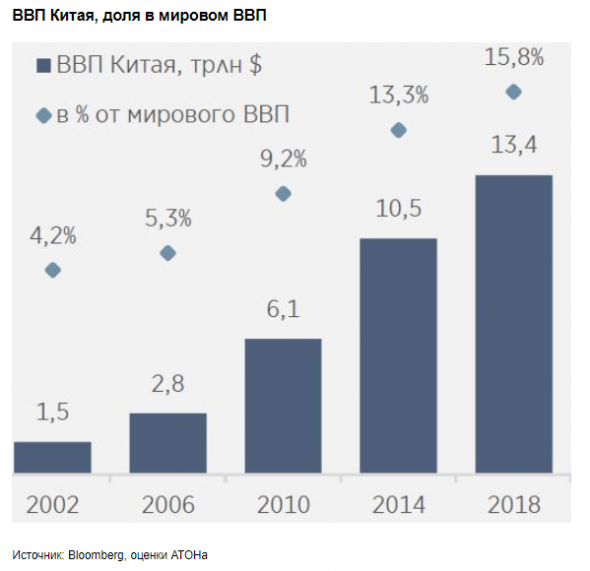

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

( Читать дальше )

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

( Читать дальше )

Новости рынков |Дискуссия об источниках финансирования компенсации за рост цен на авиакеросин несущественна для Аэрофлота - Sberbank CIB

- 30 января 2020, 13:56

- |

Издание РБК Daily сообщило, что заместитель министра финансов Андрей Иванов направил в Минтранс письмо, в котором он предлагает поменять источник средств для выплаты авиаперевозчикам компенсаций за рост цен на авиационный керосин в 2018 году. Вместо резервного фонда правительства основную часть средств предложено выплатить из роялти, которые государство получает от «Аэрофлота», а также из других источников федерального бюджета. Более того, компенсации могут быть предоставлены авиаперевозчикам поэтапно, а не единым платежом (напомним, речь шла о сумме до 25 млрд руб.).

Sberbank CIB

Перевозчики продолжат получать компенсацию, и это следует рассматривать как позитивный фактор. Однако любые задержки с выплатой компенсации за повышение цен на авиатопливо в 2018 году и то, что это повышение может быть сглажено в течение неопределенного периода времени, ослабляют позитивный эффект от таких выплат авиакомпаниям.

Мы полагаем, что дискуссия об источниках финансирования компенсации не очень существенна для «Аэрофлота». Насколько мы понимаем, само по себе предложение Андрея Иванова никак не меняет ситуацию и не означает, что государство будет получать от компании более высокие роялти.Корначев Федор

Sberbank CIB

Перевозчики продолжат получать компенсацию, и это следует рассматривать как позитивный фактор. Однако любые задержки с выплатой компенсации за повышение цен на авиатопливо в 2018 году и то, что это повышение может быть сглажено в течение неопределенного периода времени, ослабляют позитивный эффект от таких выплат авиакомпаниям.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс