SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Лукойла оцениваются высоко - Промсвязьбанк

- 26 мая 2021, 18:31

- |

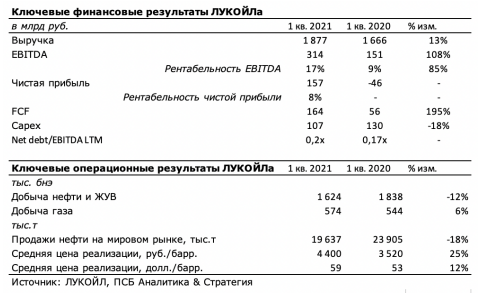

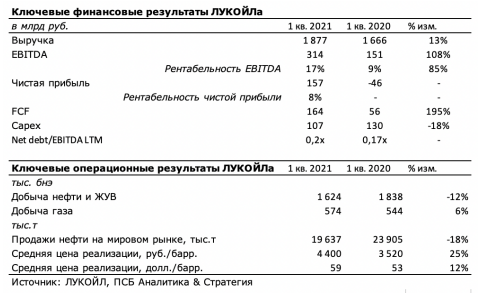

Сегодня финансовую отчетность по МСФО представил ЛУКОЙЛ. Результаты 1 кв. оказались лучше консенсуса. Компания нарастила ключевые финпоказатели, заметно улучшила рентабельность, несмотря на снижение добычи нефти и ЖУВ и уменьшения объемов продаж на мировом рынке. Основной поддержкой стал рост цен на нефть и нефтепродукты, а также девальвация рубля. ЛУКОЙЛ остается одним из наших фаворитов в секторе как компания с понятной стратегией развития, очень низкой долговой нагрузкой и недорогая по сравнительным мультипликаторам. Наша рекомендация – 6963 руб./акцию.

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

«Промсвязьбанк»

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Mail.ru Group продолжает наращивать инвестиции в развитие бизнеса - КИТ Финанс Брокер

- 26 мая 2021, 18:18

- |

Описание компании: Mail.ru Group — российская IT компания, объединяет более 100 проектов. Ключевые — ВКонтакте, Одноклассники, Delivery Club, Ситимобил, Юла, Warface.

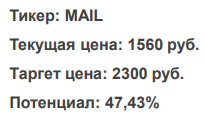

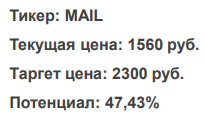

Финансовые результаты: Mail.ru Group опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании выросла на 27,4% по сравнению с аналогичным периодом прошлого года – до 28,3 млрд руб. В основном из-за восстановления рекламных доходов, роста выручки от ММО-игр и онлайнобразования.

Чистая прибыль снизилась на 7% – до 1,9 млрд руб. из-за полученных убытков в таких совместных предприятиях, как «O2O» и «AliExpress Россия», в которых у MAIL есть доля. Таким образом, дочерние компании Mail.ru Group сохраняют положительную динамику по выручке, но по-прежнему генерируют убытки из-за расходов в инвестиции.

В пользу группы хотим отметь, что «O2O» растёт по выручке на 100% в год, а оборот «AliExpress Россия» тем временем приблизился к 230 млрд руб. Кроме того, Aliexpress Россия продолжает запускать новые направления, такие как доставка продуктов и лекарств.

Mail.ru Group продолжает значительно наращивать инвестиции в развитие бизнеса, чтобы увеличить долю на таких перспективных ранках, как доставка еды, онлайнигры и онлайн-образование. Текущие инвестиции в персонал, маркетинг и покупка компаний, позволят занять доминирующее положение на таких рынках, как доставка еды, онлайн-игры и онлайн-образование.

Финансовые результаты: Mail.ru Group опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании выросла на 27,4% по сравнению с аналогичным периодом прошлого года – до 28,3 млрд руб. В основном из-за восстановления рекламных доходов, роста выручки от ММО-игр и онлайнобразования.

Чистая прибыль снизилась на 7% – до 1,9 млрд руб. из-за полученных убытков в таких совместных предприятиях, как «O2O» и «AliExpress Россия», в которых у MAIL есть доля. Таким образом, дочерние компании Mail.ru Group сохраняют положительную динамику по выручке, но по-прежнему генерируют убытки из-за расходов в инвестиции.

В пользу группы хотим отметь, что «O2O» растёт по выручке на 100% в год, а оборот «AliExpress Россия» тем временем приблизился к 230 млрд руб. Кроме того, Aliexpress Россия продолжает запускать новые направления, такие как доставка продуктов и лекарств.

Mail.ru Group продолжает значительно наращивать инвестиции в развитие бизнеса, чтобы увеличить долю на таких перспективных ранках, как доставка еды, онлайнигры и онлайн-образование. Текущие инвестиции в персонал, маркетинг и покупка компаний, позволят занять доминирующее положение на таких рынках, как доставка еды, онлайн-игры и онлайн-образование.

В связи с вышеперечисленным, мы сохраняем акции MAIL в портфеле, но снижаем целевой ориентир до 2300 руб. Данная идея подходит для долгосрочного инвестирования, необходимо дождаться, когда убыточные проекты группы выйдут на самоокупаемость.КИТ Финанс Брокер

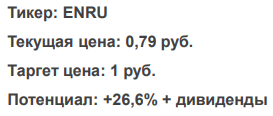

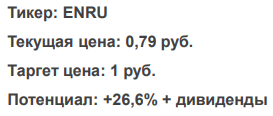

Новости рынков |Высокие дивиденды Энел России в будущем - КИТ Финанс Брокер

- 26 мая 2021, 17:58

- |

Описание компании: частная российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России».

Финансовые показатели: Энел Россия опубликовала относительно неплохие финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании увеличилась незначительно на 2% по сравнению с аналогичным периодом прошлого года – до 12,3 млрд руб. на фоне роста продаж электрической и тепловой энергии при восстановленном рыночном спросе из-за более холодной погоды и возвратом деловой активности.

Чистая прибыль Энел России выросла на 7,8% – до 1,6 млрд руб. Это объясняется сокращением затрат в I кв. 2021 г. в сравнении тем же периодом 2020 г. На чистую прибыль также повлияло снижение средней ставки по долговым обязательствам.

Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

Финансовые показатели: Энел Россия опубликовала относительно неплохие финансовые результаты за I кв. 2021 г. по МСФО. Выручка компании увеличилась незначительно на 2% по сравнению с аналогичным периодом прошлого года – до 12,3 млрд руб. на фоне роста продаж электрической и тепловой энергии при восстановленном рыночном спросе из-за более холодной погоды и возвратом деловой активности.

Чистая прибыль Энел России выросла на 7,8% – до 1,6 млрд руб. Это объясняется сокращением затрат в I кв. 2021 г. в сравнении тем же периодом 2020 г. На чистую прибыль также повлияло снижение средней ставки по долговым обязательствам.

Напомним, Энел Россия к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

Дивиденды: В феврале менеджмент Энел Россия сообщил, что не будет платить дивиденды в 2021 г., а перенесёт выплаты на 2023 г. По словам менеджмента, компания направит акционерам на дивиденды 3 млрд руб. в 2022 г. и 5,2 млрд руб. в 2023 г. Таким образом, дивиденд на акцию в 2023 г. составит 0,15 руб., текущая дивидендная доходность оценивается в 19%.КИТ Финанс Брокер

Мы сохраняем акции Энел Россия в портфеле «Top Picks», с целевым ориентиром до 1 руб. за акцию, в ожидании восстановления показателей и возврата к дивидендным выплатам. Однако перенос дивидендных выплат может негативно сказаться на динамике котировок в течение всего года.

Новости рынков |Сильные финансовые результаты Лукойла превзошли прогнозы - Атон

- 26 мая 2021, 17:39

- |

«ЛУКОЙЛ» представил сильные результаты за 1К21, превысившие наши оценки и консенсус-прогнозы. Исходя из величины FCF, дивиденды за 1К21 предполагали бы солидную доходность на уровне 3.5%, что составляет 33% прогнозируемого уровня дивидендов за 2021П.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Федорова Мария

ИК «Атон»

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ», как на одну из лучших акций стоимости. Завтра группа проведет телеконференцию, в ходе которой мы сосредоточимся на производственном прогнозе на 2021 год, а также на ключевых показателях динамики сегмента переработки и сбыта.Бутко Анна

Федорова Мария

ИК «Атон»

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

Новости рынков |Лукойл отчитался лучше ожиданий - Финам

- 26 мая 2021, 17:28

- |

«ЛУКОЙЛ» существенно улучшил свои финансовые результаты по сравнению с прошлым годом. Выручка в первом квартале 2021 года выросла на 12,6% г/г до 1877 млрд руб., EBITDA – на 108,4% до 314,1 млрд руб. Чистая прибыль стала положительной и достигла 157,4 млрд руб. Выручка оказалась близка к нашему прогнозу, однако EBITDA и чистая прибыль оказались на 17% и 25% выше наших ожиданий и также значительно выше консенсуса. На наш взгляд, это может быть связано с положительным эффектом от перевода ряда месторождений на режим НДД с 2021 года, а также с ростом маржи нефтепереработки.

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

ИГ «Финам»

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

В целом отчётность можно оценить как положительную. Ключевые финансовые показатели оказались существенно выше прогнозов. Кроме того, «ЛУКОЙЛ» в очередной раз доказал свою способность генерировать сильный свободный денежный поток. За счёт этого за квартал компания заработала 211 руб. дивидендов на акцию, что соответствует 3,5% доходности.Кауфман Сергей

На данный момент наша рекомендация по акциям «ЛУКОЙЛА» находится на пересмотре.

ИГ «Финам»

Новости рынков |Потенциал роста акций Детского мира составляет около 13% - Финам

- 26 мая 2021, 17:18

- |

По словам Марии Давыдовой, генерального директора «Детского мира», продажи компании за апрель-май выросли на 58,7% (г/г). Лидер ритейла детских товаров на отечественном рынке уверенно начинает 2021 год и, по нашему мнению, будет придерживаться данной траектории и в ближайшем будущем. Рост продаж компании во многом обусловлен эффектом низкой базы сравниваемого периода: апрель-май 2020 года — это разгар пандемии COVID-19. Гораздо интереснее взглянуть на финансовые результаты за II квартал 2021 года, в котором, по нашим оценкам, выручка компании вырастет на 19–21% (г/г).

Другим драйвером роста выручки «Детского мира» можно назвать активную государственную поддержку семьям с детьми. Среди мер поддержки можно упомянуть единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком до достижения им полутора лет, а также ежемесячная выплата по уходу за ребенком в возрасте от полутора до трех лет. Более того, если семья будет готова стать многодетной, то можно ожидать денежных выплат при рождении третьего ребенка и последующих. По словам премьер-министра Мишустина, семьи получили более 650 млрд руб. на детей до семи лет. Нельзя сказать, что все деньги пошли на детские товары, но можно полагать, что часть из этих выплат подстегнула продажи «Детского мира» – ведущего ритейлера детских товаров, на которого приходится около 22% рыночной доли сегмента отечественного рынка детских товаров.

Что касается дивидендных выплат, то совет директоров «Детского мира» дал рекомендацию по финальным дивидендам компании за 2020 год выплатить 6,07 руб. на акцию. Ожидаемая дата закрытия реестра – 11 июля 2021 год. Таким образом, общий объем дивидендов по результатам 2020 года может составить 8,2 млрд, или 11,15 руб. на акцию. Напомним, что дивидендная политика компании предполагает выплату минимум 50% от годовой чистой прибыли по МСФО.

ГК «Финам»

Другим драйвером роста выручки «Детского мира» можно назвать активную государственную поддержку семьям с детьми. Среди мер поддержки можно упомянуть единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком до достижения им полутора лет, а также ежемесячная выплата по уходу за ребенком в возрасте от полутора до трех лет. Более того, если семья будет готова стать многодетной, то можно ожидать денежных выплат при рождении третьего ребенка и последующих. По словам премьер-министра Мишустина, семьи получили более 650 млрд руб. на детей до семи лет. Нельзя сказать, что все деньги пошли на детские товары, но можно полагать, что часть из этих выплат подстегнула продажи «Детского мира» – ведущего ритейлера детских товаров, на которого приходится около 22% рыночной доли сегмента отечественного рынка детских товаров.

Что касается дивидендных выплат, то совет директоров «Детского мира» дал рекомендацию по финальным дивидендам компании за 2020 год выплатить 6,07 руб. на акцию. Ожидаемая дата закрытия реестра – 11 июля 2021 год. Таким образом, общий объем дивидендов по результатам 2020 года может составить 8,2 млрд, или 11,15 руб. на акцию. Напомним, что дивидендная политика компании предполагает выплату минимум 50% от годовой чистой прибыли по МСФО.

Мы все еще видим не до конца реализованный потенциал акций «Детского мира» с целевой ценой 166,6 руб. на горизонте ближайших 10 месяцев. Апсайд от текущих уровней составляет около 13% с учетом дивидендов.Шамшуков Артемий

ГК «Финам»

Новости рынков |Ожидается умеренное повышение прибыли ФСК ЕЭС в 1 квартале - Финам

- 26 мая 2021, 17:12

- |

ФСК ЕЭС — оператор Единой национальной (общероссийской) электрической сети, самая прибыльная «дочка» Россетей, выпустит завтра отчет по прибыли по МСФО за 1К 2021 года.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

У нас умеренно позитивные ожидания по основному бизнесу: выручка от передачи электроэнергии, по нашим оценкам, повысится на 6,2% г/г до 59,6 млрд руб., а скорректированная чистая прибыль увеличится на 4,1% г/г до 20,5 млрд руб. на фоне восстановления энергорынка. Уже вышедший ранее отчет по РСБУ отразил повышение операционной и чистой прибыли на 14% и 1% соответственно.

На наш взгляд, отчет вряд ли окажет заметное влияние на капитализацию. В фокусе инвесторов сейчас находится решение менеджмента по дивидендам. В понедельник, 24 мая, прошел Совет директоров с повесткой по дивидендам, но результаты пока не анонсированы.Малых Наталия

ГК «Финам»

«Коммерсантъ» со ссылкой на источники пишет, что ФСК ЕЭС готова выплатить около 20 млрд руб. Это предполагает выплату 0,0157 руб. на акцию (-15% г/г) с доходностью 7,2% к текущим ценам и несколько превосходит наш апрельский прогноз 0,0146 руб.

Кроме того, трудно переоценить влияние темы финансирования энергоинфраструктуры для расширения БАМа и Транссиба. Одной из опций выступало финансирование за счет средств ФНБ.

Несмотря на среднесрочные риски, связанные с инвестиционной программой, мы придерживаемся рекомендации «Покупать» с целевой ценой 0,272 руб. на конец 2022 года (апсайд 22%). Основными драйверами должны стать рост энергорынка после спада 2020 года и 4х кратное увеличение доходов от техприсоединения в 2022 году.

Новости рынков |В фокусе инвесторов Россетей - решение по дивидендам - Финам

- 26 мая 2021, 17:01

- |

Завтра, 27 мая, холдинг «Россети» выпустит отчет по МСФО за 1К 2021 года.

Мы ожидаем увидеть небольшое повышение скорректированной чистой прибыли в 1-м квартале на 7,6% г/г до 40,7 млрд руб. при увеличении выручки на 7% г/г.

Квартальные финансовые результаты сейчас не особенно актуальны для инвесторов, поскольку на первый план вышло решение по дивидендам за 2020 год. «Коммерсантъ» со ссылкой на источники пишет, что холдинг хочет оказаться от выплаты за 2020 год, ссылаясь на необходимость финансирования дальневосточных проектов ФСК ЕЭС при том, что сама ФСК ЕЭС может выплатить около 20 млрд руб. Советы директоров «Россетей» и ФСК ЕЭС рассматривали вопрос по дивидендам 24 мая, но решение пока не опубликовано.

ГК «Финам»

Подобные планы по дивидендам также могут поставить под сомнение сроки приватизации компании. По нашему мнению, выгодное SPO требовало выполнение ряда условий – повышение показателей прибыли и дивидендов, которые могли быть главным образом реализованы за счет изменения регулирования, в частности, после повышения платы за льготное техприсоединение и введения платы за резерв мощности. В конце апреля замглавы Минэнерго Павел Сниккарс высказал мнение о том, что нерешенные проблемы электросетевого комплекса пока не позволяют проводить размещение акций «Россетей». Соответственно, это, на наш взгляд, объяснило бы неустойчивый подход к начислению дивидендов.

Наша текущая рекомендация по обыкновенным акциям «Россетей» — «покупать» с целевой ценой 1,89 руб., но мы допускаем возможность ее пересмотра из-за дивидендного вопроса.

Мы ожидаем увидеть небольшое повышение скорректированной чистой прибыли в 1-м квартале на 7,6% г/г до 40,7 млрд руб. при увеличении выручки на 7% г/г.

Квартальные финансовые результаты сейчас не особенно актуальны для инвесторов, поскольку на первый план вышло решение по дивидендам за 2020 год. «Коммерсантъ» со ссылкой на источники пишет, что холдинг хочет оказаться от выплаты за 2020 год, ссылаясь на необходимость финансирования дальневосточных проектов ФСК ЕЭС при том, что сама ФСК ЕЭС может выплатить около 20 млрд руб. Советы директоров «Россетей» и ФСК ЕЭС рассматривали вопрос по дивидендам 24 мая, но решение пока не опубликовано.

Мы считаем, что отказ от дивидендов станет негативным сценарием для инвестиционного кейса «Россетей», которые резко нарастили выплаты в прошлом году. Нестабильное отношение коммунальных компаний, которые традиционно считаются дивидендными историями, к политике возврата капитала акционерам обуславливает дисконт в оценке.Малых Наталия

ГК «Финам»

Подобные планы по дивидендам также могут поставить под сомнение сроки приватизации компании. По нашему мнению, выгодное SPO требовало выполнение ряда условий – повышение показателей прибыли и дивидендов, которые могли быть главным образом реализованы за счет изменения регулирования, в частности, после повышения платы за льготное техприсоединение и введения платы за резерв мощности. В конце апреля замглавы Минэнерго Павел Сниккарс высказал мнение о том, что нерешенные проблемы электросетевого комплекса пока не позволяют проводить размещение акций «Россетей». Соответственно, это, на наш взгляд, объяснило бы неустойчивый подход к начислению дивидендов.

Наша текущая рекомендация по обыкновенным акциям «Россетей» — «покупать» с целевой ценой 1,89 руб., но мы допускаем возможность ее пересмотра из-за дивидендного вопроса.

Новости рынков |Полюс представит сильную отчетность на фоне ожидаемого роста объемов реализации золота - Альфа-Банк

- 26 мая 2021, 16:52

- |

Компания «Полюс» завтра представит финансовые результаты за 1К21 по МСФО и проведет телефонную конференцию.

Фаттахов Радмир

«Альфа-Банк»

Наш прогноз скорректированной EBITDA составляет $735 млн, что на 25% выше г/г благодаря росту объемов продаж и благоприятной конъюнктуре цен на фоне дальнейшего ослабления курса рубля, что привело к сокращению денежных затрат. При сценарии капиталовложений на уровне $200 млн, наш прогноз СДП за 1К21 составляет $420 млн, что на 62% выше г/г.

После публикации отчетности в тот же день компания проведет телефонную конференцию в 14:00 по лондонскому времени (16:00 мск). Мы ожидаем, что менеджмент предоставит обновленную информацию о проектах и ожидаемых сроках их реализации, а также предоставит предварительный прогноз на 2П21.

Мы ожидаем, что компания представит сильную отчетность на фоне ожидаемого роста объемов реализации золота на 5% г/г и повышения цен реализации на 12% г/г, что указывает на то, что выручка за 1К21 составит $1 027 млн.Красноженов Борис

Фаттахов Радмир

«Альфа-Банк»

Наш прогноз скорректированной EBITDA составляет $735 млн, что на 25% выше г/г благодаря росту объемов продаж и благоприятной конъюнктуре цен на фоне дальнейшего ослабления курса рубля, что привело к сокращению денежных затрат. При сценарии капиталовложений на уровне $200 млн, наш прогноз СДП за 1К21 составляет $420 млн, что на 62% выше г/г.

После публикации отчетности в тот же день компания проведет телефонную конференцию в 14:00 по лондонскому времени (16:00 мск). Мы ожидаем, что менеджмент предоставит обновленную информацию о проектах и ожидаемых сроках их реализации, а также предоставит предварительный прогноз на 2П21.

Новости рынков |До ослабления ограничений ОПЕК+ не стоит ожидать существенных дивидендов от Башнефти - Финам

- 26 мая 2021, 16:41

- |

В решении «Башнефти» не выплачивать дивиденды на обыкновенные акции и выплатить только минимально разрешённые по уставу 10 копеек на префы нет ничего удивительного.

Согласно дивидендной политике, базой для дивидендов у «Башнефти» является чистая прибыль по МСФО. За 2020 год компания получила 12,5 млрд руб. убытка, с чем и связано отсутствие дивидендов.

В 2020 году «Башнефть» стала одной из самых пострадавших нефтяных компаний. По данным ЦДУ ТЭК, её добыча за год снизилась на 30,7% (г/г) – больше, чем у других нефтяников. Вероятно, это связано с распределением сокращения добычи внутри «Роснефти», чьей «дочкой» является «Башнефть».

ИГ «Финам»

Согласно дивидендной политике, базой для дивидендов у «Башнефти» является чистая прибыль по МСФО. За 2020 год компания получила 12,5 млрд руб. убытка, с чем и связано отсутствие дивидендов.

В 2020 году «Башнефть» стала одной из самых пострадавших нефтяных компаний. По данным ЦДУ ТЭК, её добыча за год снизилась на 30,7% (г/г) – больше, чем у других нефтяников. Вероятно, это связано с распределением сокращения добычи внутри «Роснефти», чьей «дочкой» является «Башнефть».

На этом фоне не стоит ожидать существенных дивидендов, пока не будет значительно ослаблены ограничения ОПЕК+, хотя прибыльной в 2021 году «Башнефть» всё-таки станет.Кауфман Сергей

ИГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс