Блог им. sng |JP Morgan потерял акции Магнита

- 13 июля 2023, 17:54

- |

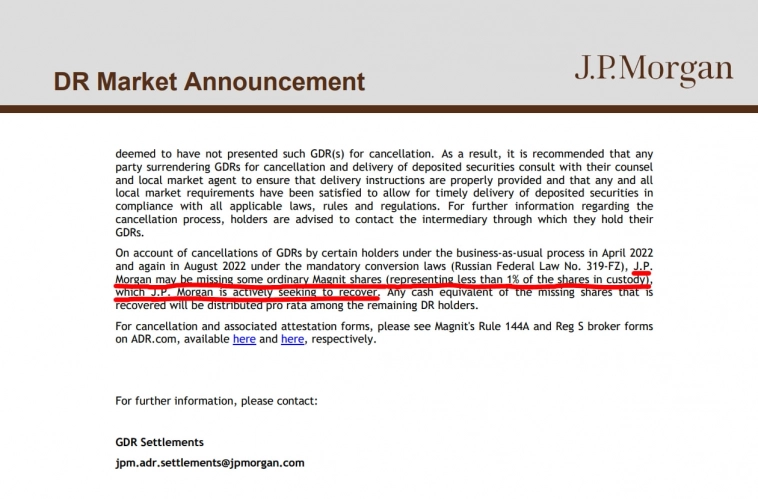

Ничего необычного, просто JP Moron потерял 1% акций, которыми была подкреплена программа депозитарных расписок компании Магнит.

Об этом стало известно из их письма держателям, которым JP Moron уведомил клиентов о том, что расписки будут погашены, акции — проданы в рамках выкупа, а деньги — распределены среди держателей расписок.

JP Moron обвиняет во всём неких схематозников, которым удалось дважды сконвертировать одни и те же расписки — в апреле и в августе. Он по-прежнему активно ищет пропавшие акции, но предупреждает, что возникший убыток не компенсируется банком, а будет распределен среди всех оставшихся держателей расписок.

А ведь мы даже представить себе не можем, сколько ещё миллиардов утекло в рамках таких вот конвертаций российских бумаг. Судя по тому, что Reuters оценил описываемую ситуацию как «Полный хаос», это может быть не единичным случаем.

Современная мировая финансовая система — очень надёжно!

- комментировать

- Комментарии ( 18 )

Блог им. sng |Выкуп Полюса по 14200₽ - весьма мутная история

- 10 июля 2023, 12:57

- |

Полюс Золото выкупает акции с огромной премией к рынку — зачем?

Совет директоров «Полюса» одобрил программу обратного выкупа. Цена приобретения Акций в рамках Программы приобретения составляет 14 200 рублей, что представляет премию к цене на конец дня 7 июля 2023 г. в размере 32,5%.

Компания есть в моем портфеле, занимает в нем существенную часть и демонстрирует неплохой совокупный результат. Я слежу за новостями и бэкграундом всех таких компаний из своего портфеля. И эта история (ровно как и реакция рынка — воодушевление) показалась мне весьма странной. И вот почему:

▪️ Согласно официальному заявлению, лимит на выкуп составляет ровно 40 802 741 акций — что в свою очередь составляет 29,99%. Вспоминал-вспоминал, что мне эта цифра напоминает, да вспомнил.

▪️ Саид Керимов, ранее владевший 76,34% акций компании, 6 апреля 2022 в рамках избежания сильных санкций, продал 29,99% акций (или 40 802 741 штук) группе «Акрополь» Ахмета Паланкоева. Тем самым, его доля была сокращена ниже 50%, он вышел из совета директоров, а Полюс какое-то время санкции обходили стороной.

( Читать дальше )

Блог им. sng |Вложил в российские акции 1 миллион рублей с начала года - на что я вообще рассчитываю и зачем это сделал?

- 05 июля 2023, 14:20

- |

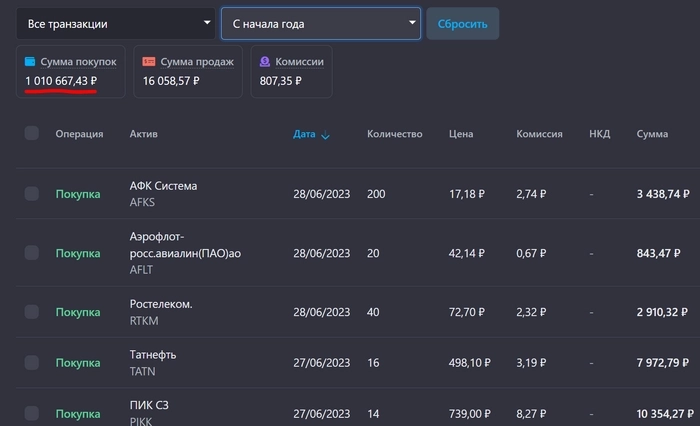

Ровно половина года позади. За это время удалось отправить в российские акции ещё 1 млн ₽. Сейчас расскажу всё в подробностях.

Я отправлял в российские акции значительную часть от заработанных денег, которые остаются после всех расходов на жизнь нашей семьи. Вот как это было по месяцам:

▫️ Январь — 103 000 ₽;

▫️ Февраль — 120 500 ₽;

▫️ Март — 170 800 ₽;

▫️ Апрель — 223 400 ₽;

▫️ Май — 201 800 ₽;

▫️ Июнь — 191 100 ₽.

Не то чтобы я «финансовый эксперт», который хочет рассказать о том, что знает как жить на прибыль от фондового рынка. Скорее, наоборот. Я зарабатываю интеллектуальным трудом, а не на биржевых спекуляциях. Мне несколько раз в жизни повезло в плане карьеры, и сейчас я могу себе позволить что-то откладывать. И в качестве основного инструмента я выбрал этот. Российские акции сейчас — самая интересная часть моего мини-пенсионного фонда.

( Читать дальше )

Блог им. sng |Индекс Мосбиржи вышел на уровень до СВО

- 30 июня 2023, 11:29

- |

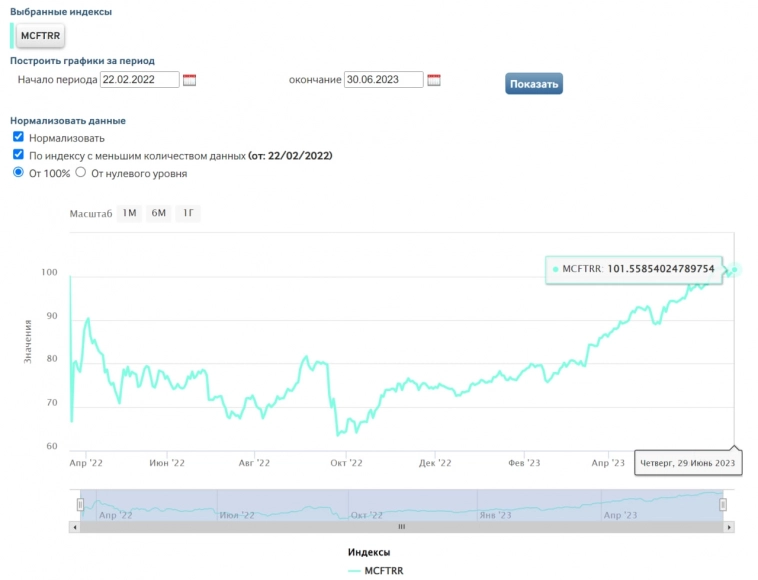

Индекс Мосбиржи полной доходности (с учетом уплаты налогов с дивидендов, MCFTRR) сейчас выше, чем был 22.02.2022.

Это означает, что даже тот самый неудачливый парень, купивший акции российских компаний за день до катастрофического обрушения, с учетом полученных дивидендов на этой неделе вышел в плюс. Меня удивляет то, как буднично это происходит — никаких новостей на этот счёт, будто бы никто даже не заметил. Хотя помнится, многие считали, что восстанавливаться будем 5-10 лет, а некоторые полагали, что российские акции не оправятся уже никогда.

А уж Неукоснительный Степан, вовремя переставший рефлексировать и выкупивший эту просадку, сейчас вообще в неплохом плюсе (у меня +26% за последний год).

Предвосхищая самый популярный коммент, индекс РТС в долларах с учетом дивов -8%. Если курс откатится на 80₽, тоже будет на уровнях перед СВО

У хейтеров российского рынка акций осталась самая последняя скрепа: «ещё не all time high!»Блог им. sng |⚡️ Мне пришел ответ из Минфина Бельгии по разблокировке

- 05 июня 2023, 17:18

- |

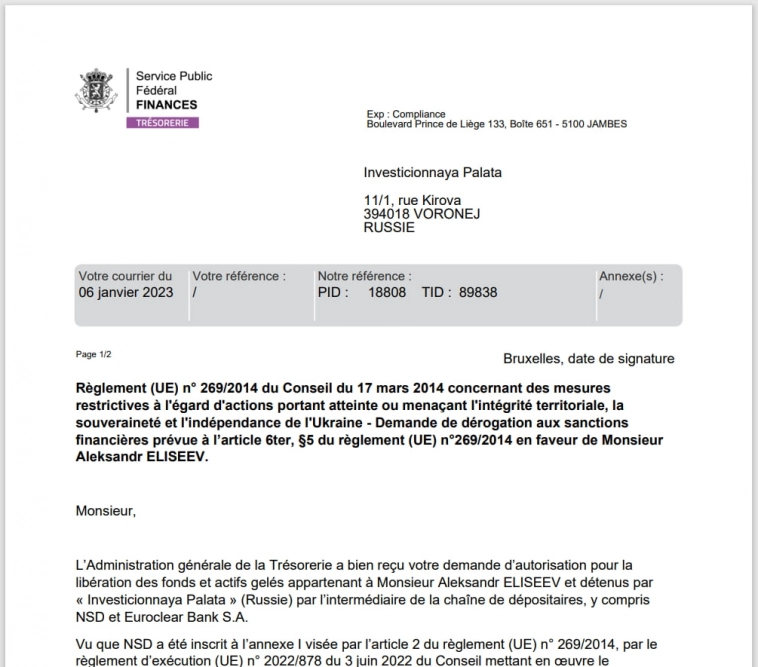

Я подавал заявление 6 января 2023. Здесь об этом не писал, т.к. сформировал это заявление за 10 минут, пользуясь гугл-транслейтом, и вообще не надеялся, что его примут к рассмотрению. Я ставил на то, что оно не будет рассмотрено из-за некорректной формы заявления.

Но 21 марта 2023 мне пришло письмо «Вам присвоен № такой-то, ожидайте». И вот сегодня, 5 июня 2023 (не прошло и полугода) заявление рассмотрено.

Ответ отрицательный. В разблокировке — отказать.

Причина (как и у многих, получивших отказ ранее) такая:

«Поскольку ваш запрос не относится к продаже позиций в бельгийском финансовом учреждении, и является запросом на перевод ценных бумаг СПБ Банку (Россия);

Поскольку вы не предоставляете доказательств того, что прекратите операции, контракты и иные соглашения с НРД или каким-либо образом с участием НРД;

Учитывая, что ни один европейский оператор не взял на себя ответственность за случай нарушения заявителем европейских правил;

Генеральная администрация казначейства не может санкционировать выдачу средств, депонированных

( Читать дальше )

Блог им. sng |Среди дивидендных коров завелись дивидендные козлы (2023 edition)

- 29 мая 2023, 11:58

- |

Не складывайте все яйца в одну штанину, это я вам как опытный инвестор говорю ребят!

В прошлом году я писал пост с таким заголовком, и такой формат представления сводной инфы о дивидендах многим показался полезным. Так что есть смысл выпустить информацию по 2023 году.

Большой дивидендный сезон в самом разгаре, так что есть смысл проверить, в какой точке мы сейчас находимся. Напомню, что меня интересуют только компании из моего портфеля (состав аналогичен составу индекса Мосбиржи). В списке есть только те, кто в 2021 эти дивиденды платил — 7 компаний из индекса этого не делали.

🐮 Сбербанк. Заплатил рекордные 25₽ на акцию за 2022.

🐐 Газпром. Промежуточные дивиденды за 1П2022 выплачены (51,03₽), но Газпром решил не выплачивать итоговые за 2022, ведь вся «избыточная» прибыль изъята основным акционером в виде доп. налогов. Минеторитариям остались лишь воспоминания о прошлых доходностях.

🐮 Лукойл. Утвердил итоговую выплату 438₽. В сумме за 2022 год получилось 694₽/акц. Лукойл не забыл и об отмененных ранее дивидендах за 2021, доплатив их в декабре 2022.

( Читать дальше )

Блог им. sng |Ставлю Газпром на счётчик

- 24 мая 2023, 13:56

- |

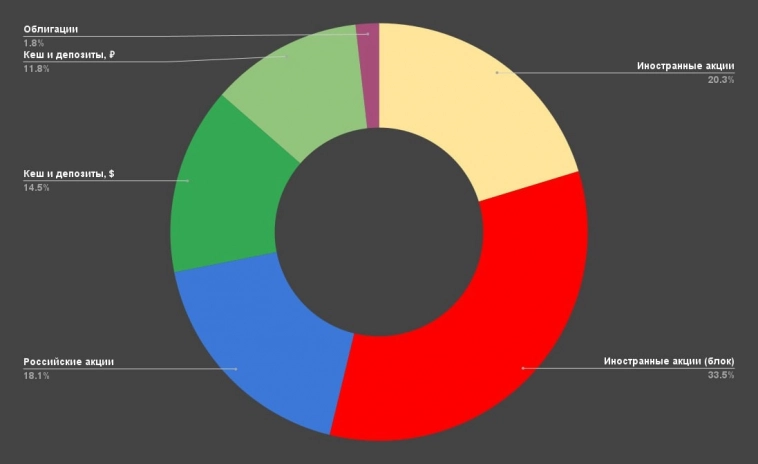

Итак, распределение активов по состоянию на начало апреля:

А вот распределение активов по состоянию на сегодня:

( Читать дальше )

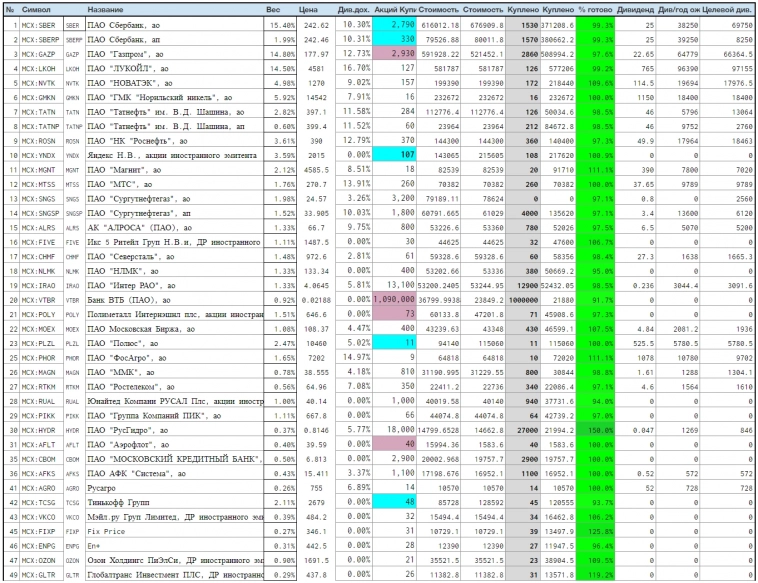

Блог им. sng |Как я в российские акции инвестирую. Моя простая, но рабочая стратегия

- 05 мая 2023, 13:07

- |

Совокупный объем покупок российских акций в мой скромный пенсионный портфель превысил 4'000'000₽ — сумма круглая, прекрасный повод написать пост для многоуважаемых подписчиков, коих на Смарт-Лабе чуть менее тысячи. Для тех, кто наткнулся на меня впервые, сразу хочу заметить, что это — не история успеха (хвалиться тут пока точно нечем) и не зазывалово — ведь я ничего никому не продаю и не инфоцыганю.

В этом посте я расскажу о том, как с первого взгляда супер-сложные вещи я разобрал по кирпичикам и превратил в очень простую рутинную стратегию, которая прекрасно работает на принципах, разработанных 4,5 года назад.

Итак, есть Индекс Мосбиржи — основное мерило российского фондового рынка. Биржа постоянно меняет состав этого индекса — в зависимости от размера и количества публичных компаний, акции которых на ней обращаются. Самые крупные компании из индекса известны каждому жителю нашей страны — это Сбербанк, Газпром и Лукойл. Всего же компаний в индексе на данный момент 37 штук. Индекс этот немудреный — чем крупнее компания, тем больше ее вес в общем пироге. Правда, есть и небольшие ограничения — так, Газпром или Сбер настолько крупные относительно остальных, что их вес ограничивают 15% при каждой ребалансировке. Остальные веса тоже сверяются, и результаты ребалансировки выкладываются в свободный доступ.

( Читать дальше )

Блог им. sng |Справедливая стоимость банков: Сбер, ВТБ, ТКС, МКБ

- 11 апреля 2023, 13:41

- |

Недавно загнался по изучению моделей для расчета «справедливой» стоимости компаний. Не то чтобы «справедливая» стоимость мне нужна для принятия решений. Скорее, хотелось бы иметь какие-то ориентиры, чтобы понимать — мы вообще где сейчас на спектре адекватности оценки рынка?

Раньше для того чтобы посмотреть эти справедливые по математическим моделям стоимости, достаточно было зайти на Simply Wallstreet. Но сайт фактически сейчас транслирует оценку по состоянию на начало прошлого года — впоследствии покрытие российского рынка западными аналитиками было приостановлено, а в России никому дела нет до математики, у нас всё сводится к оценке через «эти платят 15% дивиденды, а эти — не платят вовсе, выбор очевиден».

По сути, есть два основных подхода — расчет через дисконтированные денежные потоки (DCF) и через «избыточную доходность» (ERM). Вторая модель придумана специально для банков и страховых компаний, потому что их нельзя считать по-стандартному.

И если для модели дисконтированных денежных потоков эти самые денежные потоки надо сидеть и прогнозировать (что вообще лень), то в случае с ERM — там чистая математика, и всего две прогнозные циферки: темпы роста рынка ценных бумаг в следующие 5-10 лет, темпы роста операционной прибыли рассматриваемого банка (здесь можно ориентироваться на темпы роста в прошлом, чеб нет).

( Читать дальше )

Блог им. sng |Как я в собрании акционеров СБЕРБАНКА участвовал

- 05 апреля 2023, 14:53

- |

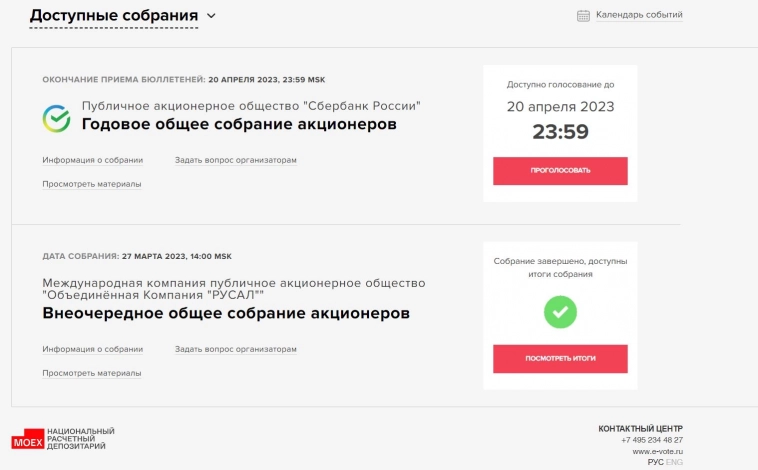

Оказывается, акции — это не только чиселки в приложении, но и полноценная доля в компании с правом голоса. Этим правом я традиционно пользуюсь каждый год и по каждой компании, которая предоставляет возможность электронного голосования. Решил поделиться опытом, вдруг кому надо.

Голосование бесплатное, проводится на специальном сервисе https://online.e-vote.ru от Национального расчетного депозитария (НРД) — это тот, что попал под санкции ЕС летом прошлого года).

Конкретно по Сберу голосование продолжится вплоть до 20 апреля — тогда соберут все электронные голоса и приобщат к результатам основного собрания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс