Блог им. sng |Инвестировал с начала года уже 1 млн ₽ в российские акции. А портфель меньше, чем был

- 29 июля 2022, 15:41

- |

Сегодня последний торговый день июля, и я плотно закупился. Я напомню, что я покупаю акции, не смотря ни на какие «уровни» и независимо от новостного фона. У меня просто после всех расходов на жизнь каждый месяц остается круглая сумма, которая уходит в сбережения, и на значительную их часть я покупаю акции разных компаний. По моему убеждению в конечном счете через много лет это позволит мне жить на доход от инвестиций.

Начиная с 24 февраля доступ к акциям иностранных компаний затруднен, и я решил сделать больший акцент на покупку российского рынка. Так, за 7 месяцев этого года в российский портфель куплено акций уже на 1 миллион рублей.

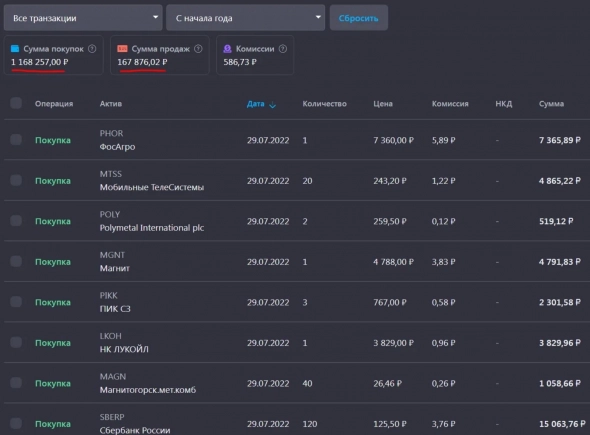

На скриншоте это видно:

1 168 257 ₽ — 167 876 ₽ = 1 005 245 ₽

Продажа на 167 тысяч — это техническая продажа акций Сбербанк привилегированных с одновременной покупкой на ту же сумму акций Сбербанка обыкновенных. Я делал это в связи с тем, что акции из-за возникшей неэффективности рынка стали стоить одинаково, и даже Сбер-п стоил немного дороже Сбер-о, чего быть в нормальной ситуации не должно. Сейчас разница в цене составляет 5% (обыкновенные дороже), так что все быстро вернулось в нормальное русло.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 74 )

Блог им. sng |Среди дивидендных коров завелись дивидендные козлы

- 06 июля 2022, 14:21

- |

Прошел сезон собраний акционеров в крупных публичных компаниях. Пора проверять, куда делись причитавшиеся акционерам безумные прибыли за 2021 год:

❌ Сбер: отмена дивидендов 27,7₽. Средства ушли в резервы под возможные банкротства и невыплаты кредитов;

❌ Газпром: отмена дивидендов 52,53₽. Средства были спиз выведены государством через НДПИ в обход процедуры выплаты дивидендов;

✖️ Лукойл: частичная выплата 340₽ за 9М2021. Остаток в размере около 237,5₽ решено не выплачивать, оставить в качестве нераспределенной прибыли на счетах;

✅ Новатэк: дивиденды в размере 71,44₽ выплачены в полном объеме. Двумя выплатами — в сентябре 2021 и в апреле 2022;

✅ Норникель: дивиденды в размере 2689₽ выплачены в полном объеме. Двумя выплатами — в январе и июне;

✅ Татнефть: дивиденды в размере 42,64₽ назначены в полном объеме. Три выплаты уже поступили в июле, октябре и январе. А четвертая утверждена на 08.07.2022;

( Читать дальше )

Блог им. sng |Газпром

- 05 июля 2022, 14:57

- |

После объявления об отмене дивидендов (и повышении налога на добычу полезных ископаемых как раз на величину дивидендов) рыночная капитализация Газпрома упала на 2,65 трлн ₽ (7,1 трлн ₽ -> 4,45 трлн ₽).

Совокупная капитализация этих 10 знакомых вам компаний составляет те же 2,65 трлн ₽:

▪️ Яндекс — 560 млрд ₽;

▪️ МТС — 555 млрд ₽;

▪️ Магнит — 430 млрд ₽;

▪️ Тинькофф — 405 млрд ₽;

▪️ Ростелеком — 225 млрд ₽;

▪️ OZON — 180 млрд ₽;

▪️ Черкизово — 110 млрд ₽;

▪️ VK — 70 млрд ₽;

▪️ Лента — 65 млрд ₽;

▪️ Детский Мир — 50 млрд ₽.

Порой, когда мы рассуждаем о том, насколько безумно гигантским выглядит Apple в сравнении с остальным американским рынком, мы совершенно забываем о том, что у нас ситуация аналогичная.

Блог им. sng |Гонконгские компании на СПБ Бирже

- 16 июня 2022, 13:40

- |

СПБ Биржа 20 июня начнет биржевые торги 12 акциями с первичным листингом на Гонконгской бирже (HKEX). С 2017 года — уже без малого 5 лет — идут разговоры о том, что такая возможность рассматривается второй российской биржей, и вот наконец-то это свершилось.

Правда, частные инвесторы получат доступ чуть позже: сначала брокерам необходимо протестировать все процессы, т.к. Гонконгская биржа имеет ряд особенностей, одной из которых является так называемый «stamp duty» — гербовый сбор, удерживаемый вместе с комиссией за сделки. Он будет составлять 0,13% от суммы сделки.

Следует также помнить, что валюта Гонконга — это гонконгские доллары, а не юани. Очень популярной была идея запастись юанями в ожидании допуска к «китайским акциям напрямую» — если вы так делали, то напрасно. Вам следует продать свои юани и запастись гонконгскими долларами (HKD). Кстати, курс HKD привязан к курсу доллара и является прокси-долларом (криптаны могли бы назвать это «стейблкоином»):

( Читать дальше )

Блог им. sng |Яндекс: конвертируемые облигации

- 14 июня 2022, 14:11

- |

В пятницу Яндекс объявил о том, что он-таки договорился с держателями конвертируемых облигаций о сроках и условиях их погашения. Чтобы понимать, что это такое и почему это важно, надо вернуться в февраль 2020 года и посмотреть, что это за облигации такие.

25.02.2020 Яндекс выпустил конвертируемые облигации на сумму $1,25 млрд с очень низкими купонными выплатами (0,75% годовых) и рядом важных условий:

▪️ Погашение может произойти как акциями, так и деньгами. Решение, в какой пропорции погашать (сколько денег и сколько акций отправлять), остается за Яндексом;

▪️ Если при погашении будут использованы акции, то они должны оцениваться на уровне +47,5% к цене на дату выпуска этих самых облигаций — 25 февраля 2020 года. Акции YNDX на бирже NASDAQ стоили в тот день $42,50, так что акции при погашении могли использоваться как эквивалент $62,70. Расчет покупателей облигаций был на то, что акции Яндекса будут стоить сильно дороже, и на конвертации даже части долга в акции можно будет хорошо заработать;

▪️ Погашение должно произойти в 2025 году. Однако, было описано казавшееся на тот момент несущественным и маловероятным условие: если торги акциями на NASDAQ будут приостановлены более чем на 5 дней, держатели облигаций могут затребовать досрочного погашения. Торги могут быть приостановлены только в случае какой-то катастрофы, ну собственно она и произошла: с конца февраля акции YNDX не торгуются в США, а торгуются только на Мосбирже.

( Читать дальше )

Блог им. sng |Потери держателей фондов FinEx продолжают расти. Уже 8 млрд ₽

- 02 июня 2022, 11:10

- |

Вчерашнюю ситуацию с обнулением 3-миллиардного фонда FXRB от FinEx очень понятным языком описал Павел Комаровский, да и уже каждый отписался на Смарт-Лабе. Не вижу смысла повторять написанное по второму кругу. Я тоже время не терял, и решил изучить 200-страничный англоязычный отчет FinEx перед ирландским регулятором, который был опубликован вчера. Пишу о том, что FinEx решил оставить за скобками.

И здесь будут плохие новости, готовьте корвалол.

1. FXRU.

Как оказалось, FinEx Tradable Russian Corporate Bonds — это один фонд, и активы внутри него были единым целым. Два тикера на бирже — FXRB (с хэджем) и FXRU (без) — не что иное, как надстройки над единым фондом. Пай FXRB теперь стоит 0₽ 00 копеек. На данный момент в фонде осталось $18,6 млн активов — все они отныне причитаются только держателям паев FXRU. Это $0.27 (примерно 16,60₽) на один пай. Активы скукожились в 5 раз. Отчасти это связано с тем, что сами облигации оцениваются значительно ниже номинала, но наверняка это произошло и из-за принудительных продаж. Совокупные потери фонда >7 млрд ₽.

Получается, что держатели паев FXRU частично заплатили за держателей FXRB с рублевым хеджем при ликвидации их надстройки над единым фондом. Несправедливо, но факт.

( Читать дальше )

Блог им. sng |❗️ Индекс компаний с наименьшим санкционным давлением: Таблица готова

- 31 мая 2022, 13:36

- |

Ввели-таки 6-й пакет санкций, и среди прочего в нем есть секторальные санкции против российской нефти. Ну а я доделал таблицу, и готов поделиться с вами её первой версией.

Создать собственную копию вы можете бесплатно по этой ссылке

———

Инструкция в видео-формате здесь

( Читать дальше )

Блог им. sng |На пенсию в 35, на завод - в 36! Мой пенсионный портфель. Май 2022

- 18 мая 2022, 14:33

- |

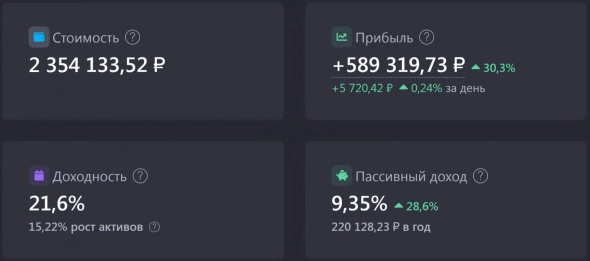

Рынок акций российских компаний рухнул, рынок акций США сейчас также находится в затяжном падении. У меня выдался свободный час для того чтобы посмотреть, а что там с результатами — где я сейчас нахожусь и куда мне двигаться дальше в реализации своего плана.

Американские акции

Американские акции на данный момент являются основной частью моего Net Worth* — примерно 61%.

*Net Worth в данном случае — совокупная стоимость всех инвестиционных активов и сбережений (не учитывается стоимость жилья, авто, бизнес-активов).

( Читать дальше )

Блог им. sng |Расконвертация расписок

- 16 мая 2022, 17:05

- |

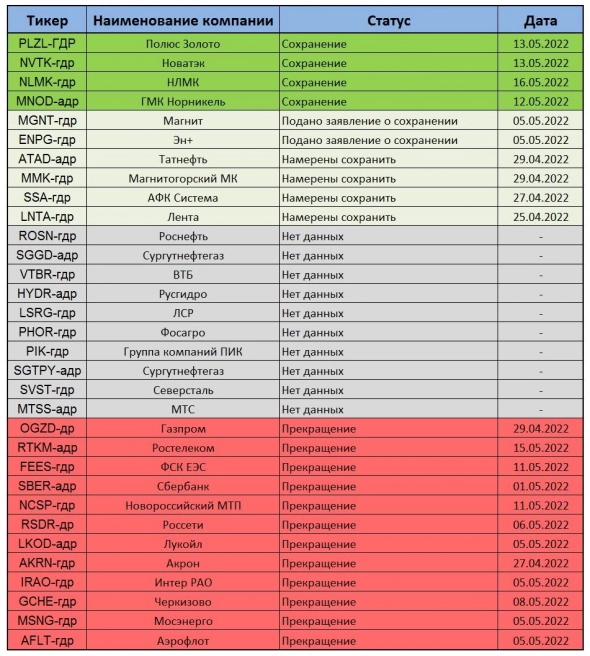

На иностранных биржах (преимущественно на Лондонской, но не только) торговались депозитарные расписки российских компаний. Такие расписки удостоверяют право владения некоторым количеством акций. Расписки долгое время торговались совершенно открыто, и для компаний это было хорошим средством для привлечения иностранных инвестиций — можно продать часть компании иностранцам, конвертировав российские рублевые акции в удобные для них расписки.

С недавних пор в России действует закон, по которому все эти расписки подлежат расконвертации с последующим прекращением такой практики. Законом предусмотрено право компании обратиться в правительственную комиссию и попросить сохранить программу. Этим правом некоторые компании воспользовались. Я собрал информацию о текущем статусе.

Как видно, все госкомпании прекращают обращение расписок. Несколько частных компаний также не захотели сохранять программу. В данный момент компании расторгают свои договоры с инвест-банками. За этим последует расконвертация расписок в акции, торгующиеся на Мосбирже за рубли.

( Читать дальше )

Блог им. sng |IPO-бум 2020-2021

- 11 мая 2022, 15:58

- |

Отлив покажет, кто купался голым

Уоррен Баффетт, письмо к акционерам Berkshire Hathaway, 2001 год.

Период, начавшийся во второй половине 2020 года и продлившийся до конца 2021 года был примечателен огромным количеством очень дешёвых (почти «бесплатных») денег в мировой экономической системе. Как следствие, огромное количество компаний подсуетились и совершили публичное размещение своих акций на бирже. Часть вырученных средств (а счёт шел зачастую на миллиарды долларов!) компании оставляли для своего развития и борьбы с конкурентами. Часть средств ушла создателям компаний и венчурным фондам, которые вкладывались в перспективные проекты на стадии зарождения. Спонсорами таких размещений становились другие фонды, которые видели перспективы в развитии таких компаний (ну или им просто некуда было девать дешевые деньги, а ведь нужно что-то делать! — если ничего не делать, инвесторы не поймут и уйдут к другим). Большое значение здесь имели и частные инвесторы — они были как никогда активными, и покупали акции новых компаний, уплачивая комиссии в несколько процентов от сделки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс