Блог им. sky999 |Ситуация на рынке нефти, шторм надвигается?

- 17 февраля 2020, 21:54

- |

В продолжение темы влияния коронавируса на мировую экономику рассмотрим воздействие начавшейся в Китае эпидемии на рынок нефти. Ключевой фактор — спрос на черное золото со стороны «закрытых на карантин» промышленного и транспортного секторов Поднебесной, демонстрирует значительное сокращение.

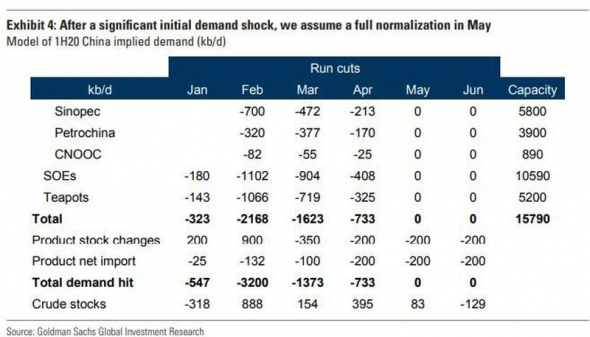

Аналитики Goldman Sachs прогнозируют падение дневного потребления на 3,2 мб в феврале и 1,4 мб в марте. В мае влияние эпидемии предположительно должно сойти на нет:

(Аналитики Goldman Sachs прогнозируют суммарное сокращение дневного потребления нефти в Китае на 3,2 мб в феврале и 1,3 мб в марте.)

В подтверждение этого прогноза ставка фрахта нефтяных супертанкеров уже испытала существенное снижение в январе:

( Читать дальше )

- комментировать

- 5К | ★1

- Комментарии ( 9 )

Блог им. sky999 |Сланцевые компании срывают все планы ОПЕК, нефть на 40?

- 08 июля 2017, 15:37

- |

Аналитики и инвесторы испытывают все возрастающие опасения, что текущего соглашения ОПЕК окажется недостаточно для балансировки спроса и предложения на мировом рынке нефти.

Если усилий ОПЕК окажется недостаточно для балансировки, падающие цены сделают это самостоятельно, оказав давление на производителей по всему миру. Особенно чувствительной к снижению стоимости нефти может оказаться сланцевая добыча в США. Для достижения баланса в 2018 году необходимо сокращение числа действующих буровых установок в Штатах на ~150 единиц. По мнению аналитиков Morgan Stanley это возможно при нахождении цен на нефть марки WTI в диапазоне $46-50 за баррель. В обзоре банка отмечается, что текущее значение мировых запасов добытой нефти находится на уровне прошлогодних максимумов.

По мнению Morgan Stanley, для поддержки цен в области $50 ОПЕК необходимо дополнительное сокращение добычи на

( Читать дальше )

Блог им. sky999 |Хорошая точка входа для продажи нефти

- 04 июля 2017, 14:18

- |

На мой взгляд коррекция на рынке нефти близка к завершению. Единственное, не отыгран до конца фактор Катара, однако, с большой вероятностью, его воздействие будет ограниченным. Продажи осторожные, с возможным усреднением от 52 и 54, если коррекция продолжится (вероятность достижения уровня 54$ на мой взгляд мала). Сам открыл позицию с ГО на 5% от счета (ФОРТС) на Br-8.17. Потенциал движения вниз оцениваю уровнями 44$ и 42$. Крыть исходя из новостей и текущей ситуации на рынке.

____мой блог

Блог им. sky999 |Важная новость, которая осталась практически незамеченной

- 01 июля 2017, 19:00

- |

Озвучена новая энергетическая политика США.

Главная цель такого решения заключается в том, чтобы укрепить влияние США в глобальных масштабах, сообщил Трамп. В частности, американский президент объявил о намерении расширить поставки СПГ на азиатские рынки, а угля — на Украину.

Администрация Дональда Трампа постарается найти новые пути для возрождения сектора атомной энергетики в США. По словам Дональда Трампа, планируется провести исследование, чтобы выяснить, как сделать атомную энергетику более конкурентоспособной и решить проблемы отходов. Президент США объявил также о новой программе нефтегазовых разработок на шельфе.

Ну, по поводу угля и Украины нам думаю можно особо не беспокоиться. А вот серьезное смещение вектора в энергетической политике в сторону роста добычи и экспорта энергоресурсов, попытка использовать эти направления в качестве локомотива для американской экономики должны вызывать серьезные опасения. По сути, на международном энергетическом рынке появляется новый крупный игрок. Факт, неизбежно ведущий к значительному росту конкуренции, а следовательно — к постоянному давлению на сырьевые цены. Поставки СПГ в Европу и Азию будут давить на газовый рынок этих регионов, снижая прибыль Газпрома (хотя в Азии речь пока идет только о конкуренции с «Силой Сибири»

( Читать дальше )

Блог им. sky999 |Россия берет под контроль нефтяную отрасль в Сирии

- 27 июня 2017, 10:56

- |

Ну и кто там обвинял американцев в захвате нефтяной отрасли Ирака?

Контракты на добычу четверти всего газа и всей нефти, добытой на отвоеванной с помощью России для Башара Асада территории Сирии, могут достаться фирме ООО «Евро Полис», связанной с бизнесменом Евгением Пригожиным, сообщает издание «Фонтанка» со ссылкой на источник, близкий к Минэнерго. Взамен ООО «Евро Полис» обязуется освобождать от боевиков запрещенной в России террористической группировки «Исламское государство» и противников режима месторождения и объекты нефтеперерабатывающей инфраструктуры Сирии, а затем их охранять.

Пригожин вкладывал деньги в ЧВК «Вагнер» с расчетом, что помимо заработка от ведения военных действий получит какие-то дивиденды, рассказал РБК источник в ЧВК. По его словам, «основной акцент» изначально был сделан именно на сирийскую нефть.

Там, кстати, и ольгинцам перепадет, можно теперь не думать о тяжелом будущем при нефти в 30$.

( Читать дальше )

Блог им. sky999 |Россия обреченная. Или несколько слов о демографии, экономике и потреблении нефти

- 26 июня 2017, 17:50

- |

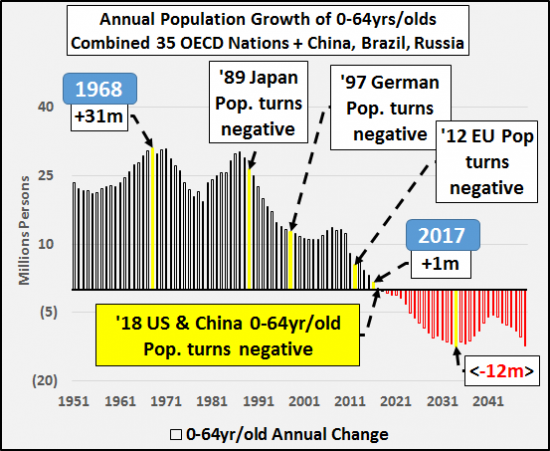

На ZeroHedge вышел интересный обзор, посвященный влиянию демографического фактора на характер приближающейся рецессии в США. Там много интересных графиков, но они описывают текущие тенденции в Штатах, а нас больше волнуют тенденции затрагивающие нашу многострадальную страну. Такая инфографика там тоже имеется, вот она:

Эта диаграмма описывает демографические тенденции в странах ОЭСР (35 стран), России, Китае и Бразилии. Конкретно, изменение численности возрастной группы от 0 до 64 лет. Отмечены годы в которых прирост численности этой возрастной категории в ключевых странах прекращался. В 1968 году прирост был максимален (31 млн), в 1989 остановился прирост в Японии, в 1997 в Германии, в 2012 в ЕС, в 2018 прогнозируется остановка в США и Китае. Как видно из диаграммы, после 2018 динамика численности возрастной категории 0-64 только негативная. Падение численности популяции в перечисленных странах остановит естественный мотор экономического роста, что в комбинации с высокой закредитованностью населения грозит самыми мрачными последствиями. Спад, по мнению автора статьи, может затянуться на десятилетия.

( Читать дальше )

Блог им. sky999 |Первые последствия от падающей нефти для нашей финансовой системы

- 26 июня 2017, 00:37

- |

Запас валюты у российских банков сократился в два раза.

Отток средств клиентов, который наблюдался в марте и апреле и составил в общей сложности 5 млрд долларов, прекратился. Однако 2,2 млрд долларов ушло с депозитов на расчетные счета. «При прочих равных это является признаком ухудшения ликвидной позиции», — говорит аналитик Райффайзенбанка Денис Порывай.

За два месяца из системы ушло 7 млрд долларов, а резервы сократились более чем вдвое. В результате к началу июня у банков осталось 6,5 млрд долларов свободной валютной ликвидности — на такую сумму их собственные валютные резервы превышали обязательства перед клиентами по счетам.

Баланс валютных потоков уже резко ухудшился: чистый приток по текущему счету в апреле упал в 4 раза, до 2,2 млрд долларов, а в мае сократился еще — до 1,3 млрд долларов. Летом это сальдо обнулится или даже станет отрицательным, иными словами

( Читать дальше )

Блог им. sky999 |Рухнувший спрос на бензин в США не сулит для нефти ничего хорошего

- 25 июня 2017, 00:07

- |

Обзор EIA на этой неделе показал, что снижение поставок топлива и нефти не смогло остановить падение фьючерсов на бензин до уровней семимесячной давности. Старт летнего сезона не смог сделать ничего, чтобы восстановить вялый спрос. Запасы топлива остаются рекордными в этом году.

Northeast Colonial Pipeline Co., оператор крупнейшего в США топливного трубопровода, сообщает, что спрос на перекачку топлива в густонаселенные северо-восточные районы США слабейший за 6 лет. Как сообщает Reuters, стоимость аренды емкости в трубопроводе, для обеспечения бесперебойных поставок по требованию, стала отрицательной. Это один из основных признаков слабого спроса на топлива и наличия избыточных запасов, плохая новость для нефтяного рынка, сражающегося с избыточным предложением.

( Читать дальше )

Блог им. sky999 |Арабы наконец озвучили свой ультиматум Катару. У нас есть еще 10 дней спокойствия

- 23 июня 2017, 16:32

- |

Пункты ультиматума звучат так:

- Ограничить свое дипломатическое взаимодействие с Ираном.

- Немедленно закрыть турецкую военную базу.

- Отказаться от взаимодействия с террористами и экстремистами (в т.ч. с Хезболлой).

- Отказаться от финансирования таких организаций.

- Выдать всех участников таких организаций.

- Закрыть Аль-Джазиру и аффилированные каналы.

- Прекратить вмешательство во внутренние и внешние дела Лиги арабских государств. Остановить натурализацию граждан этих стран (в Катаре), выслать таких граждан из Катара.

- Предоставить репарации странам ЛАГ за потери, понесенные ими в последние годы из-за политики Катара.

- Синхронизировать свою политику с политикой стран Залива, ЛАГ. Присоединиться к Эр-Риядскому соглашению 2013/2014.

- Предоставить доступ к базам данных по всем оппозиционным и террористическим группировкам, которые им поддерживались.

- Остановить деятельность всех медиа поддерживаемых им прямо или косвенно.

- На принятие этих требований у Катара есть 10 дней.

- Согласие должно включать ясный механизм контроля выполнения требований. Ежемесячные отчеты в первый год, далее ежеквартальные и годовые в течение 10 лет.

( Читать дальше )

Блог им. sky999 |Важное событие на рынке нефти, которое осталось незамеченным

- 20 июня 2017, 23:05

- |

После прошлогодней сделки ОПЕК фьючерсный рынок перешел из состояния контанго в беквордацию. В июне рынок вновь вернулся к контанго (красная линия на графике). Продление соглашения ОПЕК уже ни на что не влияет.

Также, продолжается рост добычи в Ливии, которая уже на максимумах за 4 года, после соглашения с Wintershall AG о возобновлении производства на двух месторождениях. Вновь растут объемы нефти, хранимой в супертанкерах, они на максимумах 2017 года и составили 111,9 млн. барр. В США сейчас 5 946 пробуренных и подготавливаемых к вводу в эксплуатацию сланцевых скважин, максимум за три года.

Доходности по высокорисковым облигациям энергетического сектора США вернулись на уровни осени 2016 года. Здесь последствия нефтяной сделки ОПЕК также полностью нивелированы, впрочем это скорее положительная для нас новость.

мой блог

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс