SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Дефляционное накопление наличности сейчас бьёт по рынку облигаций (перевод с deflation com)

- 02 июня 2020, 13:21

- |

Растет список заемщиков, отчаянно держащихся за наличные.

Lloyds Banking Group Plc присоединился к Deutsche Bank AG и Aareal Bank AG, чтобы пойти по обычному протоколу с целью накопления денежных средств. Британский банк стал третьим европейским банком в этом году, отказавшимся погасить облигаци «CoCo» в день первого обращения, что было немыслимо несколько месяцев назад. Облигации CoCo (условные конвертируемые), также называемые AT1 (дополнительный регулятивный капитал первого уровня), очень рискованны, потому что инвестор может потерять все, если заемщик потерпит крах. Вот почему по CoCos платят хорошие проценты и почему до сих пор существовало мнение, что инвесторы смогут погасить облигации в день первого обращения.

Отказываясь от погашения, Lloyds сохраняет деньги, которые, по его словам, необходимы для решения «чрезвычайных проблем рынка, представленных Covid-19». Это принцип «нам нужно сохранить все деньги, которые мы можем, потому что мы боимся будущего», что является типичной психологией дефляции.

( Читать дальше )

Lloyds Banking Group Plc присоединился к Deutsche Bank AG и Aareal Bank AG, чтобы пойти по обычному протоколу с целью накопления денежных средств. Британский банк стал третьим европейским банком в этом году, отказавшимся погасить облигаци «CoCo» в день первого обращения, что было немыслимо несколько месяцев назад. Облигации CoCo (условные конвертируемые), также называемые AT1 (дополнительный регулятивный капитал первого уровня), очень рискованны, потому что инвестор может потерять все, если заемщик потерпит крах. Вот почему по CoCos платят хорошие проценты и почему до сих пор существовало мнение, что инвесторы смогут погасить облигации в день первого обращения.

Отказываясь от погашения, Lloyds сохраняет деньги, которые, по его словам, необходимы для решения «чрезвычайных проблем рынка, представленных Covid-19». Это принцип «нам нужно сохранить все деньги, которые мы можем, потому что мы боимся будущего», что является типичной психологией дефляции.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. ruh666 |Дефляция - это больше, чем просто «более низкие цены» (перевод с deflation com)

- 13 мая 2020, 16:52

- |

Вот выдержка из майского финансового прогноза волн Эллиотта:

Экономика и дефляция

Дефляционный крах характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением желания людей и их способности кредитовать и брать кредиты. Депрессия характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением производства. Поскольку сокращение кредита уменьшает новые инвестиции в экономическую деятельность, дефляция поддерживает депрессию. Поскольку сокращение производства снижает возможности должников по погашению и обслуживанию долга, депрессия поддерживает дефляцию. Поскольку и кредит, и производство поддерживают цены на финансовые активы, их цены падают в дефляционной депрессии. Когда цены на активы падают, люди теряют богатство, что снижает их способность предлагать кредиты, обслуживать долги и поддерживать производство.

— Conquer the Crash 2020

Ключевая фраза в отношении начала дефляционной спирали, описанной в CTC, — «когда цены на активы падают». Вот почему февральские EWFF высветили четкие сигналы в «поведении многих товаров». Дефляционное давление предостаточно. Наша позиция остается прежней: экономические данные США будут в порядке, пока фондовый рынок не станет медвежьим. Когда акции упадут, экономика последует. «Три месяца спустя появляется множество свидетельств «спада производства», описанного в CTC. По данным Федеральной резервной системы, объем промышленного производства в прошлом месяце снизился на 6,3%, что связано с падением производства. В целом промышленное производство, в том числе на заводах, коммунальных предприятиях и шахтах, упало на 5,4%. Снижение было самым большим с 1946 года. По данным The New York Times, падение было «намного хуже, чем ожидали экономисты». ВВП в первом квартале упал на 4,6%, но укус будет гораздо больше во втором квартале. Текущие оценки варьируются от 25% до 40%. Как мы говорили в прошлом месяце, США уже находятся в рецессии. Мартовское снижение розничных продаж на 8,7% показывает, что двигатель экономики США, потребитель, гремит. Все дефляционные движущие силы присутствуют: падение цен на активы, замедление производства и сокращение кредитного рынка, которое уже потребовало его первого финансового учреждения. Банк Западной Вирджинии обанкротился в начале апреля. Раздел «Рынок облигаций» описывает начало новой эры бойни на кредитных рынках. Несмотря на то, что многие из них пережили сжатую версию этого процесса в 2007-2009 годах, экономисты и профессионалы рынка почти повсеместно отвергают рецепт CTC для дефляции. Вот репрезентативный заголовок от 16 апреля:

( Читать дальше )

Экономика и дефляция

Дефляционный крах характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением желания людей и их способности кредитовать и брать кредиты. Депрессия характеризуется отчасти постоянным, устойчивым, глубоким, общим снижением производства. Поскольку сокращение кредита уменьшает новые инвестиции в экономическую деятельность, дефляция поддерживает депрессию. Поскольку сокращение производства снижает возможности должников по погашению и обслуживанию долга, депрессия поддерживает дефляцию. Поскольку и кредит, и производство поддерживают цены на финансовые активы, их цены падают в дефляционной депрессии. Когда цены на активы падают, люди теряют богатство, что снижает их способность предлагать кредиты, обслуживать долги и поддерживать производство.

— Conquer the Crash 2020

Ключевая фраза в отношении начала дефляционной спирали, описанной в CTC, — «когда цены на активы падают». Вот почему февральские EWFF высветили четкие сигналы в «поведении многих товаров». Дефляционное давление предостаточно. Наша позиция остается прежней: экономические данные США будут в порядке, пока фондовый рынок не станет медвежьим. Когда акции упадут, экономика последует. «Три месяца спустя появляется множество свидетельств «спада производства», описанного в CTC. По данным Федеральной резервной системы, объем промышленного производства в прошлом месяце снизился на 6,3%, что связано с падением производства. В целом промышленное производство, в том числе на заводах, коммунальных предприятиях и шахтах, упало на 5,4%. Снижение было самым большим с 1946 года. По данным The New York Times, падение было «намного хуже, чем ожидали экономисты». ВВП в первом квартале упал на 4,6%, но укус будет гораздо больше во втором квартале. Текущие оценки варьируются от 25% до 40%. Как мы говорили в прошлом месяце, США уже находятся в рецессии. Мартовское снижение розничных продаж на 8,7% показывает, что двигатель экономики США, потребитель, гремит. Все дефляционные движущие силы присутствуют: падение цен на активы, замедление производства и сокращение кредитного рынка, которое уже потребовало его первого финансового учреждения. Банк Западной Вирджинии обанкротился в начале апреля. Раздел «Рынок облигаций» описывает начало новой эры бойни на кредитных рынках. Несмотря на то, что многие из них пережили сжатую версию этого процесса в 2007-2009 годах, экономисты и профессионалы рынка почти повсеместно отвергают рецепт CTC для дефляции. Вот репрезентативный заголовок от 16 апреля:

( Читать дальше )

Блог им. ruh666 |ETF с фиксированным доходом: «История ухудшения» (перевод с elliottwave com)

- 06 мая 2020, 16:17

- |

ETFs, по сути, корзина акций или облигаций, важный торговый инструмент для рынков. Но когда вы смотрите на ETF в совокупности, они также могут рассказать очень важную историю. И когда мы смотрим на ETF с фиксированным доходом, история за последние несколько лет была последовательной. Это история об ухудшении.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |ОФЗ быстро восстановились. Хорошо ли это?

- 24 апреля 2020, 16:35

- |

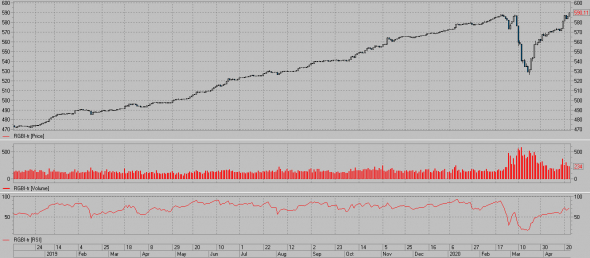

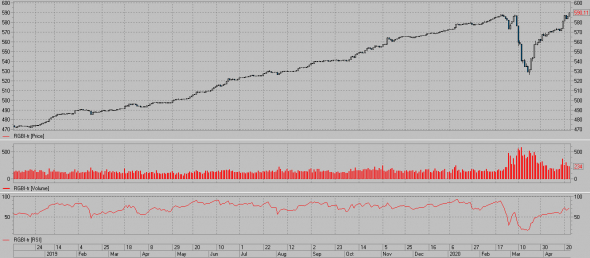

Вчера написал радости пост об обновлении индексом RGBI-tr ист.хаёв. RGBI к ним подбирается.

На самом деле, хорошего в этом мало. Только то, что деньги идут в облигации, а не на валютный рынок. В остальном это лишь отражает тот факт, что экономика остановлена и деньги больше некуда девать. Если недокарантин будет продолжаться, могут ведь и на валютный рынок ломануться.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

На самом деле, хорошего в этом мало. Только то, что деньги идут в облигации, а не на валютный рынок. В остальном это лишь отражает тот факт, что экономика остановлена и деньги больше некуда девать. Если недокарантин будет продолжаться, могут ведь и на валютный рынок ломануться.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Блог им. ruh666 |ОФЗ. Новый исторический максимум!

- 23 апреля 2020, 19:32

- |

Говорил же, нет кризиса! Кризис будет, когда «Котопёс» по РБК начнут показывать и в «Форбс» расписание пригородных электричек публиковать))

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Блог им. ruh666 |Золото и дефляция - время посмотреть правде в глаза (перевод с deflation com)

- 22 апреля 2020, 13:33

- |

На приведенном ниже графике показана взаимосвязь между реальной доходностью в США за 10 лет и ценой на золото. Реальная доходность рассчитывается путем вычитания ставки безубыточных защищённых от инфляции 10-летних казначейских облигаций (показатель ожиданий инфляции потребительских цен) из номинальной доходности 10-летних казначейских облигаций. Реальная доходность инвертирована, поэтому график показывает, что когда реальная доходность снижается, цена на золото растет, и наоборот.

Золото не дает процентной доходности, и поэтому, когда реальная доходность облигаций становится отрицательной, говорят, что золото становится более привлекательным.

Золотые жуки, которые показывают этот график, экстраполируют тренд реальной доходности в сторону еще более отрицательной. Это может произойти либо при a) падении 10-летней доходности относительно безубыточной ставки, либо b) росте инфляционных ожиданий относительно 10-летней доходности.

В начале года 10-летняя безубыточная ставка составляла 1,80%. Это было рыночное ожидание среднегодовой скорости изменения индекса потребительских цен в течение следующих 10 лет. Сейчас оно колеблется около 1%. Инфляционные ожидания снизились почти вдвое менее чем за четыре месяца, но реальная доходность стала отрицательной, потому что 10-летняя номинальная доходность упала еще больше.

( Читать дальше )

Золото не дает процентной доходности, и поэтому, когда реальная доходность облигаций становится отрицательной, говорят, что золото становится более привлекательным.

Золотые жуки, которые показывают этот график, экстраполируют тренд реальной доходности в сторону еще более отрицательной. Это может произойти либо при a) падении 10-летней доходности относительно безубыточной ставки, либо b) росте инфляционных ожиданий относительно 10-летней доходности.

В начале года 10-летняя безубыточная ставка составляла 1,80%. Это было рыночное ожидание среднегодовой скорости изменения индекса потребительских цен в течение следующих 10 лет. Сейчас оно колеблется около 1%. Инфляционные ожидания снизились почти вдвое менее чем за четыре месяца, но реальная доходность стала отрицательной, потому что 10-летняя номинальная доходность упала еще больше.

( Читать дальше )

Блог им. ruh666 |Ожидания дефляции растут (перевод с deflation com)

- 17 марта 2020, 19:26

- |

График ниже показывает, что ожидания ценовой инфляции в США рушатся. 5-летняя «безубыточная» ставка казначейских облигаций США с защитой от инфляции — это разница между ее доходностью и ставкой 5-летних казначейских облигаций, которые не защищены от инфляции. В этом контексте под инфляцией понимается инфляция цен, годовая скорость изменения индекса потребительских цен. Таким образом, уровень безубыточности является показателем того, что средний уровень ценовой инфляции ожидается финансовыми рынками по всему сроку облигации, в данном случае 5 лет.

Как мы видим, ожидания ценовой инфляции резко упали во время мирового финансового кризиса 2008 года, опустившись ниже нуля, что означает ожидаемое снижение цен (т. е. ценовая дефляция). С 2010 года 5-летняя безубыточная ставка колебалась между 1% и 2%, но обратите внимание, что она достигала более низких максимумов, чем в 2005 году. Это показывает, что ожидания в отношении инфляции, постоянно снижающийся уровень инфляции цен, были преобладающими много лет.

( Читать дальше )

Как мы видим, ожидания ценовой инфляции резко упали во время мирового финансового кризиса 2008 года, опустившись ниже нуля, что означает ожидаемое снижение цен (т. е. ценовая дефляция). С 2010 года 5-летняя безубыточная ставка колебалась между 1% и 2%, но обратите внимание, что она достигала более низких максимумов, чем в 2005 году. Это показывает, что ожидания в отношении инфляции, постоянно снижающийся уровень инфляции цен, были преобладающими много лет.

( Читать дальше )

Блог им. ruh666 |Что кредитные спреды говорят об акциях США (перевод с elliottwave com)

- 02 марта 2020, 20:32

- |

Примечание редактора: с технической точки зрения давление на американские акции создавалось долгое время.

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

Блог им. ruh666 |Мусорные облигации: 2 «золотых» поворотных момента (перевод с elliottwave com)

- 17 февраля 2020, 15:06

- |

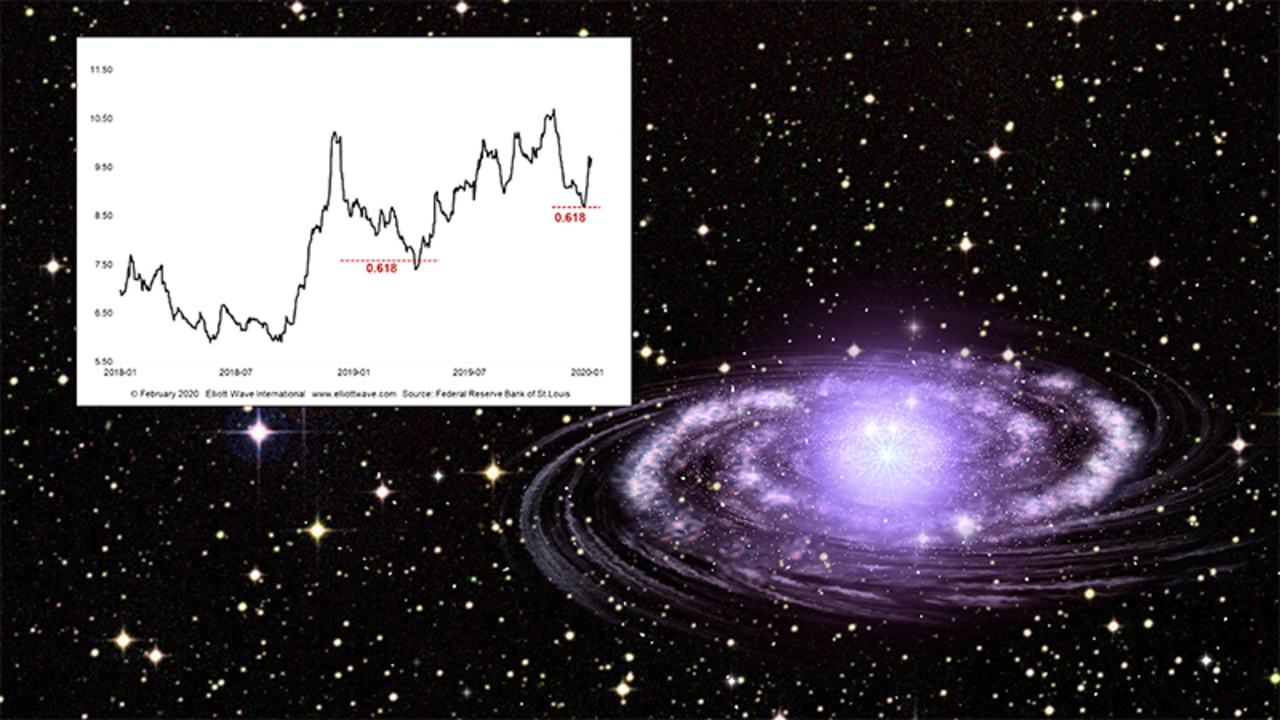

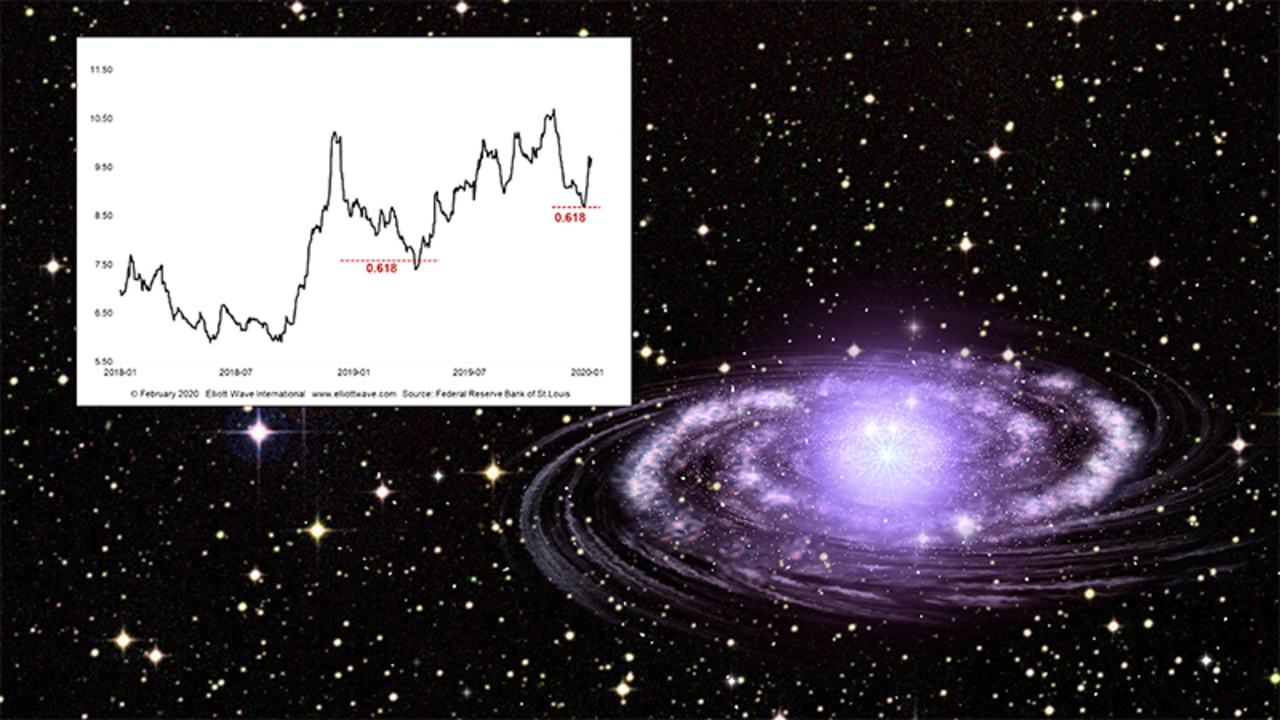

Недавний минимум на графике «Доходность ССС минус доходность ААА» произошел очень близко к ключевому уровню Фибоначчи

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.

Золотое сечение — 1,618 или 0,618 — вездесуще по всей природе.Вы найдете эту математическую пропорцию в форме галактик, морских коньков, сосновых шишек, расположения семян на подсолнухе и многих других природных явлений… в том числе на графиках финансовых рынков.

Да, графические модели финансовых рынков также являются частью природы, потому что они созданы взаимодействием людей.

Кроме того, Золотое сечение очень полезно для установления ценовых целей и прогнозирования ключевых моментов в этих ценовых графиках.

Действительно, Мюррей Ганн, глава отдела глобальных исследований в Elliott Wave International, упомянул Золотое сечение в своем анализе рынка мусорных облигаций в нашей февральской перспективе глобального рынка. Вот график и комментарий:

( Читать дальше )

Блог им. ruh666 |Числа Фибоначчи и текущая картина в казначейских облигациях США (перевод с elliottwave com)

- 25 ноября 2019, 11:05

- |

Вы можете многое узнать о тренде, применяя пропорции Фибоначчи к рыночным графикам.

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс