SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Акции, нефть: посмотрите, как волны Эллиотта помогают вам избежать «женитьбы на тренде»

- 30 июня 2020, 19:23

- |

Большинство инвесторов делают ошибку, линейно экстраполируя финансовую тенденцию в будущее, особенно в моменты, когда эта тенденция близка к повороту. В повседневной жизни это называется «женитьба на тренде».

Вот что сказал в своей книге «Перспектива Пректера» президент Elliott Wave International Роберт Пректер:

Вот что сказал в своей книге «Перспектива Пректера» президент Elliott Wave International Роберт Пректер:

«Большинство опубликованных прогнозов в лучшем случае описывают то, что уже произошло. Я никогда не думаю о каком-либо прогнозе, если только он не затрагивает вопрос о точке, в которой может произойти изменение тренда.… Читайте прогнозы внимательно. Если это неискушенные линейные экстраполяции последних тенденций, вероятно, лучше всего отбросить их и искать что-то потенциально полезное.»

Использование волновой модели Эллиотта помогает участнику рынка избежать ошибки, предполагая, что сегодняшняя тенденция сохранится в завтрашнем дне. Да ведь даже ученик 3-го класса может узнать контрольный признак того, когда тренд собирается измениться. Подробнее об этом чуть позже.

( Читать дальше )

Вот что сказал в своей книге «Перспектива Пректера» президент Elliott Wave International Роберт Пректер:

Вот что сказал в своей книге «Перспектива Пректера» президент Elliott Wave International Роберт Пректер:«Большинство опубликованных прогнозов в лучшем случае описывают то, что уже произошло. Я никогда не думаю о каком-либо прогнозе, если только он не затрагивает вопрос о точке, в которой может произойти изменение тренда.… Читайте прогнозы внимательно. Если это неискушенные линейные экстраполяции последних тенденций, вероятно, лучше всего отбросить их и искать что-то потенциально полезное.»

Использование волновой модели Эллиотта помогает участнику рынка избежать ошибки, предполагая, что сегодняшняя тенденция сохранится в завтрашнем дне. Да ведь даже ученик 3-го класса может узнать контрольный признак того, когда тренд собирается измениться. Подробнее об этом чуть позже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. ruh666 |«Сбитая вершина»? Для акций есть лучший показатель максимумов (перевод с elliottwave com)

- 29 июня 2020, 20:30

- |

Рынки быков в акциях заканчиваются «слегка замедленным подъемом»

Многие инвесторы считают, что бычьи рынки акций всегда заканчиваются тем, что называется «взрывом». Сегодня они снова могут ожидать окончательного скачка выше как признак того, что ралли от минимумов марта действительно закончилось.

Но наше исследование истории фондового рынка показывает, что «взрывы» не являются необходимостью. На самом деле, вот цитата нашего декабрьского теоретика волн Эллиотта 2013 года: "… фондовый рынок теряет потенциал роста в течение семи месяцев."

Но наше исследование истории фондового рынка показывает, что «взрывы» не являются необходимостью. На самом деле, вот цитата нашего декабрьского теоретика волн Эллиотта 2013 года: "… фондовый рынок теряет потенциал роста в течение семи месяцев."

Так всегда формировались рыночные вершины, не с ракетным взрывом, а с слегка замедленным подъемом. Даже в 1929 году рынок не взорвался; рост в этом году был медленнее, чем рост рынка во второй половине 1928 года.

Глядя на недавнюю историю, признаки замедления рыночного импульса также обнаруживались прямо перед вершиной рынка 9 октября 2007 года. 28 сентября 2007 года наш финансовый прогноз волн эллиотта показал подписчикам этот график и сказал:

( Читать дальше )

Многие инвесторы считают, что бычьи рынки акций всегда заканчиваются тем, что называется «взрывом». Сегодня они снова могут ожидать окончательного скачка выше как признак того, что ралли от минимумов марта действительно закончилось.

Но наше исследование истории фондового рынка показывает, что «взрывы» не являются необходимостью. На самом деле, вот цитата нашего декабрьского теоретика волн Эллиотта 2013 года: "… фондовый рынок теряет потенциал роста в течение семи месяцев."

Но наше исследование истории фондового рынка показывает, что «взрывы» не являются необходимостью. На самом деле, вот цитата нашего декабрьского теоретика волн Эллиотта 2013 года: "… фондовый рынок теряет потенциал роста в течение семи месяцев."Так всегда формировались рыночные вершины, не с ракетным взрывом, а с слегка замедленным подъемом. Даже в 1929 году рынок не взорвался; рост в этом году был медленнее, чем рост рынка во второй половине 1928 года.

Глядя на недавнюю историю, признаки замедления рыночного импульса также обнаруживались прямо перед вершиной рынка 9 октября 2007 года. 28 сентября 2007 года наш финансовый прогноз волн эллиотта показал подписчикам этот график и сказал:

( Читать дальше )

Блог им. ruh666 |Европейский фондовый рынок. Часть 4 (перевод с elliottwave com)

- 26 июня 2020, 21:55

- |

Гипотеза неэффективного рынка

10 января EFF обсудили разрыв между производительностью в Великобритании, которая только что продемонстрировала свои худшие показатели с 18-го века, и номинальными ценами на акции, которые подтолкнули к новым историческим максимумам. Мы писали, что новый медвежий рынок исправит эти расхождения, возможно, быстрее, чем кто-либо в настоящее время ожидает. Дивергенция резко сошлась в первом квартале, так как FTSE 100 упал на 40% до минимума середины марта. Тем не менее, хотя каждый претендует на то, чтобы знать причину распродажи (всемирная пандемия), практически никто не может осмыслить последующую акцию. В Италии, например, ежедневные случаи коронавируса все еще росли в геометрической прогрессии, когда итальянский индекс MIB достиг дна 16 марта. Аналогичным образом, ежедневные случаи в Испании не достигали пика до 25 марта, то есть через девять дней, когда индекс IBEX вырос на 22%. То же самое произошло в Германии. DAX уже поднялся на 23% от своего минимума, когда ежедневные случаи Covid-19 достигли своего пика 27 марта.

( Читать дальше )

10 января EFF обсудили разрыв между производительностью в Великобритании, которая только что продемонстрировала свои худшие показатели с 18-го века, и номинальными ценами на акции, которые подтолкнули к новым историческим максимумам. Мы писали, что новый медвежий рынок исправит эти расхождения, возможно, быстрее, чем кто-либо в настоящее время ожидает. Дивергенция резко сошлась в первом квартале, так как FTSE 100 упал на 40% до минимума середины марта. Тем не менее, хотя каждый претендует на то, чтобы знать причину распродажи (всемирная пандемия), практически никто не может осмыслить последующую акцию. В Италии, например, ежедневные случаи коронавируса все еще росли в геометрической прогрессии, когда итальянский индекс MIB достиг дна 16 марта. Аналогичным образом, ежедневные случаи в Испании не достигали пика до 25 марта, то есть через девять дней, когда индекс IBEX вырос на 22%. То же самое произошло в Германии. DAX уже поднялся на 23% от своего минимума, когда ежедневные случаи Covid-19 достигли своего пика 27 марта.

( Читать дальше )

Блог им. ruh666 |Европейский фондовый рынок. Часть 3 (перевод с elliottwave com)

- 26 июня 2020, 17:05

- |

Психология рынка

Волна (1) не только заставила проснуться инвесторов, но и вновь познакомила всех с широко распространенным недоверием, которое все еще окружает банковскую систему Европы. Нижний график на графике Euro Stoxx 50 показывает разницу между ставкой овернайт евро (Eonia) и европейской межбанковской ставкой предложения (Euribor), которая в конце апреля увеличился до более чем 30 базисных пунктов (обратите внимание на перевернутую шкалу). Другими словами, во время краха фондового рынка ликвидность иссякла, почти охватив европейские кредитные рынки. Спрэд в мае сузился, облегчая краткосрочный финансовый кризис и возвращая европейским банкам некоторую степень доверия. Однако быстрый всплеск страха почти наверняка является генеральной репетицией главного события. Волна (3) вниз будет больше, шире и устойчивее, чем волна (1), и широко распространенный стресс вернется на европейские рынки кредитования в одночасье. Глава 16 «Покоряй крах» была обновлена и теперь содержит последнюю информацию о том, как определить надежные банки и правильно их проверить. Инвесторы должны подготовиться к массовым банкротствам, которые неизбежно будут сопровождать следующую волну ниже.

( Читать дальше )

Волна (1) не только заставила проснуться инвесторов, но и вновь познакомила всех с широко распространенным недоверием, которое все еще окружает банковскую систему Европы. Нижний график на графике Euro Stoxx 50 показывает разницу между ставкой овернайт евро (Eonia) и европейской межбанковской ставкой предложения (Euribor), которая в конце апреля увеличился до более чем 30 базисных пунктов (обратите внимание на перевернутую шкалу). Другими словами, во время краха фондового рынка ликвидность иссякла, почти охватив европейские кредитные рынки. Спрэд в мае сузился, облегчая краткосрочный финансовый кризис и возвращая европейским банкам некоторую степень доверия. Однако быстрый всплеск страха почти наверняка является генеральной репетицией главного события. Волна (3) вниз будет больше, шире и устойчивее, чем волна (1), и широко распространенный стресс вернется на европейские рынки кредитования в одночасье. Глава 16 «Покоряй крах» была обновлена и теперь содержит последнюю информацию о том, как определить надежные банки и правильно их проверить. Инвесторы должны подготовиться к массовым банкротствам, которые неизбежно будут сопровождать следующую волну ниже.

( Читать дальше )

Блог им. ruh666 |Европейский фондовый рынок. Часть 2 (перевод с elliottwave com)

- 26 июня 2020, 13:09

- |

В прошлом месяце Европейский финансовый прогноз (EFF) продемонстрировал отрицательную перестройку пяти индексов с большой капитализацией в Великобритании и континентальной Европе. Этот график показывает, что самые спекулятивные акции Великобритании также синхронизируются с понижением. FTSE AIM 100 (ранняя стадия, компании с венчурным капиталом) сделал пять волн до минимума 19 марта. Подволны показывают, что волна 5 сформировала «расширение» (см. EWP, стр. 32), которое представляет собой растянутую импульсную волну, которая прослеживает увеличенные подразделения. Ралли A-B-C с 19 марта подтолкнуло цены к максимуму закрытия 4505 28 мая, немного превысив Фибоначчи на две трети (66%) волны 1. Это ценовое движение отображает классический отпечаток более широкого долгосрочного медвежьего рынка. В последнем выпуске Investments & Pensions Europe отмечается, что инвесторы «понизили риск», поскольку Covid-19 привел к «беспорядочной продаже акций с низким и высоким бета». Возможно, это было верно в марте, но быстрое восстановление в AIM 100 компаний указывает на то, что акции с высоким бета-тестированием вернулись в меню. Здесь опять волны и настроения выровнены. Следующим шагом вниз должно быть головокружительное падение в несколько тысяч пунктов.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Европейский фондовый рынок (перевод с elliottwave com)

- 25 июня 2020, 13:11

- |

Поскольку европейская экономика изменилась, многие сегменты финансового сообщества начали осознавать последствия затяжного спада. «Ситуация ухудшится, прежде чем станет лучше», — сказал Reuters экономист после того, как Статистическое управление Германии прогнозировало сокращение во втором квартале на 10% в крупнейшей экономике Европы. Производители и поставщики услуг явно борются с новой нормальностью, поскольку композитные PMI в Великобритании, Германии, Франции и еврозоне упали до самого низкого уровня с момента начала исследования в 1997 году.

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.

( Читать дальше )

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.

Что касается перспективы акций, однако, эксперты по-прежнему не обращают внимания на перспективу продолжительного медвежьего рынка. Согласно среднему прогнозу, индекс Euro Stoxx 50 к концу года вырастет еще на 3%, согласно недавнему опросу европейских инвестиционных банков, проведенному Bloomberg. Почти две трети из 15 опрошенных банков ожидают, что Stoxx 50 будет расти с текущих уровней, а итальянская Unicredit прогнозирует еще 20-процентный скачок к концу года. Даже средний прогноз требует, чтобы более широкий Stoxx 600 увеличился более чем на 5% (см. Диаграмму). Тем временем FTSE 100, как ожидается, вырастет на 4,2%, и хотя аналитики настроены менее оптимистично в отношении DAX, они по-прежнему ожидают, что базовый индекс Германии завершит год с ростом с текущих уровней. Как мы говорили в прошлом месяце, рост во второй волне стремится воссоздать энтузиазм, который существовал на предыдущей вершине, и этот рост уже сделал именно это.( Читать дальше )

Блог им. ruh666 |PNC Financial завершил бычий цикл волн Эллиотта

- 23 июня 2020, 20:30

- |

Экономические кризисы всегда были особенно тяжелыми для финансовых компаний. Обычно, когда общий рынок падает, финансовые акции падают еще сильнее. PNC Financial, например, потерял 81,6% в рецессии 2008-2009 годов, в то время как S&P 500 упал на «всего» 58%. Акции PNC Financial пострадали больше, чем общий рынок, во время недавней распродажи коронавируса. В то время как S&P 500 упал на 35%, PNC потерала половину своей стоимости. В январе цена акций колебалась около 160 долларов, а в марте опустилась ниже 80 долларов. К счастью для получивших ущерб акционеров PNC, акции участвовали в последующем восстановлении и теперь приближаются к 110 долларам. Может ли ралли продолжиться? Давайте посмотрим, может ли наш анализ волн Эллиотта на недельном графике ниже помочь нам ответить на этот вопрос.

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.

перевод отсюда

( Читать дальше )

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.

График показывает недавний крах PNC Financial в контексте его прогресса после 2009 года. Похоже, что он идеально вписывается в положение волны C в пределах более крупной плоской коррекции A-B-C. Это восстановление, в свою очередь, следует после четкого пятиволнового импульса. Паттерн помечен 1-2-3-4-5, где также видны подволны третьей волны. Взятые вместе, импульс и коррекция образуют полный 5-3 волновой цикл. Волновая теория Эллиотта утверждает, что теперь мы можем ожидать возобновления тенденции в направлении импульсной последовательности. Если этот подсчёт верен, быки должны быть в состоянии поднять PNC Financial к новым рекордам в долгосрочной перспективе.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Баланс ФРС показал крупнейшее недельное падение за 11 лет

- 19 июня 2020, 16:41

- |

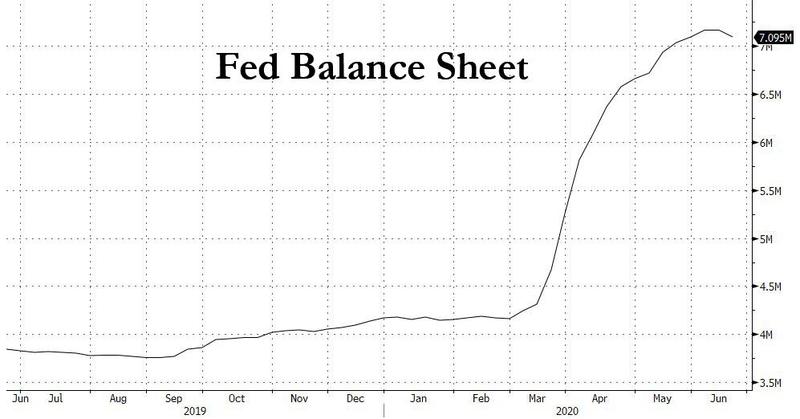

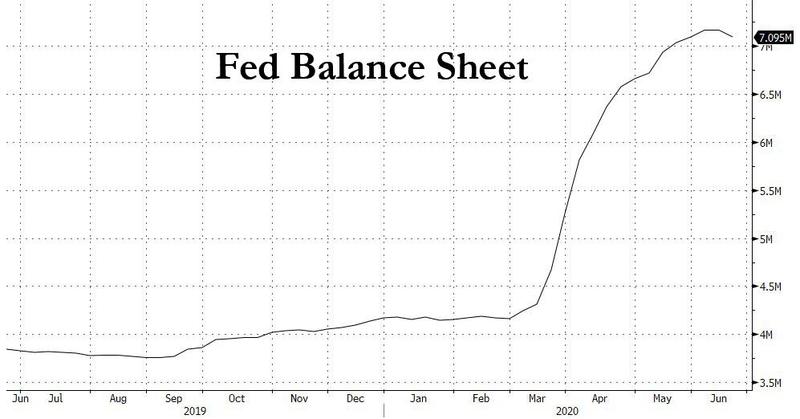

После трех месяцев рекордного роста с 3 трлн до 7,2 трлн долларов, баланс ФРС наконец-то показал свое первое недельное снижение с начала коронакризиса, согласно последнему заявлению H.4.1.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

( Читать дальше )

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

Это было не только первое сокращение баланса ФРС с недели, закончившейся 26 февраля, но и самое большое падение с мая 2009 года.

( Читать дальше )

Блог им. ruh666 |Цена акций FedEx: настоящее против будущего против ... волновой модели Эллиотта?

- 18 июня 2020, 16:41

- |

Этот график FedEx Corporation показывает, что после нескольких недель бокового тренда цены в середине мая поднялись вверх и взлетели до четырехмесячного максимума 10 июня.

Это пример того, как любая акция в любом секторе может мгновенно перейти от спящей к блестящей. Вопрос в том, могли ли инвесторы и трейдеры быть готовы к внезапному изменению тренда? Это зависит от… За несколько дней до разворота вверх FDX анализ основных экспертов застрял между бычьим будущим и медвежьим настоящим.

Это пример того, как любая акция в любом секторе может мгновенно перейти от спящей к блестящей. Вопрос в том, могли ли инвесторы и трейдеры быть готовы к внезапному изменению тренда? Это зависит от… За несколько дней до разворота вверх FDX анализ основных экспертов застрял между бычьим будущим и медвежьим настоящим.

Оптимистичные перспективы появились с объявлением от 18 мая о том, что FedEx заключила партнерское соглашение с Microsoft для создания цифровой сети доставки, способной «трансформировать коммерцию». Как сказал 18 мая Баррон, «FedEX, со своей стороны, показывает инвесторам, что не сдастся Amazon без боя». Но прежде чем вы могли сказать об этом, настроение, окружающее FedEx, испортилось 20 мая со статьёй в Yahoo Finance!, которая показала массу негативных данных относительно нынешних перспектив компании, таких как:

( Читать дальше )

Это пример того, как любая акция в любом секторе может мгновенно перейти от спящей к блестящей. Вопрос в том, могли ли инвесторы и трейдеры быть готовы к внезапному изменению тренда? Это зависит от… За несколько дней до разворота вверх FDX анализ основных экспертов застрял между бычьим будущим и медвежьим настоящим.

Это пример того, как любая акция в любом секторе может мгновенно перейти от спящей к блестящей. Вопрос в том, могли ли инвесторы и трейдеры быть готовы к внезапному изменению тренда? Это зависит от… За несколько дней до разворота вверх FDX анализ основных экспертов застрял между бычьим будущим и медвежьим настоящим.Оптимистичные перспективы появились с объявлением от 18 мая о том, что FedEx заключила партнерское соглашение с Microsoft для создания цифровой сети доставки, способной «трансформировать коммерцию». Как сказал 18 мая Баррон, «FedEX, со своей стороны, показывает инвесторам, что не сдастся Amazon без боя». Но прежде чем вы могли сказать об этом, настроение, окружающее FedEx, испортилось 20 мая со статьёй в Yahoo Finance!, которая показала массу негативных данных относительно нынешних перспектив компании, таких как:

( Читать дальше )

Блог им. ruh666 |Банковский сектор Европы достигает дна: когда (и почему) разгром действительно начался

- 18 июня 2020, 13:21

- |

Вот график европейского индекса Stoxx 600 Banks за последние четыре года… но давайте изменим перспективу с помощью быстрого «увеличения» и вместо этого увидим его с января этого года.

Эта перспектива помогает показать, где начинается основная история о «сбитом» банковском секторе Европы. Это история о том, как «сильно пострадали», о кредитных потерях, которые превышают потери в финансовом кризисе 2008 года, и, наконец, наступление «большей боли» в будущем — ВСЕ, благодаря коронавирусу.

Эта перспектива помогает показать, где начинается основная история о «сбитом» банковском секторе Европы. Это история о том, как «сильно пострадали», о кредитных потерях, которые превышают потери в финансовом кризисе 2008 года, и, наконец, наступление «большей боли» в будущем — ВСЕ, благодаря коронавирусу.

После падения на 43% с начала 2020 года, 18 мая Bloomberg заявил, что европейские банковские акции «по-прежнему не могут найти покупателей».

«Несмотря на то, что индекс всех остальных секторов отскочил с минимума, достигнутого в марте, банки снова достигли дна. Несмотря на то, что они торгуются на самом низком уровне за всю историю… акцент сместился на… перспективы долгосрочного экономического ущерба от вируса»

( Читать дальше )

Эта перспектива помогает показать, где начинается основная история о «сбитом» банковском секторе Европы. Это история о том, как «сильно пострадали», о кредитных потерях, которые превышают потери в финансовом кризисе 2008 года, и, наконец, наступление «большей боли» в будущем — ВСЕ, благодаря коронавирусу.

Эта перспектива помогает показать, где начинается основная история о «сбитом» банковском секторе Европы. Это история о том, как «сильно пострадали», о кредитных потерях, которые превышают потери в финансовом кризисе 2008 года, и, наконец, наступление «большей боли» в будущем — ВСЕ, благодаря коронавирусу.После падения на 43% с начала 2020 года, 18 мая Bloomberg заявил, что европейские банковские акции «по-прежнему не могут найти покупателей».

«Несмотря на то, что индекс всех остальных секторов отскочил с минимума, достигнутого в марте, банки снова достигли дна. Несмотря на то, что они торгуются на самом низком уровне за всю историю… акцент сместился на… перспективы долгосрочного экономического ущерба от вируса»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс