Блог компании Mozgovik |ММК опубликовал операционные результаты за 1 квартал 2024 года, как это повлияет на оценку акций?

- 18 апреля 2024, 16:30

- |

Продажи металлопродукции снизились на 5,5% до 2 731 тыс. тонн. Продажи премиальной продукции упали на 12% до 1 051 тыс. тонн, в связи со снижением производства х/к проката и проката с покрытием на фоне капитального ремонта травильных агрегатов и агрегатов непрерывного горячего цинкования. Доля премиальной продукции сократилась с 41,3% до 38,5%.

Далее посмотрим на динамику операционных результатов

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Mozgovik |НЛМК опубликовал отчётность по МСФО за 2023 год, пора покупать акции?

- 17 апреля 2024, 11:56

- |

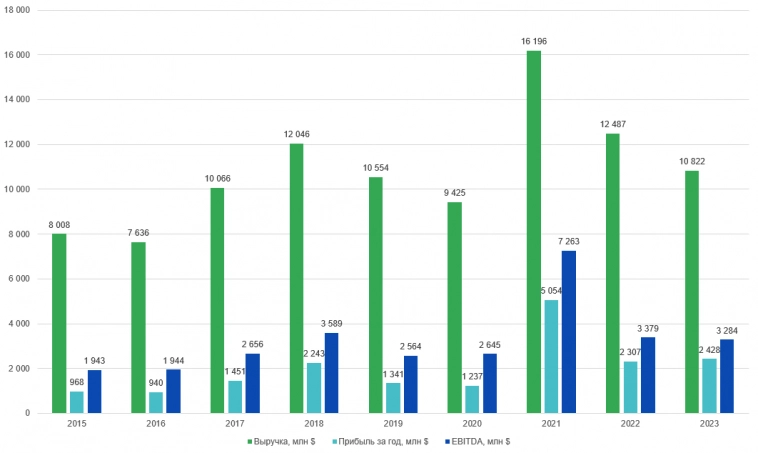

Чистая прибыль выросла на 5,2% и составила 2 428 млн $ по сравнению с 2 307 млн $ в 2022 году. Выручка группы за отчетный период уменьшилась на 13,3% по сравнению с 2022 годом и составила 10 822 млн $. На снижение выручки не в последнюю очередь повлияло снижение цен на металлопродукцию👉

( Читать дальше )

Блог компании Mozgovik |Селигдар опубликовал отчетность, как поменялся потенциал акций?

- 15 апреля 2024, 16:27

- |

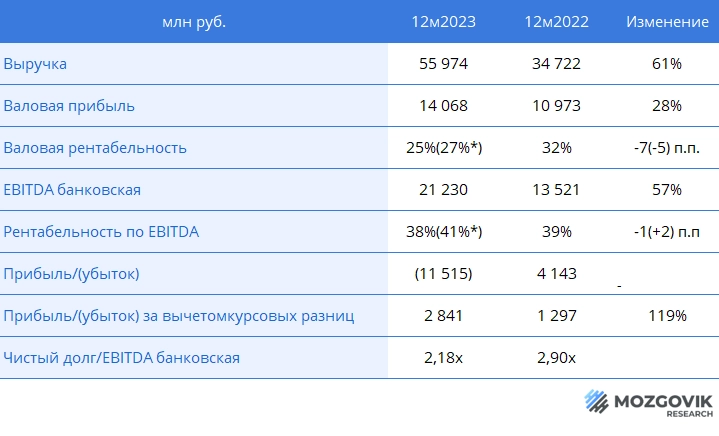

Консолидированная выручка выросла на 61% год-к-году и составила 56,0 млрд рублей. EBITDA по итогам 12 месяцев 2023 года увеличился на 57% год-к-году и составила 18,5 млрд рублей. Реализация золота по итогам 12 месяцев выросла на 23% и составила 8881 кг.

Далее посмотрим на динамику финансовых показателей 👉

( Читать дальше )

Блог компании Mozgovik |Правительство планирует ввести дополнительное НДПИ на золото, как изменится оценка золотодобытчиков?

- 05 апреля 2024, 14:28

- |

Давайте попробуем оценить влияние на золотодобытчиков и их потенциал.

Первый зампред комитета Госдумы по бюджету Ольга Ануфриева так прокомментировала эту поправку: — “Сложилась ситуация на экспортном рынке золота, к сожалению, что экспорт золота у нас почему-то практически не осуществляется, и все те запланированные доходы федерального бюджета, которые были запланированы от вывозных таможенных пошлин по золоту, они не собираются, поэтому предлагается решение, оно было проработано с отраслью, с правительством — поменять вывозные таможенные пошлины на НДПИ с золотодобывающих организаций.”

Сразу сделаем сравнительную таблицу всех золотодобытчиков👉

( Читать дальше )

Блог компании Mozgovik |Делаем обзор золота и определяем какой золотодобытчик подходит для ставки на рост золота

- 04 апреля 2024, 15:36

- |

В последнее время золото становится одной из главных тем в инвест. сообществе. Давайте посмотрим как сейчас обстоят дела на рынке золота, узнаем последние прогнозы и попробуем выбрать наиболее интересную золотодобывающую компанию в РФ.

Начнём мы со спроса на золото👉

В 2023 мировой спрос на золото снизился на 5,3% до 4448 тонн, основное влияние на сокращение спроса оказали золотые ETF-фонды. Снижение инвестиционного спроса в ETF-фондах составило 15% в годовом исчислении, потери составили 244 тонны. Центральные банки снизили объем закупок на 4,1% в годовом исчислении до 1037 тонн.

В 2024 году ожидается снижение спроса со стороны центральных банков примерно на 220 тонн. Снижение связано с тем, что некоторые ЦБ достигли краткосрочных целей по увеличению запасов золота после двух лет рекордных покупок.

В то же время, в 2024 году ожидается рост спроса со стороны золотых ETF-фондов примерно на 380 тонн, так как аналитики ждут снижения процентных ставок в развитых странах во 2-м полугодии 2024 года.

( Читать дальше )

Блог компании Mozgovik |Селигдар обещает увеличить производство золота до 20 тонн в год к 2030 году, каким потенциалом роста обладают его акции?

- 27 марта 2024, 15:22

- |

Начнём с операционных результатов

Производство олова растет внушительными темпами. Производство олова в 2023 году увеличилось на 4% и составило 3 003 тонн. В 2024 компания планирует произвести 3,5 тыс. тонн олова, а к 2030 году производство вырастет до 14-16 тыс. т олова в год.

Основной рост производства олова ожидается за счёт проекта Пыркакайские штокверки, который увеличит производство олова на 8 тыс. т олова в год.

Месторождение «Пыркакайские штокверки» расположено за полярным кругом, в северной части Чукотки (Чаунском районе Чукотского автономного округа). Запасы оцениваются в 243 тысяч тонн олова.

( Читать дальше )

Блог компании Mozgovik |Полюс золото - обновляем модель и ставим новые цели

- 20 марта 2024, 11:45

- |

Настало время обновить модель крупнейшего золотодобытчика РФ — Полюс Золото. Давайте посмотрим как сейчас обстоят дела в компании, сравним её с конкурентами и поставим цель по акции.

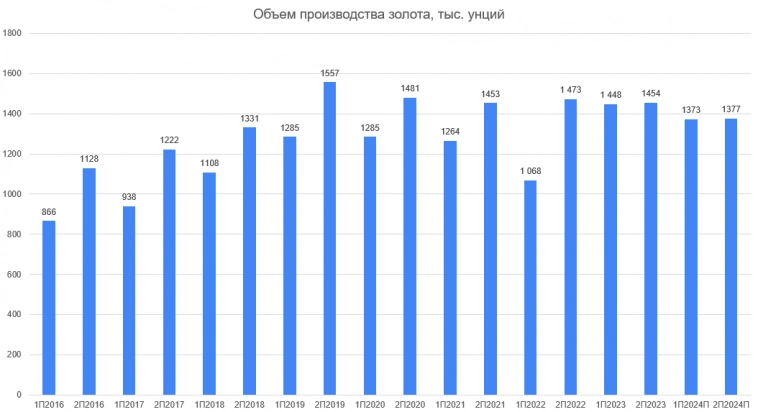

Начнем с объема производства золота👉

В 2023 году производство золота составило 2 902 тыс. унций, а в 2024 менеджмент прогнозирует снижение производства до 2 800 — 2700 тыс. унций из-за снижения содержания золота в руде. Кроме того, роста производства не ожидается вплоть до запуска Сухого Лога.

Теперь перейдем к прогнозу результатов👉

( Читать дальше )

Блог компании Mozgovik |Полиметалл опубликовал отчетность, как она повлияла на потенциал?

- 15 марта 2024, 19:52

- |

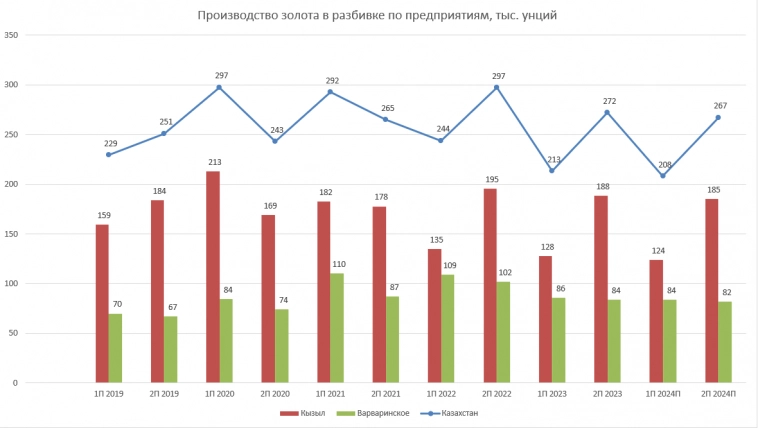

Полиметалл опубликовал отчетность по итогам 2023 года. Давайте посмотрим на результаты и оценим возможное изменение потенциала.

Начнём с операционных результатов👉

Далее посмотрим на финансовые результаты компании и сравним их с прогнозом👉

( Читать дальше )

Блог компании Mozgovik |ТМК опубликовала отчётность за 2023 год, как изменился потенциал после публикации?

- 07 марта 2024, 14:58

- |

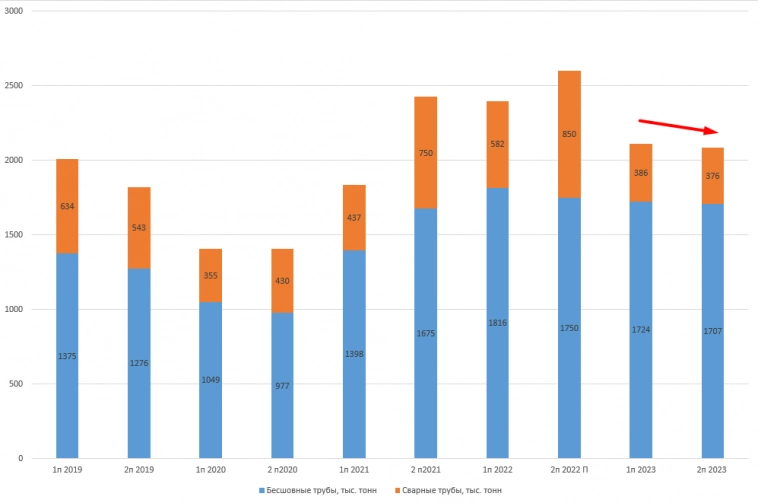

Начнем с данных по продажам👉

Во 2 полугодии 2023 года наблюдается небольшое снижение продаж бесшовных и сварных труб. В целом за 2023 год продажи снизились по сравнению с 2022 годом, но точное снижение неизвестно, так как компания не раскрыла результаты продаж за 2 полугодие 2022 года(на графике расчётные данные).

Падение продаж вызвано выделением части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра («ТБД») в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения» (ТМК ТР).

Теперь перейдём к средним ценам реализации👉

( Читать дальше )

Блог компании Mozgovik |Мечел потеряли более 9% после отчётности, чем вызван такой пессимизм?

- 22 февраля 2024, 20:36

- |

С момента публикации отчетности обыкновенные акции Мечела потеряли более 9%, давайте попробуем разобраться в чём дело и посмотрим какой сейчас потенциал у акций.

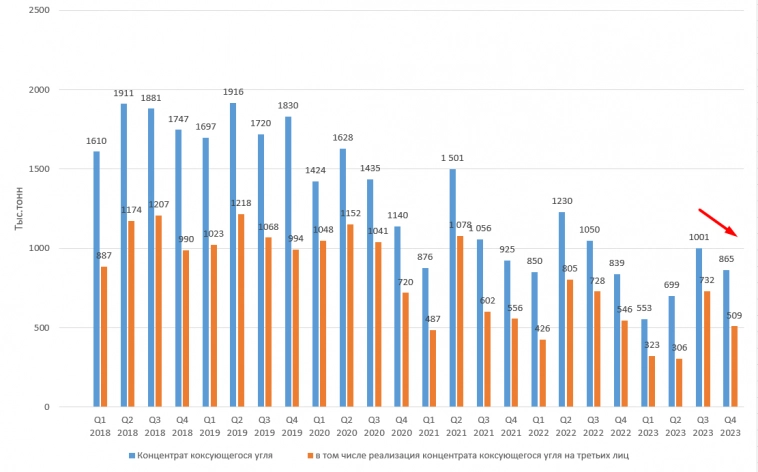

Начнём с операционных результатов

Реализация концентрата коксующегося угля в 4 кв. 2024 г. снизилась по сравнению с 3 кв. 2023 года.

Это не вызывает удивления, так как исторически реализация в 4 кв. практически всегда была меньше чем в 3 кв.

Реализация Кокса в 4 кв. 2023 г. подросла по сравнению с 3 кв. 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс