Блог им. rfynututkm |Хедж на случай Большой Фигни

- 24 мая 2023, 13:12

- |

В инвестициях часто говорят о подушке безопасности — вот есть портфель и есть подушка. Портфель оптимизирован по доходности, или по риск/доходности, а подушка — по ликвидности и безопасности. Я бы ввел еще понятие финансового «тревожного чемоданчика». Можно считать, что он часть подушки, а можно считать отдельной сущностью. Но оптимизация там будет другая.

Значит, тревожный чемоданчик — хедж на случай Большой Фигни. В то время как подушка это хедж на случай Фигни Обычной, как-то кризис, проседание акций-облигаций-недвиги, в общем, типичный рыночный риск. Но есть еще риски инфраструктурный (закрыли биржу на неведомый срок, помер брокер, блокнули всем счета) и личный (блокнули счета конкретно вам, как сомнительному экономическому агенту или врагу народа, а теперь докажите, что не верблюд).

От Обычной Фигни спасают короткие ОФЗ, короткие депозиты, накопительные счета. Все, что маловолатильно и при этом быстро обращается в кэш. От Необычной Фигни — то, что лежит за рамками финсистемы. То, что можно положить в чемоданчик чисто физически. Нал и то, что на него смахивает по параметру помещаемости в чемодан.

( Читать дальше )

- комментировать

- 4К | ★8

- Комментарии ( 57 )

Блог им. rfynututkm |Сонный портфель, акции РФ, 22% годовых с 2016 года

- 24 марта 2023, 12:43

- |

К вечному спору фундаментальщиков-экономистов и математиков-формалистов, назовем его так. Типа кто ж сильнее, кит или слон? Вкину пять копеек за математиков с пруфами за несколько лет. Итак, инвестиционная стратегия на российские акции, и только на них. Никаких быстрых спекуляций, к терминалу подход раз в месяц для вялого ребаланса портфеля (или не подход, если лень). Можно раз в квартал, как вариант. Никаких плеч. Никаких шортов, онли лонг. Почти никакого выхода в кэш, в самое худшее время 90% портфеля те же акции. Никакой концентрации на «идеях», максимальная доля одной бумаги в портфеле 10%, а лучше меньше. Самое главное: никакого фундаментального анализа.

Индекс обыгрывается за счет простой модели, известной как моментум: хорошие акции в портфель берем, плохие не берем, отчеты не читаем, новости не смотрим, прогнозов не строим. Хорошие акции это которые растут, а плохие, которые не растут. Дальше небольшая куча тонкостей и нюансов (например, что значит «растут»?), но суть примерно такая.

( Читать дальше )

Блог им. rfynututkm |Три шока рынка versus три торговых системы

- 24 октября 2022, 10:57

- |

Подводя предварительные итоги 2022 в разделе «Сишка», то был не просто год черного лебедя. Это год налетевшей стаи черных лебедей. Произошло как минимум три вещи, которых не происходило вообще никогда (может, и еще что-то — но вот эти штуки вопиющие). Перечислим.

1). Великий и ужасный гэп по доллару 28 февраля, гэп 24-го там был как раз скромный, в пределах того, что было. Срочка было закрыта до 2 марта, и открылась сильно ниже уровня гэпа, а если бы открылась 28-го, то разделила это приключение, гэп в районе 30-40%. Имеется ввиду не первая планка, а уровень, где реально можно купить-продать. До этого по рубль-доллару помню гэпы только в пределах 10%.

Но худший вариант мог быть куда хуже. Представим себе, что иностранцев не блокируют на Мосбирже, заградительный тариф не вводят, и все идет, как идет — акции сливаются до 1000 пунктов индекса, весь объем идет в бакс, курс 200 за пару дней, и вот тут открывают срочку. Это маржинколл шортистов Си даже без плеч, это, вероятно, массовое банкротство брокеров и, соответственно, тех клиентов, кто стоял умеренно, в правильную сторону, или вообще в стороне — тут неважно. Мы были в метре от Армагеддона, слава Центробанку, что обошлось. Это к вопросу, чем опасно вообще хранить средства на бирже, любым способом, хоть в ближних ОФЗ.

( Читать дальше )

Блог им. rfynututkm |Итоги полугодия: цифры, мысли и настрой

- 18 июля 2022, 14:52

- |

Давно не писал. Не то, чтобы настроение стало сильно разговорчивее, но… Мои блоги все же читало несколько сотен (или несколько тысяч – смотря как считать, но лучше не льстить себе) человек, и если кому-то еще интересно, как я там, вот как бы отчет.

Сначала счета, стратегии и цифры, потом мысли. О политике не хочу принципиально, но придет еще время, надеюсь.

1. Оптимизм эквити…

Стратежка по Сишке на финамовском Комоне «Путь Самурая», у нее в этом месяце юбилей, 5 лет. Для тех, кто не вполне в теме, 5 лет на реале – чудовищно много, редкое изделие на Комоне доживает до столь почтенного возраста в добром здравии. Как говорится, 300% годовых за год покажет любой дурак, нужны лишь плечи и немного удачи, но попробуйте-ка показать 30% годовых на отрезке в 10 лет. У «Самурая» процент побольше, но и срок поменьше.

( Читать дальше )

Блог им. rfynututkm |Портфель акций на хаях, за счет чего?

- 17 февраля 2022, 12:02

- |

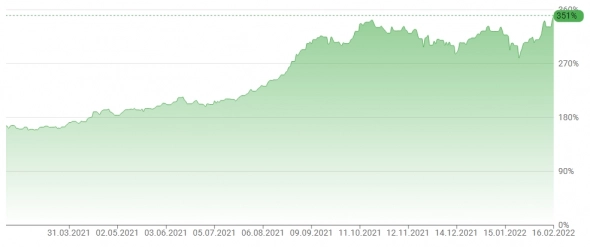

16 февраля – маленькая, но дата. Мой портфель российских акций обновил хаи, индекс пока в просадке около 15%. Как-то так.

Пишу не только из тщеславия, но и сказать мысль. Суть стратегии – моментум. Загруз счета всегда 100% лонг, плечи исключены настолько, что даже формально отключены у брокера. Никакого выхода в кеш, тем более шортов. Все хорошего и плохого, что может быть в портфеле сравнительно с индексом – следствие набора акций, и только.

Максимальный дродаун в этом падении пока был в пределах 15% от хаев, у индекса где-то в районе 25%. Понятно, что если завтра война или еще какой ужас – мой портфель полетит к черту, но он полетит туда с хаев октября 2021 года, что важно (а другие счета, надеюсь, полетят в другом направлении, что еще важнее). Пока для моих лонгов никакого падения российской фонды – еще не было.

( Читать дальше )

Блог им. rfynututkm |Некролог для хомяков

- 19 января 2022, 09:28

- |

Понятно, почему рынок наших акций падал в 2008, 2014 (и в марте, и в декабре), 2020. По бессмысленности и беспощадности нынешняя коррекция как-то обиднее всего этого, и напоминает, почему-то, первую половину 2017. Когда рынок падал в основном потому, что мог.

Если бы Россия таки ввела войска на Украину, в моменте надо было упасть на 20-30%. Но упасть на 20-30% только потому, что Россия МОЖЕТ это сделать, как она могла это сделать в любой день после марта 2014 года? Или она может это сделать как-то по- другому, чем раньше? Да все также. А может и не сделать. 7 лет не делала.

По этой логике, если вероятность Х съедает четверть капитализации фонды РФ, само Х, если случится, должно съесть все остальное, да? Или особо не упадем, потому что план падения уже выполнен на 90%? По логике, бредовы оба варианта. Но логики тут нет.

У рынка нет никакого «здравого смысла». Он может быть лишь у тех, кто с ним работает. Диверсификация на случай безумия, если подумать. Это само собой. Но удивление и тоска, если чувствовать.

( Читать дальше )

Блог им. rfynututkm |Чем грешат шортисты фонды?

- 10 ноября 2021, 12:05

- |

Никогда не понимал упорных шортистов фонды. Шортить можно то, что статистически и физически имеет более-менее равные шансы вверх и вниз – скажем, Сишка, фьюч на доллар. Там даже, в силу характера движения, шорты в долгосроке работают стабильнее, кто знает – тот знает, кто не пробовал и смотрит со стороны – спорить не буду.

Но шортить фонду это гордыня в чистом виде. Акции актив растущий от начала времен. Статистически, если без подгона – момент шорта вычленить крайне сложно, рядовому человеку почти невозможно. Именно потому, что по физике актив растущий, и растет техничнее, чем падает.

Гордыня же говорит: никто не знает, когда все грохнется, но я-то знаю. Смотрите, озолочусь. Обычно это не сопровождается никакими тестами на истории, пророки выше этой возни, они зрят и видят. В легкой форме выглядит как «рынок очевидно ждет коррекции, постою месяц вне рынка».

Обычно Вселенная таких не любит. 90% шортистов-пророков теряют деньги, большинство отошедших от рынка на неделю, месяц, квартал – находят рынок подросшим.

А дальше начинается ошибка выжившего и когнитивное искажение. Кто-то иногда угадывает, а других не помнят. И смельчаки с их Биг Шортом, и осторожники с их «фиксирую прибыль, потом перезайду». Толпа не понимает статистиков-алгошников, но ценит интуитивщиков, полагая, что они и есть те самые аналитики, фундаментальные-гениальные. Там ведь всегда будет какая-то обосновка под их решение. Раз сработало, значит – гениальная аналитика.

И это кажется особо потрясающим, заработать, когда все теряют. На бычьем-то рынке и осел герой, а тут герой ого-го-го, а не иго-го-го. Хотя на самом деле – то же самое иго-го-го, только в другую сторону.

Начинаются культы личностей, можно продавать свое мнение, можно десять раз ошибиться – уже неважно. Мнение ведь спрашивают не потому, что прогноз сбывается, а потому что есть список тех, чье мнение спрашивать, главное туда попасть, а там уже инерция и привычка.

Впрочем, продающих апокалипсис на вес – я вполне понимаю. Раз продается, чего бы и нет. Возвращаясь к началу, не очень понимаю тех, кто покупает страхи и продает фонду. Даже если в этот раз угадают, это как стоящие часы: если подождать, со временем покажут настоящее время. Вопрос, стоит ли ждать?

( Читать дальше )

Блог им. rfynututkm |Вопрос к пассивным инвестициям

- 30 августа 2021, 11:44

- |

Насчет пассивных инвестиций — для новичка на бирже это лучший выход, но я бы не делал из этого символ веры. Звучит он примерно так: «да будет прозревшим, отринувшим грех сток-пикинга и спекуляций, по 5% сверх инфляции до скончания века их, и детям их, и внукам их, и всему роду их, если не впадут в грех».

Подкопаюсь на примере. Многие, весьма не хитрые торговые алгоритмы, дали в 2020 году по 100% прибыли, на большом плече и побольше (у меня самого такие есть). Честный трейдер тут признает некую исключительность года и никогда не скажет «стабильно делаю 100% годовых». Он скажет лишь, что имеет хорошие шансы побить индекс и депозит в долгосроке, если не надоест колупаться, то методы есть. Факт 100%, конечно, не отрицает, но с оговоркой, что год на год не приходится… Новичок или инфоцыган будет экстраполировать — «гарантированная доходность по 100% в год».

Так вот 20 век с его 5% сверх инфляции для ассет алокейшен и фондовых индексов — это как 2020 год для спекулей. С учетом частоты сделок это как раз здоровая пропорция по тайм-фрейму, где-то на два порядка разница счастливого периода.

Это экстраполяция самого успешного капитализма в самое успешное время, 19-20 вв. Что может пойти не так, и непременно пойдет, если мы отказываемся верить в экстраполяцию 5% на бесконечность, что противоречило бы даже законам природы?

1). Демография. У нас в конце 20 века вообще-то фазовый переход, человечество, которое растет по гиперболе, и человечество на плато — это разные экономики.

2). Концепция «устойчивого развития». Ведущие капиталисты планеты, кажется, собрались бороться с капитализмом, ограничивать потребление, и это то, чего еще не было. И это снова плохие новости.

3). Налоги. Социализм снова на марше. Отсылаю к Пикетти, там прогрессивные борцы за все хорошее против всего плохого собрались вводить чуть ли не 2% годового налога на любой капитал. Иногда это секта бывает очень успешна в своих хотелках, см. историю.

4). Просто черные лебеди, которые в 19-20 вв. летали за капитал, а могут начать против.

Для меня даже не вопрос, кончится ли «период 5% реальной пассивной доходности», вопрос лишь, когда, и хватит ли на наш век. Но даже и сейчас — это не 5%. Учтите текущие налоги, в том числе — налог на дивиденды. Учтите комиссии. Учтите, что на хаях эквити в рынок заносят больше, чем на лоях, и не только потому, что жадность и страх — на хаях эквити у людей просто больше свободных денег (в 2007, чем в 2008-2009, например).

То есть апологеты пассивного инвестирования зачастую позволяет себе то, что они презирают и отлично видят у активных управляющих — курвафиттинг исторического бэк-теста, ошибку выжившего, и некорректную экстраполяцию. После чего, разоблачив жулье с их 500%, делают тот же фокус со своими скромными 5%.

Интеллектуально это схожий подход, «доказано успешной статистикой». Разница в том, что фреймы другие — на таких фреймах, как говорится, или эмир умрет, или ишак сдохнет. Т.е. шансов не опровергнуться при жизни больше, чем у трейдеров и отбирателей лучших бумаг.

( Читать дальше )

Блог им. rfynututkm |Оптимизация риска, как надо и как не надо

- 11 мая 2021, 13:16

- |

Касательно поиска золотой середины по риску в своем портфеле. Правильно это делает то, что Нассим Талеб называл «стратегией штанги». Миксование наиболее безопасных и потенциально наиболее доходных активов.

Плохой путь – поиск такого замечательного актива, который сочетал бы в себе что-то пристойное одновременно по риску и по доходности.

Если такое чудо вдруг отыщется, рано или поздно выяснится, что у него очень грустно или с первым, или со вторым. Или со всем сразу.

Например, т.н. «высокодоходные облигации» — та сторона, куда я никогда не смотрел. Потому что премия в какие-нибудь 5% к безрисковой ставке не то, что вас восхищает, если вы умеете в акции, тем более в трейдинг. А риска там будь здоров. Особенно если поднимать под риском то, что я обычно и понимаю: не столько волатильность актива, сколько вероятность потери своих средств или их значимой части навсегда. Если риск понимать таким образом, даже обычные облигации в долгосроке окажутся страшнее индекса акций (стоит лишь дождаться хорошей гиперинфляции или волны дефолтов). А уж ВДО…

( Читать дальше )

Блог им. rfynututkm |Чем грешат любые прогнозы?

- 06 февраля 2020, 15:09

- |

Синоптики предсказывают погоду где-то на неделю вперед, дальше не берутся. Слишком много факторов. Хотя имеют дело с природой — хорошо изученной и без своих планов.

Поражает, как люди уверенно берутся считать прибыль и дивдоху на месяцы, годы вперед. Там десятки переменных — валютные курсы, ставки, цены на сырье, влияние правительств и т.д., и плюс стая черных лебедей. Это не смущает, как и то, что приходится иметь дело с людьми — а те бывают себе на уме, и просто непредсказуемы.

Я не говорю, что из диддоходности и ожидаемой прибыли нельзя исходить. Можно, если брать нечто среднее по ансамблю. Тогда влияние переменных размажется — и десять фишек с лучшим ожиданием окажутся лучше десяти рандомно взятых (хотя это лишь вероятность, а не факт).

Но вот прогнозы, претендующие на точность — это какой-то вызов здравому смыслу, замаскированный под сам здравый смысл...

Кстати, полагаю, что скорее хорошие акции можно отличить от скорее плохих. Но это скромная история с однозначной альфой. Не в смысле, что она однозначно вам светит — а в смысле, что не двузначная. А вот чего скорее нельзя, так это отличить сильно плохие акции (чтобы имело смысл их шортить), или

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс