SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Экспресс-разбор отчетов по нескольким интересным мне эмитентам облигаций: Монополия, Самолет, М-Видео

- 14 мая 2025, 22:06

- |

🚛 Монополия – МСФО за полный 2024:

- Выручка: 60,2 млрд. (+14,9%)

- EBITDA: 2,7 млрд. (-22,2%)

- Убыток: 3,4 млрд. (была прибыль 3,8 млрд.)

- Финрасходы: 3,7 млрд. (х2,1)

- Кэш: 0,232 млрд. (-67,7%)

Монополия вполне может дальше существовать в таком режиме через продажу грузовиков, кроме того во 2 квартале планируется вход новых инвесторов, что тоже должно поправить короткую ликвидность

Что там из этой затеи получится дальше – предсказать не берусь. И более-менее долгосрочно я бы с бумагами Монополии пока не связывался (тем более, цены на выход по последним выпускам позволяют зафиксировать адекватную прибыль и спокойно двигаться дальше)

✈️ Самолет – МСФО за полный 2024:

Отчет за 1 половину 2024 разбирал тут, в итоговом самое важное – это результаты 2 полугодия:

- Выручка: 168,2 млрд. (+8,7%)

- EBITDA: 40,5 млрд. (-10,9%)

( Читать дальше )

- комментировать

- 1.2К

- Комментарии ( 0 )

Блог им. imabrain |Новые облигации КЛС-Трейд CNY (17%): потому, что в рублях дорого

- 12 мая 2025, 22:13

- |

Компания занимается продажей и сервисным обслуживанием электроинструмента, средств малой механизации и садовой техники. Работает под брендом «Интерскол»

По КЛС был обзор в феврале, с тех пор вышел РСБУ за полный год:

- Выручка: 6 095 млн. (+17,8%)

- EBITDA: 920,3 млн. (+33,2%)

- Прибыль: 133,1 млн. (-3,1%)

Растущий бизнес, который не зарабатывает денег и вынужден параллельно наращивать долг. Есть явный (возможно, вынужденный) тренд на сокращение роста, оптимизацию расходов – за счет этого в 2024 заметно прибавила ебитда. Но параллельно растет стоимость обслуживания уже набранных долгов, и в плюс эта конструкция до сих пор не сходится

⚠️ Летом-24 сменили РА с Эксперта, где имели BB- (по причине высокой долговой нагрузки) на НКР, где получили BB+

- Долг общий: 2 786 млн. (+9,5%)

- Финрасходы: 673,5 млн. (+43,7%)

- ЧД/EBITDA 2024: 3х

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 28.04 по 04.05.25

- 28 апреля 2025, 10:53

- |

⛽️ Газпром Нефть (AAA) 2 выпуска – дисконтный фикс и флоатер

- Дисконтный: цена размещения 50% номинала + ежемес. купон до 2,5%. Срок – 5 лет, объем 120 млрд. Ориентир YTM~19,32%. Это выглядит поинтереснее, чем недавняя дисконтная бумага Сбера RU000A109LG9 (через YTM она сейчас торгуется ~16,4%). Точно не мой формат, но если кто-то мыслит пятилетними горизонтами, то рассматривать вполне можно

- Флоатер: ΣКС+225 ежемес. (EY до 25,9%), 2 года, 42,5 млрд. У ГПН в той же длине есть сравнимые флоатеры RU000A107UW1 и RU000A107HG1 (чуть выше EY, чуть ниже ТКД), есть более длинные флоатеры с EY еще чуть выше, да и в целом бумага ничем по группе не выделяется. Тем более сам эмитент – серийник и «неапсайдный». Большого смысла тут участвовать не вижу

📱 МТС-Банк: A, купон 24% разовый (YTM~ 23,35%), 1,3 года, 2 млрд.

Подробнее разбирал тут, привлекательным не кажется

🪨 Мечел: А, купон 26,5% ежемес. (YTM 29,97%), 2 года, 500 млн.

Компания, которая давно уже стала синонимом проблемного долга, с ужасным отчетом по итогам 2024 и с неоднократными историями реструктуризаций в анамнезе.

( Читать дальше )

Блог им. imabrain |Новые облигации МТС-Банка: 24%, но потом

- 28 апреля 2025, 10:30

- |

- A от АКРА 23.12.24 / от Эксперт РА 14.02.25 / от НКР 23.12.24

- купон 24% разовый в конце срока

- 1,3 года, 2 млрд. Сбор 28.04

Явно не то, чего мы ждем сейчас от A-грейда, где средний ориентир для срока в 1-1,5 года сейчас YTM~24-25%, а реально интересен только аналогичный по циферкам ежемесячный купон

С поправкой на пятничный оптимистичный рынок, привлекательный сектор и адекватное качество эмитента (свои проблемы они будут решать за счет акционеров) – наверное, можно себя убедить, что это не совсем плохое предложение. Но думаю, будут варианты и поинтереснее. Сам не участвую

✅ Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 21.04 по 27.04.25

- 21 апреля 2025, 01:53

- |

💰 Мани Мен: BBB-, купон до 26% ежемес. (YTM до 29,34%), 4 года, 500 млн.

Свежий разбор эмитента тут, в годовом отчете ничего принципиально нового – примечательно только, что за 4 квартал резко вырос портфель выданных займов (почти +1,3 млрд., +18%).

Набор длинных BBB- сейчас совсем минималистичный. Прошлый выпуск Мани Мена RU000A10AYU6 торгуется лучше группы, но не настолько лучше, чтобы расширять выборку на весь BBB-грейд. Как видно, сколько-то интересным к нему новый будет в районе стартового ориентира, там и планирую поучаствовать

( Читать дальше )

Блог им. imabrain |Новые облигации ГК Самолет (сбор сегодня, 17.04)

- 17 апреля 2025, 00:16

- |

- A от АКРА 27.12.24, A+ от НКР 12.02.25

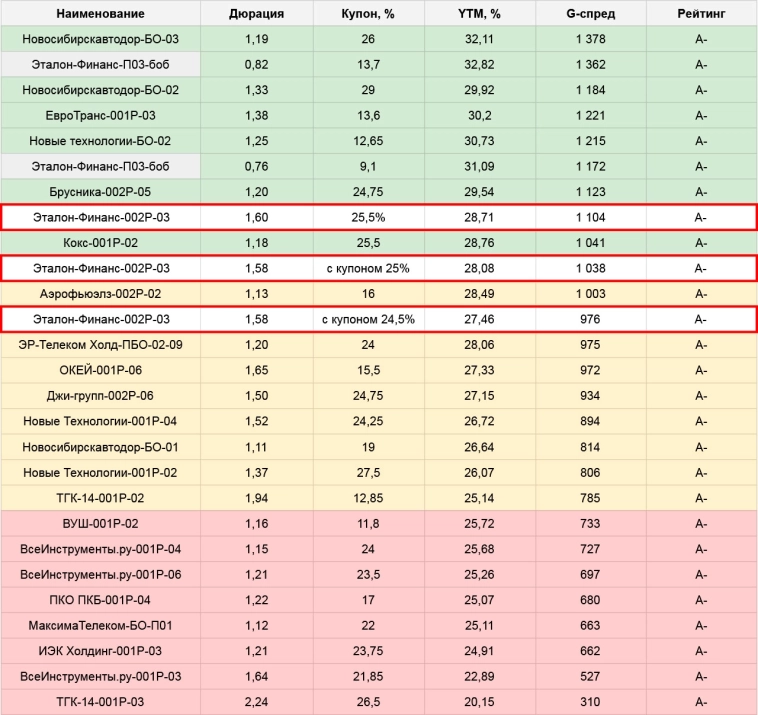

- купон до 25,5% ежемес. (YTM до 28,71%)

- 3 года, объем 3 млрд.

Самолет, как и их коллегу по сектору АПРИ, нет смысла сравнивать с рейтинговой группой, он торгуется в своей атмосфере и ориентироваться можно только на свои выпуски

Тут сложность, что большинство из них на подходе по срокам (по ГК-1-об RU000A0JWYJ0 и БО-ПО5 RU000A100Q50 оферты уже в мае), а новая бумага достаточно длинная. Со многими другими эмитентами длина была бы преимуществом, но для Самолета пока что – очень so-so и требует особой веры в эмитента

🤷♀️ При этом, по доброй традиции размещение идет без годового МСФО-отчета. Последние значимые гайденсы от компании (еще декабрь-2024): планируют в 2025 продажи на уровне прошлого года, сокращают вложения в стройку, будут работать над снижением не-проектной части долга. Всё звучит красиво и логично, вопрос в реализации

К наиболее подходящему для сравнения выпуску БО-П11 RU000A104JQ3 в новом есть премия ~150 б.п., формально – вполне существенная. Из плюсов еще высокий ТКД с ежемесячными выплатами

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 14.04 по 20.04.25

- 14 апреля 2025, 01:21

- |

📣 Мегафон: AAA, флоатер ΣКС+200 ежемес. (EY~ 25,58%), 30 млрд. на 2 выпуска

Будет два почти идентичных флоатера с небольшой разницей по длине (1,9 и 2,2 года). Прямо сейчас выглядят чуть лучше своих прошлым флоатеров той же длины RU000A108Q94 и RU000A109SZ4 по ожидаемой доходности. Плюс ежемесячный купон, у старых был квартальный

Но премия чисто символическая, может уйти на сборе при снижении спреда уже на ~20 б.п., и может уйти через рынок, т.к. от сбора до размещения целых 8 дней. Особо интересным не кажется

⚙️ Новые технологии: A-, 2 выпуска – фикс до 24,5% ежемес. (YTM до ~27,46%), флоатер ΣКС+500 ежемес. (EY~29,34%), 2 года, 2 млрд.

Разбор эмитента тут. Формально есть небольшая премия к группе и к своему предыдущему фиксу 1Р-04 RU000A10AYF7, и еще ежемесячный купон вместо квартального. Но мне не нравится темп, с которым НТ зачастили на рынок, и уровень их раскрытия (до прошлой недели у нас была только МСФО за 2023 год, без промежуточной. За 2024 – на вид не совсем плохо, но и не сильно хорошо, а с кучей новых бондов станет гораздо хуже)

( Читать дальше )

Блог им. imabrain |Новые облигации Атомэнергопром: энергия мирного долга

- 10 апреля 2025, 19:20

- |

Атомэнергопром (АЭПК) – вертикально-интегрированный холдинг, ведет всю производственную цепочку в области гражданской атомной энергетики: добыча и обогащение урана, фабрикация ядерного топлива, строительство АЭС, производство э/э, утилизация отходов и ряд других смежных процессов. Принадлежит государству через ГК Росатом

🇷🇺 Глубоко копать их бизнес большого смысла нет: по сути, это не совсем и бизнес, а работа по решению стратегических государственных задач, не только в экономике, но и в геополитике

Финрезультаты здесь несколько вторичны и при этом хорошо прогнозируемы, т.к. АЭПК – естественная монополия без конкурентов, работает по фиксированным тарифам, значимый фактор волатильности только один – цены на уран

💰 Отмечу, что АЭПК ведет масштабную инвестпрограмму, в том числе по зарубежным проектам. Поэтому FCF у них стабильно отрицательный, и перекрывается наращиванием долга

- Долг общий: 2 876 млрд. (+51%)

- ЧД/EBITDA: ~4х

- Финрасходы: 95,2 млрд. (-7,4%)

( Читать дальше )

Блог им. imabrain |Новые облигации Новотранс (18,75%): РЖД на минималках

- 09 апреля 2025, 01:29

- |

Новотранс – средний по размерам транспортный холдинг. Их основная деятельность:

- железнодорожные перевозки по РФ и СНГ (здесь группа во второй десятке крупнейших грузоперевозчиков – оперируют собственным парком из 25 тыс. полувагонов. Для сравнения, у Глобалтранса ~63,5 тыс. полувагонов и цистерн)

- оказывают услуги по ремонту подвижного состава (в активах группы 4 вагоноремонтных завода)

- занимаются перевалкой грузов в порту Усть-Луга (здесь ведут инвестпроект по строительству нового терминала, запуск последнего комплекса запланирован на 2025 год)

- Выручка: 63,7 млрд. (+12,4%)

- EBITDA: 30,6 млрд. (+7,6%) 574 28 426

- Прибыль: 13,7 млрд. (-14,5%)

Снижение на уровне прибыли связано в основном с опережающим ростом себестоимости (основные расходные статьи там – амортизация и ФОТ)

( Читать дальше )

Блог им. imabrain |Новые облигации Эталон-Финанс (сбор сегодня, 08.04)

- 08 апреля 2025, 01:05

- |

- A- от Эксперт РА 16.05.24

- купон до 25,5% ежемес. (YTM до 28,71%)

- 2 года, объем 1,5 млрд.

- Выручка: 131 млрд. (+44%)

- EBITDA: 27,6 млрд. (+52%)

- Убыток: 6,9 млрд. (x2,05)

- спад был, особенно под конец года – и не факт, что закончился, самым проблемным стал именно 4 квартал

- при этом, компания весь 2024 существенно наращивала долговой портфель (как проектную, так и дорогую не-проектную часть). Финрасходы удвоились, до 25,8 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс