Блог им. imabrain |Первичные размещения облигаций: план на неделю с 22.04 по 28.04.24

- 22 апреля 2024, 13:36

- |

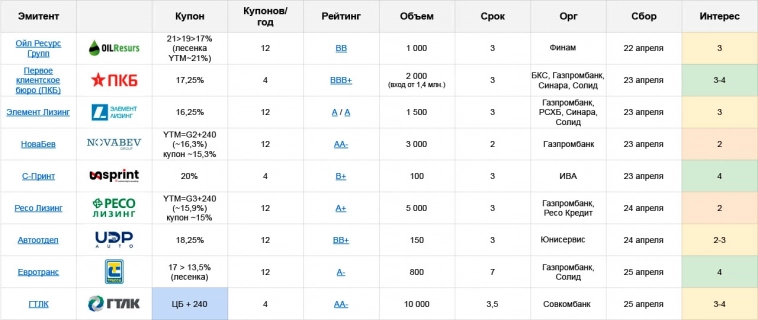

🍷 НоваБев Групп: AA-, купон до 15,3% ежемес. (YTM~16,3%), 2 года, 3 млрд.

+

🚘 РЕСО Лизинг: A+, купон до 15% ежемес. (YTM~15,9%), 3 года, 5 млрд.

+

🚛 Элемент Лизинг: A, купон до 16,25% ежемес. (YTM~17,3%), 3 года, 1,5 млрд.

Почти все книжные размещения A-грейда и выше в этом году проходят с большим снижением купона и/или увеличением объема на сборе, а торгуются в итоге по номиналу или ниже. Пока эта ситуация не начнет меняться, участвовать в них на первичке никакого смысла нет. Тем более, у Белуги и РЕСО даже стартовые условия интересными назвать сложно

Элемент в пределах 16-16,25% можно было бы рассмотреть, ранее они давали вполне рыночные купоны и особо их не резали. Но напрягает явно наметившаяся серийность: это уже пятый выпуск эмитента чуть более, чем за год. И по предыдущему RU000A1080N5 стало понятно, что особого энтузиазма у рынка такая частотность не вызывает

💰 ПКБ: BBB+, купон до 17,25% ежемес. (YTM~18,3%), 3 года, 2 млрд.

Формально – лучшая доходность для своей длины в BBB+ (не считая пятого АБЗ RU000A1070X5, который сейчас льют без понятных причин)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 15.04 по 21.04.24

- 15 апреля 2024, 12:41

- |

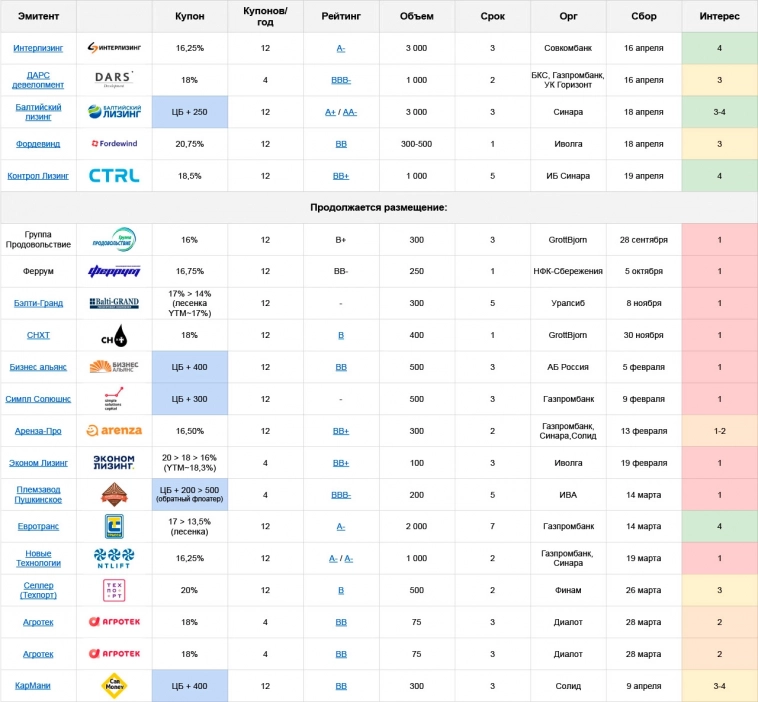

🚗 Интерлизинг: A-, купон до 16,25% ежемес. (YTM~17,4%), 3 года, 3 млрд.

Почти близнец своего предыдущего седьмого выпуска RU000A1077X0 (его разбор и небольшая предыстория здесь) – та же длина, периодичность купона и амортизация со 2го года. До анонса этого выпуска 7й торговался ближе к 101%, да и сейчас остался выше номинала. В восьмом купон на старте чуть выше – и в таком виде выглядит интересно

Но запас совсем небольшой, снижение даже до 16% – уже не айс (при прочих равных каждый следующий выпуск серии обычно торгуется ниже предыдущего, плюс рядом до сих пор дораздают Бруснику RU000A107UU5, она покороче, но и подешевле). И еще это размещение будет в Тиньке – а там легко могут укатать и ниже 16-ти.

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 08.04 по 14.04.24

- 08 апреля 2024, 11:50

- |

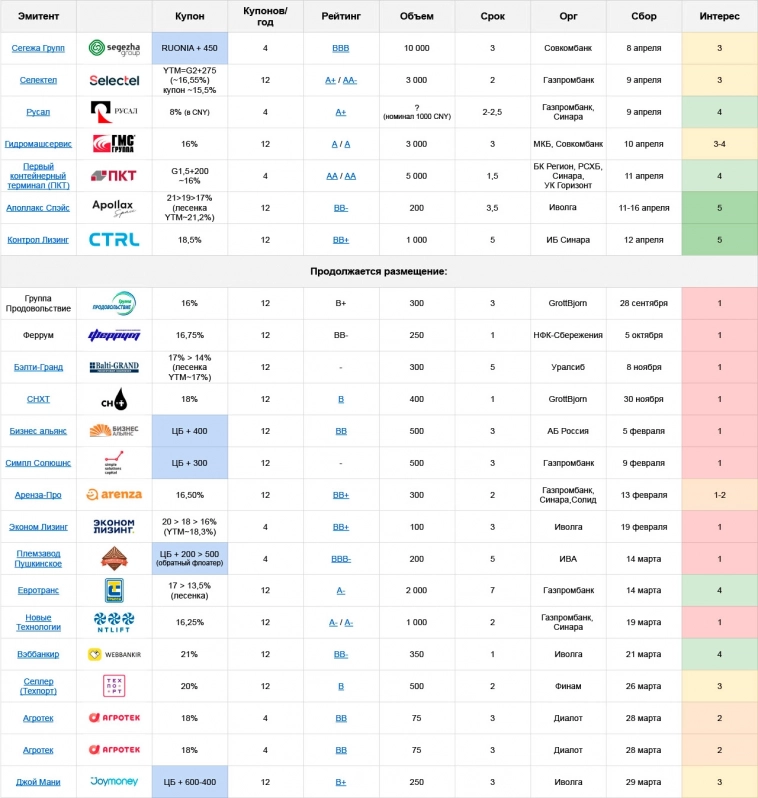

🌲 Сегежа Групп: BBB, флоатер RUONIA+450, квартальн. купон, 3 года, 10 млрд.

Если верить, что свои долговые проблемы Сегежа будет решать через допку (то есть за счет акционеров, а не за счет облигационеров), то вариант неплохой. Уже куда интереснее, чем их предыдущий флоатер RU000A107BP5 (RUONIA+380), а в отличие от фиксов – раскрытия доходности не нужно ждать до погашения, которое в любом случае будет процессом непокойным. Если в допку не верить – однозначно стоит поберечь нервы и пройти мимо

🖥 Селектел: А+/AA-, купон до 15,5% ежемес. (YTM~16,55%), 2 года, 5 млрд.

Выглядит как стандартный заход с более-менее высоким стартом, под последующее снижение купона на сборе. Про эмитента можно почитать в разборе прошлого выпуска, рынку он хорошо знаком и даже любим, но в данном случае это скорее минус, добавит ажиотажа. Плюс размещение в Тинькофф

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 01.04 по 07.04.24

- 01 апреля 2024, 14:43

- |

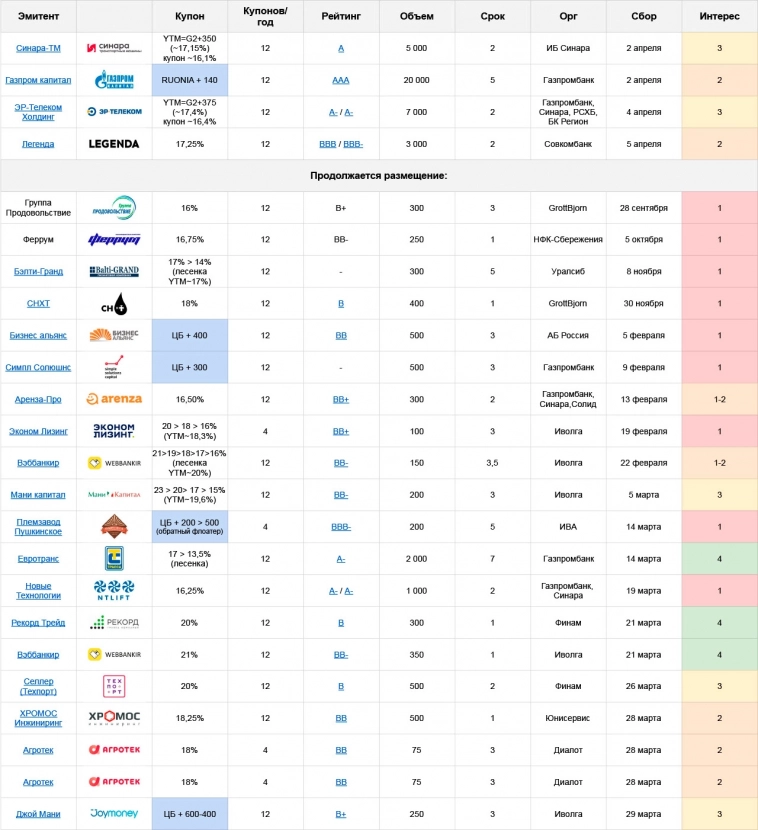

Вводные на неделю. Рынок первички по-прежнему чувствует себя плоховато:

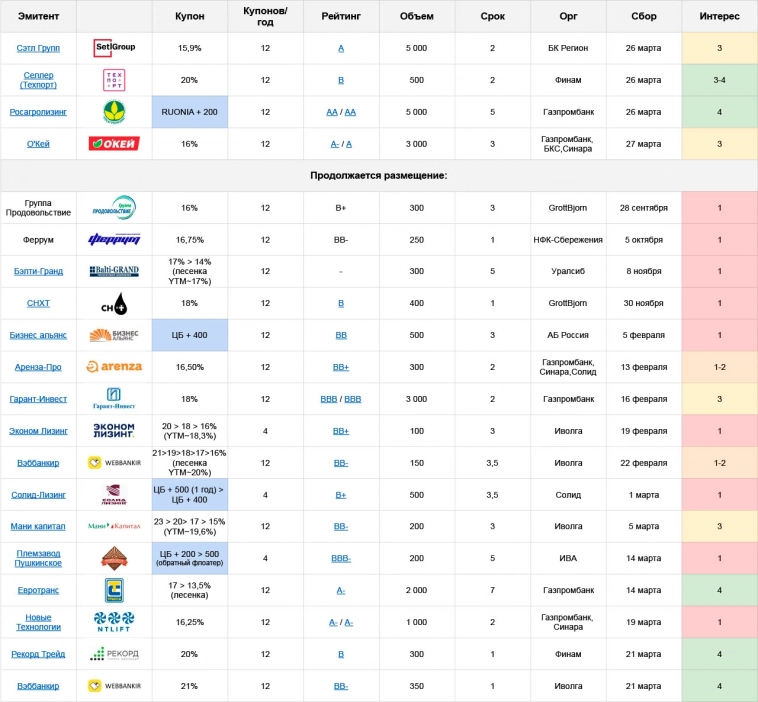

- Простыня (бумаги, которые не разошлись за 1 день и продолжают размещаться в формате Z0) выросла до рекордных 20 выпусков

- 28 из 30 новых бумаг марта после размещения торговались на вторичке в районе номинала или ниже

🚈 Синара — Транспортные Машины (СТМ): А, купон до 16,1% ежемес. (YTM~17,15%), 2 года, 5 млрд.

Стартовый YTM будет определен по формуле «доходность 2-летних ОФЗ + спред 350 б.п.» – сейчас это соответствует купону 16-16,1%

Часть крупного холдинга «Синара», занимается производством и обслуживанием электровозов, тепловозов, путевой и прочей ж/д техники

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 25.03 по 31.03.24

- 25 марта 2024, 17:28

- |

🚜 Росагролизинг: AA, флоатер RUONIA+200, ежемес. купон, 5 лет, 5 млрд.

После очередного и очень уверенного сигнала ЦБ о том, что высокая ставка с нами надолго, актуальность флоатеров явно повысилась. Эмитент более, чем качественный, стартовый спред хороший, но его наверняка будут снижать на сборе

Совсем прямых ориентиров для сравнения нет:

- Чуть выше по рейтингу – РСХБ RU000A1068R1 и RU000A107S10 – RUONIA+150 и +130 соответственно, торгуются чуть дороже номинала

- Снизу АФК Система RU000A106Z46, RU000A107GX8 и RU000A107SM6 – RUONIA+190, околономинал, но это уже совсем другая лига

Я бы ждал активнгого движения именно в сторону РСХБ, и даже финальный спред 170-160 будет для Росагролизинга вполне приемлемым результатом

🛒 Селлер (Техпорт): B, купон 20% ежемес. (YTM~21,8%), 2 года, 500 млн.

Интернет-магазин Техпорт.ру, основное, чем занимаются – параллельный импорт крупной бытовой техники. Когда в июле-сентябре они в 2 захода набирали 300 млн. – это уже была не самая спокойная история. И вот третий за год займ, теперь уже на 500 млн. А годового отчета, по которому можно было бы хоть как-то оценить дела в компании, нам предусмотрительно не показывают

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 18.03 по 24.03.24

- 18 марта 2024, 16:11

- |

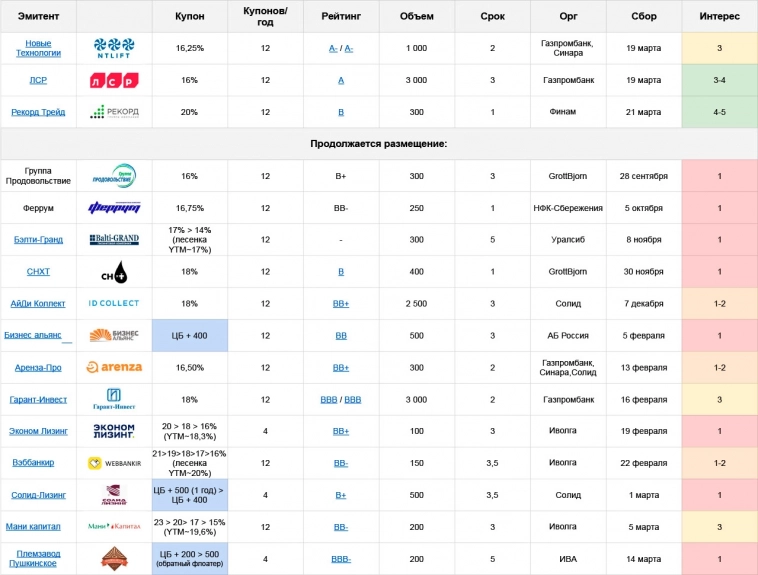

📅 Вводные на неделю: RGBI безостановочно падает, корпораты потихоньку сползают следом, флоатеры дорожают – подготовка рынка к пятничному заседанию ЦБ идет полным ходом. Если тренд продолжится в начале недели, ни в какую первичку я бы пока не лез, тем более ничего особо выдающегося нам и не предлагают

🏢 ЛСР: A, купон 16% ежемес. (YTM~17,1%), 3 лет, 3 млрд.

По кредитному качеству в моменте вопросов нет, ЛСР хорошо заработали в 2023 году, еще и зажали часть денег, ожидавшихся на дивиденды – это расстроило акционеров, зато позволило дополнительно снизить долговую нагрузку (с которой и без того все было хорошо)

В рейтинге ЕРЗ компания занимает стабильное 3 место по объему текущего строительства и вводу жилья, уступает только ПИКу и Самолету. Отраслевой риск никуда не делся, но без него и кредитный рейтинг у ЛСР был бы на грейд выше

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 11.03 по 17.03.24

- 11 марта 2024, 15:29

- |

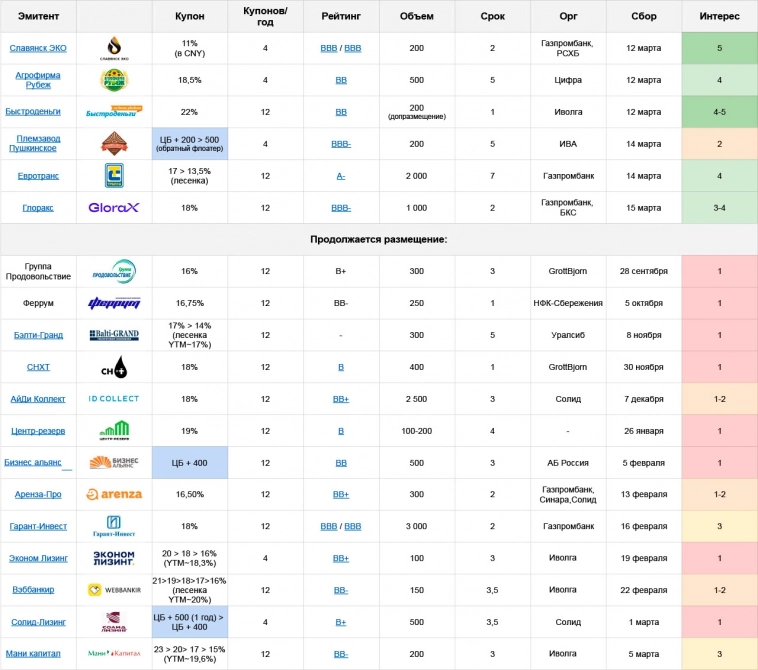

🌾 Агрофирма Рубеж: BB, купон 18,5% квартальн. (YTM~19,8%), 5 лет, 500 млн.

Сельхоз-прозводитель из Саратовской области, крупный по местным меркам. Стабильный, устойчивый бизнес, без явных темных пятен. Долговая нагрузка не маленькая (долг/EBITDA~3х), но по меркам ВДО вполне приемлемая, обслуживание проблем не вызывает

Нюанс в том, что в 2024 Рубежу предстоит большое погашение банковских кредитов. История не прозрачная, точной суммы мы не знаем. Со слов компании, основное планируют перекрыть за счет продажи накопленных запасов продукции. Можно предположить, что новый выпуск будет доп. страховкой (формально его цель – финансирование инвест-программы)

Параметры выпуска хорошие: купон не выше рынка, но сразу на весь срок, без колов. Плюс сельхоз-сектор, который тоже прайсится выше среднего и адекватное кредитное качество

( Читать дальше )

Блог им. imabrain |Славянск Эко: рекордная доходность в юанях и что за ней стоит. Обзор нового выпуска облигаций

- 10 марта 2024, 18:23

- |

- BBB от АКРА 01.12.23, BBB от НКР 28.04.23

- купон до 11% квартальный, YTM~11,5%

- 2 года, объем 200 млн. CNY

🌀Бизнес-модель выглядит так:

Покупают сырье у больших ВИНКов. Диверсификация по поставщикам присутствует – доля крупнейшего чуть выше 20%. Далее перерабатывают в широкий ассортимент продукции – бензины, газойли, керосин, мазут и др. И продают, в основном на экспорт в Азию и Африку. Схема экспорта непрозрачная, работают через собственных и сторонних трейдеров

💰Что здесь по финансам:

- Выручка 9м’23 – 120,1 млрд. (-5,3%), П2023 – 171,7 млрд. (+6%)

- EBIT 9м’23 – 15,1 млрд. (-35%), EBITDA П2023 – 23,6 млрд. (+10,9%)

- Прибыль 9м’23 – 7,7 млрд. (-35%)

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 04.03 по 10.03.24

- 04 марта 2024, 08:25

- |

🏢 Брусника: A-, купон до 16,75% ежемес. (YTM~17,9%), 1,5 года, 5 млрд.

Средне-крупного масштаба застройщик: 21-е место по объему ввода и 10 по объему текущего строительства (ЕРЗ). Ключевые проекты – в Екатеринбурге, активно наращивают присутствие в Московском регионе.

АКРА характеризует их как «очень сильный бизнес-профиль, очень сильная географическая диверсификация, очень высокая рентабельность, низкая долговая нагрузка, очень высокий показатель обслуживания долга и сильная ликвидность» – такая плотность комплиментов сильно экономит нам время на оценку кредитного качества

( Читать дальше )

Блог им. imabrain |План по первичным размещениям облигаций на неделю с 26.02 по 03.03.24

- 26 февраля 2024, 18:42

- |

🐟 Инарктика: A, купон до 15,5% квартальный (YTM~16,3%). 3 года, 3 млрд.

Компания на слуху, лично мне нравится, регулярно упоминаю их в контексте акций – растут, занимаются разведением форели и лосося, почти решили вопросы с импортозамещением, имеют перспективную и вполне реалистичную программу наращивания производства. По кредитному качеству претензий тоже нет

Параметры выпуска именно в стартовом виде тоже нравятся, если убрать совсем короткие бумаги, то премия есть и к своей группе, и к A+. Не нравится сочетание: известное имя, высокий старт, размещение в Тинькофф… Перспектива стать новым «Самолетом» с существенным снижением купона выглядит очень даже реальной. А запас на снижение не особо большой – даже 15% сейчас уже не выглядит сильно привлекательным, во всяком случае чтобы хватать именно на первичке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс